Να μην πιάνει τις αγορές πανικός, συστήνει η Capital Economics, σχετικά με την πορεία του πληθωρισμού. Όπως εξηγεί, ακόμη και αν η Federal Reserve καθυστερήσει τη μείωση των επιτοκίων έως τον Σεπτέμβριο, είναι κάτι παραπάνω από πιθανό τόσο η Ευρωπαϊκή Κεντρική Τράπεζα όσο και η Τράπεζα της Αγγλίας να κινηθούν νωρίτερα προς τη χαλάρωση των νομισματικών συνθηκών.

Παρόλα αυτά, η Capital Economics παραδέχεται ότι οι τελευταίες εβδομάδες έφεραν μια αναταραχή δεδομένων και ομιλιών από τους κεντρικούς τραπεζίτες. Αλλά είναι σημαντικό να μην δίνουν οι αγορές υπερβολική βαρύτητα σε ένα μόνο σημείο δεδομένων, ιδιαίτερα όταν τα στατιστικά λάθη στις εκτιμήσεις είναι αρκετά.

Οι αγορές αναπόφευκτα θα ανταποκριθούν στην καθημερινή άμπωτη και ροή δεδομένων, αλλά κατά κανόνα, η Capital Economics συστήνει να περιμένουν τρεις μήνες δεδομένων για να διαχωρίσουν το «σήμα» από το «θόρυβο».

Alpha Bank: Βαρόμετρο η αγορά εργασίας των ΗΠΑ για τις αποφάσεις της FED

Με αυτό κατά νου, τρία σημεία ξεχωρίζουν:

1. Η οικονομία των ΗΠΑ παραμένει σε πολύ πιο ισχυρή βάση από κάθε άλλη μεγάλη προηγμένη οικονομία

Η μετά-COVID εποχή η αμερικανική οικονομία παραμένει μια από τις μακροοικονομικές εξαιρέσεις. Ομολογουμένως, μετά από ένα ταραχώδες 2023, άλλες προηγμένες οικονομίες φαίνεται τώρα να βγαίνουν από το… δάσος.

Το Ηνωμένο Βασίλειο επέστρεψε στην ανάπτυξη μετά από μια σύντομη (τεχνική) ύφεση το δεύτερο εξάμηνο του περασμένου έτους και η οικονομία της Γερμανίας σημείωσε μεγάλη αύξηση της βιομηχανικής παραγωγής τον Μάρτιο (αν και λόγω των μεγάλων πτώσεων τον Ιανουάριο και τον Φεβρουάριο).

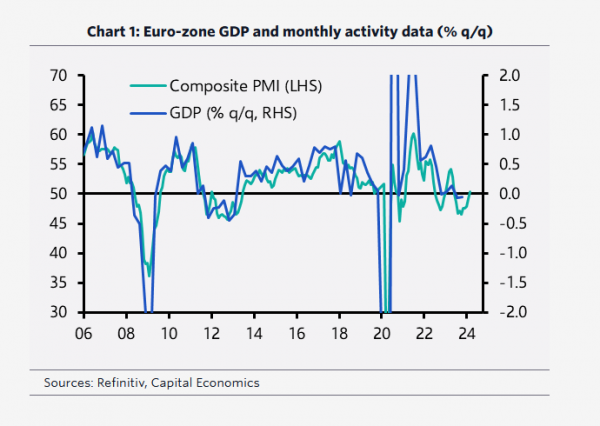

Αλλά στη μεγάλη εικόνα η αμερικανική οικονομία υπεραποδίδει. Η οικονομία των ΗΠΑ αναπτύχθηκε κατά 2,5% σε ετήσια βάση (ή 0,6% σε τριμηνιαία βάση) το πρώτο τρίμηνο, ενώ το ΑΕΠ του Ηνωμένου Βασιλείου αυξήθηκε κατά περίπου 0,3-0,4% στο τρίμηνο (ή 1,2-1,6% σε ετήσια βάση) και το ΑΕΠ της ευρωζώνης ήταν γενικά σταθερό

Αρκετές δυνάμεις οδηγούν σε ταχύτερη ανάπτυξη στις ΗΠΑ, συμπεριλαμβανομένου του γεγονότος ότι η ίδια η δυνητική ανάπτυξη είναι υψηλότερη από ό,τι στην Ευρώπη, εξηγεί η Capital Economics. Ωστόσο, οι βραχυπρόθεσμες διακυμάνσεις στην ανάπτυξη συνήθως καθοδηγούνται από τις εξελίξεις στην πλευρά της ζήτησης των οικονομιών.

Υπάρχουν δύο βασικές διαφορές μεταξύ των ΗΠΑ και της Ευρώπης σε αυτό το μέτωπο. Πρώτον, η επικράτηση των στεγαστικών δανείων με σταθερό επιτόκιο διάρκειας 30 ετών σημαίνει ότι τα νοικοκυριά των ΗΠΑ μπόρεσαν να κλειδώσουν χαμηλά επιτόκια κατά την εποχή της πανδημίας και ως εκ τούτου να προστατευτούν από τις επιπτώσεις της σύσφιξης της Fed.

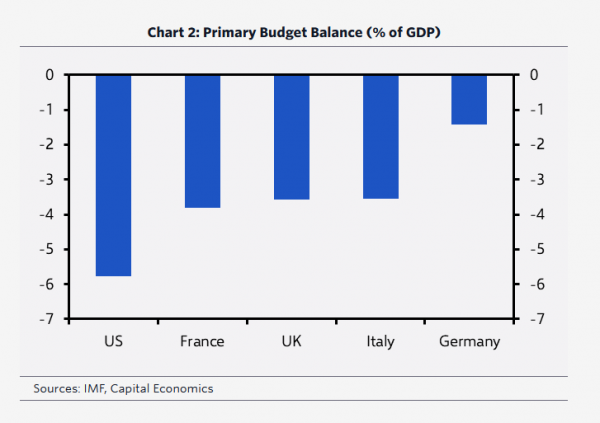

Και δεύτερον, η δημοσιονομική πολιτική παρέχει μεγαλύτερη υποστήριξη στη ζήτηση στις ΗΠΑ.

Κάποια στιγμή, βέβαια η δημοσιονομική πολιτική των ΗΠΑ θα χρειαστεί να γίνει αυστηρότερη. Ο χρόνος και η κλίμακα της απαραίτητης δημοσιονομικής προσαρμογής θα εξαρτηθούν από την ικανότητα της κυβέρνησης των ΗΠΑ να διατηρήσει την εμπιστοσύνη της αγοράς ομολόγων.

Προς το παρόν, ωστόσο, η στήριξη που παρέχεται από τη δημοσιονομική πολιτική φαίνεται να είναι ένας βασικός λόγος για τον οποίο η συνολική ζήτηση στις ΗΠΑ –και η οικονομική δραστηριότητα– είναι πολύ ισχυρότερη από ό,τι σε άλλες προηγμένες οικονομίες.

2. Τα τελευταία στοιχεία για τον πληθωρισμό προκαλούν ανησυχία – αλλά δεν υπάρχει λόγος πανικού (ακόμα)

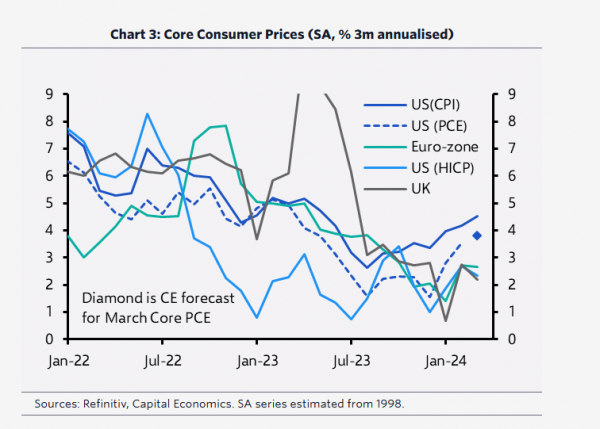

Υπάρχουν δύο σημαντικοί κανόνες κατά την ανάλυση των δεδομένων για τον πληθωρισμό. Τα στοιχεία σε ετήσια βάση συχνά δείχνουν περισσότερα για το τι συνέβαινε πριν από αρκετούς μήνες από ό,τι τώρα.

Αναλύοντας τα δεδομένα, δεν σημαίνει ότι δεν υπάρχουν λόγοι ανησυχίας στο μέτωπο του πληθωρισμού. Στις ΗΠΑ, το τριμηνιαίο ποσοστό του βασικού PCE αυξάνεται σαφώς. Εν τω μεταξύ, τόσο στην ευρωζώνη όσο και στις βασικές υπηρεσίες του Ηνωμένου Βασιλείου ο πληθωρισμός –τον οποίο τόσο η ΕΚΤ όσο και η ΒοΕ ακολουθούν στενά– εξέπληξε ανοδικά τον Μάρτιο. Και η άνοδος των παγκόσμιων τιμών της ενέργειας τον περασμένο μήνα έχει επίσης αναζωπυρώσει τις ανησυχίες για μια νέα άνοδο του πληθωρισμού στις προηγμένες οικονομίες.

Η διαδικασία αποπληθωρισμού δεν θα ήταν ποτέ ομαλή. Ο πληθωρισμός δεν έχει επιβραδυνθεί τόσο πολύ όσο περιμέναμε τους τελευταίους δύο μήνες, αλλά δεν χρειάζεται πανικός, συμπεραίνει η Capital Economics.

3. Υπάρχουν καλοί λόγοι για την ΕΚΤ και την ΒοΕ να μειώσουν τα επιτόκια πριν από τη Fed

Όλα αυτά μας φέρνουν στην πολιτική απάντηση των κεντρικών τραπεζών. Η σωστή λήψη των προβλέψεων πολιτικής στη μετά τον Covid εποχή εξαρτήθηκε από τρία πράγματα:

-Η σωστή αξιολόγηση των προοπτικών για την ανάπτυξη (που γίνεται πιο δύσκολη από τον σημαντικό ρόλο που διαδραματίζουν οι αλλαγές στην πλευρά της προσφοράς των οικονομιών).

-Η κατανόηση του τρόπου με τον οποίο η δυναμική του πληθωρισμού σε αυτόν τον κύκλο είναι διαφορετική και ότι η μετάβαση από την ανάπτυξη στον πληθωρισμό έχει συγκαλυφθεί από τον… θάνατο της καμπύλης Phillips.

-Η εκτίμηση της «συνάρτησης αντίδρασης» των κεντρικών τραπεζιτών (που γίνεται πιο δύσκολη από το γεγονός ότι η περίεργη κατάσταση αυτού του κύκλου έχει θέσει σε κίνδυνο τις δικές τους προβλέψεις).

Βλέποντας μέσα από αυτό το πρίσμα, είναι λογικό ότι η Fed θα αναλάβει τις μειώσεις των επιτοκίων έως τα τέλη του έτους. Άλλωστε, η ανάπτυξη είναι ισχυρή, ο πληθωρισμός στο μέτρο που προτιμά η Fed δεν έχει επιβραδυνθεί όσο αναμενόταν και οι αξιωματούχοι πιθανότατα έχουν τρομάξει από τις ανησυχίες σχετικά με τον επίμονο πληθωρισμό. Ελλείψει οικονομικού σοκ, δεν υπάρχει βιασύνη για μείωση.

Αντίθετα, υπάρχει μια καλή περίπτωση να εξετάσουμε το ενδεχόμενο περικοπών στο Ηνωμένο Βασίλειο και, ειδικότερα, στην ευρωζώνη. Η ανάπτυξη σε αυτές τις οικονομίες είναι πιο αδύναμη, ο πληθωρισμός είναι πιο κοντά στον στόχο και, έχοντας κυνηγήσει το Fed up, υπάρχει κίνδυνος η πολιτική να γίνει πολύ αυστηρή καθώς περισσότερα νοικοκυριά και επιχειρήσεις αναχρηματοδοτούν χρέος σταθερού επιτοκίου.

Οι ανησυχίες ότι η ΕΚΤ ή η BoE πρέπει να περιμένουν τη μείωση της Fed είναι υπερβολικές. Και οι δύο κινήθηκαν ανεξάρτητα από τη Fed στους προηγούμενους κύκλους. Οι εξελίξεις στο μέτωπο του πληθωρισμού έχουν θολώσει τα νερά, αλλά η Capital Economics εξακολουθεί να αναμένει ότι η Fed, η ΕΚΤ και η Τράπεζα της Αγγλίας θα μειώσουν τα επιτόκια κατά περισσότερο από ό,τι τιμολογούν οι αγορές τους επόμενους 18 μήνες.

Μάλιστα, εκτιμά ότι η ΕΚΤ και η BoE θα κινηθούν τον Ιούνιο – ακόμα κι αν η Fed περιμένει τώρα τον Σεπτέμβριο για να κάνει την πρώτη της κίνηση.

Latest News

Η Airbus παρέδωσε 70 αεροπλάνα τον Μάρτιο, αύξηση 11% σε ετήσια βάση

Η οικογένεια A350 της Airbus έχει λάβει περισσότερες από 1.360 παραγγελίες από 60 πελάτες σε όλο τον κόσμο

![Bank of America: «Βάναυση»… ημέρα η 2α Απριλίου – Τι θα κάνει η ΕΚΤ [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/2025-03-07T185931Z_1444074747_RC2A8DA3A3X7_RTRMADP_5_USA-TRUMP-600x400.jpg)

BofA: «Βάναυση»… ημέρα η 2α Απριλίου - Τι θα κάνει η ΕΚΤ [πίνακας]

Τι αναφέρει η Bank of America για τις ανακοινώσεις του προέδρου Τραμπ στις 2 Απριλίου και τις επιπτώσεις στην Ευρώπη

Πόσο αυξάνεται ο κατώτατος μισθός στην Κίνα

Τι αποκαλύπτει έρευνα της Dezhan Shira & Associates για τον κατώτατο μισθό στη δεύτερη μεγαλύτερη οικονομία του κόσμου, την Κίνα

Η Κίνα ενισχύει το εμπόριο με Ινδία ενόψει των δασμών Τραμπ

Το διμερές εμπόριο ανάμεσα σε Κίνα και Ινδία ανήλθε στα 101,7 δισεκατομμύρια δολάρια το 2023-24

Η Gazprom ανοίγει τη στρόφιγγα αερίου στη Σλοβακία μέσω TurkStream

Μέσω Τουρκίας και Ουγγαρίας θα προμηθεύει η Gazprom την Σλοβακία

Στόχος η «καρδιά» της αμερικανικής οικονομίας - Πώς θα απαντήσει η ΕΕ στους δασμούς Τραμπ

Οι Βρυξέλλες θα διαπραγματευθούν «από θέση ισχύος», είπε η επικεφαλής της Ευρωπαϊκής Επιτροπής Ούρσουλα φον ντερ Λάιεν

Ο πιο ακριβοπληρωμένος τραπεζίτης και η αποζημίωση - μαμούθ για το 2024

Ελαβε συνολική αποζημίωση 15,6 εκατ. ευρώ για το 2024 - Πάνω από το μέσο εισόδημα των CEOs στις 10 μεγαλύτερες τράπεζες της Ευρώπης

Κέρδη ρεκόρ για την Illy Caffe το 2024 - Αγορές «χρυσωρυχεία» σε ΗΠΑ και Ευρώπη

Διψήφιο ποσοστό αύξηση κερδών ανακοίνωσε η Illycaffe - Θολώνουν τις προοπτικές οι αυξήσεις τιμών του καφέ

Στο «Rose Garden» θα... ανθίσουν δασμοί 20% - Τα νεότερα σενάρια για τις ανακοινώσεις Τραμπ

Οι πρόσθετοι δασμοί σε τομείς όπως οι εισαγωγές αυτοκινήτων και φαρμάκων θα αποφέρουν πάνω από 6 τρισ. δολάρια σε ομοσπονδιακά έσοδα

Το μοιραίο λάθος που στοίχισε το «κεφάλι» του CEO στην αλυσίδα fast fashion Primark

Η αλυσίδα fast fashion Primark έχει πάνω από 450 καταστήματα σε 17 χώρες σε όλη την Ευρώπη και τις Ηνωμένες Πολιτείες

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![Ξενοδοχεία: «Τσίμπησαν» οι τιμές το 2024 – Πόσο κόστισε η διανυκτέρευση [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/hotels-90x90.jpg)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

![Κομφούζιο: Από 14 Απριλίου 2025 οι αιτήσεις στήριξης – Τα ποσά και οι δικαιούχοι [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/04/komfouzio-600x391.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης