Την κορυφή μιας έντονης κινητικότητας που κυριαρχεί τους τελευταίους μήνες στην ελληνική χρηματιστηριακή αγορά είδαμε τις τελευταίες ημέρες, με το deal της EpsilonNet να οδηγεί μία ακόμη εισηγμένη προς την έξοδο από τη Λ. Αθηνών, ακολουθώντας το δρόμο πολλών άλλων ονομάτων. Τον ίδιο δρόμο στον οποίο έχει τροχοδρομήσει και η Entersoft και η Reds, αλλά και τον ίδιο δρόμο που σύμφωνα με πληροφορίες θα ακολουθήσουν κι άλλες.

Είχαν άλλωστε προηγηθεί το Πλαίσιο, ο Καραμολέγκος, ο Νίκας, ενδεικτικά, ανεβάζοντας τον αριθμό που έχουν διαγραφεί τα τελευταία 24 χρόνια στις 310 και πλέον. Ήδη μάλιστα πέντε τίτλοι είναι υπό αναστολή διαπραγμάτευσης και δέκα σε επιτήρηση (Frigoglass, Sato, Yalco, Αγροτικός Οίκος Σπύρου, Βιοτέρ, ΒΙΣ, Επίλεκτος, Μπήτρος, Εριουργία Τρία Αλφα και Προοδευτική). Αναδεικνύεται επομένως για ακόμη μία φορά το πρόβλημα της υπο-αντιπροσώπευσης ολόκληρων κλάδων της οικονομίας στην κεντρική κεφαλαιαγορά της χώρας, δεδομένου του ότι και οι εισαγωγές, πλην τις ΑΕΕΑΠ και του Διεθνούς Αερολιμένα Αθηνών, δεν προσέδωσαν σημαντική ώθηση στην κεφαλαιοποίηση της αγοράς.

Την ώρα μάλιστα που η κεφαλαιοποίηση του ΧΑ άγγιξε αυτές τις ημέρες το συμβολικό ορόσημο των 100 δισ. ευρώ, ήδη θα αφαιρεθούν περί το 1 δισ. από τις εξόδους των EpsilonNet και Entersoft. Και από τις εισηγμένες, μόλις 19 ξεπερνούν το 1 δισ. σε κεφαλαιοποίηση, ενώ σχεδόν 70 έχουν κεφαλαιοποίηση που δεν ξεπερνά τα… 100 εκατ.

Πρόκειται δηλαδή για μια αγορά πολλών ταχυτήτων, με πολλές να έχουν υποστεί διαγραφές λόγω συναλλακτικής απαξίωσης, ή ανύπαρκτων επιχειρηματικών εξελίξεων, ενώ άλλες επέλεξαν το δρόμο της… «ιδιωτικότητας», καθώς θεώρησαν ότι το κόστος της δημόσιας διαπραγμάτευσης ήταν δυσανάλογο του οφέλους.

Οι 2 όψεις του ίδιου νομίσματος

Η ανάγνωση της τάσης της εξόδου από το ΧΑ πάντως δεν μπορεί να αξιολογηθεί μόνο αρνητικά, ακόμη και αν τη μία όψη συνόψισε κατά τις δηλώσεις που είχε κάνει ο πρόεδρος και ιδρυτής του Πλαισίου, κ. Γιώργος Γεράρδος, όταν είχε ανακοινώσει τη δική του έξοδο. Ο ίδιος είχε μιλήσει για ευελιξία που ήθελε, δίχως τους περιορισμούς που θέτει το κανονιστικό περιβάλλον της χρηματιστηριακής αγοράς, ενώ δεν είχε παραλείψει παρέλειψε να αναφερθεί και στο υψηλό κόστος για τις εισηγμένες.

Όπως είχε εξηγήσει, «ο λόγος που μία εταιρία είναι στο Χρηματιστήριο, είναι η χρηματοδότηση, η οποία εμάς δεν μας ενδιαφέρει καθώς διαθέτουμε καλή χρηματοοικονομική διάρθρωση και αφετέρου να έχει καλύτερη αποτίμηση. Στην περίπτωσή μας, θεωρούμε ότι είμαστε διαρκώς υποτιμημένοι, παρά τις εξαιρετικές επιδόσεις (σ.σ. οικονομικών αποτελεσμάτων) που έχουμε, οι οποίες βελτιώνονται συνεχώς. Παρόλα αυτά, η αποτίμηση της εταιρείας μειώθηκε».

Η άποψη του κ. Γεράρδου όμως είναι η μία όψη του νομίσματος. Η άλλη είναι αυτή που διατύπωσε πρόσφατα και η επικεφαλής της Επιτροπής Κεφαλαιαγοράς, κ. Βασιλική Λαζαράκου, η οποία μιλώντας στο 1ο Συνέδριο της Νομικής Βιβλιοθήκης, υποστήριξε ότι η έξοδος από το Χρηματιστήριο δεν είναι ελληνικό πρόβλημα, αλλά παγκόσμιο, με εξαίρεση την Ασία. «Για την έξοδο από το Χρηματιστήριο, όμως, δεν ευθύνεται το κανονιστικό πλαίσιο, αλλά ο τρόπος που λειτουργούν οι αγορές και οι απαιτήσεις για διαφάνεια, ιδίως αν σκεφτούμε ότι πάρα πολλές εταιρείες προτιμούν να είναι εκτός Χρηματιστηρίου, κάτι που τις «βοηθάει» να είναι στο απυρόβλητο», εξήγησε.

Η κ. Λαζαράκου μάλιστα είπε το αυτονόητο. «Αυτό που θέλει ένας επενδυτής δεν είναι μόνο η τήρηση των αρχών της εταιρικής διακυβέρνησης, αλλά κι ένα καλό business plan το οποίο θα τον ωθήσει να επενδύσει σε αυτή την εταιρεία».

Άλλωστε, μην ξεχνάμε εδώ ότι οι μετοχές των εταιρειών διαγράφονται από το χρηματιστήριο για δυο βασικούς λόγους: Ο πρώτος είναι, αν το επιθυμούν και το αποφασίσουν οι μέτοχοι τους, ή αν υπάρχει πρόταση εξαγοράς με το σχήμα της πρότασης να επιδιώκει να την αποσύρει, και ο δεύτερος είναι, αν το αποφασίσει η εποπτεύουσα αρχή, δηλαδή η Επιτροπή Κεφαλαιαγοράς, αφού πρώτα αξιολογεί εάν πληροί τα κριτήρια.

Οι «ζωντανοί οργανισμοί» του επιχειρείν

Ανάμεσα στις παραπάνω θέσεις όμως είναι και η οπτική του κόσμου των εγχώριων αναλυτών, με τον κ. Νίκο Χρυσοχοΐδη, της Χρυσοχοΐδης Χρηματιστηριακή Α.Ε.Π.Ε.Υ., να αναδεικνύει το έντονο ενδιαφέρον που κυριαρχεί για τις καλές εταιρείες της αγοράς, μιλώντας στον «ΟΤ». Οι δημόσιες προτάσεις και η έξοδος από το ταμπλό αφορούν κατά βάση εταιρείες με πολύ επιτυχημένα επενδυτικά και λειτουργικά πλάνα, σε αντίθεση με ότι συνέβαινε κατά τη δεκαετία της κρίσης, ειδικά την περίοδο 2013 – 2016, εξηγεί, όταν η χρηματιστηριακή αγορά δυσκολευόταν να επιτελέσει το ρόλο της.

Ο ίδιος μάλιστα διαφωνεί με την άποψη ότι το ΧΑ δεν είναι ελκυστικό. Ούτε με την άποψη ότι η έξοδος αρκετών εισηγμένων έχει να κάνει με κάποιο προβληματικό σκέλος των δημόσιων προτάσεων ή ελλιπούς πλαισίου. Η έξοδος έχει να κάνει περισσότερο με τον κύκλο που διανύει η αγορά, αλλά και η οικονομία της Ελλάδας.

Όπως εξηγεί, όταν μια οικονομία διανύει έναν ευνοϊκό οικονομικό κύκλο, υπάρχουν συγκεκριμένοι κλάδοι που ωφελούνται. Όπως για παράδειγμα εκείνος της Πληροφορικής. Έτσι, το ενδιαφέρον των επενδυτών, ή ξένων κεφαλαίων είναι αναμενόμενο, προκειμένου να εισέλθουν σε καλές εταιρείες, ή και να τις εξαγοράσουν. Δεν έχει να κάνει δηλαδή με την ελλειμματική απόδοση της αγοράς, αλλά για ένα σύνολο καλών και αξιόλογων εταιρειών που γίνονται επενδυτικοί στόχοι.

Σχετικά με την επόμενη ημέρα, ο κ. Χρυσοχοΐδης τονίζει ότι το στοίχημα είναι να αναδειχθούν νέες εταιρείες, ή ακόμη και να εισαχθούν νέες που μπορούν να επωφεληθούν από τον χρηματιστηριακό μηχανισμό και να αναπτυχθούν αναλόγως, εκμεταλλευόμενες τον ευνοϊκό οικονομικό κύκλο της χώρας. Άλλωστε, αυτό είναι το υπαρξιακό πρόβλημα κάθε αγοράς. Πόσο μάλλον μιας μικρής και ρηχής, όπως είναι το ελληνικό χρηματιστήριο.

Χρειάζονται κίνητρα

Από τη μεριά του, ο πρόεδρος της Merit ΑΧΕΠΕΥ, Νίκος Πετροπουλάκης, θεωρεί θετικές τις εξαγορές ή τις συγχωνεύσεις που συμβαίνουν, καθώς δίνουν νέα σε μια αγορά που τρέφεται από τις επιχειρηματικές εξελίξεις, αλλά θα πρέπει τόσο η διοίκηση της ΕΧΑΕ, όσο και η κυβέρνηση, να φροντίζουν να δημιουργούν τις προϋποθέσεις και να δίνουν κίνητρα για την εισαγωγή νέων εταιρειών.

“Βλέπουμε εταιρείες να φεύγουν από το ΧΑ, αλλά να μην αντικαθίστανται”, αναφέρει χαρακτηριστικά στον “ΟΤ” ο κ. Πετροπουλάκης. Αλλά όταν έχεις ικανοποιητικό ρυθμό εισαγωγής νέων εταιρειών, δεν είναι κακό να βγαίνουν και μερικές. Έχουμε κλάδους που υποεκπροσωπούνται και αυτό θα πρέπει να κινητοποιήσει πρωτίστως τη διοίκηση του χρηματιστηρίου και δευτερευόντως την κυβέρνηση, ανέφερε.

“Δυστυχώς μέχρι σήμερα δεν το βλέπουμε και αυτό είναι αρνητικό, με τη διοίκηση της ΕΧΑΕ να είναι η καθ’ ύλην αρμόδια να μεγεθύνει την αγορά, από την οποία και η ίδια επωφελείται. Σίγουρα έχουμε κάνει πολλά βήματα, όπως η εισαγωγή της Optima Bank και του Διεθνούς Αερολιμένα Αθηνών, αλλά θα πρέπει να γίνουν περισσότερα, πρόσθεσε, ειδικά καθώς η χώρα δεν στερείται καλών εταιρειών, που είναι πιο οργανωμένες και λειτουργούν με πρότυπα.

Η διάθεση των ελληνικών κεφαλαίων

Σαφώς το ζητούμενο για την εγχώρια αγορά, και δη τη διοίκηση του Χρηματιστηρίου Αθηνών είναι να προσελκυσθούν εταιρείες, που θα έχουν τη δυνατότητα να αξιοποιήσουν τα κεφάλαια που θα αντλήσουν για να μεγαλώσουν και να αποδώσουν στην οικονομία. Υπό την προϋπόθεση βέβαια να θεωρούνται αυτά τα κεφάλαια εξίσου συμφέροντα με δανειακά μέσω τραπεζών ή ομολογιακών, ώστε να αντισταθμιστεί και το κόστος της δημόσιας διαπραγμάτευσης.

Αλλά και το ζητούμενο είναι να επανενεργοποιηθούν οι χιλιάδες κωδικοί επενδυτών να παραμένουν παγωμένοι επί πολλά χρόνια, ή και να δημιουργηθούν νέοι, εισάγοντας νέα κεφάλαια στη Λ. Αθηνών. Και οι δυνατότητες είναι τεράστιες, καθώς σύμφωνα με πρόσφατη έρευνα του Found.ation για λογαριασμό της πλατφόρμας Financial Greeks, μόλις ένας στους δύο Έλληνες έχει κάποια επένδυση, ενώ η πλειονότητα όσων στρέφονται εκεί επενδύει έως 5.000 ευρώ. Βασικός λόγος που επικαλούνται οι Έλληνες για αποφυγή των παραπάνω επενδύσεων είναι το υπέρμετρο ρίσκο (32,78%), ενώ ως δεύτερο λόγο θέτουν ότι δεν έχουν επαρκείς γνώσεις (21,30%).

Ή είναι θέμα εμπιστοσύνης, επιβεβαιώνοντας ότι η ελληνική αγορά είναι πολύ μικρή και ευάλωτη τόσο σε εξωγενείς παράγοντες όσο και σε πρακτικές που στερούνται επαρκούς διαφάνειας.

Latest News

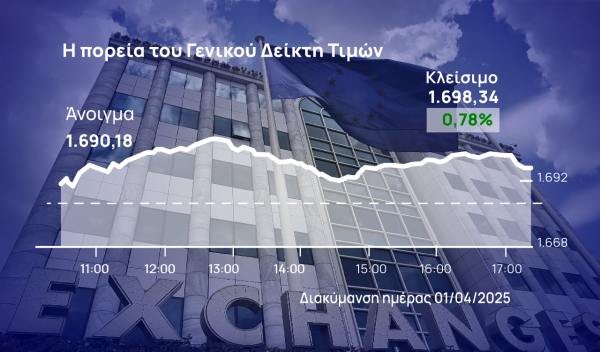

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

Νευρική αναμονή και κινήσεις risk off στο ΧΑ

Το Χρηματιστήριο Αθηνών προσπαθεί να μην χάσει την επαφή του με τις 1.700 μονάδες

Παλεύει με τη διεθνή αβεβαιότητα το ΧΑ - Νευρικότητα λόγω Τραμπ

Όπως και στην Ευρώπη, έτσι και στην Αθήνα, η νευρικότητα και η αναζήτηση θέσεων χαμηλού ρίσκου είναι στις προτεραιότητες αρκετών χαρτοφυλακίων που περιμένουν τις εξαγγελίες του Ντοναλντ Τραμπ

Ανοδική αντίδραση με αρκετά ερωτήματα και ανησυχίες στο ΧΑ

Η αβεβαιότητα συνεχίζει να κυριαρχεί και σε ευρωπαϊκό επίπεδο με τους επενδυτές να αναζητούν έναν «οδηγό επιβίωσης» σε ένα διαρκώς μεταβαλλόμενο περιβάλλον

Λαζαράκου: Οι επενδυτές πρέπει να νιώθουν ότι τα δικαιώματά τους προστατεύονται

Για το πλαίσιο της εταιρικής διακυβέρνησης και τις δυνητικές βελτιώσεις μίλησε η πρόεδρος της Επιτροπής Κεφαλαιαγοράς Βασιλική Λαζαράκου

Στα 51 ευρώ ανεβάζει την τιμή στόχο για την Metlen η Eurobank Equities

Η Eurobank Equities αναφέρεται στο επερχόμενο Capital Markets Day της Metlen (28 Απριλίου), αναμένοντας σημαντικό περαιτέρω upside όσων αφορά στις μελλοντικές προβλέψεις για την κερδοφορία της εταιρείας

Συντηρεί την ανοδική του κίνηση το ΧΑ

Η αγορά διατηρεί την ανοδική της τάση σήμερα, εντούτοις παραμένει το ερωτηματικό για το αν η εικόνα της είναι περισσότερο αποτέλεσμα αποχής των πωλητών ή επιφυλακτικότητας των αγοραστών

Στη Βουλή το νομοσχέδιο για την Κεφαλαιαγορά - Οι 12 ερωτήσεις και απαντήσεις

Ποια είναι τα φορολογικά κίνητρα που παρέχονται σε εταιρίες προκειμένου να εμπιστευθούν το Χρηματιστήριο και να εισαχθούν σε αυτό - Τι θα ισχύει για τα crypto

Αντίδραση στο Χρηματιστήριο Αθηνών - «Bλέπει» και πάλι τις 1.700 μονάδες

Ο τζίρος είναι στα 21,4 εκατ. ευρώ και ο όγκος στα 5 εκατ. τεμάχια - Άνοδο 0,93% καταγράφει και ο FTSE 25

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης