Reuters Breakingviews

Η Κριστίν Λαγκάρντ και ο Τζερόμ Πάουελ πρόκειται να αποσυνδέσουν συνειδητά τη νομισματική τους πολιτική. Η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας είναι σχεδόν βέβαιο ότι θα μειώσει τα επιτόκια πριν από τον επικεφαλής της Ομοσπονδιακής Τράπεζας των ΗΠΑ. Οι σκληροπυρηνικοί στη Φρανκφούρτη ανησυχούν ότι η διαφορά αυτή θα πλήξει το ευρώ και θα εισάγει πληθωρισμό. Ωστόσο, οι διαφορές μεταξύ των δύο οικονομιών σημαίνουν ότι οι αντίθετες νομισματικές πολιτικές μπορούν να ζήσουν ευτυχισμένοι για πάντα.

Ο χωρισμός είναι δύσκολος, εκτός κι αν είσαι η Γκουίνεθ Πάλτροου. Ο χωρισμός της Αμερικανίδας ηθοποιού το 2014, από τον σύζυγό της ποπ σταρ, Κρις Μάρτιν, έκανε δημοφιλή την έννοια της «συνειδητής αποσύνδεσης» ως μια πιο φιλική μορφή διαζυγίου. Η Λαγκάρντ και ο Πάουελ πρόκειται να δοκιμάσουν μια έκδοση του concept σε επίπεδο κεντρικής τράπεζας .

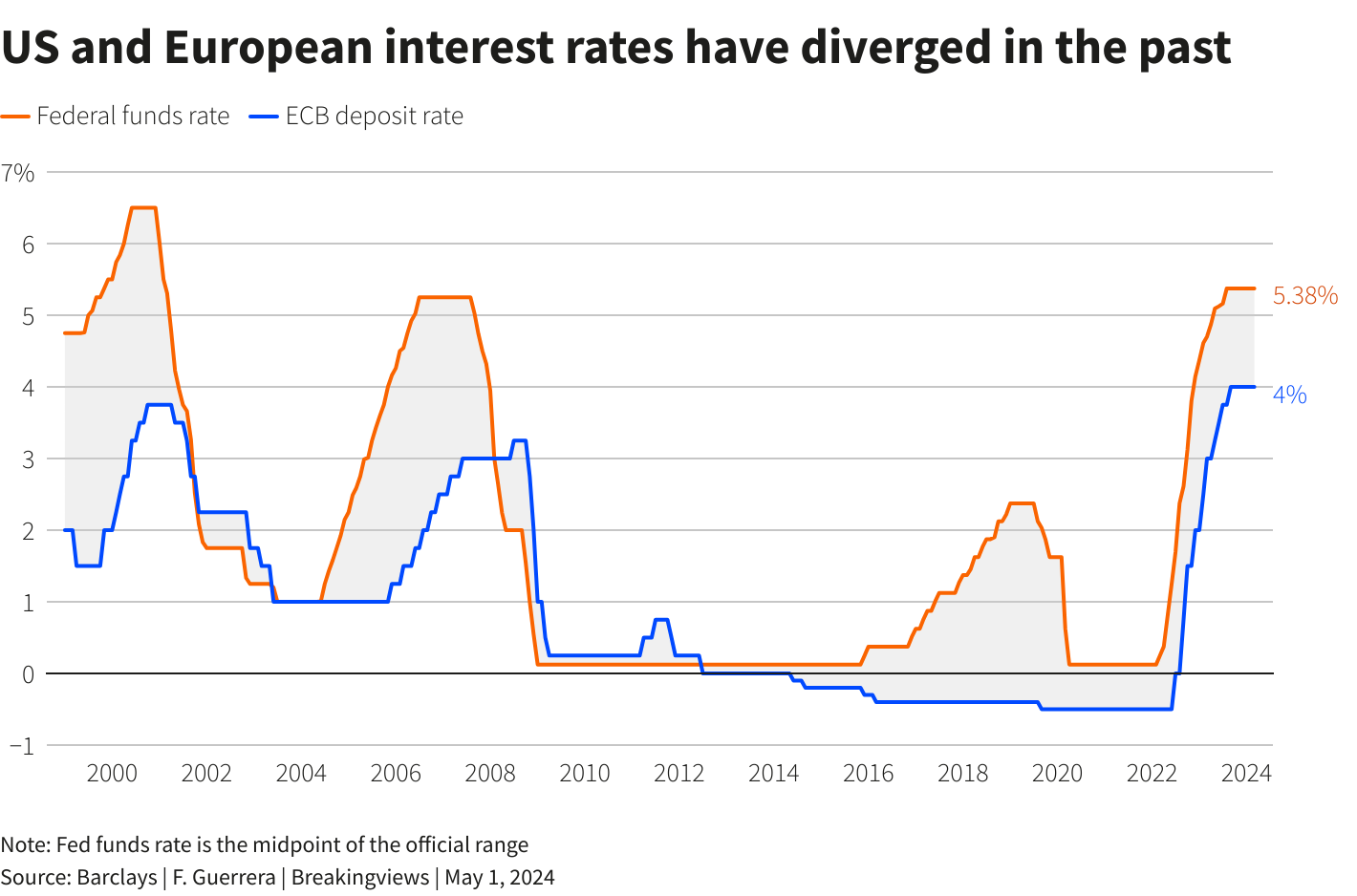

Οι δύο νομισματικές αρχές είχαν αποκλίνει στο παρελθόν. Πράγματι, μεταξύ 2015 και 2019, η Fed αύξησε το κόστος δανεισμού ενώ η ΕΚΤ το μείωσε κάτω από το μηδέν. Αλλά αυτή θα είναι η πρώτη φορά από τη δημιουργία του ενιαίου νομίσματος που η Φρανκφούρτη προηγείται της Ουάσιγκτον όσον αφορά τη μείωση των επιτοκίων.

Το 2022 και το 2023, η Fed και η ΕΚΤ ενώθηκαν σε έναν γάμο ευκαιρίας, αυξάνοντας το κόστος δανεισμού για να περιορίσουν τον ανεξέλεγκτο πληθωρισμό. Τώρα η ΕΚΤ φαίνεται έτοιμη να ανταποκριθεί στην υποτονική ανάπτυξη και την πτώση του πληθωρισμού τον επόμενο μήνα μειώνοντας το κόστος δανεισμού για πρώτη φορά από το 2019, ακολουθούμενη από έως και δύο ακόμη περικοπές φέτος, σύμφωνα με τις προσδοκίες των επενδυτών που αντικατοπτρίζονται στις τιμές παραγώγων που εισπράττει η LSEG. Αντίθετα, οι αγορές αναμένουν ότι ο Πάουελ θα μειώσει τα επιτόκια μόνο μία φορά το 2024, επειδή η οικονομία των ΗΠΑ εξακολουθεί να επεκτείνεται και ο πληθωρισμός παραμένει πάνω από τον στόχο του 2% της Fed.

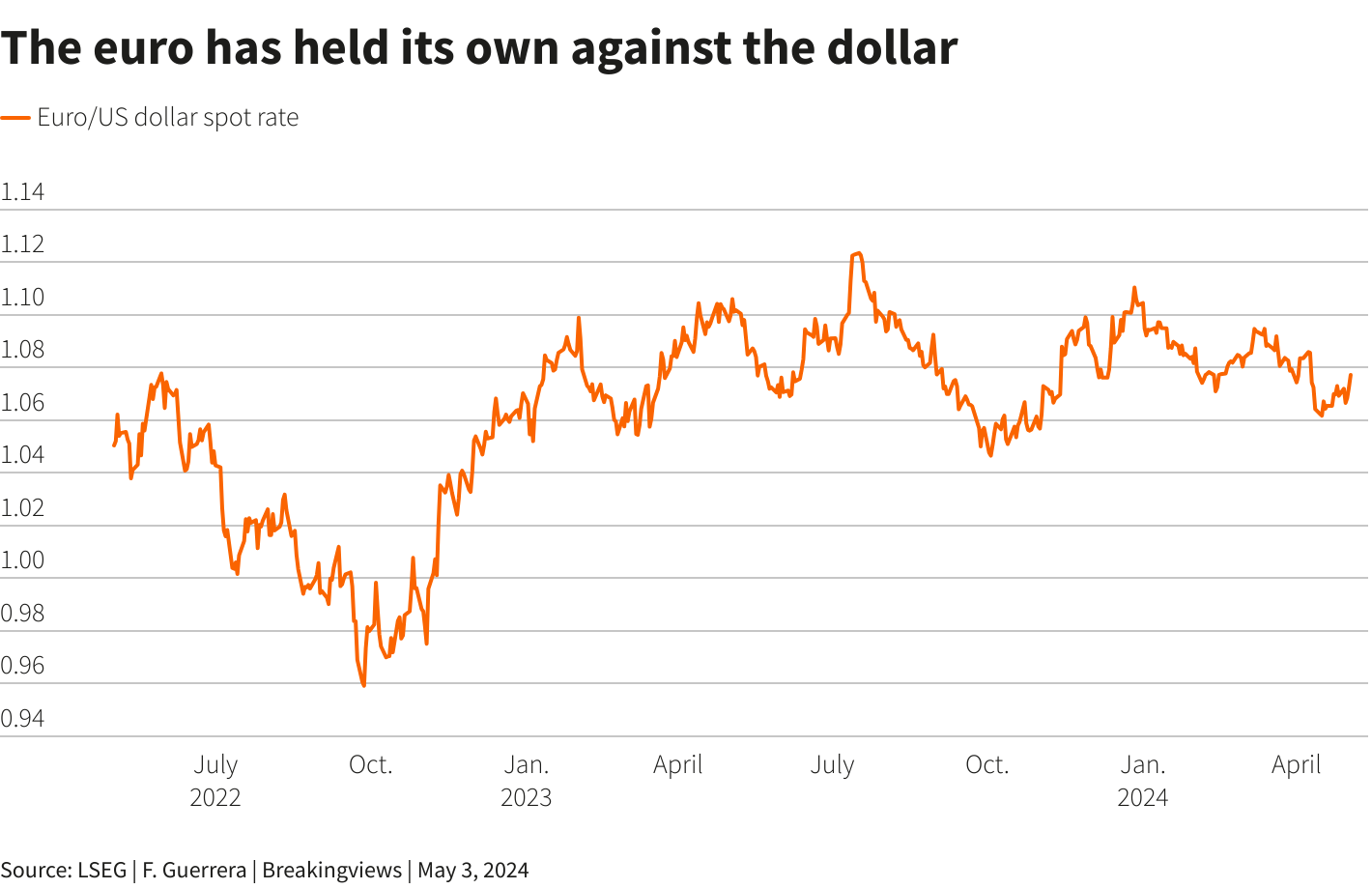

Σε αυτή την περίπτωση, η διαφορά μεταξύ των επιτοκίων αναφοράς στη ζώνη του ευρώ και στις Ηνωμένες Πολιτείες θα μπορούσε να φτάσει τις 2,1 ποσοστιαίες μονάδες, σύμφωνα με προβλέψεις των αναλυτών της Barclays, έναντι 1,4 ποσοστιαίας μονάδας σήμερα. Η υπόσχεση για υψηλότερες αποδόσεις θα μπορούσε να προσελκύσει επενδυτές στις ΗΠΑ, ενισχύοντας την αξία του δολαρίου έναντι του ευρώ. Εν μέρει, αυτό συμβαίνει ήδη: το ενιαίο νόμισμα έχει χάσει σχεδόν 2,5% έναντι του δολαρίου από τον Ιανουάριο.

Η προοπτική αποκλίσεων των επιτοκίων προκαλεί εντάσεις στο εσωτερικό της ΕΚΤ. Τον Απρίλιο, είπε ο αντιπρόεδρος Λουίς ντε Γκίντος στην Le Monde ότι οι ρυθμιστές των ισοτιμιών «θα πρέπει να λάβουν υπόψη τον αντίκτυπο των διακυμάνσεων των συναλλαγματικών ισοτιμιών». Σε συνέντευξη στο Bloomberg τον περασμένο μήνα, ο Ρόμπερτ Χόλτσμαν, εκπρόσωπος της Αυστρίας στο Διοικητικό Συμβούλιο της ΕΚΤ, δήλωσε ότι «θα δυσκολευόταν» να απομακρυνθεί πολύ από τη Fed. Ωστόσο, ο διοικητής της Τράπεζας της Ιταλίας Φάμπιο Πανέτα υποστήριξε ότι τα υψηλά επιτόκια των ΗΠΑ θα «ενίσχυαν την υπόθεση για μείωση επιτοκίων». Και τόνισε πρόσφατα η Λαγκάρντ ότι η ΕΚΤ «εξαρτάται από τα δεδομένα», και δεν «εξαρτάται από τη Fed».

Ο κύριος φόβος στα κεντρικά γραφεία της ΕΚΤ είναι ότι ο χωρισμός με τη Fed θα μπορούσε να αναζωπυρώσει τον πληθωρισμό αυξάνοντας το κόστος των εισαγωγών. Στην πράξη, ωστόσο, η ευρωζώνη είναι αρκετά απομονωμένη έναντι αυτού του τύπου πληθωρισμού και θα μπορούσε ακόμη και να επωφεληθεί από ένα φθηνότερο νόμισμα.

Για αρχή, το ευρώ δεν είναι τόσο αδύναμο: το ενιαίο νόμισμα εξακολουθεί να είναι 13% υψηλότερα από το χαμηλό του τον Σεπτέμβριο του 2022, όταν ένα ευρώ αγόραζε λιγότερο από ένα δολάριο. Και οι επενδυτές φαίνεται να έχουν προεξοφλήσει κάποια μελλοντική απόκλιση στα επιτόκια. Εάν η Fed καθυστερήσει την πολιτική χαλάρωσης μέχρι το πρώτο τρίμηνο του 2025 και η ΕΚΤ μειώσει τα επιτόκια τέσσερις φορές σε αυτήν την περίοδο, το ευρώ θα υποχωρήσει μόνο κατά 1,2% επιπλέον έναντι του δολαρίου, σύμφωνα με την Oxford Economics.

Η επίδραση στον πληθωρισμό θα ήταν αμελητέα. Ερευνητές της ΕΚΤ διαπίστωσαν ότι, μια υποτίμηση του ευρώ κατά 1% θα αύξανε τις συνολικές τιμές εισαγωγής κατά μόλις 0,3% μέσα σε ένα χρόνο, ενώ η ανοδική πίεση στον μετρούμενο πληθωρισμό θα ήταν ελάχιστη κατά 0,04%. Ο περιορισμένος αντίκτυπος οφείλεται εν μέρει στο ότι περίπου το 40% των ευρωπαϊκών εισαγωγών είναι εκφρασμένες σε ευρώ και ως εκ τούτου δεν επηρεάζεται από τις διακυμάνσεις των συναλλαγματικών ισοτιμιών.

Φυσικά, ένα μεγάλο άλμα στο κόστος των εισαγόμενων αγαθών και υπηρεσιών θα είχε σημαντικότερο αντίκτυπο στον πληθωρισμό. Αυτό συνέβη μεταξύ των αρχών του 2022 και του πρώτου τριμήνου του 2023, όταν η εισβολή της Ρωσίας στην Ουκρανία ανέβασε το κόστος ενέργειας και τροφίμων. Οι υψηλότερες τιμές εισαγωγών αντιπροσώπευαν περίπου τα δύο πέμπτα του πληθωρισμού της ευρωζώνης, σύμφωνα με μελέτη του Διεθνούς Νομισματικού Ταμείου. Αλλά αυτό το σοκ έχει υποχωρήσει. Η ΕΚΤ εκτιμά ότι ο αποπληθωριστής εισαγωγών, ένα μέτρο των τιμών εισαγωγής, θα μειωθεί κατά 0,4% φέτος μετά από πτώση 3% το 2023.

Ένα ασθενέστερο ευρώ έχει επίσης κάποια οφέλη για τους παραγωγούς του μπλοκ. Ένα φθηνότερο νόμισμα θα έκανε τα αυτοκίνητα της BMW και την ιταλική παρμεζάνα πιο ελκυστικά για τους ξένους αγοραστές. Η ΕΚΤ αναμένει ότι η εξωτερική ζήτηση για προϊόντα της ευρωζώνης θα αυξηθεί κατά 2,4% φέτος και 3,1% το 2025, τριπλάσιο ποσοστό από ό,τι το 2023.

Φυσικά, οι Ευρωπαίοι ρυθμιστές δεν μπορούν να χαλαρώσουν εντελώς. Ερευνα από την Valentina Bruno του Αμερικανικού Πανεπιστημίου και τον Hyun Song Shin της Τράπεζας Διεθνών Διακανονισμών δείχνει ότι η άνοδος του δολαρίου κάνει το παγκόσμιο εμπόριο δυσκολότερο και ακριβότερο. Επιπλέον, τα υψηλότερα επιτόκια στις Ηνωμένες Πολιτείες μπορούν να διαχυθούν σε άλλες χώρες, επειδή άλλες αγορές κρατικών ομολόγων τείνουν να λαμβάνουν το σύνθημά τους από τις αποδόσεις των αμερικανικών ομολόγων.

Δύο ακόμη δυσάρεστες εκπλήξεις θα μπορούσαν να μετατρέψουν το φιλικό διαζύγιο μεταξύ της ΕΚΤ και της Fed σε μια ακατάστατη υπόθεση. Το πρώτο θα ήταν μια άλλη άνοδος των τιμών της ενέργειας, εξαιτίας της αναταραχής στη Μέση Ανατολή.

Προς το παρόν, ωστόσο, οι τιμές του πετρελαίου είναι περίπου 82 δολάρια το βαρέλι, πολύ κάτω από τα 120 δολάρια που έφτασαν το 2022. Το δεύτερο θα ήταν εάν η Fed αποφάσιζε ότι ήταν απαραίτητο να αυξήσει τα επιτόκια. Προς το παρόν, οι αγορές πιστεύουν ότι ο Πάουελ έχει απλώς καθυστερήσει τις μειώσεις των επιτοκίων και θα αρχίσει να χαλαρώνει την πολιτική όταν ο πληθωρισμός επιβραδυνθεί. Ωστόσο, οι επίμονες τιμές και η επίμονη οικονομική ανάπτυξη μπορεί να αναγκάσουν τη Fed να το ξανασκεφτεί. Αυτό σχεδόν σίγουρα θα ωθούσε το δολάριο υψηλότερα, προκαλώντας ανατριχίλες στις αγορές συναλλάγματος από την Ευρώπη έως την Ιαπωνία.

Οποιοδήποτε από αυτά τα δύο σενάρια θα μπορούσε να ωθήσει την ΕΚΤ να επανεξετάσει τη στρατηγική μείωσης των επιτοκίων, προκαλώντας νομισματικές περιστροφές, ανησυχίες στις κεφαλαιαγορές και επιβάρυνση στην ανάπτυξη. Προς το παρόν, ωστόσο, η ΕΚΤ και η Fed μπορούν να τραβήξουν χωριστούς δρόμους και να βιώσουν έναν κόσμο όπου, όπως το έθεσε η Paltrow, μπορούν «να χωρίσουν και να μην χάσουν τα πάντα».

Latest News

Γιατί ο Σι έχει πιο δυνατό χαρτί στο πόκερ με τον Τραμπ

Ο Λευκός Οίκος έχει υπολογίσει λάθος την ισορροπία δυνάμεων στον δασμολογικό του πόλεμο με την Κίνα

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης