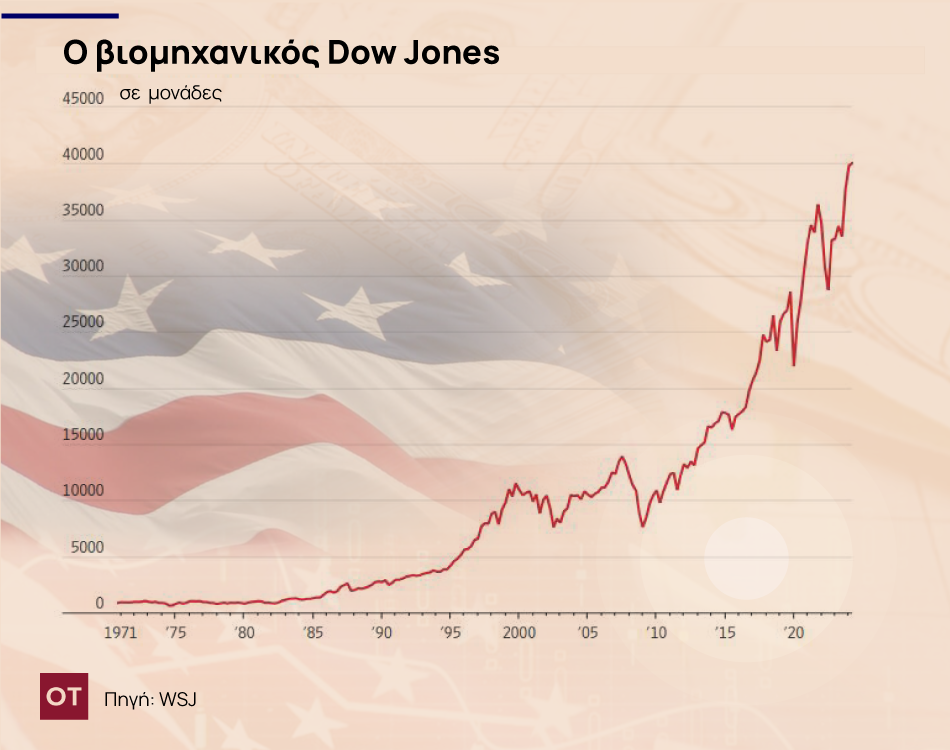

Ο βιομηχανικός μέσος όρος Dow Jones ξεπέρασε το όριο των 40.000 για πρώτη φορά την Πέμπτη, εν μέσω ενός σχεδόν ιδανικού επενδυτικού περιβάλλοντος που χαρακτηρίζεται από ανθεκτικά εταιρικά κέρδη, χαμηλή ανεργία και χαλάρωση του πληθωρισμού, όπως επισημαίνει σε ανάλυσή της η Wall Street Journal.

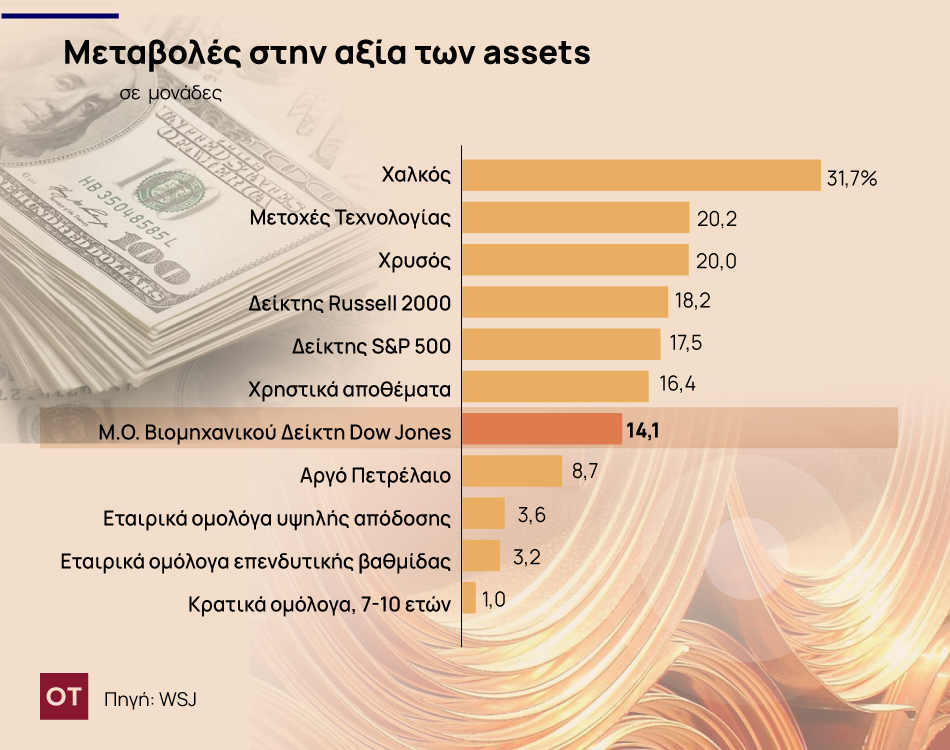

Σχεδόν τα πάντα ανεβαίνουν—οι καθιερωμένες μετοχές του Dow, οι ταχύτερα αναπτυσσόμενες μετοχές τεχνολογίας, το bitcoin και τα άλλα κρυπτονομίσματα, ακόμη και ο χρυσός και τα άλλα πολύτιμα μέταλλα. Οι επενδυτές που αποστρέφονται τον κίνδυνο έχουν επίσης πολλές επιλογές, από τα ομόλογα που προσφέρουν αποδόσεις περίπου 5% μέχρι τα χρεόγραφα και άλλες επενδύσεις σταθερού εισοδήματος, που επίσης κινούνται ανοδικά.

Τραμπ: Οι φορολογικές του εξαγγελίες δεν εντυπωσιάζουν τους επενδυτές

Οι μετοχές ανάπτυξης είναι ακριβές, αλλά η υπόλοιπη αγορά δεν είναι, λέει ο Ben Inker, συνεπικεφαλής της κατανομής περιουσιακών στοιχείων στην επενδυτική εταιρεία GMO με έδρα τη Βοστώνη. Λέει ότι το συνολικό επενδυτικό περιβάλλον, με τις πολλές λογικές επιλογές του, σπάνια ήταν τόσο ελκυστικό εδώ και 24 χρόνια.

Αν και πολλοί Αμερικανοί έχουν αρνητική άποψη για τη συνολική οικονομία, εν μέρει λόγω των επίμονα υψηλών τιμών, είναι πιο αισιόδοξοι όσον αφορά τις μετοχές.

Η Zakeyma Peterson, μια 35χρονη makeup artist στο Μπρούκλιν της Νέας Υόρκης, λέει ότι ελπίζει να έχει οφέλη στο χαρτοφυλάκιό της, εν μέρει επειδή τα καταστήματα είναι «γεμάτα» όταν μπαίνει στο Bergdorf Goodman και στα Sephora για να προμηθευτεί προϊόντα για τους πελάτες της.

«Οι άνθρωποι θα παραπονιούνται για τα πάντα, αλλά εξακολουθούν να αγοράζουν», λέει η Peterson, η οποία ξεκίνησε να επενδύει τον Μάρτιο του 2020 όταν ήταν στο σπίτι της χωρίς πελάτες κατά τη διάρκεια της πανδημίας.

Η άνοδος του Dow στις 40.000 μονάδες και η άνοδος σε άλλους δείκτες της αγοράς, ήρθαν σε δύο στάδια. Πέρυσι, οι αγορές ενισχύθηκαν λόγω των προσδοκιών ότι η πτώση του πληθωρισμού θα επέτρεπε στην Ομοσπονδιακή Τράπεζα να μειώσει τα επιτόκια.

Πιο πρόσφατα, υπήρξε ανακούφιση σχετικά με τα ισχυρά κέρδη και τον ενθουσιασμό για την πρόοδο στην τεχνητή νοημοσύνη. Η γρήγορη δημιουργία και ανάλυση τεράστιων δεδομένων θα μπορούσε να παράγει μια σειρά από καινοτομίες και βελτιώσεις, από τον συντονισμό συνεργείων κατασκευής και την αύξηση της αποτελεσματικότητας στην κατασκευή έως την εκπαίδευση των νέων ανθρώπων και την ανάπτυξη νέων φαρμάκων, λένε οι αισιόδοξοι.

Μια νέα κατηγορία φαρμάκων για την παχυσαρκία, γνωστή ως GLP-1, αυξάνει την πιθανότητα νέων οφελών για την υγεία για τους Αμερικανούς, τα οποία τελικά θα μπορούσαν να μειώσουν τις συνολικές δαπάνες υγειονομικής περίθαλψης. Ορισμένοι επισημαίνουν επίσης πιθανά κέρδη από τις προσπάθειες των εταιρειών να ανανεώσουν ή να φέρουν την παραγωγή και άλλες προσπάθειες στις ΗΠΑ από το εξωτερικό.

«Έχουμε αλλάξει ριζικά την οικονομία», λέει ο Gary Cohn, αντιπρόεδρος της IBM και πρώην διευθυντής του Εθνικού Οικονομικού Συμβουλίου. «Οι εταιρείες επενδύουν περισσότερο στις Ηνωμένες Πολιτείες από ό,τι έχουν κάνει για μεγάλο χρονικό διάστημα».

Ελκυστικές σε όλο και περισσότερους οι μετοχές

Ακόμη και οι πρώην σκεπτικιστές έρχονται σε επαφή με τις μετοχές. Τον Ιανουάριο, ο Steve Eisman, ανώτερος διευθυντής χαρτοφυλακίου στη Neuberger Berman, δήλωνε στο CNBC ότι ανησυχεί που «όλοι έρχονται μέσα στη χρονιά νιώθοντας πολύ καλά».

Σήμερα, ο Eisman λέει ότι η αγορά βρίσκεται σε καλύτερη θέση από ό,τι στη δεκαετία του 1990, μια εποχή που η ανεργία ήταν χαμηλή και ο ενθουσιασμός για το Διαδίκτυο οδήγησε σε τεχνολογική φρενίτιδα.

Ο Chris Davis, πρόεδρος της Davis Funds, ο οποίος συνήθως θεωρεί ότι είναι αγχωτικός, σημείωσε: «Υπάρχουν πολλές ελκυστικές τιμές μετοχές, όλα φαίνονται σωστά….

Μια πιθανή ανησυχία είναι πάντως η ακόλουθη: η κυβέρνηση των ΗΠΑ αναμένεται να πληρώσει επιπλέον 1,1 τρισεκατομμύρια δολάρια σε τόκους την επόμενη δεκαετία, σύμφωνα με το Γραφείο Προϋπολογισμού του Κογκρέσου. Ο Bill Gross, ο συνιδρυτής του επενδυτικού κολοσσού Pacific Investment Management, σημειώνει ότι ο δανεισμός και οι δαπάνες της κυβέρνησης ήταν υπερβολικά υψηλές, οδηγώντας τις αποδόσεις του 10ετούς Δημοσίου υψηλότερα και δυνητικά παρεμποδίζοντας την οικονομία.

«Αργά ή γρήγορα, οι υψηλότερες αποδόσεις θα έχουν αντίκτυπο», προσθέτει.

Αισιοδοξία

Οι περισσότεροι επενδυτές είναι αισιόδοξοι, γεγονός που παρουσιάζει μια άλλη κάπως ειρωνική ανησυχία. Η αισιοδοξία φαίνεται να είναι καλή για την αγορά, αλλά οι αναλυτές τείνουν να ανησυχούν όταν οι περισσότεροι επενδυτές είναι αισιόδοξοι επειδή αυτό υποδηλώνει ότι έχουν απομείνει λίγες αγοραστές που να είναι πρόθυμοι να αγοράσουν.

Είναι επίσης αλήθεια ότι οι επενδυτές τείνουν να κάνουν κακή δουλειά όσον αφορά τον χρονισμό των αγορών και μερικές φορές ενθουσιάζονται λίγο πριν από μια ανάκληση. Ο δείκτης Investors Intelligence Bull/Bear Ratio δείχνει τη διαδεδομένη αισιοδοξία, με το 56,5% των ερωτηθέντων να δηλώνουν ότι η αγορά τα ανέβει κι άλλο και μόλις το 17,7% να δηλώνουν ότι θα πέσει από τις 14 Μαΐου.

«Ο S&P 500 έχει πλέον αυξηθεί σχεδόν 50% από το χαμηλό της αγοράς τον Οκτώβριο του 2022, επομένως, φυσικά, σχεδόν όλοι είναι αισιόδοξοι και βλέπουν άνοδο», λέει ο Ed Yardeni, ένας οικονομολόγος που ήταν πιο αισιόδοξος από τους περισσότερους τα τελευταία δύο χρόνια, αλλά ανησυχεί για αυτή τη μετατόπιση.

Κάποιοι λένε ότι η λαμπερή προοπτική της οικονομίας είναι κάτι σαν αντικατοπτρισμός και ότι τα προβλήματα θα φανούν αργότερα φέτος. Οι τιμές ρεκόρ των κατοικιών και τα υψηλά επιτόκια στεγαστικών δανείων δυσκολεύουν πολλούς Αμερικανούς να αντέξουν οικονομικά την αγορά ενός σπιτιού, λέει ο Joseph LaVorgna, επικεφαλής οικονομολόγος της SMBC Nikko Securities.

Οι Baby boomers και άλλοι πλούσιοι Αμερικανοί παραμένουν σε καλή οικονομική θέση, αλλά τα μέλη της Fed έχουν εκφράσει ανησυχίες για τα νοικοκυριά χαμηλού και μέτριου εισοδήματος.

Αυτοί οι καταναλωτές έχουν εξαντλήσει τις αποταμιεύσεις τους και ενδέχεται να «δέχονται ολοένα και μεγαλύτερη πίεση», σύμφωνα με τα πρακτικά της συνεδρίασης της Επιτροπής Ανοικτής Αγοράς της Fed στα τέλη Ιανουαρίου. Τα μέλη της Fed ανέφεραν «αυξημένη χρήση ανακυκλούμενων υπολοίπων πιστωτικών καρτών και υπηρεσίες buy-now-pay-later (αγοράζω τώρα, πληρώνω αργότερα), καθώς και αυξημένα ποσοστά παραβατικότητας για ορισμένους τύπους καταναλωτικών δανείων».

Νωρίτερα φέτος, ο LaVorgna της SMBC Nikko Securities, συνέταξε μια έκθεση με τίτλο «Δεν είμαστε πλήρως έξω από το δάσος της ύφεσης», εν μέρει λόγω της πρόβλεψής του ότι οι καταναλωτικές δαπάνες και η ζήτηση εργασίας θα επιβραδυνθούν.

Latest News

Μικρή πτώση για τη Wall Street και «ξεκούραση» μετά τις φρενήρεις εβδομάδες - Ανάσα για δολάριο και ομόλογα

Η Wall Street ξεκουράζετε μετά από φρενήρης εβδομάδες μεταβλητότητας - Ανάσα για δολάριο και ομόλογα

Όλα τα σενάρια για το μεγάλο sell off στα αμερικανικά ομόλογα - Ο ρόλος του Κόκκινου Δράκου

Το μεγάλο sell off στα αμερικανικά ομόλογα δημιούργησε πλήθος ερωτήματα για τους πωλητές αλλά και την αξιοπιστία της ισχυρότερης αγοράς ομολόγων στον κόσμο

Δεύτερη μέρα ισχυρών κερδών για τον Stoxx 600 - «Στο πράσινο» οι ευρωαγορές

Οι κλάδοι των ακινήτων και των τραπεζών οδήγησαν την άνοδο

Στις αγορές με 10ετές ομόλογο βγαίνει το Δημόσιο

Το σχέδιο του ΟΔΔΗΧ για την επανέκδοση 10ετούς ομολόγου

Με 4x4 έτρεξε το ΧΑ - Διαπέρασε και τις 1.650 μονάδες ο Γενικός Δείκτης

Το Χρηματιστήριο Αθηνών έκλεισε την τέταρτη συνεχόμενη ανοδική του συνεδρίαση

Νευρικότητα και ήπια κέρδη στη Wall Street

Η Wall Street αξιολογεί τη νέα δέσμη των εταιρικών αποτελεσμάτων

Συντηρεί τα κέρδη το Χρηματιστήριο Αθηνών - Χαμηλά ακόμη οι συναλλαγές

To Xρηματιστήριο Αθηνών δίνει το μήνυμα ότι χρειάζεται τις ήπιες συνεδριάσεις

Άνοδος με χαμηλό τζίρο στο Χρηματιστήριο - Προσεκτικοί οι αγοραστές

Ο Γενικός Δείκτης καταγράφει κέρδη 0,83% στις 1.639,34 μονάδες, ενώ ο τζίρος είναι στα 16,7 εκατ. ευρώ και ο όγκος στα 3,9 εκατ. τεμάχια

Κέρδη στις ευρωαγορές - «Βαραίνει» το Παρίσι η LVMH

Παρά το θετικό κλίμα, η μετοχή της LVMH σημειώνει βουτιά 8%

Κέρδη στην Ασία, μικρές απώλειες στις αγορές της Κίνας

Μέσα στη μέρα αναμένεται να ανακοινώσει η Ινδία τα στοιχεία για τον πληθωρισμό για τον Μάρτιο

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης