Υπήρξε πολλή συζήτηση τα τελευταία δύο χρόνια σχετικά με το ποια περίοδο της ιστορίας είναι η τρέχουσα εποχή μας. Η πιο συνηθισμένη σύγκριση έγινε με τη δεκαετία του 1970, λόγω του υψηλού πληθωρισμού και της εκτίναξης των τιμών της ενέργειας.

Τα τέλη της δεκαετίας του 1990 είναι ένα άλλο σημείο όπου υπάρχουν παραλληλισμοί, καθώς ο ενθουσιασμός για τις μετοχές τεχνολογίας οδήγησε σε ένα σημαντικό ράλι μετοχών. Επίσης, έχει επισημανθεί ότι υπάρχουν ομοιότητες με τα τέλη της δεκαετίας του 1960, όταν τα αυξανόμενα κίνητρα βοήθησαν στην άνοδο του πληθωρισμού σε ένα περιβάλλον όπου η ανεργία ήταν ήδη πολύ χαμηλή.

Ρεκόρ 15ετίας για τα μερίσματα στο ΧΑ – Το «αγκάθι» των καταθέσεων

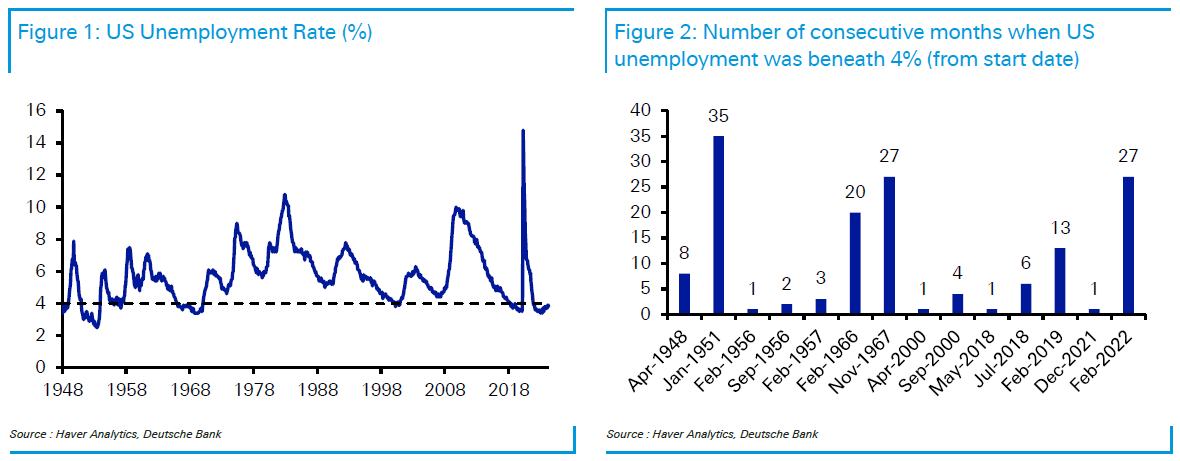

Αλλά τις τελευταίες εβδομάδες, η Deutsche Bank άρχισε να βλέπει πολλές ομοιότητες με τις αρχές της δεκαετίας του 1950. Και οι δύο περίοδοι είχαν την ανεργία σε ιστορικά χαμηλά επίπεδα.

Και οι δύο περίοδοι είχαν ισχυρές επιδόσεις για τα περιουσιακά στοιχεία κινδύνου. Και οι δύο είχαν μια αρχική έκρηξη πληθωρισμού που κυρίως υποχώρησε. Και παρόμοια με σήμερα, οι αρχές της δεκαετίας του 1950 ήταν μια εποχή αυξημένου γεωπολιτικού κινδύνου κατά την πρώιμη φάση του Ψυχρού Πολέμου.

Το τελευταίο διάστημα υπήρξε ένας ακόμη παραλληλισμός. Το ποσοστό ανεργίας στις ΗΠΑ παρέμεινε κάτω από το 4% τον Μάιο, εξέλιξη που σημαίνει 28 διαδοχικούς μήνες ανεργίας κάτω από αυτό το ποσοστό. Αυτό θα ξεπερνούσε την περίοδο των 27 μηνών στα τέλη της δεκαετίας του 1960 και ως εκ τούτου θα σηματοδοτούσε τη μεγαλύτερη έκταση ανεργίας κάτω του 4% από τις αρχές της δεκαετίας του 1950.

Ο χρόνος θα δείξει εάν οι αρχές της δεκαετίας του 1950 προσφέρουν έναν καλό παραλληλισμό, αλλά εάν αυτές οι ομοιότητες ισχύουν, θα μπορούσε να υπάρξει μεγάλο περιθώριο αισιοδοξίας, αναφέρει η Deutsche Bank. Ειδικότερα, η χαμηλή ανεργία υπήρξε συχνά ώθηση στην αύξηση της παραγωγικότητας, καθώς οι επιχειρήσεις δυσκολεύονται περισσότερο να προσλάβουν εργαζομένους και εστιάζουν περισσότερο στο να βοηθήσουν το υπάρχον προσωπικό τους να είναι πιο παραγωγικό.

Δεδομένης της ανάπτυξης της τεχνητής νοημοσύνης στην εποχή μας, αυτό υποδηλώνει ότι θα μπορούσε κάλλιστα να υπάρχει κάποιος ανοδικός κίνδυνος για την οικονομική ανάπτυξη τα επόμενα χρόνια.

Ας δούμε μερικούς από αυτούς τους παραλληλισμούς:

1. Η ανεργία βρίσκεται σε ιστορικά χαμηλά επίπεδα

Στις αρχές της δεκαετίας του 1950, η ανεργία έπεσε σε πολύ χαμηλά επίπεδα, φθάνοντας στο 2,5% στα μέσα του 1953. Πράγματι, στις αρχές της δεκαετίας του 1950 σημειώθηκε μια περίοδος 35 μηνών όταν η ανεργία παρέμεινε κάτω από το 4%. Αυτή η περίοδος των 35 μηνών δεν έχει ακόμη ξεπεραστεί από τότε.

Σήμερα βιώνουμε επίσης μια άλλη περίοδο ιστορικά χαμηλής ανεργίας.

Για παράδειγμα, υπήρξαν τώρα 28 μήνες ανεργίας κάτω του 4% στις ΗΠΑ, η οποία είναι η μεγαλύτερη έκταση κάτω από το 4% από τα τέλη της δεκαετίας του 1960, όταν σημειώθηκε άλλη μια επέκταση 27 μηνών. Είναι ισάξια με την επέκταση 28 μηνών που παρατηρήθηκε τελευταία φορά στις αρχές της δεκαετίας του 1950.

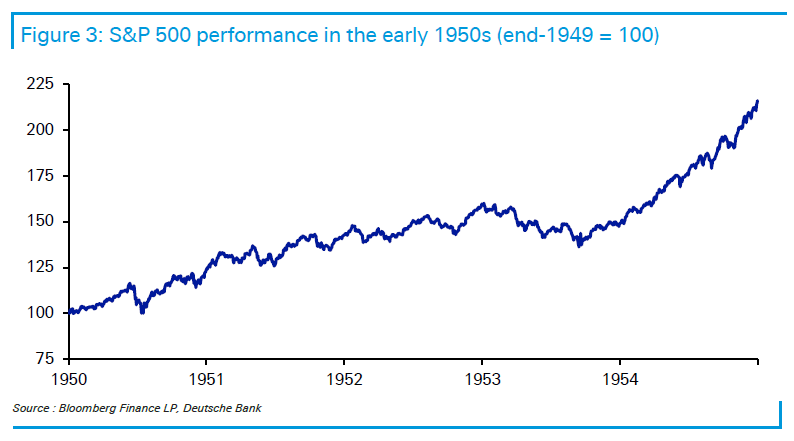

2. Τα στοιχεία ενεργητικού κινδύνου έχουν πολύ ισχυρή απόδοση

Στις αρχές της δεκαετίας του 1950, οι αγορές είδαν μια πολύ ισχυρή απόδοση, με τον S&P 500 να υπερδιπλασιάζεται μεταξύ των αρχών του 1950 και του τέλους του 1954. Επιπλέον, αυτό συνέβη παρά την ύφεση των ΗΠΑ το 1953-54.

Για άλλη μια φορά σήμερα, τα περιουσιακά στοιχεία κινδύνου παρουσιάζουν επίσης πολύ υψηλές επιδόσεις, με τον δείκτη επί του παρόντος να αυξάνεται πάνω από +80% σε σχέση με πριν από πέντε χρόνια. Και παρόμοια με τη δεκαετία του 1950, αυτό συμβαίνει παρά ορισμένους σοβαρούς αντίθετους ανέμους, συμπεριλαμβανομένης μιας πανδημίας και της ύφεσης το 2020.

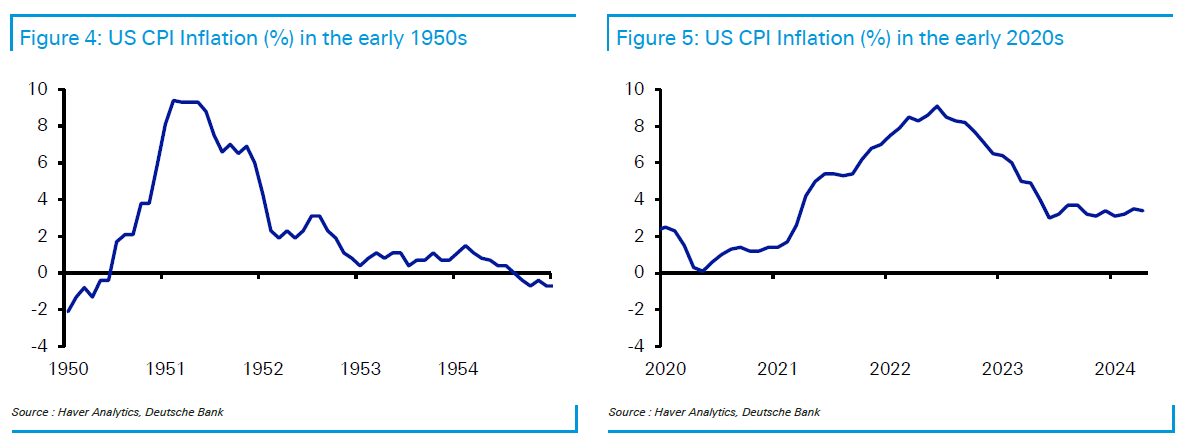

3. Και στις δύο περιόδους παρατηρήθηκε μια αρχική έκρηξη πληθωρισμού, η οποία κυρίως υποχώρησε

Στη δεκαετία του 1950, ο πληθωρισμός στις ΗΠΑ εκτινάχθηκε από τα τέλη του 1950 έως το 1951. Στο αποκορύφωμά του τον Φεβρουάριο του 1951, ο δείκτης του ΔΤΚ κορυφώθηκε στο 9,4%. Πράγματι, αυτή είναι μια πολύ παρόμοια κορυφή με τη σημερινή, όταν ο πληθωρισμός του ΔΤΚ αυξήθηκε στο 9,1% τον Ιούνιο του 2022.

Αλλά μετά από αυτή την αρχική άνοδο, ο πληθωρισμός μειώθηκε σε γενικές γραμμές και πάλι το 1952. Ομοίως σήμερα, ο πληθωρισμός είναι λίγο πιο επίμονος από ό,τι αναμενόταν, αλλά δεν είναι πλέον στα επίπεδα 5% συν που βιώσαμε το 2022, με τον ονομαστικό ΔΤΚ τώρα να έχει πέσει στο 3,4%. Και μέχρι στιγμής, δεν έχουμε δει το είδος της επιμονής που συνέβη στη δεκαετία του 1970, όταν ο πληθωρισμός του ΔΤΚ παρέμεινε πάνω από το 4% για σχεδόν μια δεκαετία.

4. Και οι δύο εποχές ήταν περίοδοι αυξημένου γεωπολιτικού κινδύνου

Τα τελευταία χρόνια έχουμε δει πολλούς γεωπολιτικούς κινδύνους που είχαν σημαντικό αντίκτυπο στην αγορά. Για παράδειγμα, η εισβολή της Ρωσίας στην Ουκρανία οδήγησε σε μεγάλη άνοδο στις τιμές της ενέργειας και των τροφίμων. Πιο πρόσφατα, τα έξοδα αποστολής έχουν αυξηθεί λόγω των προβλημάτων της εμπορικής ναυτιλίας στην Ερυθρά Θάλασσα.

Αλλά οι αρχές της δεκαετίας του 1950 ήταν μια άλλη εποχή αυξημένου γεωπολιτικού κινδύνου, με τον πόλεμο της Κορέας να συνεχίζεται εκείνη την εποχή. Αυτό ήταν στην πρώιμη φάση του Ψυχρού Πολέμου, όταν υπήρχαν μεγάλες εντάσεις μεταξύ των ΗΠΑ και της Σοβιετικής Ένωσης, και αυτές οι εντάσεις ήταν εμφανείς σε αρκετές περιοχές.

Διαφορές με τις αρχές της δεκαετίας του 1950 και σήμερα

Ενώ υπάρχουν πολλοί παραλληλισμοί με τις αρχές της δεκαετίας του 1950, δεν πρέπει να υπερβάλλουμε τη σύγκριση, αναφέρει η Deutsche Bank. Μια σημαντική διαφορά είναι ότι στις αρχές της δεκαετίας του 1950, υπήρχε ακόμη μια σημαντική απομόχλευση μετά τον Β’ Παγκόσμιο Πόλεμο, με το δημόσιο χρέος των ΗΠΑ να μειώνεται σημαντικά. Αυτό είναι πολύ διαφορετικό από το σημερινό περιβάλλον, όπου ο λόγος δημόσιου χρέους προς ΑΕΠ έχει ανοδική τάση τις τελευταίες δεκαετίες.

Παράλληλα με αυτή την απομόχλευση, οι αρχές της δεκαετίας του 1950 ήταν επίσης μια περίοδος κατά την οποία τα ποσοστά γεννήσεων ήταν συγκριτικά υψηλά στις Ηνωμένες Πολιτείες, την εποχή που γεννήθηκαν οι «baby boomers». Αυτή ήταν μια πολύ ευνοϊκή τάση από οικονομική άποψη, καθώς σήμαινε ότι υπήρχε μια διευρυνόμενη ομάδα νεότερων εργαζομένων που θα έμπαιναν στο εργατικό δυναμικό τις επόμενες δεκαετίες. Αντίθετα σήμερα, τα ποσοστά γεννήσεων μειώνονται και ο πληθυσμός γερνάει.

Τι σημαίνει αυτό σήμερα;

Εάν αυτοί οι παραλληλισμοί είναι σωστοί, τα καλά νέα είναι ότι οι αρχές της δεκαετίας του 1950 ήταν μια περίοδος αξιοπρεπούς οικονομικής και παραγωγικής ανάπτυξης. Πράγματι, υπάρχουν λόγοι να πιστεύουμε ότι μπορεί να συνεχιστεί, αναφέρει η Deutsche Bank, καθώς η χαμηλή ανεργία είναι συχνά ένα κίνητρο για την αύξηση της παραγωγικότητας, επειδή οι επιχειρήσεις δεν έχουν τη δυνατότητα να προσλάβουν από μια μεγάλη ομάδα ανέργων.

Ως εκ τούτου, αυτό τους δίνει κίνητρα να επενδύσουν περισσότερο σε νέες τεχνολογίες και να βοηθήσουν το υπάρχον προσωπικό τους να γίνει πιο παραγωγικό. Δεδομένης της ανάπτυξης της τεχνητής νοημοσύνης στην εποχή μας, αυτό υποδηλώνει ότι θα μπορούσε κάλλιστα να υπάρχει κάποια ανοδική ώθηση για την οικονομική ανάπτυξη τα επόμενα χρόνια.

Με την ισχυρή αύξηση της παραγωγικότητας, αυτό θα μπορούσε επίσης να βοηθήσει στην άμβλυνση των πληθωριστικών πιέσεων. Εάν συμβεί αυτό, τότε είναι πιο πιθανό να αποφύγουμε μια περίοδο όπως η δεκαετία του 1970, όταν ο πληθωρισμός ήταν επίμονος. Πράγματι, οι αρχές της δεκαετίας του 1950 παρέχουν μια καλή μελέτη περίπτωσης για αυτό, καθώς ο πληθωρισμός αυξήθηκε για λίγο πριν υποχωρήσει ξανά απότομα.

Γνωρίζουμε επίσης από την ιστορία ότι τα περιουσιακά στοιχεία κινδύνου μπορούν να αποδώσουν καλά σε τέτοιου είδους περιβάλλον, αν μη τι άλλο εάν η οικονομική ανάπτυξη συνεχιστεί και η ανεργία παραμείνει χαμηλή.

Γνωρίζουμε επίσης ότι ο S&P 500 γενικά δεν έχει δει μεγάλη μακροπρόθεσμη αντίδραση σε γεωπολιτικούς κλυδωνισμούς, εφόσον δεν προκαλούν εγχώρια ύφεση. Ωστόσο, σε αντίθεση με τις αρχές της δεκαετίας του 1950, οι δημογραφικές τάσεις είναι πολύ λιγότερο ευνοϊκές, ενώ το εθνικό χρέος των κυβερνήσεων βρίσκεται σε ανοδική τροχιά.

Έτσι, και οι δύο αυτές διαφορές θα μπορούσαν να παρουσιάσουν σημαντικούς κινδύνους στην ανάπτυξη τα επόμενα χρόνια, κάτι που δεν παρατηρήθηκε στις αρχές της δεκαετίας του 1950.

Latest News

Ιαπωνία: Δεν παρεμβαίνει για να υποτιμήσει το γεν

Ενδεχόμενη συνάντηση των υπουργών Οικονομικών ΗΠΑ και Ιαπωνίας

Μικτά πρόσημα στις ασιατικές αγορές - Σε στάση αναμονής οι επενδυτές

Κλειστές οι αγορές του Χονγκ Κονγκ και της Σιγκαπούρης.

Βουτιά 500 μονάδων για τον Dow, παρέμειναν οι αυξομειώσεις και η αβεβαιότητα

Αστάθεια χαρακτήρισε τις συναλλατές του S&P 500 την Πέμπτη, την τελευταία ημέρα διαπραγμάτευσης της εβδομάδας στη Wall Street

Από το «σοκ Νίξον» στο «σοκ Τραμπ» - Οι 100 ημέρες που άλλαξαν 100 χρόνια για το δολάριο

Ήρθε το τέλος της κυριαρχίας του δολαρίου, ή απλώς είναι... πολύ σκληρό για να πεθάνει;

Μικτά πρόσημα στις ευρωαγορές, υποχώρησαν στο τέλος οι πιέσεις

Τα ευρωπαϊκά χρηματιστήρια έκλεισαν με μικτά πρόσημα μετά και την εκτίμηση της Ευρωπαϊκής Κεντρικής Τράπεζας ότι οι κίνδυνοι για την οικονομία της Ευρωζώνης αυξάνονται

«Έσπασε» στο τέλος καθοδικά το ΧΑ - Βουτιά για τράπεζες, Cenergy

Στο δεύτερο «μισό» της συνεδρίασης, το ΧΑ υπέκυψε στις λιγοστές, μεν, αλλά περισσότερες εντολές πώλησης

Βουτιά για τον Dow Jones - Προσπαθούν θετικά οι S&P 500 και Nasdaq

Στο επίκεντρο σήμερα είναι η UnitedHealth Group, η οποία χάνει πάνω από 17%

Μικρές απώλειες με μικρό τζίρο στο ΧΑ

Η αγορά θα πρέπει να επιβεβαιώσει την παραμονή της πάνω από τις 1.650 μονάδες

Αδύναμες οι συναλλαγές στο ΧΑ - Ελαφρύ το προβάδισμα των πωλητών

O Γενικός Δείκτης καταγράφει απώλειες 0,33% στις 1.649,77 μονάδες, ενώ ο τζίρος είναι στα 6,2 εκατ. ευρώ και ο όγκος στα 1,6 εκατ. τεμάχια

Υπό πίεση οι ευρωαγορές - Στηρίζει τον DAX η Siemens Energy

Οι αγορές αναμένουν την επικείμενη ανακοίνωση νομισματικής πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![ΙΟΒΕ: Πώς το δημογραφικό υπονομεύει την ανάπτυξη – Τι συμβαίνει στις ελληνικές περιφέρειες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/dimografiko-600x375.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-600x500.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης