Περισσότερες πτωχεύσεις περιφερειακών τραπεζών στις ΗΠΑ λόγω της «πολύ υψηλής» συγκέντρωσης προβληματικών δανείων εμπορικών ακινήτων στα βιβλία τους, αναμένει η γνωστή επενδυτική εταιρεία Pacific Investment Management Co. (PIMCO).

«Το πραγματικό κύμα δυσπραγίας μόλις αρχίζει» για τους δανειστές σε όλα τα είδη, από εμπορικά κέντρα έως γραφεία, δήλωσε σε συνέντευξή του ο Τζον Μουρεϊ (John Murray), επικεφαλής της παγκόσμιας ομάδας ιδιωτικών εμπορικών ακινήτων της Pimco. Το τμήμα του εντάσσεται στην επιχείρηση εναλλακτικών λύσεων της Pimco ύψους 173 δισεκατομμυρίων δολαρίων.

Fed: Η αγορά «βλέπει» μείωση επιτοκίων τον Σεπτέμβριο- Διαφωνούν οι οικονομολόγοι

Η αβεβαιότητα σχετικά με το πότε η Ομοσπονδιακή Τράπεζα των ΗΠΑ μπορεί να μειώσει τα επιτόκια έχει επιδεινώσει τις προκλήσεις που αντιμετωπίζει ο τομέας των εμπορικών ακινήτων, όπου το υψηλό κόστος δανεισμού έχει σφυρηλατήσει τις αποτιμήσεις και έχει προκαλέσει αθετήσεις, αφήνοντας τους δανειστές κολλημένους με περιουσιακά στοιχεία που είναι δύσκολο να πωληθούν.

Σε αντίθεση με ορισμένες προσδοκίες της αγοράς, οι μεγαλύτερες τράπεζες έχουν διαθέσει πρώτα ορισμένα από τα περιουσιακά στοιχεία υψηλότερης ποιότητας για να αποφύγουν βαθύτερες απώλειες, σύμφωνα με τον Τ.Μουρεϊ .

«Ωστόσο, καθώς τα δάνεια με προβλήματα αυξάνονται λόγω λήξεων, αναμένουμε ότι οι τράπεζες θα αρχίσουν να πωλούν αυτά τα πιο προβληματικά δάνεια για να μειώσουν την έκθεσή τους, δήλωσε, προσθέτοντας ότι η ομάδα του έχει αγοράσει δάνεια CRE (εμπορικά δάνεια ακινήτων) που έχουν «εκφορτωθεί» από ορισμένες μεγάλες αμερικανικές τράπεζες τους τελευταίους 18 μήνες.

Η αναταραχή έγινε ιδιαίτερα αισθητή μεταξύ των περιφερειακών τραπεζών, οι οποίες αύξησαν την έκθεσή τους σε CRE που σε πολλές περιπτώσεις αξίζει πλέον μόνο ένα κλάσμα της αξίας τους στην κορύφωσή τους.

Προβλέψεις για ζημιές

Οι μικρότερες τράπεζες συνεχίζουν να ανησυχούν τους επενδυτές από την κατάρρευση μερικών πέρυσι.Νωρίτερα φέτος, η US Bancorp, η μεγαλύτερη περιφερειακή τράπεζα με βάση το ενεργητικό της, αύξησε τις προβλέψεις της για πιστωτικές ζημίες το πρώτο τρίμηνο σε 553 εκατ. δολάρια.

Οι περιφερειακές τράπεζες ήταν επίσης οι μόνοι δανειστές που δεν απαίτησαν επιπλέον προκαταβολές από τους δανειολήπτες εμπορικών ακινήτων τα τελευταία χρόνια, γεγονός που αναδεικνύει την ευπάθειά τους στην πτώση των αξιών, σύμφωνα με έκθεση που δημοσίευσε η MSCI Real Assets τον Μάρτιο.

Τα καταθετικά ιδρύματα αντιμετωπίζουν φέτος ένα εκτιμώμενο τείχος χρέους ακινήτων ύψους 441 δισεκατομμυρίων δολαρίων που λήγουν.

Για τις μεγαλύτερες τράπεζες, τα ανοίγματα σε ακίνητα δεν αναμένεται να προκαλέσουν συστημικές αποτυχίες, καθώς ο δανεισμός τους σε ακίνητα περιορίστηκε μετά την κρίση του 2008, δήλωσε ο Τ.Μουρεϊ . Αλλά η αδυναμία αποπληρωμής των δανειοληπτών σημαίνει ότι δανείζουν ακόμη λιγότερο σε σύγκριση με το 2021 και το 2022, πρόσθεσε.

Εν τω μεταξύ, πολλές επενδυτικές εταιρείες ενυπόθηκων ακινήτων έχουν παραγκωνιστεί περισσότερο καθώς αντιμετωπίζουν τα δικά τους προβλήματα.Αυτό έχει περιορίσει την ικανότητά τους να αναλάβουν νέες επενδύσεις.

Η Starwood Real Estate Income Trust περιόρισε τη δυνατότητα των μετόχων της να αποσύρουν χρήματα τον περασμένο μήνα σε μια προσπάθεια να διατηρήσει τη ρευστότητα και να αποτρέψει τις πωλήσεις περιουσιακών στοιχείων, ενώ το καταπίστευμα ακινήτων ύψους 59 δισεκατομμυρίων δολαρίων της Blackstone Inc. είδε αύξηση των αιτήσεων απόσυρσης.

Ο όγκος δανεισμού για τα μεγάλα δημόσια ενυπόθηκα REITs έχει πέσει κατά 70% από τα επίπεδα του 2021, σύμφωνα με τον Τ.Μουρεϊ .

Δάνεια 200 δισ. δολαρίων που λήγουν

Ενώ οι τράπεζες τείνουν να καταλαμβάνουν τα περισσότερα από τα πρωτοσέλιδα, ένας άλλος τομέας που χρειάζεται ιδιαίτερη προσοχή είναι τα δάνεια ύψους άνω των 200 δισ. δολαρίων που έχουν χορηγηθεί από χρεωστικά κεφάλαια στις ΗΠΑ και τα οποία πρόκειται να λήξουν έως το 2025, δήλωσε ο Τ.Μουρεϊ. Πολλά από αυτά τα δάνεια δημιουργήθηκαν κατά την εποχή της μέγιστης τιμολόγησης του 2021, συχνά με τριετή διάρκεια και τριετή οροφή επιτοκίου.

«Ο συνδυασμός των αυξανόμενων επιτοκίων συν τις υφεσιακές πιέσεις δημιουργεί πραγματικές προκλήσεις για τα εμπορικά ακίνητα, τόσο από την άποψη των κεφαλαιαγορών όσο και από την άποψη των θεμελιωδών μεγεθών», δήλωσε ο Τ.Μουρεϊ , στέλεχος της PIMCO.

Latest News

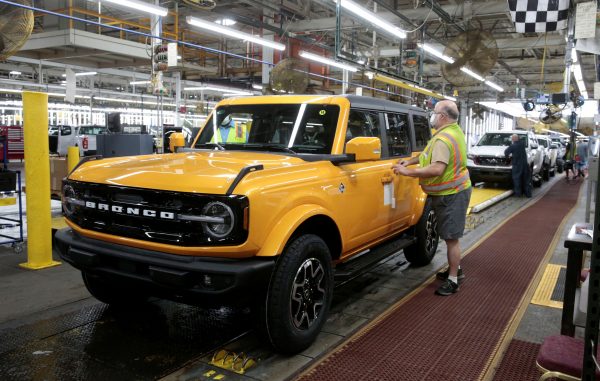

Η Ford σταματά τις αποστολές οχημάτων στην Κίνα λόγω δασμών

Η Ford ανακοίνωσε ότι σταμάτησε τις αποστολές των F-150 Raptor, Mustang και των SUV Bronco που κατασκευάζονται στο Μίσιγκαν προς την Κίνα

Στην αντεπίθεση περνά η Κίνα - Ποιους απειλεί με αντίποινα

Η Κίνα αντιτίθεται σθεναρά σε οποιοδήποτε απειλήσει τα συμφέροντα της χώρας

Βουτιά στην παγκόσμια εμπιστοσύνη - Τι δείχνει ο δείκτης FT Tiger

Το σοκ των δασμών και η διολίσθηση της αγοράς είναι μεταξύ των αυξανόμενων απειλών για την ανάπτυξη

Ο δασμολογικός πονοκέφαλος για τις μεγάλες κεντρικές τράπεζες

Ο Τραμπ αλλάζει τον τρόπο με τον οποίον λαμβάνονται οι νομισματικές αποφάσεις

Τι θα συμβούλευαν σήμερα τον Τραμπ οι Μπρεζίνσκι και Κίσινγκερ

Τι θα έλεγαν σήμερα στον Τραμπ οι δύο μεγάλοι «στρατηγοί» που συμβούλεψαν προέδρους και άλλαξαν το ρου του Ψυχρού Πολέμου

Σίμον Κάρτερ: Ο Βρετανός επιχειρηματίας που κέρδισε το στοίχημα της επιστροφής στο γραφείο

Η British Land, δια χειρός του CEO Σίμον Κάρτερ, στοιχημάτισε στην επιστροφή στο γραφείο και βλέπει τώρα ρεκόρ ενοικιάσεων στη Βρετανία

Πώς μια χώρα που ο Τραμπ «δεν είχε ξανακούσει ποτέ» βρέθηκε στο στόχαστρό του

Το Λεσότο, που η εμπορική πολιτική των ΗΠΑ μετέτρεψε σε κέντρο παραγωγής τζιν Levi’s και ρούχων του Τραμπ, βρίσκεται μπροστά σε μια επικείμενη οικονομική καταστροφή

Μπιλ Άκμαν: Γιατί βλέπει σύμπραξη Uber και Hertz

Ο δισεκατομμυριούχος επενδυτής Μπιλ Άκμαν αποκάλυψε ότι κατέχει σχεδόν το 20% των μετοχών της Hertz

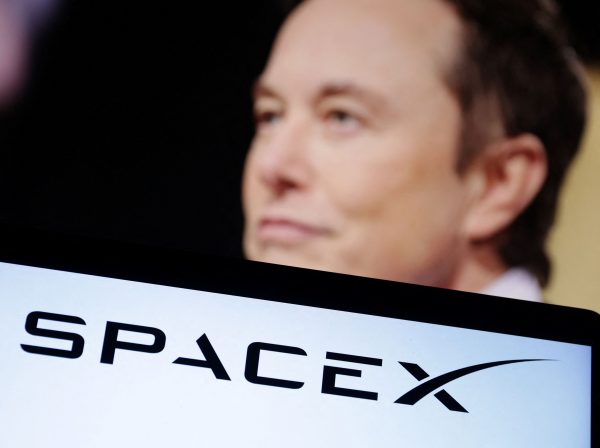

Ο Πούτιν επαινεί τον Μασκ συγκρίνοντάς τον με σοβιετικό πρωτοπόρο πυραύλων

Ο Βλαντιμίρ Πούτιν επαίνεσε τον Ίλον Μασκ για τα επιτεύγματά του στα διαστημικά ταξίδια και τον θεωρεί τολμηρό οραματιστή αντάξιο των σοβιετικών πρωτοπόρων του διοαστήματος

«Τσουνάμι» απολύσεων στις γερμανικές επιχειρήσεις - 1 στις 3 σχεδιάζει περικοπές το 2025

Οι προοπτικές για το 2025 παραμένουν ζοφερές στη Γερμανία και τον επιχειρηματικό της κόσμο, σύμφωνα με έρευνα

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης