Για τις θετικές προοπτικές της ελληνικής οικονομίας και τη δυναμική ανάκαμψη της Χρηματιστηρίου Αθηνών και συνολικά της ελληνικής αγοράς, αλλά και τις αποτιμήσεις των ελληνικών εισηγμένων μίλησαν τέσσερις Έλληνες κορυφαίοι αναλυτές στο πλαίσιο του Webinar που διοργάνωσε η Capital Link, δίνοντας απαντήσεις σε πολλά ερωτήματα που κυριαρχούν το τελευταίο διάστημα στην επενδυτική κοινότητα.

Χρηματιστήριο Αθηνών: Το δύσκολο «στοίχημα» της αναβάθμισης στις ανεπτυγμένες αγορές

Με συντονιστή της συζήτησης τον Trevor Yates, αναλυτή επενδύσεων στις Global X, οι κ.κ. Παναγιώτης Κλαδής, επικεφαλής ανάλυσης μετοχών της Alpha Finance, ο Αλέξανδρος Μπουλουγούρης, επικεφαλής ανάλυσης μετοχών της Euroxx Securities, Ευάγγελος Καρανίκας, επικεφαλής ανάλυσης της NBG Securities και Νατάσα Ρουμαντζή, επικεφαλής ανάλυσης μετοχών της Piraeus Securities, στάθηκαν ιδιαίτερα στους καταλύτες που μπορούν να υποστηρίξουν την περαιτέρω ανάπτυξη της ελληνικής κεφαλαιαγοράς, αλλά και τις προοπτικές σε επιλεγμένους κλάδους, των οποίων οι αποτιμήσεις είναι ακόμη σχετικά χαμηλές.

Το Χρηματιστήριο Αθηνών

Σχετικά με την ελληνική αγορά, ο κ. Yates έθεσε το ερώτημα εάν το ΧΑ είναι στα πρώτα στάδια της λεγόμενης νέας εποχής. Ο κ. Παναγιώτης Κλαδής, επικεφαλής ανάλυσης μετοχών της Alpha Finance, υπενθύμισε ότι η Alpha Finance, πριν από ενάμιση χρόνο, εξέδωσε ένα σημείωμα στρατηγικής στο οποίο υποστήριζε ότι η ελληνική αγορά εισέρχεται σε έναν ενάρετο κύκλο, ο οποίος μεταφράζεται σε βελτίωση των αποτιμήσεων, εισαγωγές περισσότερων εταιριών και διεύρυνση της αγοράς. Και αυτά με τη σειρά τους θα προσελκύσουν περισσότερους επενδυτές.

Σύμφωνα με τον κ. Κλαδή, η ελληνική αγορά υπέφερε για περισσότερο από μια δεκαετία περίπου μεταξύ της παγκόσμιας οικονομικής κρίσης και της πανδημίας, χωρίς να εξαιρεί κανείς τα εγχώρια προβλήματα. Έτσι, ήταν μια αγορά με πολύ χαμηλές επιχειρηματικές αποτιμήσεις, πολύ μικρή ρευστότητα, ελάχιστα ονόματα προς διαπραγμάτευση, και έτσι η αλληλεπίδραση με την επενδυτική κοινότητα ήταν εξαιρετικά χαμηλή.

O κ. Παναγιώτης Κλαδής της Alpha Finance

Εδώ και λίγα χρόνια όμως αυτό έχει αλλάξει. Οι περισσότεροι από τους βασικούς καταλύτες είναι ευθυγραμμισμένοι με την έννοια ότι έχουμε ένα σταθερό πολιτικό περιβάλλον, ένα πολύ καλό μακροοικονομικό υπόβαθρο, εταιρείες που έχουν επιβιώσει από την κρίση και εκμεταλλεύονται είτε τις μακροοικονομικές συνθήκες είτε άλλες ευκαιρίες. Έχουμε δει μια σειρά από IPO και τοποθετήσεις τον τελευταίο χρόνο, πολύ καλές αποδόσεις, πολύ περισσότερη ρευστότητα στην αγορά. “Κοιτάζοντας το μέλλον, νομίζω ότι δεδομένου του γεγονότος ότι όλοι αυτοί οι παράγοντες εξακολουθούν να ισχύουν, αυτές οι συνθήκες φαίνεται να είναι πολύ υγιείς. Το πολιτικό περιβάλλον φαίνεται επίσης σταθερό αυτή τη στιγμή”, ανέφερε ο κ. Κλαδής.. Την ίδια ώρα, τα κέρδη είτε αυξάνονται είτε κινούνται σε υψηλά επίπεδα, επομένως αναμένεται να παραμείνουν συνολικά ισχυρά. Έτσι οι αποτιμήσεις δεν αντικατοπτρίζουν πλήρως τις προοπτικές της ελληνικής αγοράς. Για να απαντήσουμε λοιπόν στην ερώτησή σας, τουλάχιστον από την πλευρά μας, πιστεύουμε ότι βρισκόμαστε ακόμη σε πρώιμο στάδιο αυτού του θετικού κύκλου, ανέφερε ο κ. Κλαδής.

Ο κ. Ευάγγελος Καρανίκας της NBG Securities

Από την πλευρά του, ο κ. Ευάγγελος Καρανίκας, επικεφαλής ανάλυσης της NBG Securities, αναφορικά με την ελκυστικότητα του ελληνικού χρηματιστηρίου τόνισε έναν σημαντικό παράγοντα που είναι η επιστροφή της εμπιστοσύνης των επενδυτών στην ελληνική αγορά και την ελληνική οικονομία συνολικά. Όπως όλοι γνωρίζουν, η εμπιστοσύνη είναι σημαντική για τα χρηματιστήρια, ανέφερε χαρακτηριστικά. “Και αυτό συνέβη μετά από πολλά χρόνια που οι επενδυτές δεν ήθελαν να ακούσουν και πολλά για τις ελληνικές μετοχές. Πιστεύω λοιπόν ότι αυτή η αλλαγή ήταν το επιτυχημένο αποτέλεσμα δύο παραγόντων.

Πρώτον, ήταν το επιστέγασμα μιας αξιοσημείωτης μακροοικονομικής προσαρμογής, των σταθερών πιστωτικών μεγεθών και της δημοσιονομικής αξιοπιστίας που υποστηρίχθηκε από την ισχυρή και ανθεκτική οικονομική ανάκαμψη της Ελλάδας, τις αξιοσημείωτες βελτιώσεις στο τραπεζικό σύστημα και τη συνεχή εφαρμογή των μεταρρυθμίσεων. Και δεύτερον, ήταν επίσης το αποτέλεσμα συστηματικών προσπαθειών επιλεγμένων ποιοτικών ελληνικών εταιρειών να βελτιώσουν τα θεμελιώδη μεγέθη τους, να ενισχύσουν τους ισολογισμούς τους και να γίνουν πιο εξωστρεφείς και φιλικές προς τους επενδυτές σε δύσκολες συνθήκες, ειδικά την περίοδο του COVID. Πιστεύω λοιπόν ότι αυτοί οι δύο παράγοντες έχουν αυξήσει σημαντικά την απήχηση του ελληνικού χρηματιστηρίου οδηγώντας σε μια νέα εποχή”, ανέφερε ο κ. Καρανίκας.

O κ. Αλέξανδρος Μπουλουγούρης της Euroxx Securities

Ο κ. Αλέξανδρος Μπουλουγούρης, επικεφαλής ανάλυσης μετοχών της Euroxx Securities, θεωρεί ότι η πολιτική αλλαγή και η ανάδειξη το 2019 μιας νέας κυβέρνησης που παρείχε σταθερότητα ήταν επίσης καθοριστική για να φέρει αυτή τη βελτίωση της αγοράς. Η Ελλάδα πέρασε τα τελευταία 10 χρόνια, κατά τη διάρκεια της κρίσης, με σημαντική πολιτική αστάθεια και αρκετές κυβερνητικές αλλαγές. Και όλα αυτά, φυσικά, κατέστησαν αδύνατη την αλλαγή, η οποία πλέον είναι εμφανής τα τελευταία πέντε χρόνια.

“Και φαίνεται ότι βρισκόμαστε σε μια πορεία που η πολιτική σταθερότητα είναι ορατή για μεγάλο χρονικό διάστημα στην ελληνική αγορά. Ίσως μάλιστα σε αντίθεση με άλλες ευρωπαϊκές χώρες που αντιμετωπίζουν μεγαλύτερη πολιτική αστάθεια σε σύγκριση με την ελληνική αγορά αυτή τη στιγμή”, πρόσθεσε ο κ. Μπουλουγούρης, τονίζοντας ότι η πολιτική σταθερότητα σε συνδυασμό με μια κυβέρνηση φιλική προς την αγορά συνολικά έχει ενισχύσει την ελληνική αγορά και την οικονομία.

Η Ελλάδα να αναπτύσσεται πολύ πάνω από τους μέσους όρους της ΕΕ συνεχώς τα τελευταία χρόνια, κάτι που είναι εφικτό να συνεχιστεί και τα επόμενα χρόνια. Ο κ. Μπουλουγούρης επανέλαβε ότι αναμένεται ότι το ελληνικό ΑΕΠ θα αυξηθεί πολύ πάνω από τους μέσους όρους της ΕΕ το 2024 και το 2025. Και αυτό είναι εμφανές ήδη από τις προβλέψεις της ΕΕ, του ΔΝΤ και άλλων ανεξάρτητων αναλυτών, όπως και στην ίδια την αγορά.

Για την αξιολόγηση της ελληνικής οικονομίας και του ΧΑ

Σε ερώτηση σχετικά με την ανάκτηση της επενδυτικής βαθμίδας για την ελληνική οικονομία, αλλά και την πιθανή αναβάθμιση της ελληνικής αγοράς από τον MSCI, οι Έλληνες αναλυτές τόνισαν:

Ο κ. Καρανίκας της NBG Securities, μίλησε για ένα σημαντικό ορόσημο για την Ελλάδα, που επηρεάζει τα πάντα, ολόκληρη την οικονομία, τις κεφαλαιαγορές, τις επιχειρήσεις και τα νοικοκυριά, η σημασία του οποίου όμως δεν μπορεί πραγματικά να τονιστεί αρκετά. Κατά την άποψη του, ίσως το πιο προφανές όφελος από την ανάκτηση της επενδυτικής βαθμίδας θα ήταν η αποκλιμάκωση των αποδόσεων των ελληνικών ομολόγων, με αποτέλεσμα τη μείωση του κόστους δανεισμού και καλύτερες συνθήκες ρευστότητας για τις τράπεζες και τις ελληνικές επιχειρήσεις γενικότερα.

Αυτό το χαμηλότερο κόστος δανεισμού θα προσφέρει επίσης μερικό μετριασμό έναντι των αρνητικών επιπτώσεων στα ελληνικά νοικοκυριά από τις πρόσφατες αυξήσεις επιτοκίων. Και επίσης θα ενισχύσει τη μετακύλιση των αναμενόμενων μελλοντικών μειώσεων των επιτοκίων σε ολόκληρη την οικονομία. Τώρα, η επιστροφή της Ελλάδας στο επενδυτικό καθεστώς επέτρεψε επίσης στο ελληνικό χρέος να είναι επιλέξιμο σε διεθνείς δείκτες κρατικών ομολόγων, ξεκινώντας από το Bloomberg, αλλά και των S&P, Dow Jones, Fuji και JP Morgan. Και αυτό είχε ως αποτέλεσμα την προσέλκυση σταθερής ζήτησης από μια πολύ μεγαλύτερη ομάδα παγκόσμιων επενδυτών. Και το ίδιο ισχύει και για τις εταιρείες.

Οι ελληνικές τράπεζες

Ειδικά για τις ελληνικές τράπεζες, έχουμε δει απτά δείγματα του οφέλους, ανέφερε ο κ. Καρανίκας. Η επενδυτική βαθμίδα οδήγησε σε μεγάλες μειώσεις των spreads που πέτυχαν στις πρόσφατες εκδόσεις τους, οδηγώντας σε εξοικονόμηση κόστους. Επιπρόσθετα, η επιστροφή των ελληνικών τραπεζών στην επενδυτική βαθμίδα θα ήταν ένα σημαντικό ποιοτικό άλμα, καθιστώντας το ομολογιακό χρέος επιλέξιμο για σημαντικά υψηλότερου μεγέθους και καλύτερης ποιότητας επενδυτικά χαρτοφυλάκια, ενώ θα επιτρέψει επίσης στην ΕΚΤ να αποδεχθεί επίσημα τα ομόλογα ως εγγυήσεις για οποιοδήποτε τρέχον ή μελλοντικό πρόγραμμα.

Αναφορικά με τις κεφαλαιαγορές, ένα από τα πιο προφανή οφέλη για το χρηματιστήριο, εκτός από την εμπιστοσύνη των επενδυτών, είναι το γεγονός ότι οι ελληνικές μετοχές θα γίνουν και πάλι επενδυτική επιλογή για διάφορους θεσμικούς επενδυτές που έχουν εντολές να επενδύουν μόνο σε τίτλους IG, δηλαδή τους μακροπρόθεσμους και ποιοτικούς επενδυτές, όπως μεγάλα συνταξιοδοτικά ή κρατικά ταμεία, μεταξύ άλλων.

Η κυρία Νατάσα Ρουμαντζή

Από τη μεριά της, η κ. Νατάσα Ρουμαντζή, επικεφαλής ανάλυσης μετοχών της Piraeus Securities, αναφορικά με τον MSCI, ανέφερε ότι αυτό που έχει σημασία δεν είναι τόσο η ίδια η αναβάθμιση της ελληνικής αγοράς στις ανεπτυγμένες, αλλά όλες οι απαραίτητες μεταρρυθμίσεις που πρέπει να γίνουν προς αυτόν τον στόχο, όπως ο νέος χρηματιστηριακός κανονισμός που στοχεύει στη βελτίωση της εμπορευσιμότητας, της ρευστότητας του χρέους της αγοράς, αλλά και αυτή η πρωτοβουλία που θα αναλάβει η κυβέρνηση σε συνεργασία με άλλα χρηματιστήρια για την παροχή φορολογικών και αναπτυξιακών κινήτρων για την ανάπτυξη επιχειρήσεων μέσω συγχωνεύσεων και εξαγορών.

Έτσι, ανεξάρτητα από το χρονοδιάγραμμα της αναβάθμισης, στην πορεία η ελληνική αγορά θα αποκτήσει βάθος, θα γίνει πιο ρευστή, θα βελτιωθεί η εμπορευσιμότητα, θα έχει πιθανώς μεγαλύτερες εταιρείες και με την ανάπτυξη της οικονομίας θα διατηρήσει τη λίστα εστίασης των επενδυτών.

Τα placements

Ο κ. Μπουλουγούρης τόνισε επίσης τον σημαντικό αριθμό των placements, τις IPO που έχουμε δει πρόσφατα, κάτι αυτό είναι πιθανό να συνεχιστεί και θα μπορούσαμε να δούμε περισσότερες εταιρείες να μπαίνουν στο Χρηματιστήριο Αθηνών, και αυτό φυσικά, θα αυξήσει την επενδυσιμότητα και την ρευστότητα στο χρηματιστήριο και θα ενισχύσει τη δυνατότητα της αναβάθμισης από τον MSCI. Ακόμα κι αν δεν συνέβαινε φέτος, μπορεί να συμβεί στο μέλλον, φυσικά, πρόσθεσε. Κατά τον κ. Κλαδή, η αναβάθμιση της ελληνικής αγοράς δεν είναι μια στατική συζήτηση, αλλά δυναμική. Όπως ανέφερε και ο κ. Μπουλουγούρης, κάποια στιγμή στο μέλλον θα μπορούσε να πραγματοποιηθεί, πιθανώς με μια σειρά από πρόσθετες IPO και ακόμη μεγαλύτερα μεγέθη για τις σημερινές εισηγμένες.

Στο παραπάνω συμφώνησε και ο κ. Καρανίκας, τονίζοντας ότι είναι προφανές ότι δεν είναι θέμα ενός έτους, είναι θέμα μερικών ετών, αλλά στην πορεία όλοι θα μπορούσαμε να συμφωνήσουμε ότι αυτός είναι ο δρόμος προς τα εμπρός για μια χώρα όπως η Ελλάδα. Επίσης, υπάρχει και η συζήτηση με το επιχείρημα ότι με την αναβάθμιση η ελληνική αγορά θα έχει σημαντικά χαμηλότερο βάρος στους δείκτες των αναπτυγμένων αγορών σε σύγκριση με εκείνο που έχει επί του παρόντος στις αναδυόμενες αγορές, οδηγώντας δυνητικά σε καθαρές εκροές. “Νομίζω ότι κανείς δεν μπορεί πραγματικά να εκτιμήσει ακριβώς τον καθαρό αντίκτυπο όσον αφορά τις εισροές και εκροές. Είναι ακόμη πολύ νωρίς. Μακροπρόθεσμα όμως θα μπορούσε να αλλάξει σε θετικό αντίκτυπο”, ανέφερε χαρακτηριστικά.

Σχετικά με τις αποτιμήσεις

Αναφορικά με τις αποτιμήσεις, ο κ. Μπουλουγούρης της Euroxx θεωρεί ότι ο τραπεζικός τομέας είναι σαφώς πολύ υποτιμημένος, τόσο σε όρους P/BV όσο και σε όρους PE, βλέποντας σαφώς ένα σημαντικό κενό αποτίμησης σε σύγκριση με τον ευρωπαϊκό κλάδο, αλλά και άλλους κλάδους.

Επίσης, σταδιακά γίνεται πολύ προφανές ότι η μερισματική απόδοση θα είναι πολύ υψηλή, ενώ και στις μη τραπεζικές μετοχές, έχουμε δει σε πρόσφατες συναλλαγές, για παράδειγμα, αυτή για την Τέρνα Ενεργειακή και την εξαγορά της από τη Masdar, ότι τα πολλαπλάσια αποτίμησης είναι αρκετά σταθερά, επομένως υπάρχει μια ισχυρή ζήτηση. Από την πλευρά του ο κ. Κλαδής επισήμανε ότι οι αποτιμήσεις προφανώς δεν είναι εκεί που ήταν πριν από μερικά χρόνια, όταν θα μπορούσε κανείς να βρει πολύ χαμηλά επίπεδα, αλλά προφανώς υπάρχουν ακόμα μερικές πολύ καλές αποτιμήσεις, ειδικά σε σύγκριση με την αναμενόμενη κερδοφορία των εταιρειών, όπως οι τράπεζες και ο ενεργειακός κλάδος.

Η δεξαμενή των δανείων

Σχετικά με τις τράπεζες, η κ. Ρουμαντζή επισήμανε ότι ο τομέας είναι πλέον καθαρός, καλά κεφαλαιοποιημένος, κερδοφόρος και στην πραγματικότητα έχει συσσωρεύσει κεφάλαια τα τελευταία δύο χρόνια που μπορεί να χρησιμοποιηθούν για να αυξήσει τα χαρτοφυλάκια δανεισμού και σε μεγάλο βαθμό για να δώσει δάνεια σε έργα που σχετίζονται με το Ταμείο Ανάκαμψης.

Επίσης, θα μπορούσαν να χρησιμοποιηθούν για εξαγορές, είτε στην Ελλάδα είτε στο εξωτερικό, όπως έκανε η Eurobank με την Ελληνική Τράπεζα στην Κύπρο .

Τέλος, η κ. Ρουμαντζή επίσης υπενθύμισε έναν άλλο πιθανό καταλύτη για τον κλάδο, που είναι το γεγονός ότι υπάρχει μια δεξαμενή δανείων εκτός τραπεζικού συστήματος, την οποία διαχειρίζονται σήμερα οι services και είναι συνολικά κοντά στα 70 δισ.. Αυτά τα δάνεια θα μπορούσαν τελικά να επιστρέψουν στο τραπεζικό σύστημα, αφού αναδιαρθρωθούν, εντάσσοντας επί της ουσίας πολλές επιχειρήσεις και νοικοκυριά και πάλι στο τραπεζικό σύστημα.

Latest News

Παγκόσμια καθίζηση έφεραν οι δασμοί Τραμπ στις αγορές - 1.600 μονάδες κάτω ο Dow, η χειρότερη μέρα από το 2020 για S&P 500

Οι αγορές καθολικά κινήθηκαν καθοδικά μετά την ανακοίνωση των σαρωτικών ανταποδοτικών δασμών - Σε bear market οι αμερικανικές smallcaps

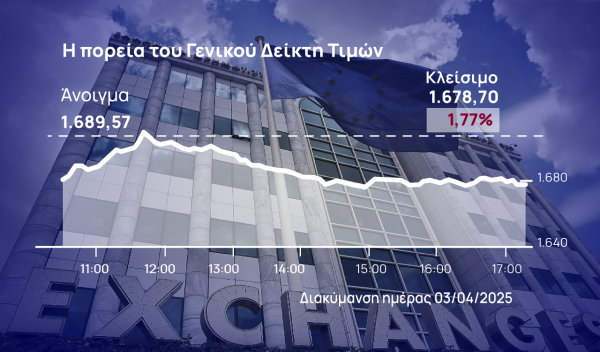

Πλαγιοκόπησαν (και) το ΧΑ οι δασμοί Τραμπ - Μαζικές οι πωλήσεις σε όλο το ταμπλό

Η πίεση της αβεβαιότητας ήταν τέτοια που το ΧΑ δεν μπόρεσε να κρατήσει τη ζώνη των 1.700 μονάδων

«Λυγίζει» και πάλι υπό τη διεθνή αβεβαιότητα το ΧΑ

Το ΧΑ δεν μπόρεσε να κρατήσει την προσπάθεια αντίδρασης που εκδήλωσε λίγο πριν τις 12 το μεσημέρι

Σβήνει τις απώλειες το ΧΑ, ισχυρές στηρίξεις από Coca Cola, Metlen

Η ελληνική αγορά φαίνεται να μπορεί να διαφοροποιηθεί από το παγκόσμιο sell off που πυροδότησε το δασμολογικό τσουνάμι του Αμερικανού προέδρου

Βράχος η Coca Cola συγκρατεί τη βουτιά του ΧΑ

Τα περιθώρια της πτώσης, χωρίς να κινδυνεύσει η μεσομακροπρόθεσμη τάση του ΧΑ, είναι έως τις 1.660 μονάδες

Ο «καυτός» Απρίλιος του Χρηματιστηρίου… reality check της bull market

Η αναβάθμιση της ελληνικής οικονομίας σε επενδυτική βαθμίδα από τη Moody’s στις 14 Μαρτίου επιτάχυνε μια τάση που φαινόταν κατά τη διάρκεια των ημερών που προηγήθηκαν

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

Νευρική αναμονή και κινήσεις risk off στο ΧΑ

Το Χρηματιστήριο Αθηνών προσπαθεί να μην χάσει την επαφή του με τις 1.700 μονάδες

Παλεύει με τη διεθνή αβεβαιότητα το ΧΑ - Νευρικότητα λόγω Τραμπ

Όπως και στην Ευρώπη, έτσι και στην Αθήνα, η νευρικότητα και η αναζήτηση θέσεων χαμηλού ρίσκου είναι στις προτεραιότητες αρκετών χαρτοφυλακίων που περιμένουν τις εξαγγελίες του Ντοναλντ Τραμπ

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης