Διάχυτη είναι η ανησυχία στην αγορά για το αποτέλεσμα των εκλογών στη Γαλλία, με τα ομόλογα της δεύτερης μεγαλύτερης οικονομίας της ευρωζώνης να δέχονται σημαντικό πλήγμα, συμπαρασύροντας ακόμα και τίτλους της περιφέρειας -μεταξύ των οποίων και τα ελληνικά- που έως τώρα επιδείκνυαν ανθεκτικότητα.

Κερδισμένη φαίνεται να βγαίνει η Γερμανία, η οποία παρά τα σημαντικά εσωτερικά προβλήματα που αντιμετωπίζει, εξακολουθεί να αποτελεί ένα ασφαλές επενδυτικό καταφύγιο στις συνειδήσεις των επενδυτών ομολόγων.

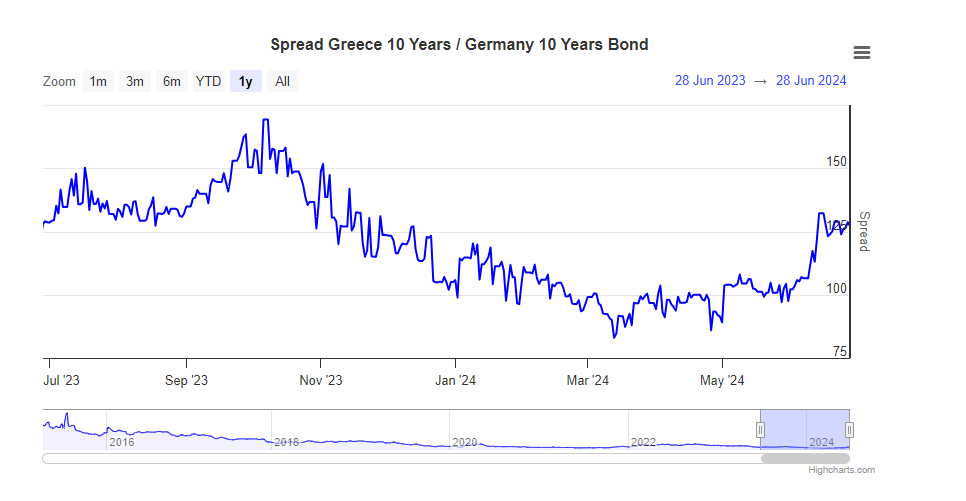

Ειδικότερα, σήμερα Παρασκευή η απόδοση του ελληνικού δεκαετούς τίτλου διαμορφώνεται σε 3,76% και το spread ανέρχεται στις 127 μονάδες. Σημειώνεται ότι στα τέλη Απριλίου το spread είχε υποχωρήσει προς τις 86 μονάδες. Ανάλογη είναι η εικόνα και στην Ιταλία.

Εντυπωσιακή είναι η βουτιά στα γαλλικά ομόλογα με το ασφάλιστρο κινδύνου να διαμορφώνεται στα υψηλότερα επίπεδα από την περίοδο της κρίσης χρέους.

Γαλλία: Στο υψηλότερο επίπεδο από την κρίση χρέους το ασφάλιστρο κινδύνου των ομολόγων

Ειδικότερα η διαφορά της απόδοσης των 10ετών γαλλικών ομολόγων σε σχέση με αντίστοιχα 10ετή γερμανικά ομόλογά αναφοράς για την ζώνη του ευρώ βρέθηκε στις 84,5 μονάδες βάσης στο υψηλότερο επίπεδο από τον Σεπτέμβριο του 2012.

Νέο κεφάλαιο στα ομόλογα της Ευρώπης

Η πρόσφατη αναταραχή στην αγορά ομολόγων της Γαλλίας θα μπορούσε να σηματοδοτήσει ένα νέο κεφάλαιο κυρίως για τις πλουσιότερες οικονομίες της ευρωζώνης, με τους αναδυόμενους πολιτικούς και δημοσιονομικούς κινδύνους να τροφοδοτούν την αστάθεια που προηγουμένως είχε συνδεθεί με τα υψηλά χρέη μελών της, όπως η Ελλάδα ή η Ισπανία.

Εκτός αυτού η Γαλλία υπόκειται επίσης σε πειθαρχικά μέτρα της Ευρωπαϊκής Ένωσης για το έλλειμμα του προϋπολογισμού της, μαζί με το Βέλγιο, μέλος αυτού που θεωρείται «πυρήνας» χαμηλού κινδύνου της ευρωζώνης, ενώ η Ισπανία, η Πορτογαλία και η Ελλάδα, τα πάλαι ποτέ «μαύρα πρόβατα» έχουν εξαιρεθεί.

Ομόλογα Πυρήνα vs Περιφέρεια

Οι όροι «πυρήνας» και «περιφέρεια» κυριαρχούσαν κατά τη διάρκεια της κρίσης χρέους της ευρωζώνης, η οποία δημιούργησε ένα χάσμα μεταξύ των «πλουσίων του Βορρά» και των «υπερχρεωμένων του Νότου», τόσο από πολιτική όσο και από επενδυτική προοπτική.

Τα ομόλογα της «περιφέρειας» ήταν συχνά αντικείμενο έντονων κερδοσκοπικών συναλλαγών. Ωστόσο, όπως επισημαίνει σε ανάλυσή του το Reuters, τα τελευταία χρόνια είδαμε τις διαφορές αποδόσεων για τον πυρήνα της πλούσιας οικονομίας της ευρωζώνης να διευρύνονται, ενώ αυτές για τις χώρες της «περιφέρειας» έχουν ως επί το πλείστον συρρικνωθεί, καθώς τήρησαν τους σκληρούς κανόνες μείωσης του χρέους που επιβλήθηκαν μετά την κρίση.

Στην πραγματικότητα, από αυτόν τον όμιλο, τα τελευταία πέντε χρόνια, μόνο η Ισπανία είδε το spread της με τη Γερμανία να διευρύνεται, ενώ της Ελλάδας, της Πορτογαλίας και της Ιταλίας έχουν συρρικνωθεί (παρά την πρόσφατη άνοδο).

Τα αρχικά μέλη του πυρήνα, εν τω μεταξύ, έχουν δει όλα μια διεύρυνση, με τη Γαλλία να παρουσιάζει τη μεγαλύτερη αύξηση.

«Πιστεύουμε ότι τα γαλλικά κρατικά ομόλογα θα συμπεριφέρονται όλο και περισσότερο ως «περιφερειακά» παρά ως «βασικά» περιουσιακά στοιχεία», σχολίασε ο Felix Feather, οικονομολόγος στο UK asset manager abrdn.

«Αν και αυτή η διάκριση δεν έχει τη βαρύτητα που είχε κάποτε κατά τη διάρκεια της κρίσης του ευρώ, σημαίνει ότι τα γαλλικά ομόλογα είναι πιθανό να διαπραγματεύονται με μεγαλύτερη αστάθεια», υπογράμμισε ο Feather.

Τι βοήθησε τα ομόλογα στην Ελλάδα

Αυτό που βοήθησε την Ισπανία, την Πορτογαλία και την Ελλάδα να συγκρατήσουν σε μεγάλο βαθμό τα spread τους, είναι η προτίμηση των επενδυτών για περιουσιακά στοιχεία υψηλότερης απόδοσης, ιδιαίτερα καθώς τα ομόλογα μεγάλης ημερομηνίας αποδίδουν λιγότερα από εκείνα με βραχύτερη ημερομηνία αυτή τη στιγμή, σε μια διαδικασία γνωστή ως «αναστροφή της καμπύλης απόδοσης».

«Με ανεστραμμένες καμπύλες αποδόσεων, η εύρεση περιουσιακών στοιχείων που ξεπερνούν τα μετρητά είναι δύσκολη. Γι’ αυτό πολλοί άνθρωποι κρατούσαν τα ομόλογα της περιφέρειας», δήλωσε ο Andres Sanchez Balcazar, επικεφαλής παγκόσμιων ομολόγων στην Pictet Asset Management.

Αναλυτές μάλιστα, εκτιμούν ότι αυτή η σταθερότητα οφείλεται επίσης στις αξιόπιστες στρατηγικές μείωσης του χρέους που εφαρμόζουν ορισμένες από τις περιφερειακές χώρες και στον κεντρικό ρόλο της Ευρωπαϊκής Κεντρικής Τράπεζας, η οποία δεσμεύεται να αποτρέψει μια πιθανή αποσταθεροποιητική έκρηξη των spreads.

Ο βασικός φόβος

Ο κύριος φόβος για όλες τις αγορές είναι ότι η νέα γαλλική κυβέρνηση οδηγεί τη χώρα πιο βαθιά στο χρέος. Το έλλειμμα της Γαλλίας υπερβαίνει ήδη τα όρια των κανόνων της Ευρωπαϊκής Ένωσης και μια ισχυρή παρουσία είτε από τη δεξιά είτε από την αριστερά θα θεωρηθεί ότι αυξάνει τις πιθανότητες η κυβέρνηση να χαλαρώσει περαιτέρω το πορτοφόλι.

Η S&P Global Ratings υποβάθμισε το πιστωτικό σκορ της χώρας στα τέλη Μαΐου και το Διεθνές Νομισματικό Ταμείο προβλέπει ότι το έλλειμμά της θα παραμείνει πολύ πάνω από το όριο του 3% της ΕΕ για τα επόμενα χρόνια.

Ντόμινο προς τις τράπεζες

Το sell-off στα ομόλογα μπορεί να μεταφραστεί σε πόνο για τις τράπεζες εάν τελικά αναγκαστούν να παρέμβουν και να αγοράσουν τίτλους εάν οι ξένοι αρχίσουν να βγαίνουν μαζικά από τις ευρωπαϊκές αγορές εξόδους.

Οι μνήμες στο μυαλό των επενδυτών από τις ημέρες της κρίσης χρέους είναι νωπές, δήλωσε πρόσφατα ένας διαχειριστής χαρτοφυλακίου της Allianz Global Investors, και οι κυματισμοί από τη Γαλλία θα μπορούσαν να θέσουν ξανά υπό αμφισβήτηση ολόκληρο το έργο του ευρώ.

Η τελευταία φορά που το ακροδεξιό κόμμα της Λεπέν έφτασε κοντά στην κατάκτηση της εξουσίας ήταν στις προεδρικές εκλογές του 2017. Τότε η Λεπέν έβγαινε με την υπόσχεση ενός δημοψηφίσματος για το αν η χώρα έπρεπε να φύγει από το ευρώ. Ενώ έκτοτε έχει μετριάσει τη στάση της, οι πολιτικές του κόμματός της προκαλούν νευρικότητα στις αγορές.

Ο κίνδυνος του «Frexit»

Ένας δείκτης που βασίζεται σε ανταλλαγές πιστωτικής αθέτησης που υποδηλώνει την πιθανότητα η Γαλλία να αποχωρήσει από την ΕΕ έχει σχεδόν διπλασιαστεί από τις ευρωπαϊκές εκλογές και πλησιάζει στο υψηλότερο επίπεδο από το 2017.

Το θέμα είναι «αν οι άνθρωποι θέλουν να ακολουθήσουν το μονοπάτι του μηρυκασμού σχετικά με την επανεκτίμηση της θέσης της χώρας στην ευρωζώνη», δήλωσε ο Erik Weisman, διαχειριστής χαρτοφυλακίου και επικεφαλής οικονομολόγος στην MFS Investment Management. «Πιστεύω ότι αυτό θα ήταν αδικαιολόγητο σχεδόν ανεξάρτητα από το αποτέλεσμα. Αλλά η αγορά μπορεί να έχει άλλες ιδέες».

Latest News

Wall Street: Έκλεισε πάνω από 200 μονάδες υψηλότερα ο Dow – Ανοδικά και οι S&P 500 και Nasdaq

O υπουργός Οικονομικών Scott Bessent δήλωσε ότι οι δασμοί της Τετάρτης θα χρησιμεύσουν ως «ανώτατο όριο» - Σε αναμονή η Wall Street

Σε αύξηση της παραγωγής πετρελαίου προσανατολίζεται ο ΟΠΕΚ+ τον Μάιο

Η παραγωγή στο πετρέλαιο αναμένεται να αυξηθεί στα 135.000 βαρέλια την ημέρα με βάση τον σχεδιασμό του Οργανισμού

Η δασμολογική αβεβαιότητα έριξε τις ευρωαγορές

Όλες οι αγορές αναμένουν τις νέες εξαγγελίες του Λευκού Οίκου για τους δασμούς (μετά το κλείσιμο των ευρωπαϊκών αγορών), με αρκετή αγωνία

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Παίρνει τη σκυτάλη της παγκόσμιας πτώσης η Wall Street

Οι πιέσεις στη Wall Street έχουν ενταθεί καθώς όλοι αναμένουν τις ανακοινώσεις Τραμπ για μια σειρά «αμοιβαίων δασμών» για «όλες τις χώρες»

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

Οι δασμοί ρίχνουν καύσιμα στο ράλι των αμερικανικών ομολόγων

Η απόδοση του 10ετούς αμερικανικού ομολόγου υποχώρησε για τέταρτη συνεχή συνεδρίαση

Νευρική αναμονή και κινήσεις risk off στο ΧΑ

Το Χρηματιστήριο Αθηνών προσπαθεί να μην χάσει την επαφή του με τις 1.700 μονάδες

Οι 12 μετοχές που δεν «φοβήθηκαν» τους δασμούς Τραμπ

Ποιες μετοχές έκλεισαν με κέρδη σε πτωτικές λόγω δασμών συνεδριάσεις της Wall Street

Παλεύει με τη διεθνή αβεβαιότητα το ΧΑ - Νευρικότητα λόγω Τραμπ

Όπως και στην Ευρώπη, έτσι και στην Αθήνα, η νευρικότητα και η αναζήτηση θέσεων χαμηλού ρίσκου είναι στις προτεραιότητες αρκετών χαρτοφυλακίων που περιμένουν τις εξαγγελίες του Ντοναλντ Τραμπ

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης