Sponsored article

Ακούγοντας τη λέξη “επένδυση”, οι περισσότεροι φέρνουν στο μυαλό τους έναν άνθρωπο, καλοντυμένο, με πολλά λεφτά, να κάθεται σε κάποιο υπερπολυτελές γραφείο και να φωνάζει “Πούλα, Πούλα!” στο τηλέφωνο.

Πράγματι, αυτή μπορεί να ήταν μια ρεαλιστική απεικόνιση της πραγματικότητας λίγα χρόνια πριν.

Σήμερα, τα πράγματα είναι διαφορετικά. Η επένδυση δεν αποτελεί προνόμιο των λίγων, έχει εκδημοκρατιστεί σε μεγάλο βαθμό και το μόνο που απαιτείται είναι μία σύνδεση στο internet.

Και μάντεψε τι; Το να ξεκινήσεις το επενδυτικό σου ταξίδι δεν προϋποθέτει την ύπαρξη μιας ολόκληρης περιουσίας.

Στο άρθρο που ακολουθεί θα εξετάσουμε κάποιους τρόπους με τους οποίους μπορείς επενδύσεις ένα μικρό κεφάλαιο της τάξεως των 100 Ευρώ – ένα ποσό που μπορεί να περισσεύει σε πολλούς από εμάς κάθε μήνα.

Έμπνευση για τη δημιουργία του αποτέλεσε ο αναλυτικός οδηγός του Sterg από το blog του Money Minority. Εκεί θα βρεις ακόμα περισσότερες διαθέσιμες επιλογές ικανές να ικανοποιήσουν κάθε λογής επενδυτή (με πολλά ή λίγα λεφτά στην άκρη) – από μετοχές και ETFs μέχρι κρυπτονομίσματα και χρυσό.

Σήμερα θα κάνουμε μία μικρή αναφορά σε μετοχές, ETFs αλλά και Real Estate Investment Trusts εξετάζοντας τους τρόπους με τους οποίους μπορείς να αποκτήσεις πρόσβαση σε αυτά καθώς και κάποια λάθη που θα πρέπει να αποφύγεις.

Πώς θα επενδύσω;

Καταρχάς, ας ξεκινήσουμε από τα βασικά – Με ποιο τρόπο μπορείς να επενδύσεις σήμερα;

Όλα τα επενδυτικά οχήματα που θα αναφερθούν, πωλούνται και αγοράζονται καθημερινά σε χρηματιστήρια του πλανήτη στα οποία, ως ιδιώτης επενδυτής, δεν έχεις απευθείας πρόσβαση. Το κενό ανάμεσα σε χρηματιστήρια και επενδυτές καλούνται να γεφυρώσουν επενδυτικές εταιρείες οι οποίες αναλαμβάνουν το ρόλο του μεσάζοντα παρακρατώντας μία μικρή προμήθεια ως αντίτιμο.

Κάποια από τα βασικά κριτήρια που θα σε βοηθήσουν να επιλέξεις την καλύτερη είναι:

- Ασφάλεια: Από ποιο ρυθμιστικό οργανισμό επιβλέπεται; Έχει τραπεζική άδεια; Πόσα χρόνια λειτουργεί; Τι εγγυήσεις προσφέρει στους πελάτες της; Διαπραγματεύεται σε κάποιο χρηματιστήριο; Αξιολογείται από οίκους αξιολόγησης;

- Χρεώσεις, προμήθειες και τέλη: Τι είδους προμήθειες παρακρατά; Ποιες είναι οι σταθερές χρεώσεις; Υπάρχει χρέωση διατήρησης χαρτοφυλακίου; Ανάληψης χρημάτων; Μετατροπής συναλλάγματος; Πόσο διαφανής είναι σε σχέση με τις χρεώσεις της;

- Ποικιλία επενδυτικών προϊόντων: Πόσα και τι επενδυτικά προϊόντα προσφέρει; Μετοχές; ETFs; Ομόλογα; Με ποια χρηματιστήρια συνδέεται; Σου δίνει τη δυνατότητα αγοράς ελληνικών μετοχών;

- Ευκολία χρήσης: Είναι φιλική για νέους χρήστες; Προσφέρει εφαρμογή για κινητό; Παρέχει δυνατότητας περαιτέρω έρευνας ή νέα της αγοράς;

- Φήμη και κριτικές: Εμπλέκεται σε κάποιο οικονομικό σκάνδαλο; Αντιμετωπίζει προβλήματα με ρυθμιστικές αρχές; Πόσα (και τι είδους) δυσκολίες αντιμετωπίζουν οι πελάτες της;

Μην πάρεις τη συγκεκριμένη διαδικασία ελαφρά τη καρδία: Η επιλογή της κατάλληλης πλατφόρμας είναι καίριας σημασίας καθώς θα πορευτείτε μαζί για πολλά χρόνια. Ρίξε μια ματιά σε αυτή τη σύγκριση ανάμεσα σε 4 δημοφιλείς χρηματιστηριακές πλατφόρμες επενδύσεων στην Ελλάδα – θα σε βοηθήσει να πάρεις την καλύτερη απόφαση.

Επενδύσεις με λίγα λεφτά

Ακολουθούν 4 τρόποι με τους οποίους μπορείς να επενδύσεις μικρά χρηματικά κεφάλαια που ξεκινήσουν ακόμα και από €100:

1. Επένδυση στην ασφάλεια σου

Βασική μέριμνα για τον οποιοδήποτε (πόσο μάλλον για έναν επενδυτή) είναι να θέσει γερά θεμέλια και δικλείδες ασφαλείας οι οποίες θα του παρέχουν επιπλέον προστασία από αναπάντεχα γεγονότα.

Ένα ταμείο έκτακτης ανάγκης έρχεται να καλύψει ακριβώς αυτό. Λειτουργεί ως ένα απόθεμα χρημάτων το οποίο είναι πάντοτε προσβάσιμο, σε μορφή ρευστού και είναι ικανό να καλύψει οποιοδήποτε απροσδόκητο συμβάν. Είτε αφορά ένα ιατρικό έξοδο, μια βλάβη στο αυτοκίνητο ή τα έξοδα διαβίωσης σου εάν ξαφνικά… ο manager σου δείξει την πόρτα της εξόδου!

Πόσο μεγάλο θα πρέπει να είναι; Το μέγεθος του εξαρτάται από τη σταθερότητα και τη μεταβλητότητα των εσόδων σου. Η μισθολογική σταθερότητα ενός δημόσιου υπαλλήλου του δίνει την πολυτέλεια να διατηρεί μικρότερα emergency funds (τα μηνιαία έξοδα του για 1-3 μήνες). Από την άλλη, ένας ελεύθερος επαγγελματίας επιβάλλεται να δημιουργήσει πιο στιβαρά μαξιλαράκια ασφαλείας (6+ μήνες).

2. Επένδυση σε μετοχές

Οι μετοχές προσφέρουν ιδιοκτησία σε μία εταιρεία. Αγοράζοντας οποιαδήποτε μετοχή γίνεσαι μέτοχος άρα, αυτόματα, ιδιοκτήτης ενός μέρους της συγκεκριμένης εταιρείας.

Ως κάτοχος μετοχών μπορείς να βγάλεις χρήματα με δύο τρόπους: Μέσω είσπραξης μερισμάτων (τακτικές πληρωμές μετρητών από την εταιρεία που προέρχονται από τα κέρδη της) και μέσω ανατίμησής τους (πώληση της μετοχής σε υψηλότερη τιμή στο μέλλον).

Οι τιμές των μετοχών αυξομειώνονται με βάση τις επιδόσεις της εταιρείας αλλά και τις γενικότερες συνθήκες της αγοράς.

Μπορώ να επενδύσω με μετοχές με 100 Ευρώ;

Ναι, φυσικά και μπορείς να επενδύσεις σε μετοχές με ένα κεφάλαιο των €100! Καταρχάς, κάποιες μετοχές διαπραγματεύονται σε τιμές χαμηλότερες των €100 άρα μπορείς να τις αγοράσεις απευθείας. Από την άλλη, αρκετές επενδυτικές πλατφόρμες σου δίνουν την επιλογή να αγοράσεις τμηματικές μετοχές (fractional shares) – κοινώς, δεν χρειάζεται να αγοράσεις ολόκληρη την μετοχή αλλά μονάχα ένα μέρος της. Αυτό δίνει την ευκαιρία να συμμετέχουν στην αγορά ακόμα και επενδυτές με περιορισμένο κεφάλαιο.

Στο OnlineTraders θα βρεις μία σύγκριση ανάμεσα σε κάποιες από τις πιο δημοφιλείς πλατφόρμες για μετοχές. Το άρθρο επικεντρώνεται σε θέματα ασφάλειας, προμηθειών αλλά και ποικιλίας διαθέσιμων μετοχών και χρηματιστηρίων.

3. Επένδυση σε ETFs

Τα ETFs (Exchange Traded Funds) αποτελούν επενδυτικά κεφάλαια τα οποία περιέχουν κάτω από την ομπρέλα τους διάφορα υποκείμενα περιουσιακά στοιχεία. Θα μπορούσαμε να τα παρομοιάσουμε με “καλάθια” το οποία εμπεριέχουν επενδυτικά προϊόντα όπως μετοχές, ομόλογα, εμπορεύματα ή πολύτιμα μέταλλα.

Στόχος ενός ETF είναι να μιμηθεί με την μεγαλύτερη δυνατή ακρίβεια την πορεία ενός δείκτη του χρηματιστηρίου επενδύοντας αυτόματα σε ό,τι αυτός περιέχει.

Παράδειγμα: Το VUAA αποτελεί ένα ETF της Vanguard το οποίο ακολουθεί τον δείκτη SP500, δηλαδή τις 500 μεγαλύτερες σε κεφαλαιοποίηση εταιρείες των ΗΠΑ. Αποκτώντας ένα κομμάτι του VUAA, αποκτάς αυτόματα έκθεση σε 500 εταιρείες με μία μονάχα αγορά. Το κόστος διαχείρισης είναι εξαιρετικά χαμηλό (0.07% /έτος) ενώ ακολουθεί accumulating στρατηγική επανεπενδύοντας αυτόματα κάθε μέρισμα που εισπράττει.

Η ποικιλία των ETFs είναι τόσο μεγάλη που μπορούν να ικανοποιήσουν κάθε επενδυτή:

- Μετοχικά ETFs τα οποία επενδύουν σε μετοχές ολόκληρου του πλανήτη, της Αμερικής, της Ευρώπης ακόμα και μεμονωμένων κρατών.

- Ομολογιακά ETFs τα οποία εμπεριέχουν κρατικά ή εταιρικά ομόλογα από ολόκληρο τον πλανήτη

- Commodity ETFs τα οποία ακολουθούν την τιμή πολύτιμων μετάλλων όπως ο χρυσός και το ασήμι.

Όπως καταλαβαίνεις, τα ETFs δεν έχουν αναδειχθεί άδικα σε ένα από τα αγαπημένα οχήματα για αρκετούς καθημερινούς επενδυτές:

- Υψηλή ρευστότητα: Το γεγονός ότι διαπραγματεύονται στα χρηματιστήρια ακριβώς όπως οι μετοχές σημαίνει ότι μπορείς να τα ρευστοποίησης γρήγορα και εύκολα

- Προσφέρουν υψηλή διασπορά ρίσκου: Με μία αγορά μπορεί κάποιος να αποκτήσει έκθεση σε εκατοντάδες (ή και χιλιάδες) υποκείμενα περιουσιακά στοιχεία χωρίς να χρειάζεται να τα αγοράσει ξεχωριστά

- Χαμηλές προμήθειες διαχείρισης: Δεδομένου του παθητικού χαρακτήρα που τα συνοδεύει τα καθιστά εξαιρετικά φθηνότερα από αντίστοιχα αμοιβαία κεφάλαια ενεργητικού χαρακτήρα

Μπορώ να επενδύσω σε ETFs με 100 Ευρώ; Ναι, φυσικά! ETFs όπως το VUAA, το XDPU, το VWCE και το IWDA σου δίνουν τη δυνατότητα να αποκτήσεις έκθεση στην παγκόσμια χρηματιστηριακή αγορά με αρχικό κεφάλαιο μικρότερο των €100.

4. Επένδυση σε Real Estate Investment Fund ETFs

Τα REIT ETFs αποτελούν ETFs τα οποία εμπεριέχουν μετοχές εταιρειών οι οποίες ασχολούνται αποκλειστικά με τον κλάδο των ακινήτων. Με λίγα λόγια, διαχειρίζονται real estate το οποίο παράγει εισοδηματικές ροές. Τέτοια ακίνητα μπορεί να είναι αστικού χαρακτήρα (κατοικίες), εμπορικού (ξενοδοχεία και μαγαζιά) κ.ο.κ.

Επενδύοντας σε ένα REIT, επενδύεις αυτόματα στην αγορά των ακινήτων χωρίς να είσαι αναγκασμένος να φέρεις στην κατοχή σου ολόκληρο το ακίνητο.

Κάποιοι λόγοι για να επενδύσεις σε REIT ETFs:

- Παθητική διαχείριση: Οι αποφάσεις, η διαχείριση αλλά και οι επιλογές ακινήτων γίνονται εξολοκλήρου από το εκάστοτε fund – δεν έχεις τον παραμικρό έλεγχο

- Παθητικό εισόδημα: Τα REITs είναι υποχρεωμένα να διανέμουν ένα μεγάλο μέρος του εισοδήματός τους πίσω στους μετόχους, καθιστώντας τα ιδιαίτερα ελκυστικά για όσους αναζητούν παθητικό εισόδημα.

- Διασπορά κινδύνου: Αντί να δεσμεύσεις το κεφάλαιο σου σε ένα ακίνητο αναλαμβάνοντας τον κίνδυνο της μη-έρευσης ενοικιαστή, ένα REIT ETF διανέμει το ρίσκο σε χιλιάδες υποκείμενα ακίνητα.

- Χαμηλό κεφάλαιο εισόδου: Σε αντίθεση με την αγορά ενός ακινήτου που απαιτεί αρκετές χιλιάδες ευρώ, τα περισσότερα REIT ETFs διαπραγματεύονται για λιγότερο από €100.

- Ρευστότητα: Η πώληση ενός ακινήτου μπορεί να πάρει από μερικές εβδομάδες (εάν η αγορά είναι σε καλή κατάσταση) έως και χρόνια. Τα REIT ETFs, ακριβώς όπως τα ETFs, αγοράζονται και πωλούνται εύκολα και γρήγορα μέσω των χρηματιστηρίων.

5. Επιπλέον επενδύσεις με λίγα λεφτά

Κάποιες ακόμα ιδέες στις οποίες μπορείς να επενδύσεις είναι:

- Ομόλογα: Με την αγορά ενός ομολόγου συμφωνείς να δανείσεις χρήματα σε μία κυβέρνηση ή μια εταιρεία με σκοπό να τα λάβεις πίσω στο μέλλον μαζί με επιπλέον επιτόκιο. Το επιτόκιο είναι ετήσιο, αποδίδεται ανά τακτά χρονικά διαστήματα (ως κουπόνι) ενώ στη λήξη του ομολόγου λαμβάνεις πίσω το αρχικό σου κεφάλαιο. Μπορείς να επενδύσεις απευθείας σε ομόλογα ή ομολογιακά ETFs.

- P2P Lending: Συμμετέχοντας σε μία πλατφόρμα P2P Lending μπορείς να δανείσεις χρήματα σε ιδιώτες ή επιχειρήσεις έναντι τόκου. Οι αποδόσεις που προσφέρουν είναι αρκετά υψηλότερες από τον παραδοσιακό δανεισμό (όπως και τα ομόλογα) διότι συνοδεύονται από υψηλότερο κίνδυνο. Θυμήσου πως, συνήθως, όσοι αναζητούν δανεισμό μέσω P2P Lending είναι αποκλεισμένοι από τον παραδοσιακό δανεισμό.

- Χρυσός: Το πολύτιμο μέταλλο φημολογείται πως προσφέρει προστασία απέναντι στον πληθωρισμό αλλά καθώς και ένα “εξω-συστημικό” καταφύγιο το οποίο μπορεί να προστατέψει την αγοραστική αξία των χρημάτων σου σε περιόδους κρίσης. Μπορείς να επενδύσεις σε φυσικό χρυσό (λίρες ή μπάρες), σε ETFs που ακολουθούν την τιμή του ή σε εταιρίες με κύρια δραστηριότητα την εξόρυξη του – ο κάθε τρόπος συνοδεύεται από το αντίστοιχο ρίσκο.

Βασικά λάθη προς αποφυγή

Ως αρχάριος είναι λογικό και αναμενόμενο να κάνεις λάθη – και είναι οκ. Προσπάθησε να αποφύγεις τις παρακάτω παγίδες:

- Να μην κατανοείς σε τι επενδύεις: Με την ίδια λογική που δεν θα εργαζόσουν για μία επιχείρηση που δεν γνωρίζεις με τι ασχολείται και που βρίσκεται, έτσι δεν θα πρέπει να τοποθετείς τα χρήματα σου σε επενδυτικά οχήματα την λειτουργία των οποίων δεν κατανοείς.

- Να ενδίδεις στα συναισθήματα σου: Μπορεί ο φόβος, η απληστία και η υπερβολική αυτοπεποίθηση να λειτουργούν ως μηχανισμοί άμυνας και κινήτρου στον πραγματικό κόσμο, τα έντονα συναισθήματα στον κόσμο των επενδύσεων τείνουν να θολώνουν την κρίση μας και να μας οδηγούν σε βιαστικές και (συνήθως) λανθασμένες αποφάσεις. Οι επενδύσεις απαιτούν ψυχρό αίμα.

- Να σκέφτεσαι με βραχυχρόνιο ορίζοντα: Το να αγοράζεις και να πουλάς συνεχώς μοιάζει αρκετά ελκυστικό καθώς υπόσχεται άμεσα κέρδη. Την ίδια στιγμή, αποτελεί και την μεγαλύτερη παγίδα που μπορεί να πέσει κάποιος νεοεισερχόμενος στον χώρο. Κανείς δεν μπορεί να προβλέψει τις βραχυχρόνιες κινήσεις της αγοράς, πόσο μάλλον ερασιτέχνες ιδιώτες επενδυτές με ελάχιστη εμπειρία. Οι επενδύσεις είναι ένα μακροχρόνιο παιχνίδι με την υπομονή να αποτελεί τη μεγαλύτερη αρετή.

- Να μη δίνεις σημασία στις προμήθειες: Έχε επίγνωση κάθε χρέωσης, προμήθειας ή επιπλέον τέλους που επιβαρύνεσαι από την πλατφόρμα. Προμήθειες της τάξεως του 1% μπορεί να μοιάζουν αμελητέες, με την πάροδο του χρόνου συσσωρεύονται και ροκανίζουν ένα σημαντικό μέρος των αποδόσεων που θα καταφέρεις.

Συχνές ερωτήσεις

Ακολουθούν κάποιες απαντήσεις σε κάποιες από τις πιο συχνές ερωτήσεις που μπορεί να έχει κάποιος αρχάριος στον χώρο των επενδύσεων.

Πόσα χρήματα χρειάζομαι για να ξεκινήσω;

Σε αντίθεση με αυτό που μπορεί να πιστεύει η πλειοψηφία, δεν θα χρειαστείς μια περιουσία για να ξεκινήσεις τις επενδύσεις. Οι περισσότερες πλατφόρμες σου δίνουν τη δυνατότητα να καταθέσεις χρηματικά κεφάλαια που ξεκινούν από €1 ενώ τα ETFs και οι τμηματικές μετοχές καθιστούν εφικτές τις επενδύσεις με ποσά της τάξεως των €10, €50 ή και €100.

Ποια είναι η καλύτερη επένδυση για έναν αρχάριο;

Δυστυχώς (ή ευτυχώς), η έννοια της “καλύτερης επένδυσης” δεν μπορεί να οριστεί! Κοινώς, δεν υπάρχει η μια και μοναδική επένδυση που μπορεί να λειτουργήσει ως πανάκεια και ταιριάζει σε κάθε κατηγορία επενδυτή. Αντιθέτως, υπάρχει η έννοια της “καλύτερης επένδυσης… για εσένα” – και είναι εκείνη που ευθυγραμμίζεται με το δικό σου προφίλ ρίσκου, χρονικό ορίζοντα αλλά και γνώσεις. Σε γενικές γραμμές, όσο περισσότερο αυξάνεις τη διασπορά, τόσο μειώνεις τον κίνδυνο και τις αντίστοιχες πιθανές αποδόσεις.

Μπορώ να χάσω όλο το κεφάλαιο μου όταν επενδύω;

Ναι, πάντοτε υπάρχει ο κίνδυνος της απώλειας χρημάτων όταν επενδύουμε – ακόμα και ολόκληρου του κεφαλαίου μας. Μία από τις βασικότερες αρχές των επενδύσεων λέει πως “δεν υπάρχει επένδυση χωρίς ρίσκο”. Όσο υψηλότερη η πιθανή απόδοση, τόσο αυξάνεται ο κίνδυνος να “πέσει έξω” και να μετατραπεί σε αρνητική. Το επίπεδο κινδύνου εξαρτάται από παράγοντες όπως ο κίνδυνος αγοράς, ο κίνδυνος ρευστότητας, ο κίνδυνος συγκέντρωσης, ο πιστωτικός κίνδυνος, ο κίνδυνος πληθωρισμού κ.λπ. Οι πιο ριψοκίνδυνες επενδύσεις όπως οι μετοχές έχουν υψηλότερες πιθανές αποδόσεις αλλά και υψηλότερες πιθανές απώλειες.

Τα όσα αναφέρθηκαν δεν αποτελούν, σε καμία περίπτωση, προτροπή για επένδυση ούτε επενδυτικές συμβουλές. Πριν προχωρήσεις σε οποιαδήποτε επένδυση κάνε την δική σου έρευνα και συμβουλέψου μονάχα επαγγελματίες συμβούλους. Όλες οι επενδύσεις εμπεριέχουν ρίσκο και κάποιος θα πρέπει να επενδύει μονάχα χρήματα που είναι διατεθειμένος να χάσει.

Latest News

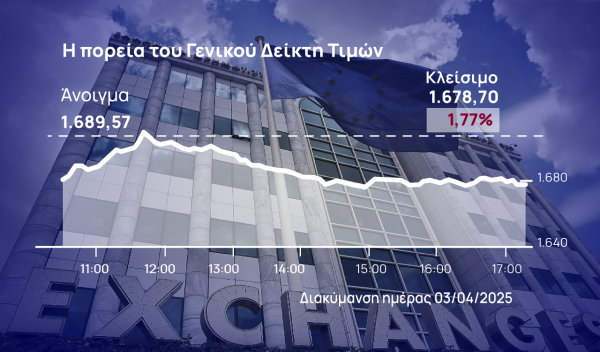

Σφοδρό sell off στο Χρηματιστήριο Αθηνών με καταιγισμό εντολών

Στο χρηματιστήριο Αθηνών αυτήν την ώρα, ο γενικός δείκτης οδεύει πλέον με μεγάλη συναλλακτική ταχύτητα προς τα χαμηλά ενός μήνα

Συνεχίζεται η ελεύθερη πτώση στο ΧΑ, αναζητά φρένο στις 1.650 μονάδες

Ο γενικός δείκτης στο Χρηματιστήριο Αθηνών χάνει σήμερα και τις 1.650 μονάδες,

Προσπαθούν να αναχαιτίσουν το sell off οι ευρωαγορές

Οι ευρωαγορές έρχονται από μια πολύ δύσκολη συνεδρίαση, κατά την οποία οι περισσότεροι τίτλοι δέχτηκαν ένα σφοδρό κύμα πωλήσεων

Νέα βουτιά στις ασιατικές αγορές, τριγμοί στις αυτοκινητοβιομηχανίες

Ο Ιαπωνικός Nikkei 225 υποχώρησε 3,04%, ενώ ο Topix έχασε 5,09%

Χειρότερη εβδομάδα εδώ και μήνες για το πετρέλαιο - Οι δασμοί Τραμπ και η πρόβλεψη της Goldman Sachs

Βουτιά για πετρέλαιο Brent και αμερικανικό αργό WTI μετά τη συνέντευξη Τύπου του Τραμπ όπου ανακοίνωσε γενική αύξηση δασμών

Με πτώση άνοιξαν οι ασιατικές αγορές μετά την ιστορική βουτιά στη Wall Street

Με έντονα πτωτικές τάσεις ξεκίνησαν τις συνεδριάσεις τους τα ασιατικά χρηματιστήρια, μετά τους κλυδωνισμούς στη Wall Street λόγω δασμών Τραμπ

Παγκόσμια καθίζηση έφεραν οι δασμοί Τραμπ στις αγορές - 1.600 μονάδες κάτω ο Dow, η χειρότερη μέρα από το 2020 για S&P 500

Οι αγορές καθολικά κινήθηκαν καθοδικά μετά την ανακοίνωση των σαρωτικών ανταποδοτικών δασμών - Σε bear market οι αμερικανικές smallcaps

Βουτιά για ευρωαγορές - Ισχυρό το πλήγμα των δασμών στους περισσότερους κλάδους

Ο πανευρωπαϊκός δείκτης Stoxx 600 σημείωσε πτώση 2,67% και έκλεισε στις 522,59 μονάδες

Συνεχίζεται το ράλι στα αμερικανικά ομόλογα - Κάτω από το 4% η απόδοση του 10ετούς

Οι επενδυτές στρέφονται στην ασφάλεια των κρατικών ομολόγων

Πλαγιοκόπησαν (και) το ΧΑ οι δασμοί Τραμπ - Μαζικές οι πωλήσεις σε όλο το ταμπλό

Η πίεση της αβεβαιότητας ήταν τέτοια που το ΧΑ δεν μπόρεσε να κρατήσει τη ζώνη των 1.700 μονάδων

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης