![Χρέος: Οι δημοσιονομικές πληγές της G7 προκαλούν νέες ανησυχίες στις αγορές [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/07/ot_G7_debt.png)

Δεν έχουν περάσει πολλά χρόνια, από τότε που οι πλούσιες χώρες κατηγορούσαν της φτωχότερες για το υπερβολικό τους χρέος, κάτι που ήταν ιδιαίτερα εμφανές στην Ευρώπη, και τις καλούσαν να λάβουν άμεσα μέτρα και να υιοθετήσουν πιο συνετές πολιτικές. Τώρα η εικόνα έχει αντιστραφεί, δημιουργώντας το νέο hot- spot στις παγκόσμιες αγορές.

Το τεράστιο χρέος που έχουν συσσωρεύσει οι μεγαλύτερες οικονομίες του κόσμου, έχει αρχίσει να προκαλεί νευρικότητα στις χρηματοπιστωτικές αγορές, καθώς οι εκλογές θολώνουν τις δημοσιονομικές προοπτικές.

Σε ήπια ανάπτυξη η Δύση – Πώς επηρεάζουν οι εκλογές Γαλλία, Βρετανία και Ευρώπη

Χαρακτηριστικό παράδειγμα είναι τα γαλλικά ομόλογα, τα οποία βρέθηκαν στο στόχαστρο μετά τις αιφνιδιαστικές εκλογές και τα φιλόδοξα σχέδια δαπανών που προκάλεσαν συναγερμό. Παράλληλα, η διόγκωση του του χρέους των ΗΠΑ παραμένει στο επίκεντρο ενόψει των προεδρικών εκλογών του Νοεμβρίου .

Μια παγκόσμια κρίση χρέους αν και δεν είναι στο βασικό σενάριο των αναλυτών, ενισχύει τις ανησυχίες και διατηρεί σε επιφυλακή τους επενδυτές: «Τα ελλείμματα είναι και πάλι στο επίκεντρο», αναφέρει χαρακτηριστικά στο Reuters ο Guy Miller, επικεφαλής στρατηγικής της αγοράς στη Zurich Insurance Group.

«Χρειάζεται να δοθεί περισσότερη προσοχή όχι μόνο στο χρέος, αλλά και στο πώς θα δημιουργηθεί μια δυναμική ανάπτυξης – ιδιαίτερα στην Ευρώπη», πρόσθεσε.

Οι χώρες της G7 με υψηλό χρέος

Γαλλία

Οι αιφνιδιαστικές εκλογές τις οποίες προκήρυξε ο πρόεδρος της Γαλλίας, Εμανουέλ Μακρόν, μετά τη συντριβή του στις ευρωεκλογές, προκάλεσε έντονους κλυδωνισμούς στην αγορά ομολόγων της χώρας, επαναφέροντας στο προσκήνιο τα τραγικά δημόσια οικονομικά της. Με δημοσιονομικό κενό στο 5,5% του ΑΕΠ πέρυσι, η Γαλλία αντιμετωπίζει πειθαρχικά μέτρα από την Ευρωπαϊκή Ένωση .

Το ασφάλιστρο κινδύνου ομολόγων της Γαλλίας έναντι της Γερμανίας αυξήθηκε για λίγο τον περασμένο μήνα στο υψηλότερο από την κρίση χρέους του 2012, καθώς η ακροδεξιά είχε προβάδισμα κατά την προεκλογική διαδικασία. Τελικά επικράτησε μια αριστερή συμμαχία, ωστόσο το αμφίρροπο κοινοβούλιο μπορεί να περιορίσει τα σχέδια δαπανών της, αλλά θα μπορούσε επίσης να εμποδίσει οποιαδήποτε ενέργεια για την ενίσχυση των οικονομικών της Γαλλίας.

Ο επικεφαλής του εθνικού γραφείου ελέγχου της Γαλλίας δήλωσε τη Δευτέρα ότι δεν υπάρχουν περιθώρια ελιγμών σχετικά με τον προϋπολογισμό και το χρέος πρέπει να μειωθεί.

Ακόμη και πριν από τη νέα κυβέρνηση, η ΕΕ ανέμενε χρέος περίπου στο 139% του ΑΕΠ έως το 2034, από 111% που είναι σήμερα. Το ασφάλιστρο κινδύνου της Γαλλίας μειώθηκε, αλλά παραμένει σχετικά υψηλό.

«Θα υπάρχει ένα μόνιμο φορολογικό ασφάλιστρο ενσωματωμένο στην τιμή», δήλωσε ο David Arnaud, διαχειριστής κεφαλαίων στην Canada Life Asset Management.

Ηνωμένες Πολιτείες

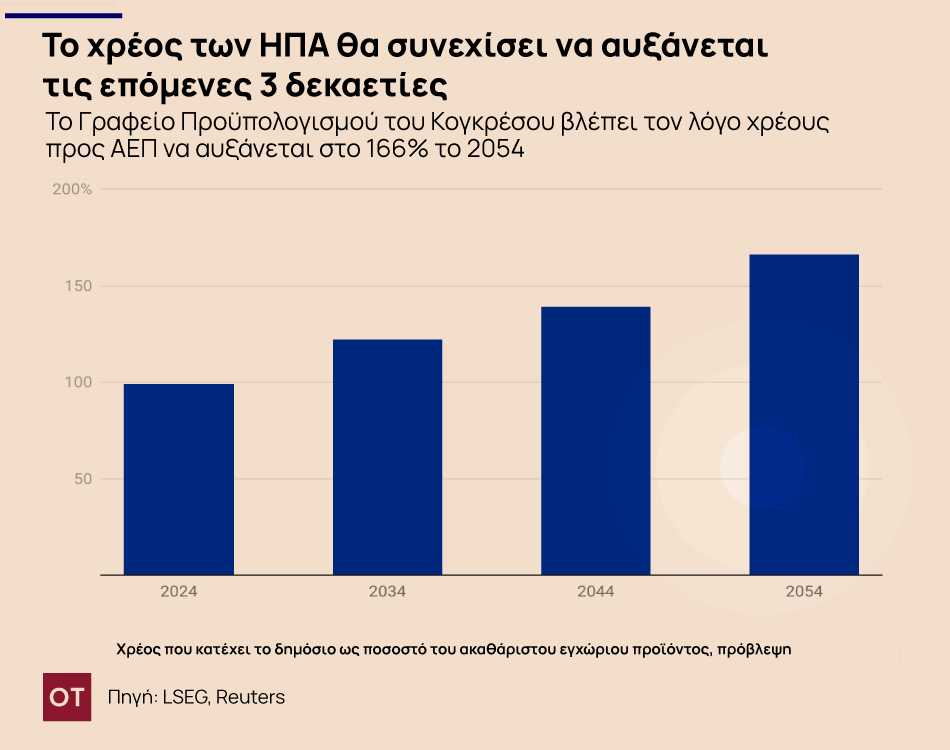

Οι ΗΠΑ δεν είναι πολύ πίσω. Το Γραφείο Προϋπολογισμού του Κογκρέσου υπολογίζει ότι το δημόσιο χρέος θα αυξηθεί από 97% σε 122% της παραγωγής έως το 2034 – περισσότερο από το διπλάσιο του μέσου όρου από το 1994.

Όπως υπογραμμίζει το Reuters, οι αυξανόμενες προσδοκίες ότι ο Ντόναλντ Τραμπ θα κερδίσει τις προεδρικές εκλογές του Νοεμβρίου αύξησαν τις αποδόσεις των αμερικανικών ομολόγων πρόσφατα καθώς οι επενδυτές έχουν αποτιμήσει τον κίνδυνο μεγαλύτερων δημοσιονομικών ελλειμμάτων και υψηλότερου πληθωρισμού.

Ορισμένοι επενδυτές επίσης, εκτιμούν ότι το χειρότερο αποτέλεσμα για τις αγορές ομολόγων θα ήταν μια προεδρία Τραμπ με μια Βουλή των Αντιπροσώπων και Γερουσία υπό την ηγεσία των Ρεπουμπλικανών.

Αυτό θα σήμαινε ότι «μπορούμε να λάβουμε έναν ακόμη γύρο δημοσιονομικής τόνωσης… από ένα σημείο εκκίνησης όπου το έλλειμμα είναι 6% του ΑΕΠ», δήλωσε ο επικεφαλής μακροοικονομικής στρατηγικής της Legal & General Asset Management, Chris Jeffery.

Ενώ τα αμερικανικά ομόλογα καλύπτονται από το καθεστώς του ασφαλούς καταφυγίου τους, η καμπύλη αποδόσεων πλησιάζει το μεγαλύτερο εύρος από τον Ιανουάριο, αντανακλώντας την πίεση που αντιμετωπίζει το μακροπρόθεσμο κόστος δανεισμού.

Ιταλία

Οι επενδυτές αρχικά «επαίνεσαν» την πρωθυπουργό Τζόρτζια Μελόνι ως φιλική προς τις αγορές. Ωστόσο, το έλλειμμα του προϋπολογισμού 7,4% του περασμένου έτους ήταν το υψηλότερο στην ΕΕ. Έτσι, η Ιταλία αντιμετωπίζει επίσης πειθαρχικά μέτρα της ΕΕ που θα δοκιμάσουν την αισιοδοξία της αγοράς.

Τα ιταλικά ομόλογα ξεπέρασαν τα αντίστοιχα τα ομολόγων τους. Ωστόσο, το ασφάλιστρο κινδύνου για τα ιταλικά ομόλογα έφτασε για λίγο σε υψηλό τεσσάρων μηνών τον Ιούνιο, εν μέσω του γαλλικού sell off, αντανακλώντας πόσο γρήγορα μπορεί να εξαπλωθούν οι ανησυχίες.

Η Ρώμη στοχεύει να μειώσει το έλλειμμα στο 4,3% φέτος, αλλά έχει ένα θλιβερό ιστορικό πρόσφατα όσον αφορά την επίτευξη των δημοσιονομικών στόχων.

Τα κίνητρα ανακαίνισης σπιτιού που κοστίζουν πάνω από 200 δισεκατομμύρια ευρώ από το 2020 θα ασκήσουν ανοδική πίεση στο ιταλικό χρέος για χρόνια. Η εκτελεστική εξουσία της ΕΕ προβλέπει ότι το χρέος θα αυξηθεί στο 168% της παραγωγής έως το 2034 από 137% τώρα.

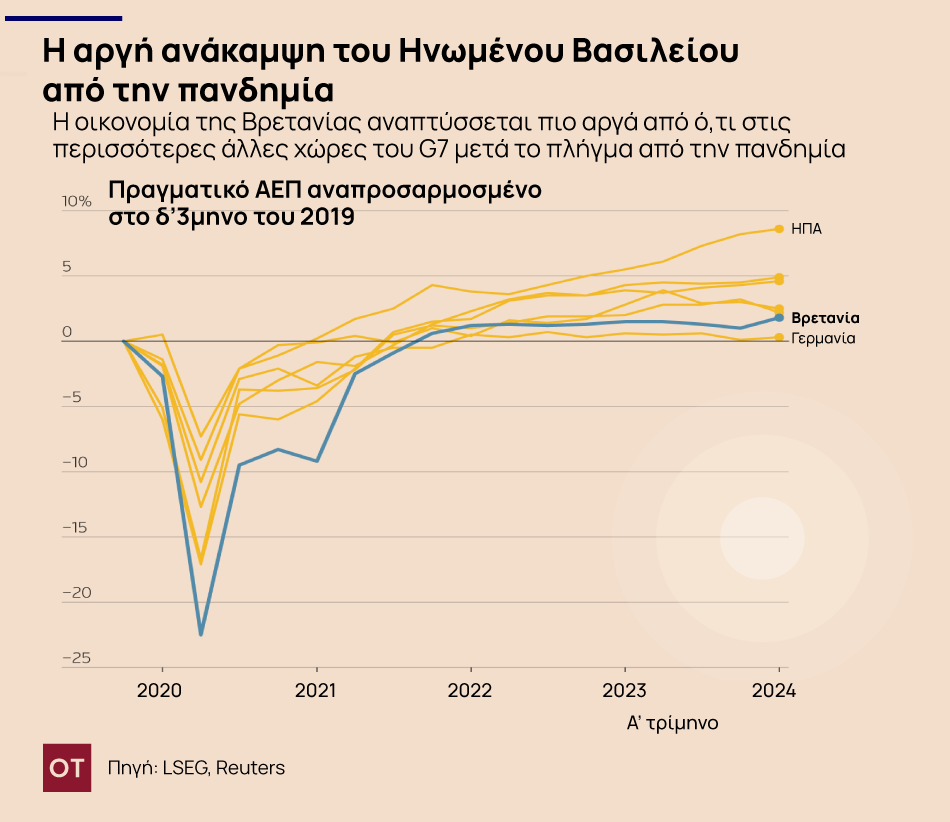

Βρετανία

Η Βρετανία έχει πέσει στη λίστα ανησυχιών από το 2022, όταν οι μη χρηματοδοτούμενες φορολογικές περικοπές από την τότε Συντηρητική κυβέρνηση κατέστρεψαν τα κρατικά ομόλογα και τη στερλίνα, αναγκάζοντας την Τράπεζα της Αγγλίας να παρέμβει προκειμένου να σταθεροποιήσει τις αγορές.

Μια νέα κυβέρνηση των Εργατικών, η οποία έχει δεσμευτεί να αναπτύξει την οικονομία, διατηρώντας παράλληλα περιορισμένες τις δαπάνες, αντιμετωπίζει προκλήσεις, με το δημόσιο χρέος κοντά στο 100% του ΑΕΠ. Σύμφωνα με τις προβλέψεις του προϋπολογισμού της Βρετανίας, πέρυσι, το χρέος θα μπορούσε να εκτιναχθεί σε περισσότερο από το 300% της οικονομικής παραγωγής μέχρι τη δεκαετία του 2070, με τη γήρανση της κοινωνίας, την κλιματική αλλαγή και τις γεωπολιτικές εντάσεις να θέτουν μεγάλους δημοσιονομικούς κινδύνους.

Η ισχυρότερη οικονομική ανάπτυξη είναι το κλειδί για τη σταθεροποίηση του χρέους , λέει η S&P Global.

Ιαπωνία

Το δημόσιο χρέος της Ιαπωνίας βρίσκεται στο διπλάσιο της οικονομίας της, μακράν το μεγαλύτερο μεταξύ των βιομηχανοποιημένων οικονομιών.

Σύμφωνα με το Reuters, αυτό δεν αποτελεί άμεση ανησυχία, επειδή το μεγαλύτερο μέρος του ιαπωνικού χρέους είναι εγχώριας ιδιοκτησίας, πράγμα που σημαίνει ότι αυτοί οι επενδυτές είναι λιγότερο πιθανό να φύγουν, με τα πρώτα σημάδια πίεσης. Οι ξένοι επενδυτές κατέχουν μόλις το 6,5% περίπου των κρατικών ομολόγων της χώρας.

Η Fitch Ratings υπολογίζει ότι οι αυξήσεις των τιμών και τα υψηλότερα επιτόκια θα μπορούσαν να ωφελήσουν το πιστωτικό προφίλ της Ιαπωνίας διογκώνοντας το χρέος.

Ωστόσο, υπάρχουν ακόμη κάποιοι λόγοι ανησυχίας. Η Ιαπωνία αντιμετωπίζει υπερδιπλάσια αύξηση στις ετήσιες πληρωμές τόκων για το δημόσιο χρέος στα 24,8 τρισεκατομμύρια γιεν (169 δισεκατομμύρια δολάρια) την επόμενη δεκαετία, σύμφωνα με εκτιμήσεις της κυβέρνησης.

Έτσι, οι αγορές παρακολουθούν κάθε ξαφνικό άλμα στις αποδόσεις των ιαπωνικών ομολόγων καθώς ομαλοποιείται η νομισματική πολιτικ. Με λίγο περισσότερο από 1%, οι αποδόσεις 10 ετών πλησιάζουν στο υψηλότερο επίπεδο από το 2011.

Καμπανάκι από την BIS

Τον περασμένο μήνα η Τράπεζα Διεθνών Διακανονισμών (BIS) , προειδοποίησε ότι οι χρεωμένες χώρες είναι ευάλωτες σε μια απότομη απώλεια εμπιστοσύνης, παρόλο που αυτός ο κίνδυνος μόλις και μετά βίας αναγνωρίζεται στις αγορές ομολόγων.

Το ίδρυμα με έδρα τη Βασιλεία ανέφερε στην ετήσια οικονομική του έκθεση ότι οι χώρες των οποίων οι διογκωμένες δημοσιονομικές θέσεις αυξάνονται περαιτέρω από υψηλότερα επιτόκια θα πρέπει να δώσουν προτεραιότητα στη δημοσιονομική αποκατάσταση. Ο Claudio Borio, επικεφαλής του νομισματικού και οικονομικού τμήματος της BIS, τόνισε ότι πρέπει να δράσουν «επειγόντως», όπως αναφέρει το Bloomberg.

Ευρωπαϊκή Κεντρική Τράπεζα: Σενάρια για πυροσβεστική παρέμβαση μετά τις γαλλικές εκλογές

H BIS προειδοποιεί για τα δημόσια οικονομικά

«Γνωρίζουμε από την πείρα ότι τα πράγματα φαίνονται βιώσιμα μέχρι που ξαφνικά δεν είναι πλέον», είπε στους δημοσιογράφους. «Έτσι λειτουργούν οι αγορές».

Policies must lay a robust foundation for growth. Monetary policy must finish the last mile to #PriceStability, governments must consolidate their budgets, prudential policy must not let up and structural reforms must not delay #BISAnnualEconReport https://t.co/mRv5iWO6MD pic.twitter.com/Njk92TfA9F

— Bank for International Settlements (@BIS_org) June 30, 2024

Ενώ η ανάγκη για τον καθορισμό των δημόσιων οικονομικών ήταν ένα επαναλαμβανόμενο θέμα για την BIS, οι παρατηρήσεις συμπίπτουν με τον εντονότερο έλεγχο των χρεωμένων οικονομιών. Οι ανησυχίες για τη Γαλλία αυτόν τον μήνα ώθησαν τους επενδυτές να απαιτήσουν το υψηλότερο premium στα ομόλογά της από το 2012.

Οι αξιωματούχοι της Βασιλείας δεν προσδιόρισαν καμία χώρα συγκεκριμένα, αλλά παρουσίασαν ένα γράφημα που εξετάζει το χρέος και τις τιμές αγοράς ορισμένων από τους μεγαλύτερους δανειολήπτες στον κόσμο, όπως η Ιαπωνία, η Ιταλία, οι ΗΠΑ, η Γαλλία, η Ισπανία και το Ηνωμένο Βασίλειο.

The BIS Annual Economic Report 2024 is out #GlobalEconomy #MonetaryPolicy #AI #CentralBanks #BISAnnualEconReport https://t.co/v24aCCAT2A pic.twitter.com/BfYrDCAWMc

— Bank for International Settlements (@BIS_org) June 30, 2024

Προκειμένου να σταθεροποιηθούν τα οικονομικά, οι προηγμένες οικονομίες μπορούν φέτος να παρουσιάσουν ελλείμματα όχι μεγαλύτερα από το 1% του ΑΕΠ, από 1,6% πέρυσι, ανέφερε η BIS. Αυτό είναι ένα κλάσμα του τρέχοντος ελλείμματος των ΗΠΑ, το οποίο το Διεθνές Νομισματικό Ταμείο περιέγραψε την περασμένη εβδομάδα ως «πολύ μεγάλο».

«Αν και η τιμολόγηση των χρηματοπιστωτικών αγορών δείχνει μόνο μια μικρή πιθανότητα πίεσης στα δημόσια οικονομικά προς το παρόν, η εμπιστοσύνη θα μπορούσε γρήγορα να καταρρεύσει εάν η οικονομική δυναμική αποδυναμωθεί και προκύψει επείγουσα ανάγκη για δημόσιες δαπάνες τόσο σε διαρθρωτικά όσο και σε κυκλικά μέτωπα», ανέφερε η BIS. «Οι αγορές κρατικών ομολόγων θα χτυπηθούν πρώτα, αλλά οι πιέσεις θα μπορούσαν να εξαπλωθούν ευρύτερα».

Latest News

Temu και Shein μειώνουν τις διαφημιστικές δαπάνες σε ΗΠΑ

Η υποχώρηση των Κινέζων λιανοπωλητών απειλεί τα διαφημιστικά έσοδα της Big Tech

Ο μεγαλύτερος φόβος της αγαπημένης μπύρας της Αμερικής δεν είναι οι δασμοί...

Ενώ οι νέοι δασμοί στα εισαγόμενα κουτιά μπύρας θα αυξήσουν το κόστος η κατασκευάστρια της Modelo, προειδοποιεί ότι η καταστολή της μετανάστευσης μειώνει τις πωλήσεις

Τι φοβίζει τον Ντίμον για τις πολιτικές των ΗΠΑ

Ο Τζέιμι Ντίμον φοβάται ότι θα υπάρχει ένα βιβλίο σε 40 χρόνια με θέμα «Πώς χάθηκε η Δύση»

![ΗΠΑ: Εκτιμήσεις για ύφεση στον τουρισμό και απώλειες δισ. δολαρίων [γράφημα]](https://www.ot.gr/wp-content/uploads/2021/11/new-york-1867569_1280-600x326.jpg)

Εκτιμήσεις για απώλειες δισ. δολ. απο την ύφεση του τουρισμού στις ΗΠΑ [γράφημα]

Σύμφωνα με τις προβλέψεις περιπου 20 δισ.δολ. θα χαθούν στις ΗΠΑ απο τις λιανικές πωλήσεις των τουριστών

Δύσκολη χρονιά για το κρασί και τους παραγωγούς του

Στα χαμηλότερα επίπεδα από το 1961 υποχώρησε η παγκόσμια παραγωγή το 2024 – κάμψη και στη ζήτηση

Τα ταμεία της Χαμάς έχουν στερέψει - Δεν μπορεί να πληρώσει τους μαχητές της

Οι στοχευμένες δολοφονίες του Ισραήλ, οι περικοπές βοήθειας έχουν στερέψει τις πηγές μετρητών της Χαμάς και την ικανότητα να τα διανέμει στη Γάζα

Σχέδιο ΕΕ για «φρένο» στις εξαγωγές - Το Plan B εάν καταρρεύσουν οι διαπραγματεύσεις με ΗΠΑ

Οι περιορισμοί θα χρησιμοποιηθούν ως αποτρεπτικός παράγοντας και μόνο εάν οι διαπραγματεύσεις μεταξύ ΕΕ - ΗΠΑ καταρρεύσουν

«Θα υπάρξει εμπορική συμφωνία 100%» - Τι υποσχέθηκε ο Τραμπ στη Μελόνι

Ο Τραμπ δεν παρέλειψε για μία ακόμα φορά να εκφράσει τον θαυμασμό του για την Ιταλίδα πρωθυπουργό

Ανησυχεί για τους δασμούς η Heineken - Μικρή πτώση πωλήσεων στο α΄τρίμηνο

«Υπάρχουν ευρύτερες αβεβαιότητες, συμπεριλαμβανομένων των πρόσφατων προσαρμογών των δασμών και των πιθανών αυξήσεων». λέει η Heineken

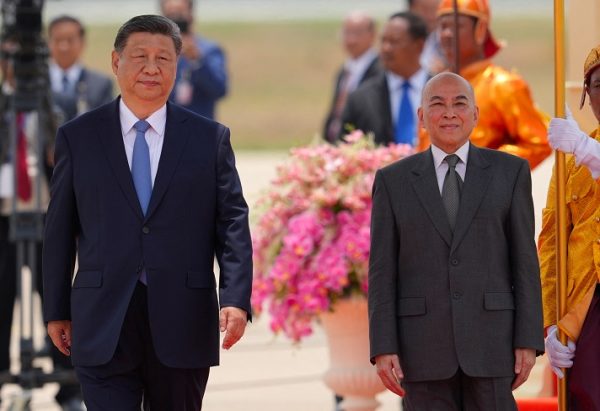

Αντισταθείτε στους δασμούς, λέει ο πρόεδρος της Κίνας περιοδεύοντας σε τρεις χώρες της ΝΑ Ασίας

Μηνύματα κατα των δασμών και του προστατευτισμού απο τον προέδρο της Κίνας, στη διάρκεια της περιοδείας του σε τρεις χώρες της ΝΑ Ασίας

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης