(Ι). Το ορόσημο έτος 1992.

Το έτος 1992 υπήρξε έτος ορόσημο για την πορεία της Ευρωπαϊκής οικονομικής ολοκλήρωσης και για τη διαχείριση της μακροοικονομικής πολιτικής των κρατών μελών της Ευρωπαϊκής Ένωσης (ΕΕ), για τρεις κυρίους λόγους:

Πρώτον, ήταν το έτος της έναρξης της λειτουργίας της ενιαίας ευρωπαϊκής αγοράς.

Δεύτερον, ήταν η χρονιά της υπογραφής της συνθήκης του Μάαστριχτ για την Οικονομική και Νομισματική Ένωση της Ευρώπης (Φεβρουάριος 1992).

Και τρίτον, ήταν το έτος ολοκλήρωσης, του πρώτου επταετούς Κοινοτικού Προγράμματος Χρηματοοικονομικής Στήριξης για την ανάπτυξη των αδύναμων περιφερειών της ΕΕ, συμπεριλαμβανομένης και της Ελλάδας.

Συνεπώς, δεν είναι υπερβολή να θεωρήσουμε ότι το έτος 1992 καθορίστηκαν οι βασικές κατευθυντήριες γραμμές για τη διαχείριση της μακροοικονομικής πολιτικής των κρατών μελών της ΕΕ για τις επόμενες δεκαετίες έως και σήμερα.

(ΙΙ). Οι Αλλαγές στο παράδειγμα διαχείρισης της μακροοικονομικής πολιτικής στην Ευρώπη, 1992 – 2010:

Η υπογραφή της Συνθήκης του Μάαστριχτ(Φεβ.1992), καθόρισε το χρονοδιάγραμμα για τη Νομισματική ένωση της Ευρώπης και τους μακροοικονομικούς στόχους (τα αποκαλούμενα κριτήρια σύγκλισης) που έπρεπε κάθε κράτος μέλος να επιτύχει για να ενταχθεί στο καθεστώς του νέου κοινού νομίσματος, το Ευρώ, στο τέλος της δεκαετίας:

1. Το Δημόσιο χρέος στο 60% του ΑΕΠ ή τουλάχιστον τάση μείωσης του προς αυτό το στόχο,

2. Το Δημοσιονομικό έλλειμμα δεν θα πρέπει να είναι μεγαλύτερο του 3% του ΑΕΠ.

3. Ο ετήσιος πληθωρισμός δεν θα πρέπει να είναι μεγαλύτερος του 3% .

4. Τα ονομαστικά επιτόκια των δεκαετών κρατικών ομολόγων δεν θα έπρεπε να ήταν υψηλότερα από 2% από τη μέση τιμή των ονομαστικών επιτοκίων που προσφέρουν για τα αντίστοιχα ομόλογα τα 3 κράτη μέλη που παρουσιάζουν το χαμηλότερο πληθωρισμό στην Ευρωπαϊκή Ένωση (τώρα Ευρωζώνη).

5. Το εύρος της ετήσιας διακύμανση της συναλλαγματικής ισοτιμίας του εθνικού νομίσματος κάθε κράτους μέλους δεν θα έπρεπε να υπερβαίνει το 2,5% της μέσης σταθμισμένης τιμής της συναλλαγματικής ισοτιμίας όλων των άλλων εθνικών νομισμάτων των κρατών μελών της ΕΕ (De Grauwe 1992).

Αν και οι στόχοι από πολλούς οικονομολόγους κρίθηκαν υπερβολικά αυστηροί και μη ορθολογικοί (Buiter, Gorsetti, Roubini 1993), διαμόρφωσαν τη μακροοικονομική πολιτική των κρατών μελών της ΕΕ (12+3 =15) καθ’ όλη τη δεκαετία του 1990 αλλά και τις επόμενες δεκαετίες (15+12 = 27).

Για παράδειγμα, το παρόν σύμφωνο Δημοσιονομικής Σταθερότητας των κρατών μελών της Ευρωζώνης (Stability Pact 2006), επαναδιατυπώνει τα 5 οικονομικά κριτήρια σύγκλισης του Πρωτοκόλλου για την ΟΝΕ, της συνθήκης του Μάαστριχτ με ορισμένα στοιχεία δημοσιονομικής χρονικής «κυκλικής» ευελιξίας (Buiter 2006) χωρίς να αλλάζει το βασικό μοντέλο. Kαι οι περιοδικές οικονομικές αξιολογήσεις των κρατών μελών από την Επιτροπή, όσο παράξενο και αν διαβάζεται και ακούγεται, μετά από 32 χρόνια, συνεχίζουν να βασίζονται σε αυτά τα 5 κριτήρια.

Ο στόχος για δημόσιο χρέος 60% του ΑΕΠ που ήταν η μέση τιμή του συνόλου των ποσοστιαίων τιμών δημοσίου χρέους των 12 κρατών μελών της ΕΕ το 1992, αυξάνεται στην πράξη στο 90% του ΑΕΠ των κρατών μελών της Ευρωζώνης. Αυτή (το 90%) είναι η τρέχουσα ποσοστιαία μέση τιμή του δημόσιου χρέους της Ευρωζώνης

(ΙΙΙ). Οι Αλλαγές στη Διαχείριση της Νομισματικής πολιτικής στη Διεθνή Οικονομία 1992 – 2010.

Η Συνθήκη του Μάαστριχτ, δηλαδή οι ευρωπαϊκοί κανόνες μακροοικονομικής διαχείρισης για την ΟΝΕ, συν έπεσε χρονικά με μια θεμελιώδη παγκόσμια αλλαγή που έλαβε χώρα στη διαχείριση της νομισματικής πολιτική στη διεθνή οικονομία.

Στα τέλη της δεκαετίας του 1980 και στις αρχές της δεκαετίας του 1990, οι αποκαλούμενες Αγγλοσαξονικές χώρες άρχισαν να επαναξιολογούν το ρόλο των Κεντρικών Τραπεζών στο εγχώριο τραπεζικό τους σύστημα προωθώντας 5 βασικές αλλαγές:

1. Την Ανεξαρτησία των Κεντρικών Τραπεζών από την πολιτική εξουσία (Νέα Ζηλανδία, Καναδάς, Ηνωμένο Βασίλειο, Σουηδία κ.λ.π),

2. Τη Διαφάνεια και τη Λογοδοσία των Κεντρικών Τραπεζών στα Εθνικά κοινοβούλια με περιοδικές ενημερώσεις των τελευταίων για την πορεία της οικονομίας και την ανάλογη δράση τους.

3. Την τακτική της Κεντρικής Τράπεζας να ενημερώνει δημόσια για την πορεία της οικονομίας και τις δράσεις της.

4. Το μετριασμό της χρήσης της νομισματικής βάσης και του κυκλοφορόντος χρήματος ως κύρια εργαλεία για τη νομισματική πολιτική και προτεραιότητα πλέον στη διαμόρφωση των διατραπεζικών επιτοκίων.

5. Την πολιτική καθορισμού τιμής στόχου του πληθωρισμού (inflation targeting) για το επόμενο έτος.

Η διεθνής κοινότητα στην απειλή επανεμφάνισης του υψηλού πληθωρισμού της δεκαετίας του 1980 και του 1970 , επιδίωκε, σε συνθήκες διαφάνειας και δημοκρατικής λογοδοσίας, την ανεξαρτησία και την ουδετερότητα της νομισματικής πολιτικής στη διαμόρφωση των οικονομικών επιδόσεων των κρατών (πληθωρισμός, τιμές, δημόσια χρέη).

Η Αγγλοσαξονική οπτική της νομισματικής πολιτικής, διέφερε σημαντικά από την οπτική της νομισματικής πολιτικής της Γερμανικής Κεντρικής τράπεζας, Bundesbank. H Γερμανική Τράπεζα, από την περίοδο ίδρυσης της, το έτος 1957, είχε επιτύχει τη λειτουργική της ανεξαρτησία από την πολιτική εξουσία, με βασική παρεχόμενη αρμοδιότητα από τη Bundestag τη σταθερότητας των τιμών στη Γερμανική 0οικονομία (Bofinger) . Όμως, η ανεξαρτησία της Bundesbank συνοδευόταν από μεγάλη μυστικότητα και περιορισμένη δημόσια πληροφόρηση ως προς τον τρόπο λειτουργίας της και τις δράσεις της.

To νέο παράδειγμα διαχείρισης της νομισματικής πολιτικής των Αγγλοσαξονικών χωρών, μέχρι το τέλος της δεκαετίας του 1990, το υιοθέτησαν το σύνολο των κρατών μελών της διεθνής κοινότητας και η νέο ιδρυθείσα Ευρωπαϊκή Κεντρική Τράπεζα. H EKT όπως και η Κεντρική Τράπεζα της Γερμανίας στο ιδρυτικό τους Καταστατικό, καταγράφουν ως στόχο να επιτυγχάνουν ετήσιο πληθωρισμό, όχι μεγαλύτερο από 2%.

Η μέθοδος της διαχείρισης της νομισματικής πολιτικής της Ομοσπονδιακής Κεντρικής Τράπεζας των ΗΠΑ διαφέρει σημαντικά από τη μέθοδο διαχείρισης των άλλων Κεντρικών Τραπεζών. Αν και η ανεξαρτησία της είναι δεδομένη, η Fed είναι η μόνη κεντρική τράπεζα στο κόσμο που έχει ένα ξεκάθαρο διττό ρόλο. Ο βασικός στόχος της Ομοσπονδιακής Κεντρικής Τράπεζας των ΗΠΑ, είναι να επιδιώκει τη μέγιστη δυνατή σταθερότητα των τιμών στην Αμερικάνικη οικονομία με το μέγιστο δυνατό επίπεδο απασχόλησης (σ.σ. διαμέσου της μέγιστης δυνατής ετήσιας οικονομικής μεγέθυνσης). Όσον αφορά το επίπεδο του αποδεκτού πληθωρισμού (2%), αυτό καθορίζεται, εντός της FED, με περιοδικές αποφάσεις της Επιτροπής Λειτουργίας της Ανοιχτής Αγοράς του Διοικητικού Συμβουλίου της Ομοσπονδιακής Τράπεζας, (βλέπε αποφάσεις 1957, 1979,1981,2001).

Ο καθορισμός του στόχου του επιπέδου του πληθωρισμού για την Αμερικάνικη οικονομία, είναι μέρος της λειτουργίας της FED, δεν είναι καταγεγραμμένος ως συγκεκριμένος αριθμός στο Καταστατικό ίδρυσης της, όπως είναι στην περίπτωση της Ευρωπαϊκής Κεντρικής Τράπεζας. To ιδιαίτερο αυτό χαρακτηριστικό, διευκόλυνε την Αμερικάνικη Ομοσπονδιακή Τράπεζα να συνεργαστεί με το Υπουργείο Οικονομικών (Treasury Department) και το Κογκρέσο στην οικονομική κρίση της περιόδου 2008 – 2010.

(ΙV). Προβλήματα οικονομικής πολιτικής στην Ευρώπη λόγω του οικονομικού παραδείγματος.

Για την Ευρώπη, η χρονική σύμπτωση των διεθνών αλλαγών στη διαχείριση της νομισματικής πολιτικής (η Ανεξαρτησία των Κεντρικών Τραπεζών), με τις αλλαγές στη διαχείριση της Ευρωπαϊκής μακροοικονομικής πολιτικής λόγω της συνθήκης Μάαστριχτ, προκαλούσε δυσεπίλυτα προβλήματα που φαίνεται να υποεκτιμούσαν οι διαπραγματευτές της συνθήκης της ΟΝΕ .

Από την οικονομική θεωρία και την εμπειρία γνωρίζουμε ότι η επιτυχία της μακροοικονομικής διαχείρισης της οικονομίας ενός κράτους εξαρτάται από το σωστό «μείγμα» δημοσιονομικής, και νομισματικής πολιτικής (Βλέπε: Mundell – Fleming model, Dornbusch 1989, Mishkin 2001 ,Bofinger 1993 κλπ). Πιο συγκεκριμένα:

Σύμφωνα με την οικονομική θεωρία, η εφαρμογή μιας δημοσιονομικής περιοριστικής πολιτικής θα πρέπει να συνοδεύεται με μια επεκτατική νομισματική πολιτική ή τουλάχιστον με μια ουδέτερη νομισματική πολιτική για να μην επηρεάζεται αρνητικά ο ρυθμός της ετήσιας μεγέθυνσης του ΑΕΠ. (Mundell-Fleming model, Stiglitz, Dornbusch, Krugman, Blanchard κ.λ.π).

Στην Ευρωπαϊκή περίπτωση, οι διεθνείς αλλαγές και η συνθήκη του Μάαστριχτ επέβαλαν ταυτόχρονα στη μακροοικονομική διαχείριση των κρατών μελών: περιοριστική δημοσιονομική πολιτική και περιοριστική νομισματική πολιτική. Δηλαδή, ένα εκρηκτικό μείγμα πολιτικής έτοιμο να δημιουργήσει ανεπανόρθωτα οικονομικά προβλήματα στην Ευρώπη (π.χ. οικονομική ύφεση, ανεργία, νομισματική κρίση).

Ενδεικτικό αποτέλεσμα των οικονομικών προβλημάτων που προκαλούσε η νέα μακροοικονομική πολιτική, ήταν η αποχώρηση της Βρετανικής λίρας και της Ισπανικής πεσέτας από τον Ευρωπαϊκό μηχανισμό σταθερών συναλλαγματικών ισοτιμιών (Σεπτέμβριος 1992), λίγους μήνες μετά την υπογραφή της συνθήκης. Και αργότερα, η απόφαση της Ε.Ε. να μεταβάλει την επιτρεπόμενη διακύμανση των συναλλαγματικών ισοτιμιών των εθνικών νομισμάτων των κρατών μελών της ΕΕ, από +- 2,5% από το γενικό σταθμισμένο μέσο όρο, στο +-15%.

(V). Προβλήματα οικονομικής πολιτικής στο σύνολο του δυτικού κόσμου 1992 – 2010.

Πολλοί οικονομολόγοι από το έτος 1992,προειδοποιούσαν ότι ένα αυστηρό πλαίσιο μείωσης του δημόσιου χρέους και αυστηρής δημοσιονομικής πολιτικής, κυρίως για χώρες που παρουσίαζαν χρέη, ήδη υψηλότερα του 100% ΑΕΠ τους, θα επηρέαζε αρνητικά τον ετήσιο ρυθμό μεγέθυνσης τους, με αποτέλεσμα το χρέος τους να αυξάνεται παρά να μειώνεται στο πέρασμα του χρόνου.

Επιπλέον, τα κριτήρια δημοσιονομικής σύγκλισης που διατυπώθηκαν στη Συνθήκη του Μάαστριχτ, δεν θεμελιώνονταν πάνω σε κάποια οικονομική θεωρία για τη νομισματική Ένωση. Πολλοί θεωρούσαν παράλογο και επικίνδυνο τη διατύπωση δημοσιονομικών κριτηρίων φέρνοντας ως παράδειγμα τις ΗΠΑ (J. Frankel 1993). Οι 50 πολιτείες του Ομοσπονδιακού κράτους των ΗΠΑ είναι απόλυτα ανεξάρτητες στον καθορισμό της δημοσιονομικής πολιτικής τους και στον καθορισμό του ύψους του προϋπολογισμού τους.

Οι προ κυκλικές δημοσιονομικές πολιτικές της Ευρώπης και των ΗΠΑ την περίοδο 1993 – 2009, που στόχο είχαν τη δημοσιονομική σταθεροποίηση προκάλεσαν την πτώση του πραγματικού κόστους εργασίας (μισθών) περιορίζοντας τελικά τη ζήτηση οδηγώντας σταδιακά, σε μείωση των ρυθμών αύξησης της ευρωπαϊκής παραγωγής.

Η απελευθέρωση του διεθνές εμπορίου υπό το νέο Παγκόσμιο Οργανισμό Εμπορίου (WTO έτος ίδρυσης το 1995), σε συνδυασμό με τα αυξημένα επίπεδα της αποταμίευσης και της παραγωγής στις Ασιατικές χώρες, επηρέασαν τις οικονομικές αποδόσεις των αναπτυγμένων κρατών. Οι ρυθμοί οικονομικής μεγέθυνσης του ΑΕΠ στις αναπτυγμένες οικονομίες δεν μπορούσαν να ακολουθήσουν παρόμοιους ρυθμούς οικονομικής μεγέθυνσης με αυτούς των Ασιατικών χωρών, ένα φαινόμενο, τα αίτια του οποίου είχε εντοπίσει ο Ben Bernanke από το έτος 2006.

Στις ΗΠΑ και στην Ευρώπη, η δημοσιονομική πειθαρχία και η περιοριστική νομισματική πολιτική προκάλεσαν τη μεταφορά σημαντικών κεφαλαίων από τον τραπεζικό κλάδο στην κεφαλαιαγορά (2000 – 2010), προκαλώντας την αύξηση στις τιμές και στις αξίες των τίτλων στις χρηματιστηριακές αγορές , στις τιμές και στις αξίες στις αγορές ακινήτων και στις αγορές συναλλάγματος (EIB 2008). Αυτό ήταν το έναυσμα για τη μελλοντική κρίση στις αγορές ακινήτων (Subprime mortgage loans), στις αγορές κεφαλαίων (CDOs, MBSes ), στις ΗΠΑ και αργότερα στην Ευρώπη (σ.σ. κυρίως στις αγορές κρατικών ομολόγων).

Η θεωρία και η διαχείριση της δημοσιονομικής πολιτικής ουσιαστικά αποτελεί μέρος της θεωρίας της διαμόρφωσης των τιμών (J.Cohrane 2023). . Η πραγματική καθαρή τρέχουσα αξία του δημόσιου χρέους (NPV) εξαρτάται από τη συνολική αξία των προσφερόμενων προϊόντων και υπηρεσιών σε μια οικονομία. Ουσιαστικά, η δημοσιονομική θεωρία είναι η δημοσιονομική θεωρία του πληθωρισμού, η αξία του δημόσιου χρέους καθορίζει την πορεία του πληθωρισμού σε μια οικονομία (ibid).

Σε μια οικονομία που τα πραγματικά επιτόκια παραμένουν σταθερά (Optimum Currency Area), η αύξηση των ονομαστικών επιτοκίων και του πληθωρισμού μειώνει την πραγματική αξία του δημόσιου χρέους. Οι κάτοχοι κρατικών ομολόγων χάνουν μέρος της πραγματικής αξίας του ομολόγου τους καθώς μέρος των ετήσιων πληρωμών τους πραγματοποιείται με πληθωριστικό χρήμα. Επιπλέον ο πληθωρισμός αυξάνει τα δημόσια έσοδα, το ελάχιστο βραχυπρόθεσμα, μειώνοντας το δημοσιονομικό έλλειμμα του κράτους (βλέπε την Ελληνική περίπτωση).

Δεν θα πρέπει να παραβλέπουμε το γεγονός ότι ο πληθωρισμός και η ακρίβεια παρουσιάζεται σε χώρες που έχουν υψηλό δημόσιο χρέος. H Τράπεζα της Ελλάδας πρόσφατα παρουσίασε συγκριτικές τιμές σε μια σειρά προϊόντων σε οικονομίες της Ευρωζώνης, καταλήγοντας στο συμπέρασμα ότι η ακρίβεια και ο πληθωρισμός στην Ελλάδα, είναι αποτέλεσμα του χαμηλού ανταγωνισμού στην Ελληνική αγορά (ΤτΕ Ιούλιος 2024).

Όμως κοιτώντας ο οιοσδήποτε προσεκτικότερα τα στοιχεία, θα δει ότι στο σύνολο της Ευρωζώνης, οι χώρες που παρουσιάζουν προϊόντα με τις υψηλότερες τιμές λιανικής είναι αυτές που έχουν και τα υψηλότερα δημόσια χρέη. Η Ελλάδα παρουσιάζει τις υψηλότερες τιμές προϊόντων (ακρίβεια) από όλες τις χώρες της Ευρωζώνης καθώς έχει το υψηλότερο δημόσιο χρέος την Ευρώπη και η Γερμανία παρουσιάζει τις χαμηλότερες τιμές στα προϊόντα, καθώς παρουσιάζει το χαμηλότερο δημόσιο χρέος στην Ευρωζώνη (59% του ΑΕΠ). Από την οικονομική θεωρία και την εμπειρική έρευνα γνωρίζουμε ότι τo υψηλό (και το αυξανόμενο) δημόσιο χρέος σε μια οικονομία πάντα πυροδοτεί την αύξηση του πληθωρισμού και την ακρίβεια.

Το Δημόσιο χρέος καθορίζει την αξία του συνόλου των προσφερόμενων προϊόντων και υπηρεσιών (J. Cohrane 2023). Όταν σε μια οικονομία τα πραγματικά επιτόκια (οφείλουν να) παραμένουν σταθερά (βλέπε π.χ. την Ελλάδα στην ΟΝΕ), το ύψος του ονομαστικού επιτοκίου είναι αυτό που καθορίζει τη συνολική προσφορά προϊόντων , υπηρεσιών, κεφαλαίων (Bocola, Dovis, Jørgensen, Kirpalan 2024i.

Ο βαθμός επηρεασμού της προσφοράς εξαρτάται από το μέγεθος του χρέους. Αναλυτικότερα: το κράτος αναζητά κεφάλαια για να καλύψει το χρέος του με αποτέλεσμα να προσφέρει υψηλότερα επιτόκια έτσι ώστε, οι ιδιώτες και οι τράπεζες να προσφέρουν τα αντίστοιχα κεφάλαια. Η παροχή κεφαλαίων από τις τράπεζες προς το κράτος μειώνει την παροχή κεφαλαίων προς τον ιδιωτικό τομέα, προκαλώντας έτσι μείωση της παραγωγής και αύξηση των τιμών.

Το χρήμα αγνοήθηκε στα οικονομικά μοντέλα ως συντελεστής παραγωγής και η ρευστότητα ως δείκτης απόδοσης της οικονομίας, αν και η θεωρία πάντα διατύπωνε τη σημασία του (Keynes,Meltzer,Friedman, Patinkin, Tobin, Calvo).

Για τους παραδοσιακούς μονεταριστές το χρήμα είναι ουδέτερο αλλά για του σύγχρονους μονεταριστές το χρήμα στις μέρες μας είναι ένας ακόμη συντελεστής παραγωγής (Calvo 1979, Fischer 1974, Patinking (1979). Σύμφωνα με τη σύγχρονη νομισματική θεωρία, η επιτυχία των επενδύσεων των επιχειρήσεων είναι πάντα υποκείμενη του μεγέθους της κατοχής ρευστότητας των επιχειρήσεων και της δυνατότητας τους για άμεση ρευστοποίηση των περιουσιακών τους στοιχείων.

Οι επιχειρήσεις που σχεδιάζουν επενδύσεις οφείλουν πάντα να διατηρούν χρηματικά αποθέματα για την περίοδο του χρόνου υλοποίησης της επένδυσης. Η έλλειψη ρευστότητας και πίστωσης μπορεί να οδηγήσει μια επένδυση στην αποτυχία και μια επιχείρηση στην πλήρη καταστροφή της.

Για τον G Calvo(2016), η χρηματοοικονομική κρίση του 2009 στις ΗΠΑ ήταν αποτέλεσμα της έλλειψης ρευστότητας. Για το λόγo αυτό, το βασικό για την νομισματική πολιτική (και τη δημοσιονομική πολιτική), δεν είναι το επίπεδο των επιτοκίων αλλά το μέγεθος της ρευστότητας που προσφέρει στην οικονομία.

Οι νεότερες χρηματοοικονομικές κρίσεις (2001, 2008) αποδεικνύουν ότι η αυστηρή νομισματική πολιτική και η εμμονή στο χαμηλό πληθωρισμό μπορούν να προκαλέσουν χρηματοοικονομικές κρίσεις (2001, 2008) Κρίσεις που συσχετίζουν τις χαμηλές τιμές των διατραπεζικών επιτοκίων με τις υπερβολικά υψηλές τιμές των παγίων περιουσιακών στοιχείων (μετοχές) και κυρίως με τις υψηλές τιμές των χρηματιστηριακών προϊόντων και των τιμών των ακινήτων (IBS 2008, B. Bernanke 2014, 2022).

(VI). H Ευρωζώνη και η Θεωρία της.

Σύμφωνα με την οικονομική θεωρία, Βέλτιστης Οικονομικής Περιοχής (Optimum Currency Area), για τη μη κατάρρευση της νομισματικής ένωσης, σε περίπτωση της εκδήλωσης μιας ασύμμετρης οικονομικής κρίσης και λόγω των διαφορετικών επιδόσεων των οικονομιών, σε θεμελιώδεις οικονομικούς δείκτες όπως είναι: η οικονομική μεγέθυνση, ο πληθωρισμός, η ανεργία, το δημόσιο χρέος και το δημοσιονομικό έλλειμμα, απαιτούνται μηχανισμοί προσαρμογής των εθνικών οικονομιών. Οι χρηματοοικονομικές δημοσιονομικές μεταβιβάσεις προερχόμενες από τα κράτη μέλη της νομισματικής ένωσης (fiscal transfers), η ελεύθερη κίνηση κεφαλαίων μεταξύ των κρατών μελών και η ελεύθερη μετακίνηση των εργαζομένων στο σύνολο της επικράτειας της νομισματικής ένωσης (Mundell 1962, McKinnon 1964) αποτελούν ορισμένα από τα προτεινόμενα εργαλεία οικονομικής προσαρμογής (Robert Mundell 1962, Paul De Grauwe 1995, 2022).

Τα Κοινοτικά πλαίσια στήριξης, οι χρηματοοικονομικές μεταβιβάσεις που είχαν ως κύριο στόχο τη βελτίωση των βασικών υποδομών των περιφερειών της Ευρώπης, παρουσιάστηκαν ως πανάκεια για την οικονομική ανάπτυξη των Ευρωπαϊκών περιφερειών και την ασυμμετρία που δημιουργούσε η αυστηρή μακροοικονομική διαχείριση στις ευρωπαϊκές περιφέρειες αλλά δεν ήταν.

Πολλές φορές οι ευρωπαϊκές χρηματοοικονομικές μεταβιβάσεις για την υλοποίηση έργων δημιουργούσαν μεγαλύτερες δημοσιονομικές υποχρεώσεις και αναπτυξιακή εμπλοκή για τα κράτη μέλη που τα αξιοποιούσαν (Τ. Γιαννίτσης, Λ. Κατσέλη, Στουρνάρας, Κατσουλάκος 1992). Η κρατική συμμετοχή στα έργα που κρίνονταν από την ΕΕ ως επιλέξιμα για συγχρηματοδότηση, έπρεπε να καλυφθεί από εθνικούς χρηματοοικονομικούς πόρους δηλαδή: είτε από την αναδιανομή των δημόσιων δαπανών είτε από μια πρόσθετη φορολόγηση. Η παραγωγικότητα των επιλέξιμων έργων ήταν ένα επιπλέον πρόβλημα.

O Αμερικάνος Οικονομολόγος Martin Feldstein με άρθρο του το έτος 1997 (Foreign Affairs) , βασισμένος στη θεωρία του Robert Mundell για τη νομισματική ένωση και τη βέλτιστη νομισματική περιοχή (optimum currency area), προέβλεπε ότι η αδυναμία λειτουργίας μηχανισμών προσαρμογής και εξισορρόπησης στην ΕΕ, με την απουσία τακτικών ετήσιων χρηματοοικονομικών μεταβιβάσεων ικανών να καλύψουν τα δημοσιονομικά ελλείμματα που πιθανόν να παρουσιάσουν ορισμένα κράτη μέλη, θα οδηγήσει σε σύγκρουση μεταξύ των κρατών μελών και τελικά σε κατάρρευση της νομισματικής ένωσης (Martin Feldstein Foreign Affairs, 1997). Το άρθρο του λοιδορήθηκε από τους ευρωπαίους ομολόγους του, την εποχή που δημοσιεύθηκε…. Όμως πολλοί οικονομολόγοι ήδη κατά τη διαδικασία έναρξης της οικονομικής πολιτικής επίτευξης των 5 οικονομικών κριτηρίων για την ΟΝΕ, επεσήμαναν τα προβλήματα αδυναμίας συντονισμού των δημοσιονομικών πολιτικών των κρατών μελών της ΕΕ που θα ανέκυπταν στο μέλλον (Giovanini, Spaventa, Bulter 1992).

(VII). Οι διαδοχικές κρίσεις 2010 -2022 και η «Βέλτιστη Νομισματική Περιοχή» της ΕΕ.

Το 2010, η παγκόσμια οικονομική κρίση όταν εκδηλώθηκε στην Ευρώπη, απέδειξε ότι οι εκτιμήσεις του Martin Feldstein δεν ήταν άτοπες ούτε ουτοπικές. Η πιθανότητα κατάρρευσης της ευρωπαϊκής νομισματικής ένωσης ήταν έντονη όταν εκδηλώθηκε η δημοσιονομική κρίση στις 4 χώρες της Ένωσης, στις αποκαλούμενες την εποχή εκείνη ειρωνικά από τους Financial Times και ως PIGS (Portugal,Ireland, Greece,Spain).

Οι κρίσεις που ακολούθησαν: o εμπορικός πόλεμος ΗΠΑ – Κίνας, το Brexit, η πανδημική κρίση, η ενεργειακή κρίση και ο ΡωσοΟυκρανικός πόλεμος κινητοποίησαν την ένωση για την τροποποίηση, στην πράξη, του οικονομικού της παραδείγματος. Η ΕΕ ακολούθησε το παράδειγμα των ΗΠΑ: α) με την εξαίρεση των κρατών μελών από την εφαρμογή των δημοσιονομικών κανόνων , β) με την έγκριση χρηματοοικονομικής ενίσχυσης των κρατών για την αντιμετώπιση των επιπτώσεων των κρίσεων στην οικονομία και γ) με την έγκριση της ποσοτικής «χαλάρωση» της νομισματικής πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας για τη διαχείριση του δημόσιου χρέους των κρατών μελών της και την προστασία τους από κερδοσκοπικές πιέσεις «για όσο καιρό χρειαστεί».

Η Ευρωπαϊκή Κεντρική Τράπεζα λειτουργώντας ως ο «αγοραστής του τελευταίου κατωφλίου (last resort) των κρατικών ομολόγων, προκάλεσε τη δραστική μείωση των τιμών των ευρωπαϊκών ομολόγων στις διεθνείς αγορές. Επέτυχε έτσι, να σταθεροποιήσει το εισόδημα των πολιτών, να επαναφέρει το ΑΕΠ στα επίπεδα της προπανδημικής κρίσης και να σταθεροποιήσει τα δημοσιονομικά ελλείμματα και το δημόσιο χρέος.

(VIII). Οι αλλαγές στη μακροοικονομική διαχείριση το έτος 2024.

Οι κρίσεις της δεκαετίας του 2010 δεν άλλαξαν το βασικό παράδειγμα της διαχείρισης της μακροοικονομικής πολιτικής. Προκάλεσαν όμως, τρεις θετικές εξελίξεις στη διεθνή οικονομία. 1. Την ενδυνάμωση της συνεργασίας των Κεντρικών Τραπεζών για την αποσόβηση διεθνών οικονομικών κρίσεων. 2. Τη συντονισμένη προσπάθεια τουλάχιστον των αναπτυγμένων κρατών, το ελάχιστο στο επίπεδο των G7 αν όχι στο G20, για: α) τη διαχείριση της μακροοικονομικής πολιτικής τους (συμπεριλαμβανομένης της νομισματικής πολιτικής), β) την οικονομική ανάπτυξη και τη μακροοικονομική σταθερότητα, γ) την ενεργειακή μετάβαση και την κλιματική αλλαγή. Και 3. Την πορεία της ΕΕ προς τη δημιουργία μιας πραγματικά βέλτιστης νομισματικής περιοχής.

Το λανθασμένο μείγμα μακροοικονομικής πολιτικής καθορισμένο από τη συνθήκη του Μάαστριχτ το έτος 1992 και ως αποτέλεσμα, ο διαχωρισμός της διαχείρισης της πολιτικής των μακροοικονομικών ανισορροπιών από το στόχο της οικονομικής ανάπτυξης, είναι τα δύο βασικά λάθη οικονομικής πολιτικής που ταλαιπωρούν έως και σήμερα την Ευρωπαϊκή οικονομία.

Το μείγμα πολιτικής που επέλεξε η Ένωση για την ΟΝΕ και για τη μεταΟΝΕ περίοδο, περιόρισε τους ρυθμούς οικονομικής μεγέθυνσης στην ΕΕ και αύξησε τα δημόσια χρέη. Η τάση αύξησης των δημόσιων χρεών όλων των κρατών μελών της Ευρωζώνης παρατηρείται να έχει ξεκινήσει πριν τη δεκαετή περίοδο των διαδοχικών κρίσεων και συνεχίζεται μέχρι σήμερα. Με εξαίρεση τη Γερμανία η οποία έχει καταφέρει να σταθεροποιήσει το δημόσιο χρέος της στο 60% του ΑΕΠ μετά το 2010. Η επιτυχία της Γερμανίας στα δημόσια οικονομικά αντισταθμίζεται αρνητικά με τη σχεδόν μηδενική ανάπτυξη του ΑΕΠ της, τα τελευταία 3 χρόνια.

Ένα νέο σύμφωνο είναι απαραίτητο για τη διαχείριση της μακροοικονομικής πολιτικής στην ΕΕ, το οποίο δεν θα επαναλαμβάνει τα λάθη της συνθήκης του Μάαστριχτ δηλαδή, τη συνύπαρξη της περιοριστικής δημοσιονομικής πολιτικής των κυβερνήσεων των κρατών μελών με την περιοριστική νομισματική πολιτική της Ευρωπαϊκής Κεντρικής Τράπεζας.

Στην τρέχουσα δεκαετία, η νομισματική και δημοσιονομική πολιτική αναμένεται να δεχθούν ανεξέλεγκτες πιέσεις στις αναπτυγμένες χώρες λόγω του δημογραφικού προβλήματος (Goodhart 2020), αλλά και της ανάγκη αύξησης των δαπανών για την αντιμετώπιση της κλιματικής αλλαγής και της ενεργειακής μετάβασης.

Για την καλύτερη λειτουργία της Ευρωζώνης ήδη προτείνονται σειρά μέτρων για τα δημόσια οικονομικά (Draghi 2024, Lagarde 2024, Bernanke 2024, Yelen 2024). Επιλέγουμε τα σημαντικότερα κατά την άποψη μας, όπως είναι:

1. Οι Δημοσιονομικοί σταθεροποιητές που οφείλουν να διατηρούν όλα τα κράτη μέλη. (σ.σ. στην Ελλάδα, είναι ο λογαριασμός, γνωστός ως «το μαξιλάρι του Τσακαλώτου», με τα 30 δις.)

2. Για τα ευάλωτα κράτη μέλη της Ευρωζώνης, θα πρέπει να δημιουργηθούν προϋποθέσεις έμμεσων μεταβιβάσεων είτε με την κάλυψη των premium δανεισμού (υψηλότερων επιτοκίων) από τις ισχυρές οικονομικά χώρες (δανεισμός μέσω εγγυήσεις τρίτων) είτε με την άμεση παρέμβαση της ΕΚΤ.

3. Θα πρέπει να υπάρξουν μόνιμοι Χρηματοοικονομικοί μηχανισμοί Παρέμβασης αγοράς χρέους των κρατών μελών από τις αγορές για την αποφυγή κρίσεων.

4. Οι Κανόνες Δημοσιονομικής Σταθερότητας (όριο ελλείμματος 3%) θα πρέπει να τηρούνται με περιθώρια χρονικής κυκλικότητας και χαλαρότητας (πχ. 3 – 5 χρόνια) για την αποφυγή ύφεσης.

5. Θa πρέπει να ιδρυθούν Ταμεία Αντιμετώπισης ειδικών κρίσεων (στη Δημόσια υγεία , στην αγορά καυσίμων, στην άμυνα)..

6. Θα πρέπει να επιδιωχθεί η δημιουργία και η έκδοση Ευρωπαϊκού Δημόσιου Χρεογράφου (ομολόγου) για τη χρηματοδότηση επενδύσεων, θα δώσει μεγαλύτερο δημοσιονομικό χώρο σε κάθε κράτος ξεχωριστά.

Για την αποτελεσματικότερη λειτουργία της νομισματικής πολιτικής ήδη προτείνονται σειρά νέων μέτρων όπως είναι:

1, Έναν Ευέλικτο στόχο πληθωρισμού που καθορίζεται από την Κεντρική Τράπεζα επιτρέποντας, σε περίπτωση οικονομική κρίσης, τη μερική απόκλιση από το στόχο για καθορισμένο χρονικό διάστημα (1 – 3 χρόνια). Αυτό ήδη το εφαρμόζει η FED από το 2001.

2. Η περίοδος, από την ανακοίνωση της Κεντρικής Τράπεζας της τιμής στόχου για τον πληθωρισμό έως την ημέρα επίτευξη του, δεν θα πρέπει να είναι μικρότερη του έτους.

4. Ο Νομισματικός Κανόνας του Taylor θα πρέπει να χρησιμοποιείται με μεγαλύτερη φειδώ (Mervyn King 2024, Bocoloa, Dovis,Jorgensen, Kirpalani 2024), ειδικά αν δεν περιλαμβάνει παραμέτρους όπως η δυνητική παραγωγή, και το δυνητικό ΑΕΠ (output gap). Υπενθυμίζουμε ότι ο κανόνας του Taylor (Taylor rule), δηλώνει ότι: όταν ο πληθωρισμός είναι υψηλότερα από την τιμή στόχο του πληθωρισμού που θέτει η νομισματική πολιτική της Κεντρικής Τράπεζας και η ετήσια μεγέθυνση του ΑΕΠ υψηλότερη από τη μέση μακροχρόνια τιμή της τότε, τα επιτόκια θα πρέπει να αυξάνονται.

5. Η ρυθμιστική κάλυψη της σκιώδης περιοχής της αγοράς. Οι αγορές Repos, παραμένουν εκτός της αρμοδιότητας εποπτείας και ελέγχου από τις Κεντρικές Τράπεζες, σε όλες τις αναπτυγμένες οικονομίες. Με αποτέλεσμα, μέρος των δημόσιων χρεών να κατευθύνονται σε αυτές τις αγορές, χωρίς να αποτελούν αντικείμενο ελέγχου από τους δημόσιους οργανισμούς.

6. Αλλά και η απουσία ανεξάρτητης αρχής για τη διαχείριση και την εποπτεία της αγοράς ακινήτων αποτελεί ένα πρόβλημα στην τρέχουσα αύξηση των τιμών στην Ευρώπη.

Ο Βασίλειος Π. Πανουσόπουλος (1971), είναι Ειδικός Επιστήμονας της Δημόσιας Διοίκησης- Οικονομολόγος- Διεθνολόγος, Βαθμός Α, στη Ρυθμιστική Αρχή Ενέργειας (εφεξής ΡAΑΕY) Είναι πρώην Ειδικός επιστήμονας της Επιτροπής Ανταγωνισμού. Οι απόψεις που εκφράζει είναι αποκλειστικά προσωπικές.

Latest News

Χρηματοοικονομικός Αλφαβητισμός και Χρηματοοικονομική Ανασφάλεια στους πολίτες του 21ου Αιώνα

Όταν η χρηματοοικονομική άγνοια κοστίζει και η ανασφάλεια κυριαρχεί

«Έχει θέση η Τουρκία στην ευρωπαϊκή άμυνα;»

Το διευθυντήριο των Βρυξελλών εύλογα «έχασε τη Γη κάτω από τα πόδια του», μόλις ο νέος πρόεδρος των ΗΠΑ γνωστοποίησε τη βούλησή του να διακόψει η χώρα του την εγγύηση της ασφάλειας της Ευρώπης

«Στοπ σε διαταγή πληρωμής – Δεν υπήρχε νόμιμη επικύρωση εγγράφων»

Η μη κατάθεση επικυρωμένων αντιγράφων καθιστά την απαίτηση ανυπόστατη - Η δικαστική απόφαση

Bitcoin, Ethereum, Solana. Η διαγραμματική εικόνα μετά τις πιέσεις του τελευταίου διμήνου

Η προτερόχρονη των αμερικανικών εκλογών αισιοδοξία για την κρύπτο αγορά έχει δώσει τη θέση της σε μια διστακτικότητα, που έχει οδηγήσει τις τιμές των κρυπτονομισμάτων πολύ χαμηλότερα. Κι έτσι, πολλά νομίσματα (ξανα)έγιναν ελκυστικά.

Ενας κόσμος που γύρισε ανάποδα

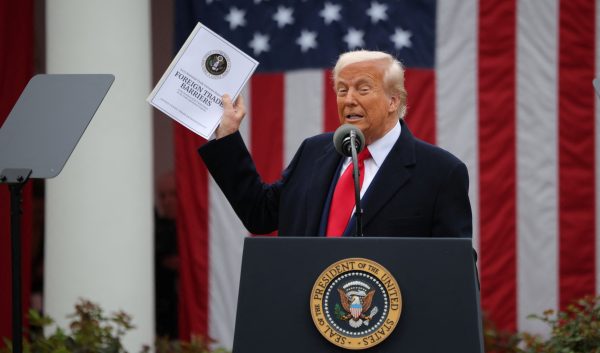

Οι πολιτικές και οι αβεβαιότητες της δεύτερης κυβέρνησης του προέδρου των ΗΠΑ Ντόναλντ Τραμπ έχουν πλήξει την παγκόσμια οικονομία με εξωγενές σοκ

Τι φοβάται η Fed και δεν μειώνει επιτόκια

Άνευ ετέρου, η αβεβαιότητα για την οικονομία των ΗΠΑ είναι ένα ζήτημα που απασχολεί όλο και περισσότερο την επενδυτική κοινότητα. Και η Ομοσπονδιακή Τράπεζα των ΗΠΑ, απλά επιβεβαιώνει.

![Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]](https://www.ot.gr/wp-content/uploads/2025/03/enfia-600x360.jpg)

Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]

Έκπτωση λόγω ασφάλισης των κατοικιών

![Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/12/taxes-scaled-1-600x429.jpg)

Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]

Προϋποθέσεις άσκησης ενδικοφανούς προσφυγής με αίτημα αναστολής καταβολής ποσοστού 50% του αμφισβητούμενου ποσού

Από 1η Απριλίου ο κατώτατος μισθός - Ποια επιδόματα επηρεάζονται

Ο αυξημένος κατώτατος μισθός θα εφαρμοστεί από την 1η Απριλίου 2025 στους μισθωτούς του ιδιωτικό τομέα - Ποιους δημοσίους υπαλλήλους επηρεάζει

Ο ρόλος των Ψηφιακών Διδύμων στη βιώσιμη ανάπτυξη και διαχείριση Έξυπνων Πόλεων – Η περίπτωση της Αθήνας

Η τεχνολογία των Ψηφιακών Διδύμων έχει αρχίσει να διαδραματίζει καθοριστικό ρόλο στην αναβάθμιση των αστικών κέντρων

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης