![Το carry trade που πυροδοτήσε το φυτίλι του παγκόσμιου sell off [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/08/ot_markets_down_24.png)

Εισαγωγικά

Υπάρχει μια βασική αρχή στις συναλλαγές: εκείνος που αγοράζει επενδυτικά προϊόντα αλλοδαπής, αγοράζει παράλληλα και το νόμισμα αυτού του αλλοδαπού γεωγραφικού προορισμού.

Επί παραδείγματι, όταν κάποιος Ευρωπαίος (νόμισμα βάσης το €) αγοράζει αμερικανική μετοχή NVDA στα 100$ ουσιαστικά αγοράζει και το αντίστοιχο τίμημα σε δολάρια ΗΠΑ. Και πιο συγκεκριμένα, “χρωστάει” στη Χρηματιστηριακή του τα 110$.

Λογιστικά, αν έχει 100€ πριν την αγορά της NVDA, μετά την αγορά θα έχει α) 100€, β) 1 NVDA και γ) -100$ [αρνητικά δολάρια]. Προφανώς, όταν αργότερα πουλήσει την NVDA (έστω στα 110$, +10% κίνηση), θα έχει α) 100€ και β) 10$ [+110$-100$].

Το κέρδος του εξαρτάται αφενός από την πορεία της NVDA, αφετέρου από την πορεία της ισοτιμίας €/$, με δεδομένο ότι θα αναζητήσει να μετατρέψει το κέρδος των 10$ σε εγχώριο νόμισμα €.

Και εφόσον η ισοτιμία κινηθεί -έστω- ανοδικά (ανατίμηση € ή/και υποτίμηση $) κατά τη διάρκεια που κατείχε NVDA, τότε θα χάσει (μέρος των κερδών) από τη μετατροπή, διότι αγόρασε (δανείστηκε) ακριβότερα τα 100$ στην αρχή. Το αντίθετο θα ισχύει εφόσον η ισοτιμία κινήθηκε πτωτικά.

Συνεχίζοντας το παράδειγμα, έστω η ισοτιμία ήταν στα 1,10 (δολάρια ανά ένα ευρώ) κατά την αγορά της NVDA και 1,20 κατά τη στιγμή της πώλησης της NVDA. Ο επενδυτής θα μετατρέψει τα 10$ κέρδους σε 8,33€, κάτι που αντιστοιχεί σε τελικό κέρδος 8,33%, αντί του 10% που κέρδισε από τη μετοχή. Αντίθετα, αν η ισοτιμία από 1,10 κατήλθε σε 0,9, ο επενδυτής θα μετατρέψει τα 10$ σε 11,1€, κάτι που αντιστοιχεί σε κέρδος 11,1% (παρόλο που η NVDA κέρδισε 10%).

Κάτι αντίστοιχο μπορεί να συμβαίνει σε όλα τα επενδυτικά οχήματα αλλοδαπής. Επομένως, είναι κρίσιμο τόσο το ίδιο το επενδυτικό προϊόν και πόση απόδοση αναμένεται, όσο και το νόμισμα στο οποίο έχει εκδοθεί, ειδικά εφόσον υπόκειται σε ύστερη μετατροπή.

Οίκοθεν νοείται πως τα παραπάνω είναι αδιάφορα για έναν επενδυτή που συναλλάσσεται εγχώρια προϊόντα, τουλάχιστον στο μέτρο του συναλλαγματικού κινδύνου (“ευρώ είχα, ευρώ έχω”).

To carry trade

Αναγνωρίζοντας ότι αφενός η αγορά χρέους (ομολόγων, εντόκων γραμματίων, CDs κ.α) των ΗΠΑ είναι αχανής, και αφετέρου ότι οι αποδόσεις είναι ούτως ή άλλως “χαμηλές” (συγκρίνοντας με μετοχές), είναι λογικό να αναζητούνται “έξυπνες” λύσεις υπεραποδόσεων. Μια από αυτές είναι το carry trade, η γνωστή τακτική όπου ο επενδυτής αγοράζει αλλοδαπό χρέος (όπως ο Ευρωπαίος θα αγόραζε αλλοδαπή NVDA), του οποίου η απόδοση είναι υψηλότερη από την αντίστοιχη εγχώρια.

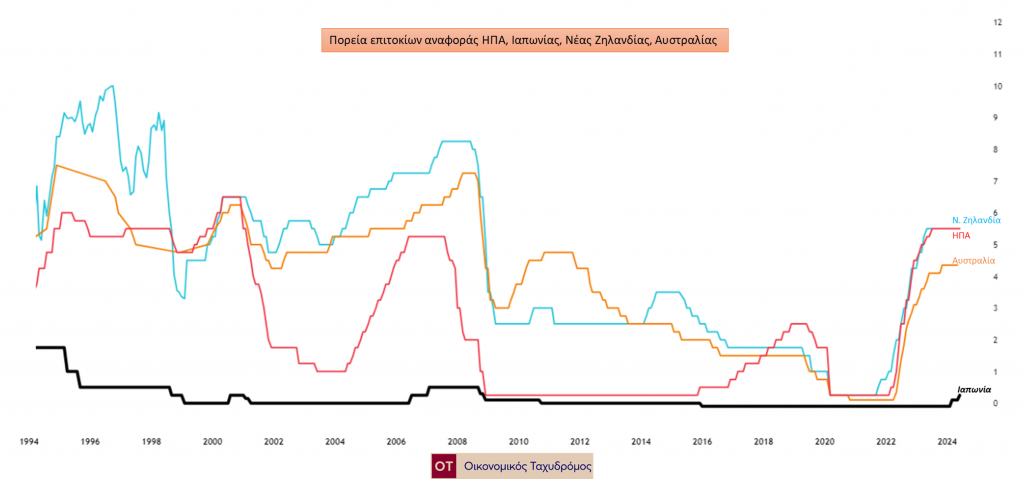

Και εξειδικεύοντας, η τακτική αυτή λειτούργησε περίφημα τις τελευταίες δεκαετίες στα αμερικανικά (κυρίως), αυστραλιανά, νεοζηλανδικά και άλλα τέτοια χρεόγραφα σε περιβάλλον υψηλών επιτοκίων, που υπερφαλάγγιζαν σε ποσοστιαία απόδοση τα αντίστοιχα ιαπωνικά, λόγω των νομισματικών πολιτικών των χωρών αυτών (χαμηλά επιτόκια η Ιαπωνία, υψηλά οι ΗΠΑ, Αυστραλία, Νέα Ζηλανδία).

Και έτσι επιβεβαιώνεται το ρητό “οι Ιαπωνες χρηματοδοτούν το χρέος των Αμερικάνων”, καθώς την τελευταία 25ετία (με διαλείμματα), υπήρχε γόνιμο έδαφος για κάτι τέτοιο.

Στο διάγραμμα φαίνεται η πορεία των επιτοκίων των χωρών αυτών, με την Ιαπωνία να ακολουθούσε έως πρότινος πολιτική μηδενικών επιτοκίων, ενώ οι ΗΠΑ “αναγκάστηκαν” να μηδενίσουν τα δικά τους μονάχα σε δύο περιόδους, κατά την κρίση ενυπόθηκων δανείων 2008-2016) και κατά το ξέσπασμα της πανδημίας (2019-2022)

Διαφοροποιημένη τακτική

Το carry trade είναι ελαφρώς διαφορετικό πρώτον από τον απευθείας δανεισμό και δεύτερον από τα προϊόντα swaps και reverse swaps.

Στην πρώτη περίπτωση, ο απευθείας δανεισμός αφορά σε απόφαση της ίδιας της Ιαπωνίας (και άλλων χωρών, φυσικά) να ενσωματώσουν αμερικανικά αξιόγραφα στον ισολογισμό τους, υπό τη μορφή επένδυσης (ή ακόμα και για τη βελτίωση των αντίστοιχων ισοζυγίων).

Να σημειωθεί ότι το πελώριο χρέος των ΗΠΑ ξεπερνά πλέον τα 35 τρισεκατομμύρια δολάρια (αφορά αφενός στο 99% του ΑΕΠ, αφετέρου σε 104 χιλ. δολάρια ανά κάτοικο) και εξ αυτών των 35 τρισεκ., τα 8,5 ανήκουν σε ξένες χώρες υπό τη μορφή ομολόγων, εντόκων γραμματίων, CDs κ.α. Για να γίνει λοιπόν αντιληπτό το μέγεθος του ζητήματος, η Ιαπωνία και η Κίνα κατέχουν πάνω από το 1/5 αυτού του χρέους, και συγκεκριμένα 1,1 τρισεκ. η Ιαπωνία και 0,75 η Κίνα.

Στη δεύτερη περίπτωση, τo μεν carry trade περιλαμβάνει εκτός από τη δεδομένη ευμεγέθη διαφορά μεταξύ των επιτοκίων που αφορούν στα δύο νομίσματα, και την προσδοκία πως η (ευνοϊκή) κατάσταση θα συνεχιστεί. Μια συνθήκη που απειλείται στις μέρες μας μετά τις αποφάσεις της BoJ, εξού και οι βαθιές ανησυχίες.

Από την άλλη, τα swaps αφορούν μόνο στο σκέλος της διαφοράς επιτοκίων, και οι τελικές ροές αφορούν αντίστοιχα μόνο το κέρδος (ή τη ζημία) από τη διαφορά, και όχι το δανεισμένο ποσό που κατέχουν τα αντισυμβαλλόμενα μέρη.

Κίνδυνοι

Προφανώς, μια τακτική carry trade δεν είναι πάντα “ασφαλές στοίχημα”. Τα πράγματα δεν είναι τόσο απλά, καθώς η πορεία της ισοτιμίας γιεν-δολαρίου ΗΠΑ είναι ένας αστάθμητος παράγοντας, υπό την έννοια ότι ενδέχεται από τον χρόνο μετατροπής από γιεν σε δολάριο έως τον χρόνο μετατροπής απο δολάριο σε γιεν να προκύψει έως και ζημία (βλ. το παράδειγμα της NVDA). Επίσης, τα μηδενικά επιτόκια της BoJ δεν απέχουν πάντα τόσο πολύ από αυτά της Fed, όπως τη σήμερον (0,25% η BoJ, 5,25-5,5% η Fed), ώστε να έχει νόημα η αντιστάθμιση.

Ειδικότερα για την πορεία της ισοτιμίας, όσο υποτιμάται το γιεν τόσο το καλύτερο για τον επενδυτή, καθώς η ύστερη μετατροπή από δολάριο σε γιεν (όταν αποπληρωθεί το ομόλογο) θα τον συμφέρει.

Τί μας ενδιαφέρουν όλα αυτά;

Η παρούσα συνθήκη υψηλού πληθωρισμού στην Ιαπωνία ευνοεί αποφάσεις υπέρ της αύξησης των επιτοκίων. Πρόσφατα, η BoJ πήρε ιστορική απόφαση να εγκαταλείψει την περιοχή μηδενικών επιτοκίων (όχι ότι θα γίνει κάποια ακραία αύξηση), ενώ παράλληλα οι ΗΠΑ βρίσκονται στο κατώφλι μείωσης του δικού της επιτοκίου, ελέω μακροοικονομικών δεδομένων. Κι έτσι, τα περιθώρια κέρδους από το carry trade μειώνονται σημαντικά.

Αυτό, πέραν από την -αδιάφορη για εμάς- αδυναμία κερδοφορίας των εμπλεκομένων, ενδέχεται να προκαλέσει ανισορροπίες στην κάλυψη του χρέους των ΗΠΑ από εδώ και πέρα, διότι πολύ απλά η “χρηματοδότηση” μειώνεται.

Τα παραπάνω επιβεβαιώθηκαν και από την πορεία της ισοτιμίας του γιεν έναντι του δολαρίου ΗΠΑ, με μια γενναία πτώση της στις τελευταίες ημέρες (ανατίμηση του γιεν).

Και θυμηθείτε: η υποτίμηση του νομίσματος “επένδυσης” (εδώ, το δολάριο) επιφέρει μείωση στην τελική απόδοση της επένδυσης, όπως στο παράδειγμα της NVDA. Επομένως, έως έναν βαθμό, είναι λογικό να γεννώνται ανησυχίες ως προς την κάλυψη του χρέους των ΗΠΑ, το οποίο μάλιστα βαίνει αυξανόμενο με γοργούς ρυθμούς, ώστε να συνιστά έναν από τους τρεις παράγοντες που οδήγησαν στο πρόσφατο sell off τις αγορές παγκοσμίως.

Ο Συμεών Μαυρουδής είναι Διαχειριστής Α/Κ και ιδιωτικών χαρτοφυλακίων στη Fast Finance ΑΕΠΕΥ

Latest News

Δασμολογική πολιτική και ισορροπίες

Η κινητήρια δύναμη πίσω από το βασικό εμπορικό δόγμα της νέας αμερικανικής κυβέρνησης είναι η αρνητική της στάση για το ύψος του εμπορικού πλεονάσματος της Ευρωπαϊκής Ένωσης

Ανταγωνισμοί και προκλήσεις

Ουδείς γνωρίζει σε ποιον βαθμό η ρητορική των δασμών θα υλοποιηθεί

Τι πρέπει να γνωρίζουν εργαζόμενοι και εργοδότες στη Σαντορίνη για τους σεισμούς

Ολα όσα πρέπει να γνωρίζουν οι εργοδότες και οι εργαζόμενοι των νησιών που πλήττονται από τη σεισμική δραστηριότητα

Πώς «προστατεύονται» οι καταθέσεις σε κοινούς λογαριασμούς από τον φόρο κληρονομιάς

Η απόφαση έδωσε ιδιαίτερη έμφαση στην νομική φύση του κοινού λογαριασμού με τον πρόσθετο όρο του άρθρου 2 του ν. 5638/1932

Οι εμπορικοί πόλεμοι έχουν μόνο ηττημένους

Οι πρόσφατες εκθέσεις Ντράγκι και Λέτα δείχνουν τον δρόμο που θα πρέπει να ακολουθήσουμε τα επόμενα χρόνια

Μπορεί η φιλελεύθερη διεθνής τάξη να επιβιώσει χωρίς την Αμερική;

Ως η κινητήρια δύναμη της Δύσης πίσω από την ήττα των δυνάμεων του Αξονα, οι Ηνωμένες Πολιτείες ηγήθηκαν φυσικά της μεταπολεμικής ανοικοδόμησης

Οικολογικός Σχεδιασμός

H βαθιά αλλαγή στον τρόπο ζωής, στις παραγωγικές και καταναλωτικές συνήθειες είναι μια μάχη που πρέπει να δοθεί κατά μέτωπο από όλους τους παράγοντες της κοινωνίας.

Χρηματοοικονομικός αλφαβητισμός και οικονομική παιδεία στην Ελλάδα

«Οι δεξιότητες που χρειάζεται πολύ το εκπαιδευτικό μας σύστημα, αφορούν στην εξάσκηση κριτικής σκέψης, συστημικής σκέψης, επιχειρηματικότητας και διαπολιτισμικότητας»

Τι πρέπει να προσέξουμε για να μην πληρώσουμε περισσότερο ΕΝΦΙΑ με το Ε9 (Β' μέρος)

Πώς θα συμπληρώσουμε με ασφάλεια το έντυπο Ε9 με τις τροποποιήσεις του φορολογικού έτους 2024

Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης (Α' μέρος)

Η διαδικασία στις περιπτώσεις που ο φορολογούμενος αμφισβητεί οποιαδήποτε πράξη έχει εκδοθεί εις βάρος του και εμπίπτει στο πεδίο εφαρμογής του Κώδικα Φορολογικής Διαδικασίας

![Αεροδρόμια: Οι πιο δημοφιλείς προορισμοί για τους ξένους τουρίστες [γράφημα]](https://www.ot.gr/wp-content/uploads/2023/05/el.venizelos_aerodromio_680562846-1-90x90.jpg)

![Σούπερ μάρκετ: Αύξηση τζίρου 9% στα online – Τι προτιμούν οι καταναλωτές [γραφήματα]](https://www.ot.gr/wp-content/uploads/2022/02/online-supermarket-768x402-1-600x314.jpg)

![Επενδύσεις: Πόσο στηρίζουν το ελληνικό ΑΕΠ – Τι δείχνει μελέτη της Alpha Bank [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/12/ot_artificial_ependyseis-600x352.png)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433