Σε αναβάθμιση των εκτιμήσεων για τα κέρδη ανά μετοχή των ελληνικών τραπεζών προχώρησε η UBS, σε συνέχεια της αποτελεσμάτων του δευτέρου τριμήνου, που οδήγησαν και σε βελτίωση των καθοδηγήσεων από τις διοικήσεις.

Η UBS επαναλαμβάνει ότι τα επιχειρηματικά σχέδια των τραπεζών είναι συντηρητικά και τα αποτελέσματα του δεύτερου τριμήνου έδειξαν συνέχιση των αναβαθμίσεων στην καθοδήγηση, με ανοδικές έως συναινετικές προβλέψεις ειδικά για το 2026.

DBRS για ελληνικές τράπεζες: Τα ισχυρά αποτελέσματα 6μήνου ενισχύουν τις προοπτικές για το 2024

Οι βασικές τάσεις περιλαμβάνουν καλύτερη διατήρηση του επιτοκιακού περιθωρίου (NIM) από το αναμενόμενο, ισχυρό πιστωτικό τρίμηνο, ισχυρή δημιουργία εσόδων από προμήθειες και πιστωτικές απώλειες, πιο ευνοϊκές από τις προβλέψεις.

Σε αυτό το πλαίσιο, η UBS αναβάθμισε την εκτίμηση για τα κέρδη ανά μετοχή (EPS) για το 2024 κατά 4% για την Alpha Bank, 4% για την Eurobank, 6% για την Εθνική και 5,5% για την Πειραιώς μετά από ένα τρίμηνο ισχυρών αποτελεσμάτων για τις τέσσερις μεγάλες ελληνικές τράπεζες.

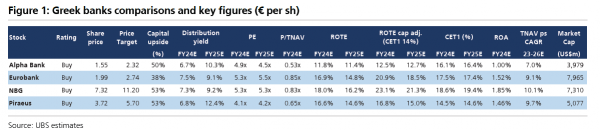

Σε αυτό το πλαίσιο, η UBS αναβάθμισε τις τιμές στόχους. Η τιμή στόχος για την Alpha Bank είναι στα 2,32 ευρώ (περιθώριο ανόδου 50%), για την Eurobank στα 2,74 ευρώ (περιθώριο ανόδου 38%), για την Εθνική στα 11,20 ευρώ (περιθώριο ανόδου 53%) και για την Πειραιώς 5,70 ευρώ (περιθώριο ανόδου 53%).

Τα σημεία των αποτελεσμάτων

Σύμφωνα με τη UBS, η Πειραιώς είχε ένα ισχυρό τρίμηνο με κορυφαία σημεία την επιχειρηματική πίστωση (+5,8%), την επέκταση του NIM (+5 μ.β. q/q), τις προμήθειες ρεκόρ (93 μ.β. του ενεργητικού) και την αύξηση κεφαλαίου (CET1 +30 μ.β.).

Η Εθνική είχε επίσης καλές επιδόσεις στις επιχειρηματικές πιστώσεις (+5,7% q/q), το NIM παρέμεινε υψηλό (3,22%) και το ROTE 17,2% (σε CET1 18,3%).

Η Eurobank είχε ένα μέσο τρίμηνο, υποτονικά τα επιχειρηματικά δάνεια της Ελλάδας (+2,5% ετησίως), το NIM συμπιέστηκε κατά 8 μονάδες βάσης καθώς η απόδοση των δανείων της μειώθηκε και το κόστος των καταθέσεων παρέμεινε υψηλό, με τα F&C (+4,6% ετησίως) σχετικά αδύναμα.

Η Alpha παρουσίασε ασθενέστερο τρίμηνο, καθώς η απόδοση των επιχειρηματικών πιστώσεων ήταν σταθερή σε τριμηνιαία βάση, το NIM συμπιέστηκε κατά 7 μ.β. στο 2,20% (έναντι ομότιμων στο 2,75%-3,22%), ο λόγος κόστους προς έσοδα αυξήθηκε (πυρήνας 40,5%) και κόστος εκκαθάρισης NPE ~ 100 εκατ. ευρώ.

Τα επιτοκιακά έσοδα καλύτερα από το αναμενόμενο

Ένα χαρακτηριστικό των αποτελεσμάτων του 2ου τριμήνου είναι ότι τα NIM κινήθηκαν καλύτερα από το αναμενόμενο, σύμφωνα με την UBS, με ισχυρή απόδοση για την εταιρική πίστωση στην Ελλάδα (+10,2% ετησίως, +3,5% ετησίως). Αν και τα NIM έχουν κορυφωθεί, η συμπίεση είναι χαμηλότερη από την αναμενόμενη, καθώς το κόστος χρηματοδότησης και τα beta καταθέσεων παρέμειναν χαμηλότερα για μεγαλύτερο χρονικό διάστημα. Τα NIM αντανακλούν επίσης ήδη σημαντική αρνητική μεταφορά από αντισταθμίσεις που θα αρχίσουν να συνεισφέρουν θετικά καθώς τα επιτόκια πέφτουν, εξηγεί η UBS.

Παραμένουν ελκυστικές οι τραπεζικές μετοχές

Η UBS πιστεύει ότι οι ευρωπαϊκές τράπεζες φαίνονται ελκυστικές στα τρέχοντα επίπεδα μετά τα αποτελέσματα του 2ου τριμήνου και έχοντας αναβαθμισμένα κέρδη για τις περισσότερες από τις μετοχές που καλύπτονται.

Βλέπει, επίσης, σημαντική ανοδική πορεία για τις ελληνικές τράπεζες, καθώς και δυνατότητες διανομής πέρα από τις αποδόσεις. Αναβάθμισε επίσης τις τιμές στόχους μεταξύ 1% και 5% μετά τα αποτελέσματα. Οι κορυφαίες επιλογές της είναι η Εθνική (ποιότητα, υψηλή κερδοφορία και κεφάλαιο) και Πειραιώς (δυνατότητα επαναξιολόγησης, επιστροφή σε σταθερή κερδοφορία, συμμετοχή στον εταιρικό πιστωτικό κύκλο).

Latest News

Μικρή πτώση για τη Wall Street και «ξεκούραση» μετά τις φρενήρεις εβδομάδες - Ανάσα για δολάριο και ομόλογα

Η Wall Street ξεκουράζετε μετά από φρενήρης εβδομάδες μεταβλητότητας - Ανάσα για δολάριο και ομόλογα

Όλα τα σενάρια για το μεγάλο sell off στα αμερικανικά ομόλογα - Ο ρόλος του Κόκκινου Δράκου

Το μεγάλο sell off στα αμερικανικά ομόλογα δημιούργησε πλήθος ερωτήματα για τους πωλητές αλλά και την αξιοπιστία της ισχυρότερης αγοράς ομολόγων στον κόσμο

Δεύτερη μέρα ισχυρών κερδών για τον Stoxx 600 - «Στο πράσινο» οι ευρωαγορές

Οι κλάδοι των ακινήτων και των τραπεζών οδήγησαν την άνοδο

Στις αγορές με 10ετές ομόλογο βγαίνει το Δημόσιο

Το σχέδιο του ΟΔΔΗΧ για την επανέκδοση 10ετούς ομολόγου

Με 4x4 έτρεξε το ΧΑ - Διαπέρασε και τις 1.650 μονάδες ο Γενικός Δείκτης

Το Χρηματιστήριο Αθηνών έκλεισε την τέταρτη συνεχόμενη ανοδική του συνεδρίαση

Νευρικότητα και ήπια κέρδη στη Wall Street

Η Wall Street αξιολογεί τη νέα δέσμη των εταιρικών αποτελεσμάτων

Συντηρεί τα κέρδη το Χρηματιστήριο Αθηνών - Χαμηλά ακόμη οι συναλλαγές

To Xρηματιστήριο Αθηνών δίνει το μήνυμα ότι χρειάζεται τις ήπιες συνεδριάσεις

Άνοδος με χαμηλό τζίρο στο Χρηματιστήριο - Προσεκτικοί οι αγοραστές

Ο Γενικός Δείκτης καταγράφει κέρδη 0,83% στις 1.639,34 μονάδες, ενώ ο τζίρος είναι στα 16,7 εκατ. ευρώ και ο όγκος στα 3,9 εκατ. τεμάχια

Κέρδη στις ευρωαγορές - «Βαραίνει» το Παρίσι η LVMH

Παρά το θετικό κλίμα, η μετοχή της LVMH σημειώνει βουτιά 8%

Κέρδη στην Ασία, μικρές απώλειες στις αγορές της Κίνας

Μέσα στη μέρα αναμένεται να ανακοινώσει η Ινδία τα στοιχεία για τον πληθωρισμό για τον Μάρτιο

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης