Στο κρίσιμο ερώτημα για το αν ξανασυμβεί το sell off των αγορών που υπήρξε στις 5 Αυγούστου επιχειρεί να απαντήσει η Deutsche Bank, η οποία μάλιστα δηλώνει έκπληκτη για το πόσο σύντομη ήταν η πρόσφατη αναταραχή.

Όπως εξηγεί, από πολλές απόψεις, είναι μια ακόμη πιο γρήγορη εκδοχή αυτού που συνέβη μετά την κατάρρευση της SVB τον Μάρτιο του 2023, όπου η αστάθεια εκτοξεύτηκε γρήγορα πριν υποχωρήσει ξανά. Όμως, ακόμη και όταν οι αγορές έχουν σταθεροποιηθεί, αρκετοί από τους καταλύτες που οδήγησαν το sell-off δεν έχουν εξαφανιστεί.

Η «δεύτερη ανάγνωση» του sell off – Τα αουτσάιντερ και η επόμενη μέρα στις αγορές

Τα δεδομένα γίνονται όλο και πιο ήπια σε παγκόσμιο επίπεδο, η πτώση του πληθωρισμού σημαίνει ότι η νομισματική πολιτική είναι ολοένα πιο σφιχτή σε πραγματικούς όρους, οι γεωπολιτικές ανησυχίες αυξάνονται και οδεύουμε σε μια δύσκολη περίοδο σε εποχική βάση, εκτιμά η Deutsche Bank.

Ανακεφαλαίωση – Τι έγινε;

Μετά από μια τρελή πορεία ανόδου των μετοχών φέτος, οι αγορές κατέρρευσαν στις αρχές Αυγούστου. Αυτό πυροδοτήθηκε από μια αδύναμη έκθεση για τις θέσεις εργασίας στις ΗΠΑ, όπου οι μισθοδοσίες εκτός των γεωργικών εκμεταλλεύσεων ήταν κάτω από τις προσδοκίες και η ανεργία αυξήθηκε στο 4,3%.

Βρισκόμαστε σε μια δύσκολη περίοδο σε εποχική βάση και ο Σεπτέμβριος ήταν ένας πολύ κακός μήνας για τις αγορές τα τελευταία χρόνια

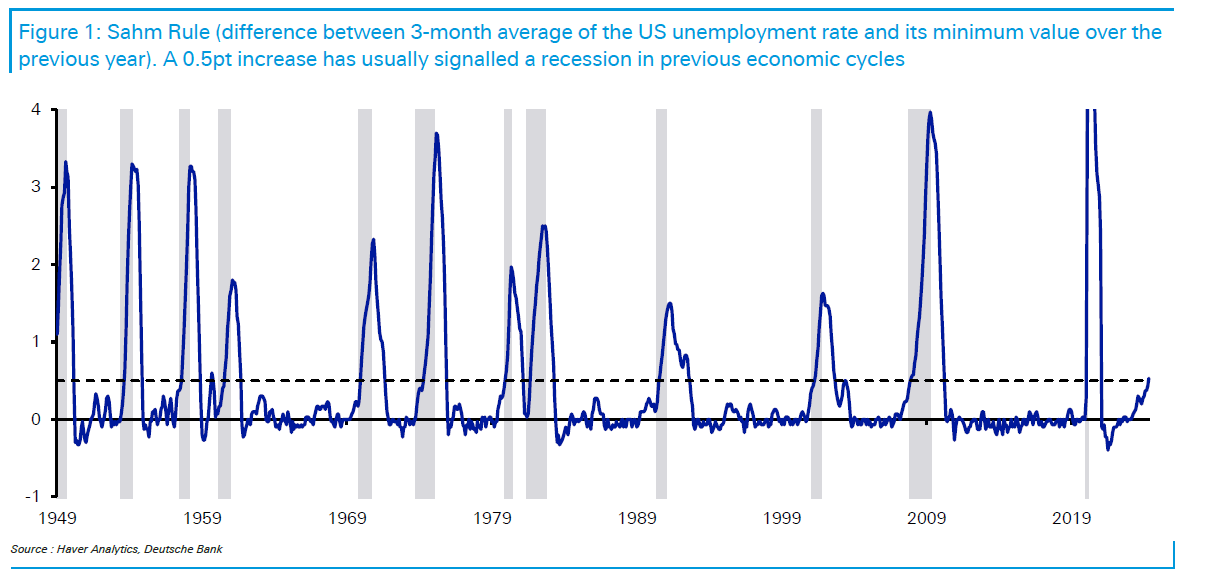

Η έκθεση σήμαινε επίσης ότι ενεργοποιήθηκε ο κανόνας Sahm, ο οποίος υποδηλώνει ότι η οικονομία βρίσκεται σε ύφεση όταν ο μέσος όρος τριών μηνών του ποσοστού ανεργίας αυξάνεται κατά μισή μονάδα μέσα σε ένα χρόνο.

Αυτοί οι φόβοι στην έκθεση για τις θέσεις εργασίας αλληλοεπίδρασαν με πολλές άλλες ανησυχίες:

- Η Τράπεζα της Ιαπωνίας αύξησε τα επιτόκια νωρίτερα εκείνη την εβδομάδα και έδειξε ότι επρόκειτο να προχωρήσει σε περαιτέρω αυξήσεις επιτοκίων. Αυτό προκάλεσε προβλήματα για το γεν, όπου οι επενδυτές δανείζονται σε νομίσματα χαμηλής απόδοσης όπως το γιεν, και το επενδύουν σε νομίσματα υψηλής απόδοσης.

- Αρκετές ανακοινώσεις κερδών είχαν ήδη δημιουργήσει ανησυχίες σχετικά με το ράλι των μετοχών τεχνολογίας.

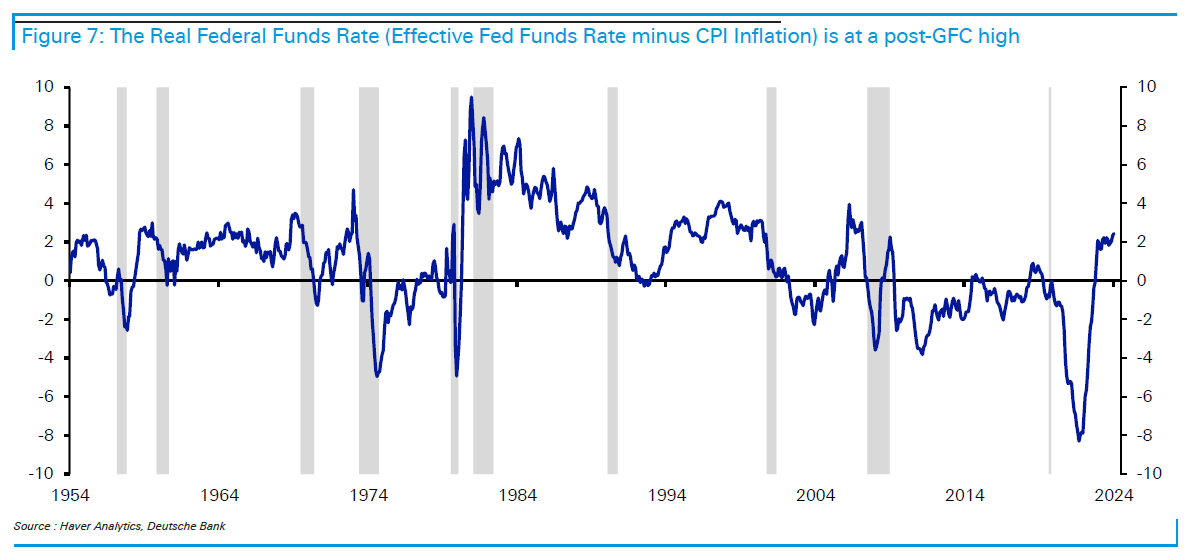

- Η νομισματική πολιτική γίνεται όλο και πιο σφιχτή σε πραγματικούς όρους χάρη στην πτώση του πληθωρισμού. Εάν προσαρμόσετε τον πληθωρισμό, το επιτόκιο των κεφαλαίων της Fed βρίσκεται επί του παρόντος σε υψηλό μετά την μεγάλη κρίση (GFC) του 2008 αυτή τη στιγμή. Η νομισματική σύσφιξη (QT) συνεχίζει επίσης στο παρασκήνιο.

- Το ράλι των μετοχών από τα τέλη του 2023 έως το 2024 ήταν ήδη πολύ σπάνιο σε ιστορικά πρότυπα, με τον S&P 500 να ενισχύεται για 28/37 εβδομάδες για πρώτη φορά από το 1989.

Γιατί λοιπόν το sell off ήταν τόσο σύντομο;

Υπάρχουν τέσσερις λόγοι, κατά την Deutsche Bank, που το sell off ήταν τόσο σύντομο:

- Η έκθεση για τις θέσεις εργασίας στις ΗΠΑ ήταν χειρότερη από το αναμενόμενο, αλλά δεν ήταν σε επίπεδα που συνήθως συνάδουν με την ύφεση.

- Οι Ιάπωνες υπεύθυνοι χάραξης πολιτικής έδωσαν κάποια αυθαίρετα μηνύματα μετά την αναταραχή της αγοράς. Όμως, μετά την αναταραχή, ο αναπληρωτής κυβερνήτης Uchida είπε ότι «η τράπεζα δεν θα αυξήσει το επιτόκιο πολιτικής της όταν οι χρηματοπιστωτικές αγορές και οι αγορές κεφαλαίων είναι ασταθείς». Αυτό λοιπόν ήταν καθησυχαστικό για τις αγορές που ανησυχούσαν για ταχύτερες αυξήσεις επιτοκίων.

- Τα μετέπειτα στοιχεία, όπως οι λιανικές πωλήσεις, ήταν ισχυρότερα, αμβλύνοντας τους φόβους για την κατάσταση της οικονομίας των ΗΠΑ.

- Το sell-off ήταν στην πραγματικότητα αρκετά περιορισμένο, κυρίως λόγω απότομων απωλειών για τις Magnificent 7, παρά από μεγάλες και ευρείας βάσης μειώσεις.

Θα μπορούσε αυτό το sell off να συμβεί ξανά;

Αν και αυτό φαινόταν σαν ένα σύντομο επεισόδιο που ξεθωριάζει, αξίζει να θυμόμαστε ότι αρκετοί από τους καταλύτες για το sell-off εξακολουθούν να υπάρχουν, αναφέρει η Deutsche Bank.

Ειδικότερα:

- Οι αποτιμήσεις των μετοχών είναι αυξημένες με βάση τα ιστορικά πρότυπα και η θέση είναι υπερβολική.

- Τα οικονομικά δεδομένα γίνονται όλο και πιο ήπια σε παγκόσμιο επίπεδο.

- Η νομισματική πολιτική γίνεται όλο και πιο αυστηρή σε πραγματικούς όρους, με το QT να βρίσκεται ακόμα στο παρασκήνιο.

- Βρισκόμαστε σε μια δύσκολη περίοδο σε εποχική βάση και ο Σεπτέμβριος ήταν ένας πολύ κακός μήνας για τις αγορές τα τελευταία χρόνια.

- Οι γεωπολιτικές εντάσεις παραμένουν υψηλές αυτή τη στιγμή.

Latest News

Βρήκαν στηρίξεις και απορρόφησαν τις πιέσεις οι ευρωπαϊκές αγορές

Ο πανευρωπαϊκός δείκτης Stoxx 600 σημείωσε πτώση 0,19%

Χαμηλού... κόστους η διόρθωση στο ΧΑ με αντίσταση στις 1.650 μονάδες

Ο Γενικός Δείκτης στο Χρηματιστήριο Αθηνών έκλεισε με απώλειες 0,08%, στις 1.655,23 μονάδες

Υπό το βάρος της Nvidia η Wall Street - Μικρές στηρίξεις από τα μάκρο

Ο Nasdaq υποχωρεί κατά 1,80% στις 16.519 μονάδες - Οδηγεί σε πτώση και άλλες μετοχές τσιπ της Wall Street

Η Ευρώπη επέστρεψε στον χάρτη - Πώς κερδίζει από το «America First»

«Στιγμές σαν κι αυτές συμβαίνουν μόνο μία φορά κάθε 100 ή 200 χρόνια» - Τι λένε traders για τις ευρωπαϊκές αγορές

Βρίσκει στηρίξεις για να κρατήσει τις 1.650 μονάδες το Χρηματιστήριο

Πολλά χαρτοφυλάκια είτε «απέχουν» λόγω εορτών είτε αναμένουν την απόφαση της ΕΚΤ για τα επιτόκια

ΟΔΔΗΧ: Στο 2,34% η απόδοση στην επανέκδοση ομολόγου – Υπερκάλυψη 5,19 φορές

Οι συνολικές προσφορές ανήλθαν σε 1,037 δισ. ευρώ και η ημερομηνία διακανονισμού είναι η Παρασκευή 25 Απριλίου 2025.

Υποκύπτει στην τραπεζική διόρθωση το Χρηματιστήριο Αθηνών

Μέσα σε δύσκολο περιβάλλον σαφώς η ελληνική αγορά δεν μπορεί να αυτονομηθεί πλήρως, αν και τις ημέρες των αναταράξεων υπάρχουν κάποιες άμυνες που βοηθούν τις στηρίξεις της

Πιέζει τις ευρωαγορές η βουτιά της ASML

Η εταιρεία κρίσιμων τσιπ ASML σημειώνει πτώση 6,5%

Επανήλθαν οι ανησυχίες στην Ασία, πτώση στις αγορές

Οι ασιατικές μετοχές που σχετίζονται με τους ημιαγωγούς υποχώρησαν μετά την ανακοίνωση της Nvidia ότι θα χρεωθεί περίπου 5,5 δισ. δολάρια για την εξαγωγή μονάδων επεξεργασίας γραφικών H20 στην Κίνα

Ακάθεκτος ο χρυσός - Νέο ρεκόρ πάνω από τα 3.300 δολ.

Ο δείκτης του δολαρίου υποχώρησε 0,4% έναντι των αντιπάλων του , καθιστώντας τον χρυσό πιο ελκυστικό για άλλους κατόχους νομισμάτων

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης