Η δικαιολογητική βάση αυτής της παρατήρησης εδράζεται στην πολύ ισχυρή συσχέτιση α) του επιτοκίου αναφοράς της εκάστοτε Κεντρικής Τράπεζας η οποία αφορά στο νόμισμα έκδοσης των υπό εξέταση ομολόγων και β) της απόδοσης στη λήξη αυτών των ομολόγων.

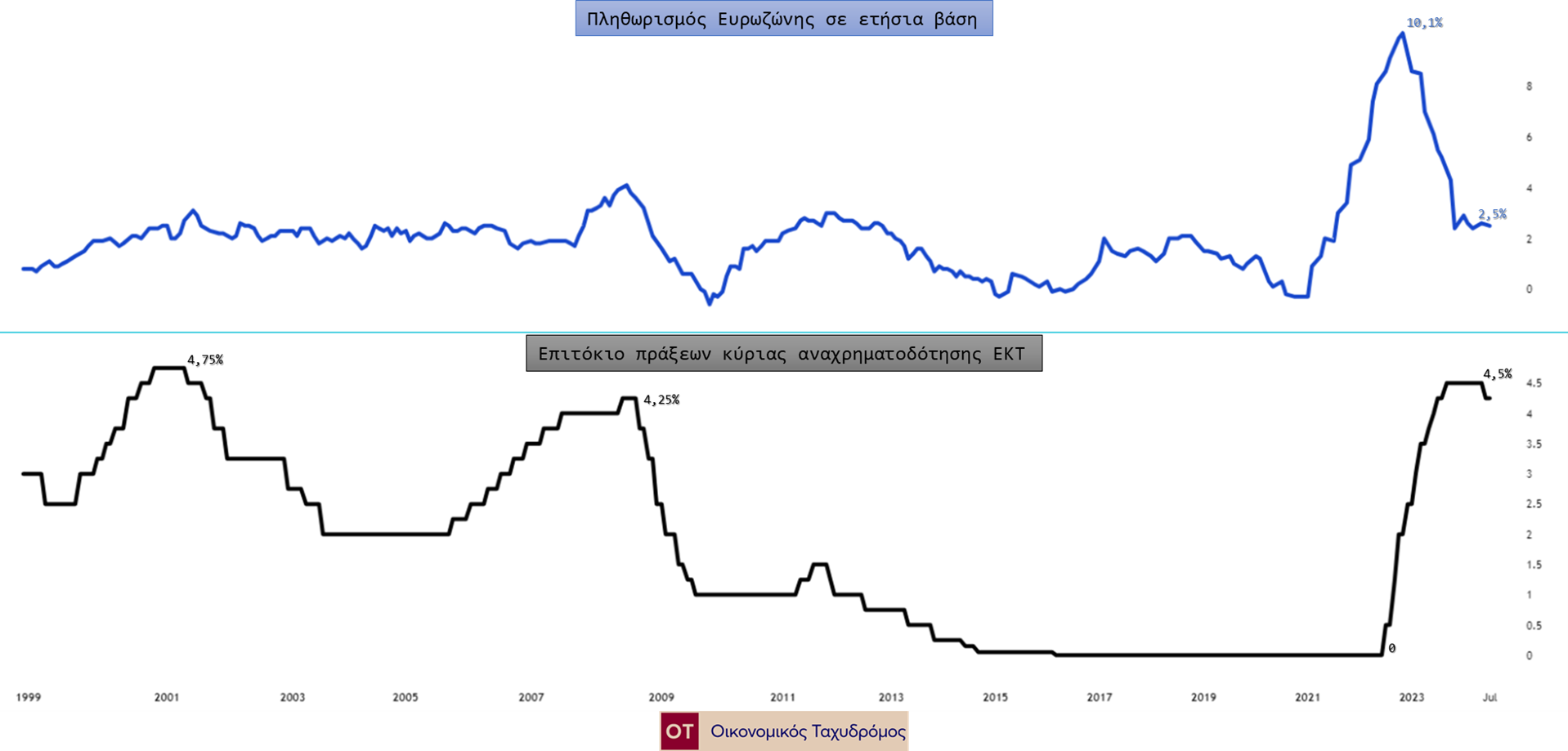

Επί παραδείγματι, έως πρότινος η ΕΚΤ αύξανε και τελικά διατήρησε τα επιτόκιά της σε υψηλά επίπεδα (εστιάζοντας σε εκείνο των πράξεων κύριας αναχρηματοδότησης), εξαιτίας των αντίστοιχα υψηλών πληθωριστικών πιέσεων.

Το διάγραμμα απεικονίζει με μαύρη γραμμή την πορεία του επιτοκίου αναφοράς της ΕΚΤ, όπου διαφαίνεται η παρέμβαση της Τράπεζας υπέρ αύξησης επιτοκίου από τις αρχές του 2022˙ με μπλε γραμμή την ακραία ανοδική πορεία του πληθωρισμού (ΥοΥ) της Ευρωζώνης, που ανάγκασε την ΕΚΤ στην εν λόγω αύξηση για να προστατεύσει το οικονομικό σύστημα. Σημειώνεται ότι ο πληθωρισμός ανήλθε σε πρωτοφανή υψηλά επίπεδα για την ιστορία της Ευρωζώνης, ενώ και τα επιτόκια εκτοξεύτηκαν σε πολύ σύντομη περίοδο σε αντίστοιχα σπάνια υψηλά επίπεδα.

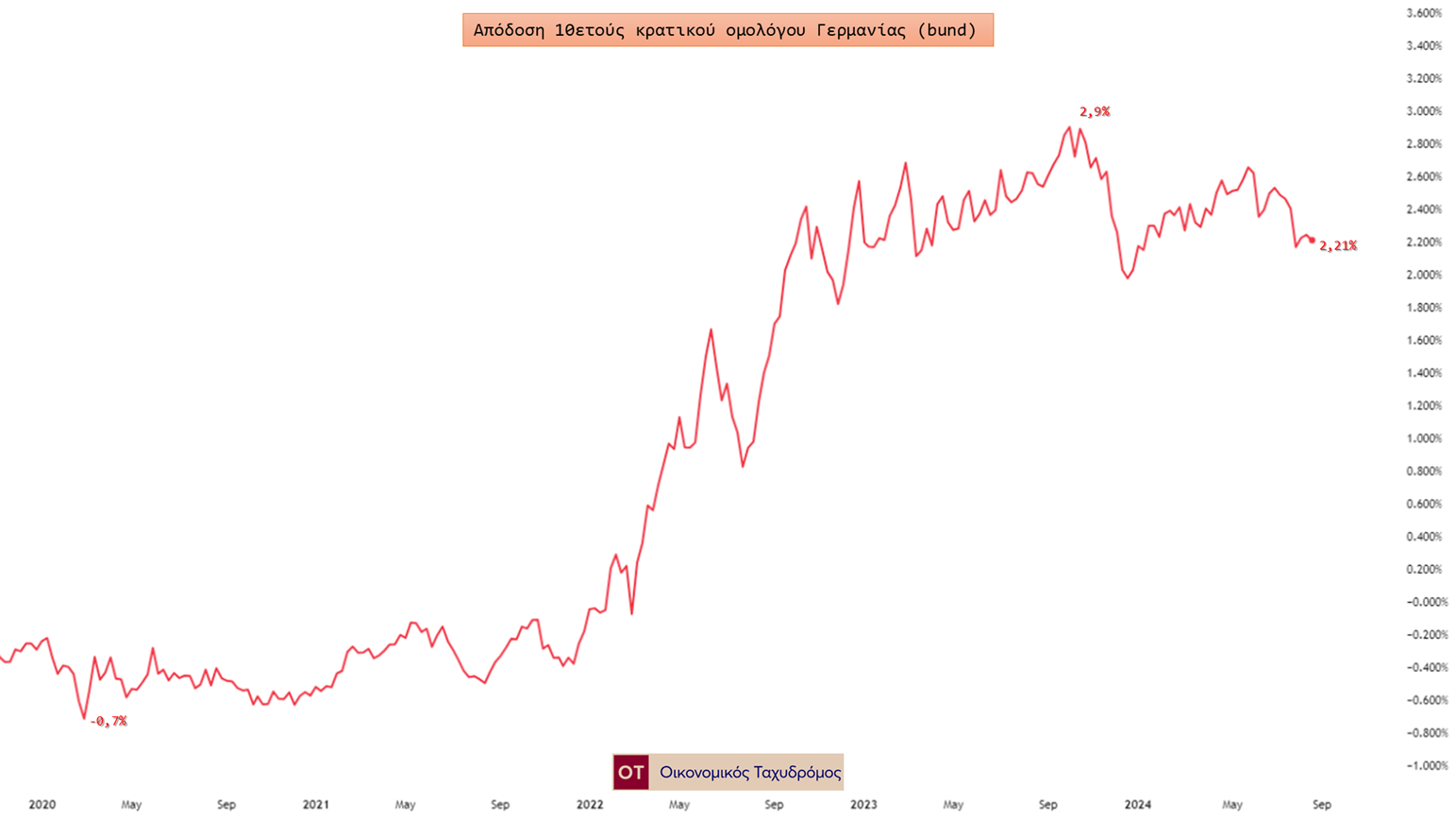

Και σε ένα τέτοιο καθεστώς, όλα τα κρατικά και εταιρικά ομόλογα εντός Ευρωζώνης και συγκεκριμένα τα εκδοθέντα σε ευρώ ρευστοποιήθηκαν εκτεταμένα την περίοδο Ιαν. 2022-Σεπ. 2023, ώστε και η αντίστοιχη απόδοσή τους (στη λήξη) ανήλθε σημαντικά.

Απεικονίζεται η πορεία της απόδοσης (στη λήξη) του 10ετούς ομολόγου Γερμανίας ως χαρακτηριστικό ομόλογο της Ευρωζώνης την περίοδο 2020-2024, όπου διαφαίνεται η έντονα ανοδική τάση, λόγω της αντίστοιχα ανοδικής τάσης στο επιτόκιο αναφοράς της ΕΚΤ.

Προφανώς, το «πόσο πολύ» ανήλθε η εκάστοτε απόδοση σχετίζεται με διάφορους παράγοντες, όπως το ύψος του επιτοκίου κουπονιού, τη ληκτότητα, τον κίνδυνο του εκδότη κ.α., κάτι που δεν θα μας απασχολήσει προς το παρόν.

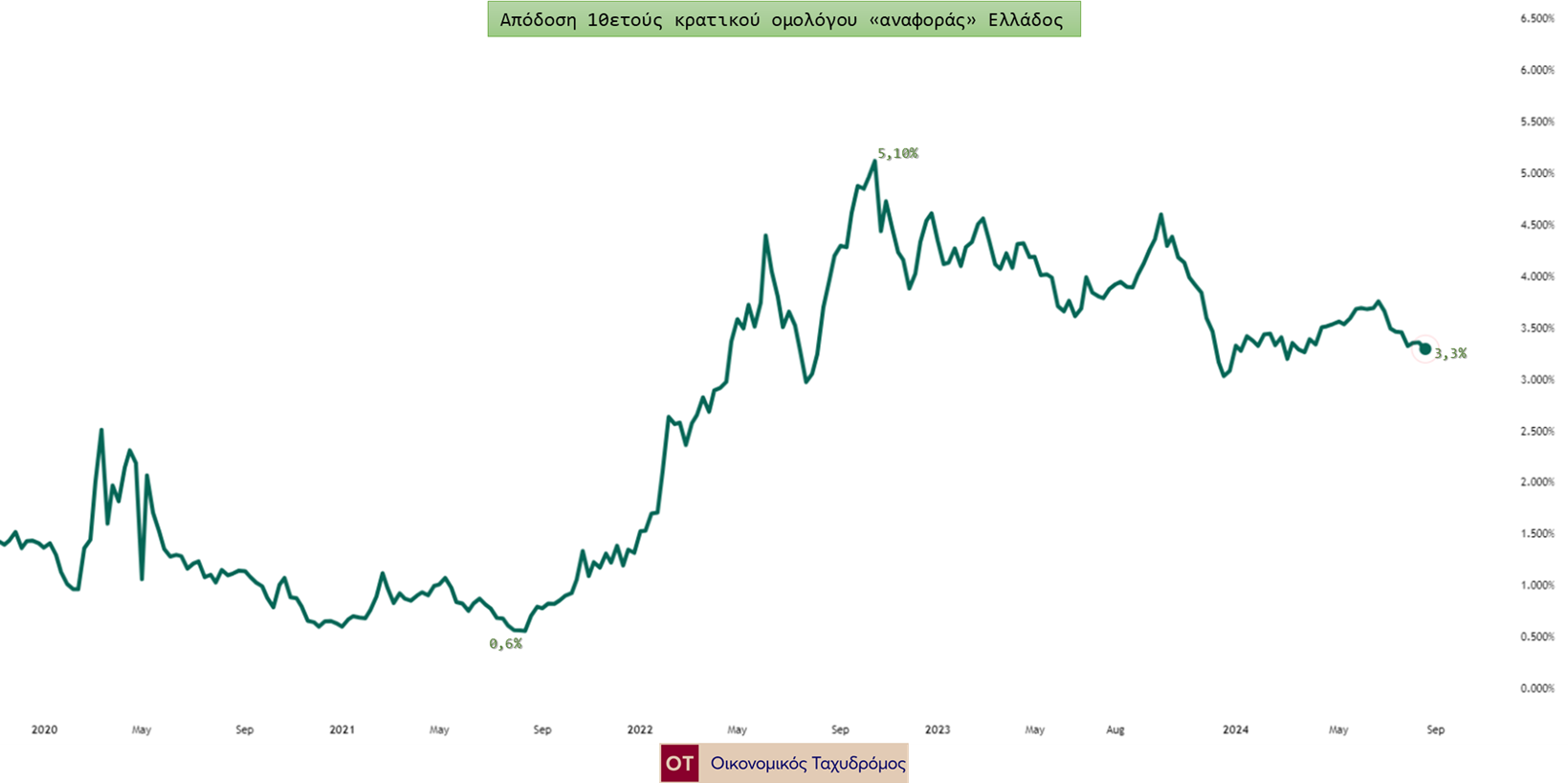

Απεικονίζεται η πορεία της απόδοσης του ελληνικού 10ετούς ομολόγου “αναφοράς”, η οποία προσιδιάζει την αντίστοιχη πορεία του προαναφερθέντος γερμανικού ως προς την κατεύθυνση.

Προβλέπονται μειωμένες αποδόσεις

Ωστόσο, η συγκεκριμένη συσχέτιση, που παρεμπιπτόντως έχει αποδειχθεί στη Χρηματοοικονομική επιστήμη εδώ και δεκαετίες, χρησιμεύει στην εξαγωγή συμπερασμάτων (ή προσδοκιών) για τη μελλοντική πορεία των αποδόσεων των επενδυτικών προίόντων σταθερού εισοδήματος, όπως τα ομόλογα και τα έντοκα γραμμάτια.

Διότι πολύ απλά, μια αντίστροφη μειωτική πορεία (ή έστω η πρόβλεψη για τέτοια) των επιτοκίων αναφοράς της ΕΚΤ θα επιφέρει αντίστοιχα μείωση των αποδόσεων στη λήξη των ομολόγων υπό ευρώ. Αποδόσεις που έως πρότινος ήταν «υψηλές», υπό τη γενικότερη θεώρηση της σύγκρισης αυτών με παλαιότερες σε προϊόντα ίδιων χαρακτηριστικών.

Επιστρέφοντας στην εικόνα με την απόδοση του γερμανικού 10ετούς, παρατηρήστε ότι πριν την διετία όπου η ΕΚΤ αύξησε τα επιτόκια, το συγκεκριμένο ομόλογο είχε έως και αρνητική (!) απόδοση, για να βρεθεί γρήγορα σε αποδόσεις λίγο κάτω από το 3%.

Στην παρούσα χρονική συγκυρία, η ΕΚΤ έχει ήδη ξεκινήσει από τον Ιούνιο 2024 τις παρεμβάσεις στα επιτόκιά της, θεωρώντας πλέον φρόνιμο να χαμηλώσει το επίπεδο κόστους δανεισμού. Κάτι το οποίο έχει μεγάλες πιθανότητες να επαναλάβει στις ερχόμενες συνεδριάσεις (12/9 η επόμενη), τουλάχιστον στο μέτρο που τα μακροοικονομικά της Ευρωζώνης το επιτρέπουν.

Κι έτσι, είναι λογικό να αναμένονται περαιτέρω μειώσεις αποδόσεων στη συντριπτική πλειοψηφία των ομολόγων υπό ευρώ.

Υπό αυτό το πρίσμα, κρίνεται έως και αναγκαίο να επιταχύνονται οι τοποθετήσεις σε τέτοιου είδους προϊόντα, και ανάλογα πάντα το επενδυτικό προφίλ του καθενός, καθώς με αυτόν τον τρόπο «κλειδώνονται» υψηλότερες αποδόσεις για το μέλλον.

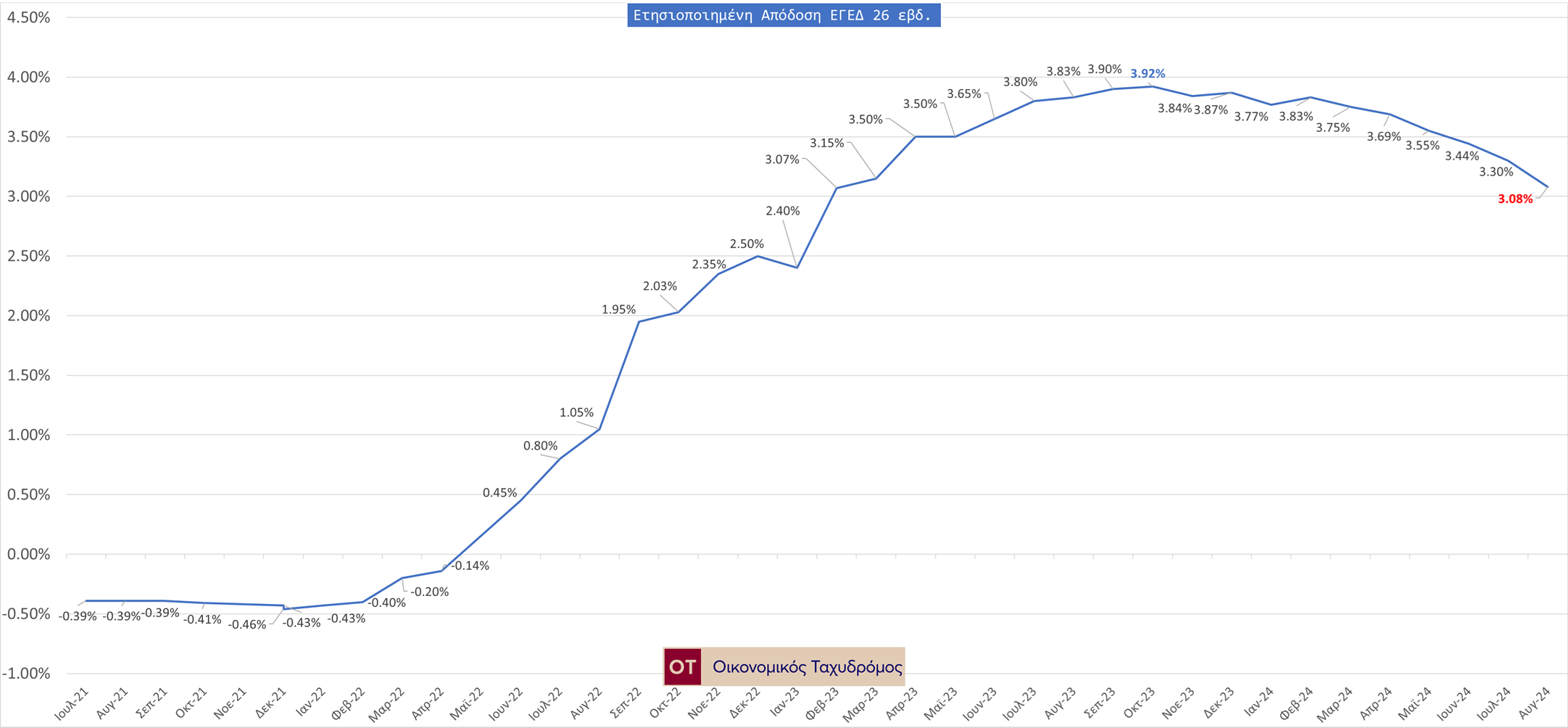

Επί παραδείγματι και εστιάζοντας στην ελληνική χρηματαγορά, παρατηρήσαμε σαφέστατη απομείωση των αποδόσεων των εντόκων γραμματίων μας (ΕΓΕΔ) τους τελευταίους μήνες, απόρροια της αντίστοιχης -αρχικά- προεξόφλησης για τη μείωση των επιτοκίων της ΕΚΤ και -έπειτα- πραγματικής μείωσης αυτών.

Αποτυπώνεται η πορεία της ετησιοποιημένης απόδοσης του ΕΓΕΔ 26 εβδ. Διακρίνεται η κάμψη της στις τελευταίες δημοπρασίες, που από το υψηλό του 3,92% (τέλη Οκτ. 2023) δημοπρατήθηκε πρόσφατα στο 3,08%.

Πώς επιλέγουμε τα ομόλογα

Άλλο είναι το ζήτημα της επιλογής του «καταλληλότερου» ομολόγου ή εντόκου γραμματίου. Οι διαφορές στην τελική απόδοση μπορεί να είναι ευμεγέθεις, τόσο επιτυγχάνοντας υπεραποδόσεις, όσο και στην ατυχή συγκυρία υποαποδόσεις (πολύ δύσκολα όμως, ζημίες). Υπενθυυμίζεται δε ότι η απόδοση ενός ομολόγου έχει διττή μετάφραση, καθώς ενσωματώνει (α) τη σταθερή απόδοση του κουπονιού που καταβάλλεται τακτικά βάσει των αρχικών όρων, και (β) τη μεταβλητή απόδοση που προκύπτει από τη διαφορά μεταξύ της τιμής αγοράς/κτήσης δευτερογενώς και υστερόχρονης τιμής πώλησης (ή λήξης στο άρτιο).

Θέματα όπως η φορολογική αντιμετώπιση τόκων (υπό α) και υπεραξίας (υπό β), εμπορευσιμότητας, βαθμονόμησης κινδύνου εκδότη, ληκτότητας-διάρκειας κ.α. τίθονται πάντα επί τάπητος. Και συνίσταται η αρωγή διαχειριστή ή συμβούλου, ειδικά εφόσον δεν υπάρχει κατάλληλη τεχνογνωσία από τον επενδυτή.

Ένα παράδειγμα

Ας κάνουμε ένα παράδειγμα. Θα εξεταστεί το 25ετές ομόλογο λήξης Ιαν. 2042 ελληνικού δημοσίου, που εξεδόθη τον Ιαν. 2017, μεγέθους λίγο πάνω από 5 δισεκ. ευρώ. Το εν λόγω ομόλογο φέρει κουπόνι 4,2% ετήσιου εκτοκισμού, ενώ στην τρέχουσα τιμή πέριξ του 105, ήτοι 5% ανώτερο του αρτίου, υπολογίζεται διάρκεια 12,8 ετών (τροποπ. 6,7).

Αποτυπώνεται η πορεία της τιμής στη δευτερογενή αγορά ενός εμπορεύσιμου ελληνικού ομολόγου (ΟΕΔ) λήξης 2042, με κουπόνι 4,2%. Εξόφθαλμη παρατήρηση, οι δύο περίοδοι, μία ανοδική και μια πτωτική.

Όπως φαίνεται στο διάγραμμα, από το 2019 έως το 2022, η τιμή του κινήθηκε έντονα ανοδικά και υπερδιπλασιάστηκε, καθώς τα επιτόκια της ΕΚΤ ήταν μηδενικά. Από το 2022 έως το 2023 έχασε σχεδόν 45% της αξίας του, λόγω της προαναφερθείσας αύξησης επιτοκίου πράξεων κύριας αναχρηματοδότησης έως το ύψος του 4,5%. Πλέον, θεωρείται αρκετά πιθανό να κινηθεί και πάλι ανοδικά, εφόσον ισχύει το σενάριο της μείωσης του επιτοκίου από την ΕΚΤ.

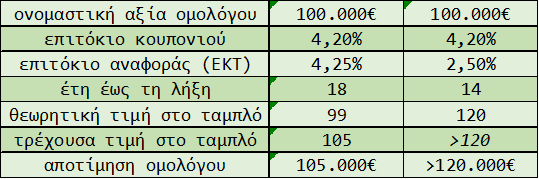

Ενδεικτικά, σε τοποθέτηση 100.000€ και τιμή κτήσης 105.000€, υποθέτωντας ότι σε περίπου 4 έτη η ΕΚΤ θα έχει μειώσει σταδιακά έως το 2,5%, με τις συνθήκες της αγοράς να παραμένουν ως έχουν, η αποτίμηση είναι η κάτωθι:

Πίνακας με διάφορα μεγέθη που χρησιμεύουν στον υπολογισμό μιας ενδεικτικής αποτίμησης.

Το κέρδος του επενδυτή θα είναι: 1) από τα αφορολόγητα κουπόνια, 3*4.200€, 2) από τη φορολογητέα με συντελεστή 15% διαφορά μεταξύ τιμής αγοράς και πώλησης, 12.750€. Σύνολο, 25.350€, ήτοι το 24% του επενδεδυμένου κεφαλαίου.

Προφανώς, ο επενδυτής δεν είναι αναγκασμένος να πουλήσει, και μπορεί είτε να διακρατήσει μέχρι τη λήξη (τρέχουσα yield to maturity-ΥΤΜ στο 3,7%), ή ακόμα και να περιμένει ακόμα χαμηλότερα επιτόκια της ΕΚΤ, απολαμβάνοντας κάθε χρόνο τα 4.200€ (4,2%) που θα λαμβάνει.

Το παράδειγμα έχει προφανώς χονδρικούς υπολογισμούς με σκοπό να δείξει πώς αυξάνεται κατά κλίμακα η απόδοση, ενώ δεν περιλαμβάνονται λεπτομέρειες περί δεδουλευμένων τόκων και προμηθειών, που εξειδικεύονται κατά περίπτωση. Τέλος, η ανάλυση της Διάρκειας θα δώσει ακόμα πιο αυστηρά συμπεράσματα για τη μελλοντική αποτίμηση και την ευαισθησία της απόδοσης στις μεταβολές του επιτοκίου, πάντως η γενική κατεύθυνση είναι η ίδια: αν αναμένουμε στο μέλλον μειώσεις επιτοκίων από την ΕΚΤ, η αγορά ομολόγων τη σήμερον είναι λογική επιλογή.

Ο Συμεών Μαυρουδής είναι Διαχειριστής Α/Κ και ιδιωτικών χαρτοφυλακίων στη Fast Finance ΑΕΠΕΥ

Latest News

Χρηματοοικονομικός Αλφαβητισμός και Χρηματοοικονομική Ανασφάλεια στους πολίτες του 21ου Αιώνα

Όταν η χρηματοοικονομική άγνοια κοστίζει και η ανασφάλεια κυριαρχεί

«Έχει θέση η Τουρκία στην ευρωπαϊκή άμυνα;»

Το διευθυντήριο των Βρυξελλών εύλογα «έχασε τη Γη κάτω από τα πόδια του», μόλις ο νέος πρόεδρος των ΗΠΑ γνωστοποίησε τη βούλησή του να διακόψει η χώρα του την εγγύηση της ασφάλειας της Ευρώπης

«Στοπ σε διαταγή πληρωμής – Δεν υπήρχε νόμιμη επικύρωση εγγράφων»

Η μη κατάθεση επικυρωμένων αντιγράφων καθιστά την απαίτηση ανυπόστατη - Η δικαστική απόφαση

Bitcoin, Ethereum, Solana. Η διαγραμματική εικόνα μετά τις πιέσεις του τελευταίου διμήνου

Η προτερόχρονη των αμερικανικών εκλογών αισιοδοξία για την κρύπτο αγορά έχει δώσει τη θέση της σε μια διστακτικότητα, που έχει οδηγήσει τις τιμές των κρυπτονομισμάτων πολύ χαμηλότερα. Κι έτσι, πολλά νομίσματα (ξανα)έγιναν ελκυστικά.

Ενας κόσμος που γύρισε ανάποδα

Οι πολιτικές και οι αβεβαιότητες της δεύτερης κυβέρνησης του προέδρου των ΗΠΑ Ντόναλντ Τραμπ έχουν πλήξει την παγκόσμια οικονομία με εξωγενές σοκ

Τι φοβάται η Fed και δεν μειώνει επιτόκια

Άνευ ετέρου, η αβεβαιότητα για την οικονομία των ΗΠΑ είναι ένα ζήτημα που απασχολεί όλο και περισσότερο την επενδυτική κοινότητα. Και η Ομοσπονδιακή Τράπεζα των ΗΠΑ, απλά επιβεβαιώνει.

![Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]](https://www.ot.gr/wp-content/uploads/2025/03/enfia-600x360.jpg)

Ποιοι απαλλάσσονται από τον Ενιαίο Φόρο Ιδιοκτησίας Ακινήτων 2025 [Γ μέρος]

Έκπτωση λόγω ασφάλισης των κατοικιών

![Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/12/taxes-scaled-1-600x429.jpg)

Επανεξέταση καταλογιστικών πράξεων της φορολογικής διοίκησης [Η’ Μέρος]

Προϋποθέσεις άσκησης ενδικοφανούς προσφυγής με αίτημα αναστολής καταβολής ποσοστού 50% του αμφισβητούμενου ποσού

Από 1η Απριλίου ο κατώτατος μισθός - Ποια επιδόματα επηρεάζονται

Ο αυξημένος κατώτατος μισθός θα εφαρμοστεί από την 1η Απριλίου 2025 στους μισθωτούς του ιδιωτικό τομέα - Ποιους δημοσίους υπαλλήλους επηρεάζει

Ο ρόλος των Ψηφιακών Διδύμων στη βιώσιμη ανάπτυξη και διαχείριση Έξυπνων Πόλεων – Η περίπτωση της Αθήνας

Η τεχνολογία των Ψηφιακών Διδύμων έχει αρχίσει να διαδραματίζει καθοριστικό ρόλο στην αναβάθμιση των αστικών κέντρων

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![Ξενοδοχεία: «Τσίμπησαν» οι τιμές το 2024 – Πόσο κόστισε η διανυκτέρευση [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/03/hotels-90x90.jpg)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης