Στο χορό των υψηλών μερισμάτων μπαίνουν και οι ευρωπαϊκές τράπεζες, καθώς η κερδοφορία τους έχει ευνοηθεί από τα υψηλά επιτόκια και ετοιμάζονται να μοιράσουν ποσό ρεκόρ σε επιστροφές προς τους μετόχους. Στην άλλη άκρη του Ατλαντικού οι τέσσερις μεγαλύτερες αμερικανικές τράπεζες, που επίσης ευνοήθηκαν από τα υψηλότερα επιτόκια των τελευταίων 23 ετών, πέρασαν με επιτυχία τα stress tests και ανακοίνωσαν την καταβολή υψηλότερων μερισμάτων και προγράμματα επαναγοράς μετοχών.

Οι ελληνικές τράπεζες για πρώτη φορά από τη χρήση του 2008 θα διανείμουν μερίσματα που ανέρχονται στο ύψος των 814 εκατ. ευρώ. Η διαμονή μερίσματος επισφραγίζει την επιστροφή των ελληνικών τραπεζών στην κανονικότητα, έχοντας διανύσει έναν δύσκολο δρόμο για το ελληνικό τραπεζικό σύστημα. Τα ελληνικά πιστωτικά ιδρύματα ανέφεραν συνολικά καθαρά κέρδη 2,3 δισ. ευρώ το πρώτο εξάμηνο του 2024, αυξημένα κατά 25% σε ετήσια βάση.

Ευρωπαϊκές τράπεζες: Τα αποτελέσματά τους στο μικροσκόπιο των αγορών

Ποσό ρεκόρ επιστρέφουν οι ευρωπαϊκές τράπεζες

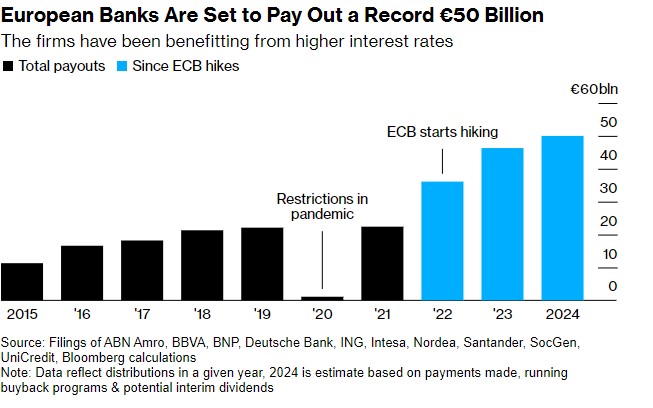

Πάνω από 50 δισ. ευρώ αναμένεται να επιστρέψουν στους μετόχους τους οι μεγαλύτερες ευρωπαϊκές κεντρικές τράπεζες για πρώτη φορά,καθώς τα κέρδη τους έχουν ενισχυθεί από τα υψηλά επιτόκια.

Δέκα από τους κορυφαίες τράπεζες της ευρωζώνης είναι πιθανό να φθάσουν τα 50,02 δισ. ευρώ σε συνδυασμένες πληρωμές φέτος, μόλις εκταμιευθούν τα προγραμματισμένα ενδιάμεσα μερίσματα τους επόμενους μήνες, σύμφωνα με υπολογισμούς του Bloomberg που βασίζονται σε αρχεία των εταιρειών. Το ποσό θα μπορούσε να αυξηθεί περαιτέρω εάν οι τράπεζες δηλώσουν νέες επαναγορές μετοχών πριν από το τέλος του έτους.

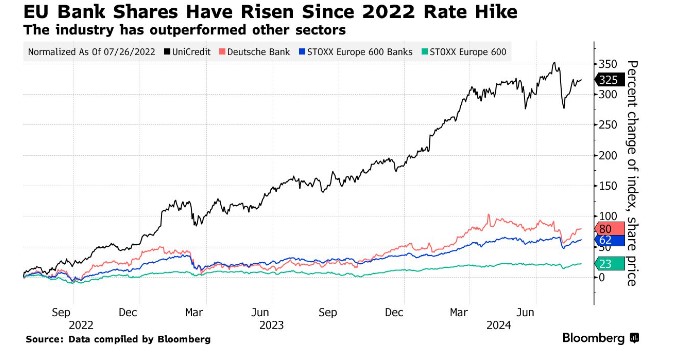

Τα κέρδη τους έχουν εκτοξευθεί από την επιθετική αύξηση των επιτοκίων που ξεκίνησε η Ευρωπαϊκή Κεντρική Τράπεζα πριν από δύο χρόνια, με τις πληρωμές να έχουν πιθανώς υπερδιπλασιαστεί σε σχέση με τα προ της πανδημίας επίπεδα, σύμφωνα με τους υπολογισμούς του Bloomberg. Οι μετοχές τους επίσης έχουν καταγράψει τις καλύτερες επιδόσεις στα χρηματιστηριακά ταμπλό σε σχέση με άλλους κλάδους.

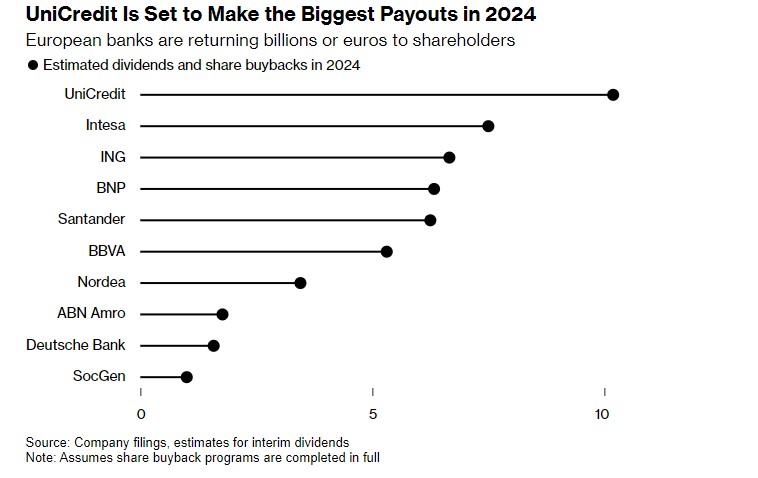

Πάνω από 10 δισ. ευρώ θα επιστρέψει η UniCredit

Η UniCredit SpA πρόκειται να πραγματοποιήσει φέτος τις υψηλότερες πληρωμές που θα ξεπερνάνε τα 10 δισ. ευρώ, σύμφωνα με την επισκόπηση του Bloomberg. Το ποσό είναι σχεδόν διπλάσιο του συνολικού ποσού που επέστρεψε η τράπεζα στους επενδυτές κατά τη διάρκεια των δεκατριών ετών που εκτείνονται από τη χρηματοπιστωτική κρίση έως το έτος πριν η ΕΚΤ αρχίσει τις αυξήσεις των επιτοκίων της, σύμφωνα με τους υπολογισμούς.

Η τιμή της μετοχής της ιταλικής τράπεζας έχει περίπου τετραπλασιαστεί από την αντιστροφή της πολιτικής της ΕΚΤ στα μέσα του 2022. Τα προηγούμενα οκτώ χρόνια αρνητικών επιτοκίων είχαν επιβαρύνει σημαντικά τα κέρδη των τραπεζών της ΕΕ.

Η Intesa Sanpaolo, η ING Groep και η BNP Paribas οδεύουν να είναι οι επόμενοι μεγαλύτεροι πληρωτές, ενώ η Deutsche Bank και η Societe Generale είναι πιθανό να επιστρέψουν τα χαμηλότερα ποσά.

Η ΕΚΤ αναμένεται να μειώσει τα επιτόκια τον Σεπτέμβριο για δεύτερη φορά φέτος, εγείροντας ερωτήματα σχετικά με το πόσο βιώσιμος θα είναι ο μποναμάς των πληρωμών.

«Οι περισσότερες ευρωπαϊκές τράπεζες εξακολουθούν να έχουν πλεονάζοντα κεφάλαια, αλλά το πιο σημαντικό είναι ότι πιστεύουμε ότι η πολύ βελτιωμένη κερδοφορία τους θα πρέπει να συνεχίσει να υποστηρίζει την οργανική δημιουργία κεφαλαίων, τα οποία μπορούν να επιστρέψουν μέσω μερισμάτων και επαναγορών» εξηγεί ο αναλυτής της Morningstar, Γιόχαν Σολτς. «Αναμένουμε πλατιά κέρδη για τις ευρωπαϊκές τράπεζες τα επόμενα τρία χρόνια, αλλά αυτό θα τους επιτρέψει να διατηρήσουν τουλάχιστον τα τρέχοντα μερίσματα».

Η Banco Santander ανακοίνωσε την Τρίτη πρόγραμμα επαναγοράς μετοχών ύψους 1,5 δισ. ευρώ στο πλαίσιο της δέσμευσης να επιστρέψει περίπου τα μισά κέρδη της στους επενδυτές. Η Deutsche Bank ανακοίνωσε ότι επανεξετάζει την προηγούμενη απόφασή της να ακυρώσει μια επαναγορά που είχε αρχικά προγραμματίσει για αργότερα φέτος.

Οι ελληνικές τράπεζες

Για πρώτη φορά από τη χρήση του 2008 οι ελληνικές τράπεζε θα διανείμουν μερίσματα που ανέρχονται στο ύψος των 814 εκατ. ευρώ. Η διαμονή μερίσματος επισφραγίζει την επιστροφή των ελληνικών τραπεζών στην κανονικότητα, έχοντας διανύσει έναν δύσκολο δρόμο για το ελληνικό τραπεζικό σύστημα.

H Eurobank θα δώσει συνολικό μέρισμα 342 εκατ. ευρώ, η Εθνική 332 εκατ. ευρώ, η Πειραιώς θα καταβάλει μέρισμα 79 εκατ. ευρώ και η Alpha Bank 61 εκατ. ευρώ.

Οι ελληνικές τράπεζες ανέφεραν συνολικά καθαρά κέρδη 2,3 δισ/ ευρώ το πρώτο εξάμηνο του 2024,

Ο κλάδος σύμφωνα με τους αναλυτές έχει θετικές προοπτικές που οφείλονται στα αισιόδοξα επιχειρηματικά σχέδια που παρουσιάστηκαν μαζί με τα αποτελέσματα του 2023, τα οποία προβλέπουν ανθεκτικότητα στην κερδοφορία για τα έτη 2024-2026, παρά την πτώση των επιτοκίων και τη διανομή μερισμάτων από τα κέρδη του 2023, που αναμένεται να αυξηθούν στο μέλλον.

Οι ελληνικές τράπεζες ανέφεραν συνολικά καθαρά κέρδη 2,3 δισ/ ευρώ το πρώτο εξάμηνο του 2024, αυξημένα κατά 25% σε ετήσια βάση.

Τα υψηλότερα καθαρά έσοδα από τόκους (NII) και οι καθαρές προμήθειες στήριξαν τα έσοδα το πρώτο εξάμηνο του 2024, παρά τα σημαντικά χαμηλότερα κέρδη από συναλλαγές και άλλα μη επαναλαμβανόμενα έσοδα. Ο έλεγχος του κόστους βοήθησε στην αντιστάθμιση των πληθωριστικών πιέσεων και των υψηλότερων δαπανών για την ψηφιοποίηση.

Στο 10% θα φτάσει η μερισματική απόδοση των ελληνικών τραπεζών το 2026, καθώς θα ευθυγραμμιστεί με εκείνη των ευρωπαϊκών ανταγωνιστών, εκτιμά η Jefferies. Παρότι τα μερίσματα ξεκινούν από χαμηλά επίπεδα (10-30% των κερδών του 2023), εντούτοις έως το 2026 αναμένεται να φτάσουν στον ευρωπαϊκό μέσο όρο του 50%. Η άποψη της JP Morgan είναι ότι οι δείκτες διανομής θα ευθυγραμμιστούν με τους ευρωπαϊκούς μέσους όρους έως το 2025-2026.

Οι αμερικανικές τράπεζες

Τα σχέδιά τους να αυξήσουν τις καταβολές μερισμάτων και να προχωρήσουν σε προγράμματα επαναγοράς μετοχών δισ. δολαρίων γνωστοποίησαν στους μετόχους τους οι αμερικανικές τράπεζες (Big Four) Bank of America, Citigroup, Morgan Stanley και JPMorgan Chase, αφού πέρασαν τα ετήσια «stress tests» από την Federal Reserve. Τα τελευταία δύο χρόνια, μεγάλες τράπεζες όπως η JPMorgan Chase, η Bank of America, η Citigroup και η Wells Fargo χρέωναν περισσότερα για δάνεια, με τη Fed να ανεβάζει τα επιτόκια, χωρίς να μετακυλίει πλήρως την αύξηση στους καταθέτες.

- Η JPMorgan Σκοπεύει να αυξήσει το τριμηνιαίο μέρισμα σε 1,25 δολάρια ανά μετοχή από 1,15 για το τρίτο τρίμηνο του 2024 και ενέκρινε ένα νέο πρόγραμμα επαναγοράς κοινών μετοχών ύψους 30 δισ. δολ.

- Η Goldman Sachs αυξάνει το μέρισμα από 2,75 δολάρια σε 3 δολάρια ανά μετοχή από την 1η Ιουλίου 2024

- Η Morgan Stanley αυξάνει το τριμηνιαίο μέρισμα σε 0,925 δολάρια ανά μετοχή από 0,85 $ και ενέκρινε εκ νέου ένα πολυετές πρόγραμμα επαναγοράς μετοχών έως και 20 δισ. δολαρίων

- Η Citi αυξάνει το τριμηνιαίο μέρισμα μερίσματος από 53 σεντ σε 56 σεντ ανά μετοχή. Θα συνεχίσει να αξιολογεί τις επαναγορές μετοχών σε τριμηνιαία βάση

- Η BofA αύξησε το μέρισμά της κατά 8% στα 26 σεντ ανά μετοχή για το τρίτο τρίμηνο

- Η Wells αύξησε το μέρισμα κατά 14% στα 40 σεντ ανά μετοχή για το τρίτο τρίμηνο

Η έκπληξη της Citi

Η Citi ξεπέρασε τις προσδοκίες στο φετινό stress test. Ήταν οι μόνη από τις άλλες τράπεζες – BofA, Goldman, JPMorgan, Morgan Stanley και Wells Fargo – που παρουσίασε μικρότερες απώλειες στο φετινό stress test από πέρυσι.

Η Citi ήταν επίσης η μόνη από τις μεγάλες τράπεζες που είδε την απαίτηση κεφαλαιακού λόγου για το επόμενο έτος να συρρικνώνεται στο 12,1%, από 12,3% πριν από έναν χρόνο.

Latest News

Πού θα οδηγήσουν τα επιτόκια της ΕΚΤ οι δασμοί Τραμπ - Τι προβλέπουν οι αναλυτές

Τι δείχνει έρευνα του Bloomberg σε αναλυτές - Πώς προβλέπουν ότι θα κινηθεί η ΕΚΤ στις επόμενες συνεδριάσεις

Ο Τραμπ φέρνει κοντά την ΕΕ με τη Βρετανία - Πώς αναπτύσσεται το «φλερτ»

Στην Βρετανία θα φιλοξενήσει ο Κιρ Στάρμερ, τον επόμενο μηνα, την πρώτη σύνοδο κορυφής με τους ηγέτες του μπλοκ μετά το Brexit

Ο άνθρωπος του Τραμπ που έκλεισε την USAID εκδιώχθηκε από το Στέιτ Ντιπάρτμεντ

Ο Πιτ Μαρόκο ηγήθηκε της αποστολής εξωτερικής βοήθειας των ΗΠΑ στο Στέιτ Ντιπάρτμεντ

Σι: Ο εμπορικός πόλεμος δεν έχει νικητές – Ο προστατευτισμός δεν οδηγεί πουθενά

Ο κινέζος ηγέτης Σι Τζινπίνγκ ξεκινάει περιοδεί στις χώρες της ΝΑ Ασίας

Εκτοξεύεται στην Κεντρική και Ανατολική Ευρώπη το ηλεκτρονικό εμπόριο

Επιχειρήσεις που υιοθετούν τεχνολογία, αυτοματισμούς και στρατηγική εξωστρέφεια είναι αυτές που ξεχωρίζουν - Τι δείχνει έρευνα για το e-commerce

Dubai Chocolate: Η σοκολάτα που γεννήθηκε από μια λιγούρα – Το μυστικό της επιτυχίας

Μια λιγούρα εγκυμοσύνης έγινε παγκόσμια τάση

Νέες απειλές Τραμπ: «Κανείς δεν θα γλιτώσει από τους δασμούς»

Από τη μία ο Τραμπ αναστέλλει τους δασμούς για δεκάδες χώρες και εξαιρεί από το μέτρο προϊόντα από την Κίνα, από την άλλη συνεχίζει να εκτοξεύει απειλές προς πάσα κατεύθυνση

Πώς η στροφή Τραμπ δεν διώχνει την παγκόσμια αβεβαιότητα

Οι πιέσεις στα αμερικανικά ομόλογα και στη ραχοκοκαλιά του παγκόσμιου χρηματοπιστωτικού συστήματος τρόμαξαν τον «Tariff Man» - Οι εκτιμήσεις των αναλυτών για την επόμενη μέρα

Πόσο θα ακριβύνει η Barbie στις ΗΠΑ;

Από τις Barbie ως τα κλιματιστικά 45 είδη αξίας 1 δισ. δολαρίων που εισάγονται στις ΗΠΑ από την Κίνα απειλούνται με τριψήφιους δασμούς

Η Μόσχα επιταχύνει την «αρπαγή» περιουσιακών στοιχείων

Το ξεφάντωμα εθνικοποιήσεων έρχεται καθώς ο Βλαντιμίρ Πούτιν φλερτάρει με δυτικές εταιρείες

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης