Αν και παραδέχεται ότι είναι «εκτός μόδας» να μιλάει κανείς για τον κίνδυνο του πληθωρισμού αυτή τη στιγμή, η Deutsche Bank δεν διστάζει να προειδοποιήσει: «πρέπει να είμαστε προσεκτικοί».

Η γερμανική τράπεζα αναγνωρίζει βέβαια ότι ο δείκτης τιμών καταναλωτή έχει σχεδόν επιστρέψει στον στόχο σε όλες τις μεγάλες οικονομίες και πολλές κεντρικές τράπεζες έχουν αρχίσει να μειώνουν τα επιτόκια.

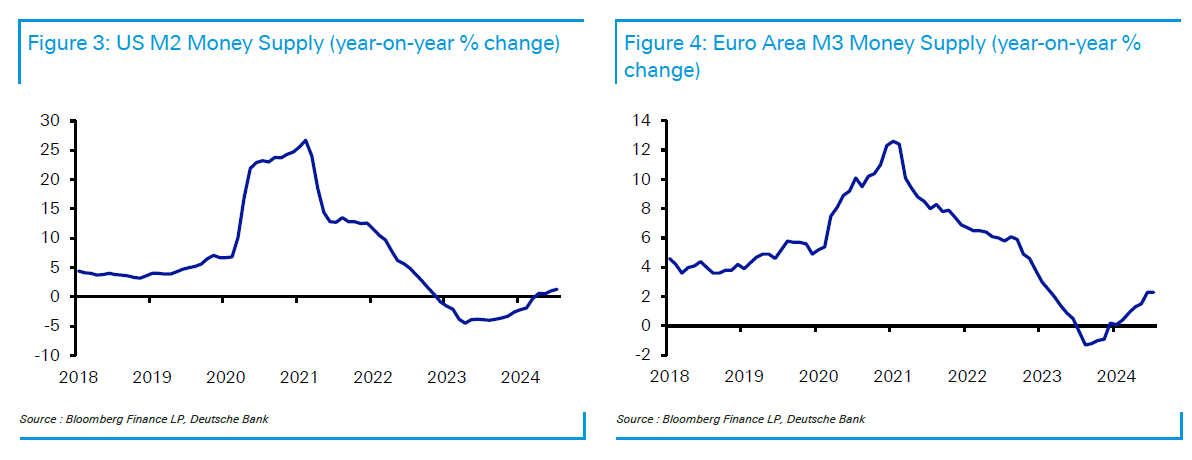

Όμως, καθώς η νομισματική πολιτική γίνεται τώρα πιο χαλαρή, από πολλές απόψεις αυτή είναι ακριβώς η ώρα να είμαστε προσεκτικοί, αναφέρει. Η αύξηση της προσφοράς χρήματος ήδη επιταχύνεται ξανά στις ΗΠΑ και τη ζώνη του ευρώ.

Αλλά υπάρχουν κατηγορίες πληθωρισμού που χρειάζονται περισσότερο χρόνο για να υποχωρήσουν. Οι αυξημένοι γεωπολιτικοί κίνδυνοι σημαίνουν ότι οι κρίσεις των τιμών των εμπορευμάτων θα μπορούσαν να συμβούν ξαφνικά.

Και με τη δημοσιονομική πολιτική να περιορίζεται περισσότερο από υψηλότερες πραγματικές αποδόσεις, η νομισματική πολιτική είναι πιο πιθανό να είναι αυτή που παρέχει οικονομικά κίνητρα από εδώ, εξηγεί επιγραμματικά η Deutsche Bank.

Πληθωρισμός: Πού ποντάρουν οι επενδυτές – Σε χαμηλό δύο ετών οι προβλέψεις στην Ευρώπη

Deutsche Bank: Η εικόνα σήμερα

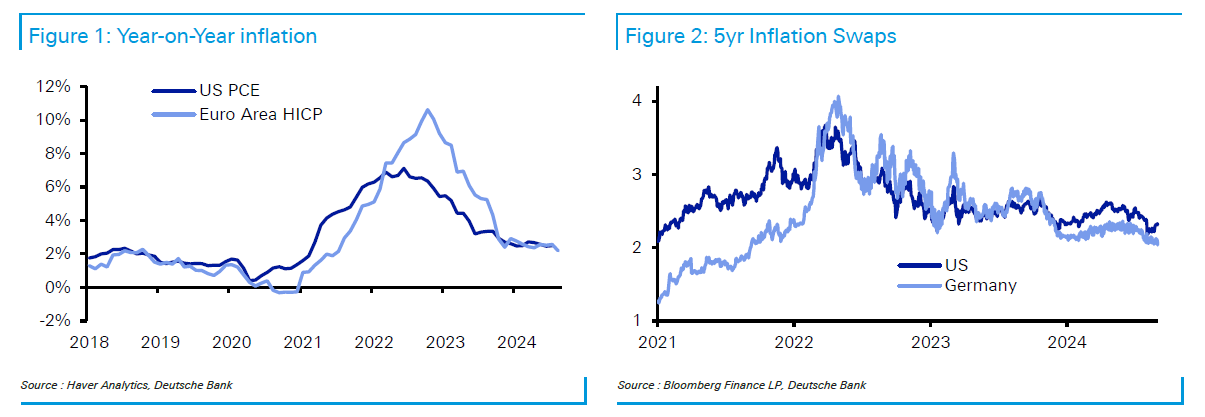

Η Deutsche Bank αναγνωρίζει ότι έχει σημειωθεί τεράστια πρόοδος στον πληθωρισμό τα τελευταία 2-3 χρόνια. Πράγματι, τόσο ο δείκτης PCE των ΗΠΑ (2,5%) όσο και ο πληθωρισμός σε όρους ΕνΔΤΚ της ζώνης του ευρώ (2,2%) έχουν τώρα το «2» και πάλι, σχεδόν κοντά στους στόχους των κεντρικών τους τραπεζών.

Αυτή η αισιοδοξία έχει περάσει και μεταξύ των επενδυτών. Τα συμβόλαια swap πληθωρισμού 5 ετών για τις ΗΠΑ και τη Γερμανία βρίσκονται στο 2,31% και 2,04%, αντίστοιχα. Και στις δύο περιπτώσεις, βρίσκονται σε επίπεδα που δεν έχουμε δει σταθερά από το 2021, πριν από την έκρηξη του πληθωρισμού.

Γιατί λοιπόν αξίζει να δίνουμε προσοχή στον κίνδυνο πληθωρισμού;

1. Η νομισματική πολιτική χαλαρώνει τώρα παγκοσμίως και η αύξηση της προσφοράς χρήματος επιταχύνεται ξανά

Μετά από έναν από τους μεγαλύτερους κύκλους σύσφιξης από τη δεκαετία του 1980, πολλές από τις μεγάλες κεντρικές τράπεζες έχουν αρχίσει τώρα να μειώνουν το επιτόκιο τους ή έχουν ανακοινώσει την πρόθεσή τους να ξεκινήσουν. Για παράδειγμα, ο πρόεδρος της Fed, Πάουελ, είπε στο Jackson Hole ότι «ήρθε η ώρα να προσαρμοστεί η πολιτική».

Εν τω μεταξύ, η ΕΚΤ έχει ήδη επιτύχει μείωση των επιτοκίων κατά 25 μονάδες βάσης τον Ιούνιο, και αναμένεται ευρέως να προχωρήσουν άλλη μία αυτόν τον μήνα. Μόνο αυτή την εβδομάδα, η Τράπεζα του Καναδά αναμένεται ευρέως να περικόψει για 3η συνεχή συνεδρίαση.

Η τιμολόγηση της αγοράς δείχνει ότι αυτό αναμένεται να συνεχιστεί και αυτό έχει ήδη βοηθήσει στη χαλάρωση των οικονομικών συνθηκών. Για παράδειγμα, η πραγματική απόδοση 10ετών ομολόγων των ΗΠΑ έχει μειωθεί περισσότερο από 50 μονάδες βάσης από την κορύφωσή της στα τέλη Απριλίου, όταν ορισμένες ισχυρές αποτυπώσεις πληθωρισμού του πρώτου τριμήνου είχαν οδηγήσει ακόμη και σε εικασίες σχετικά με το εάν η επόμενη κίνηση της Fed θα μπορούσε να είναι μια αύξηση. Αυτές οι χαμηλότερες αποδόσεις διοχετεύονται ήδη στην πραγματική οικονομία, για παράδειγμα μέσω χαμηλότερων επιτοκίων στεγαστικών δανείων.

Αυτό το σημείο σχετικά με τη νομισματική χαλάρωση και τον πληθωρισμό δεν είναι απλώς μια αφηρημένη ανησυχία. Μπορούμε να δούμε ότι η αύξηση της προσφοράς χρήματος τώρα να επιταχύνεται ξανά.

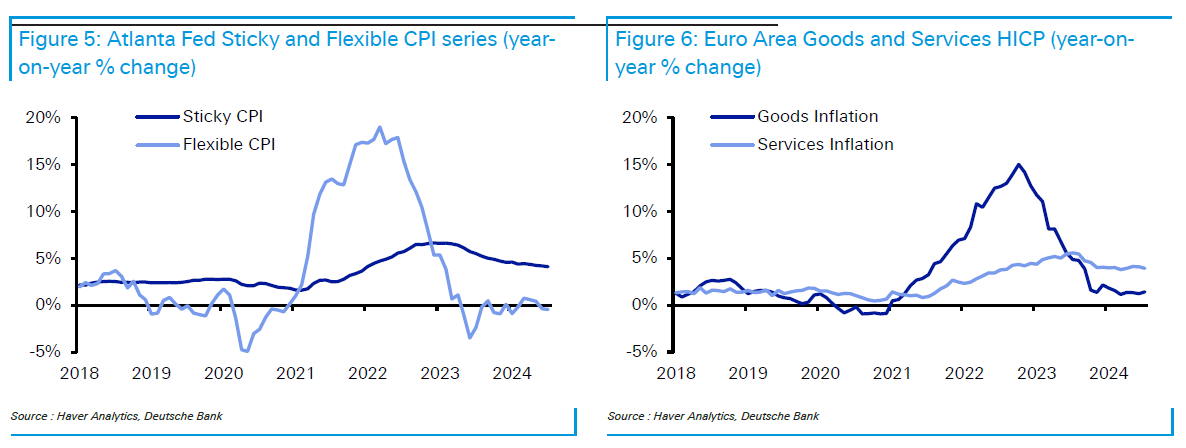

2. Οι πιο επίμονες κατηγορίες ήταν αυτές που ωθούσαν τον πληθωρισμό

Η επιμονή του πληθωρισμού το τελευταίο έτος οφείλεται σε ορισμένες από τις πιο «δύσκολες» κατηγορίες στο καλάθι του πληθωρισμού. Είναι ο κύριος λόγος που ο πληθωρισμός εξακολουθεί να είναι ελαφρώς πάνω από τον στόχο.

Για παράδειγμα, στις ΗΠΑ, η Fed της Ατλάντα αναλύει το καλάθι σε μια «επίμονη» και «ευέλικτη» σειρά ΔΤΚ. Μπορούμε να δούμε ότι είτε σε 3μηνη είτε σε 12μηνη βάση, η επίμονη σειρά είναι αυτή που τραβάει τον πληθωρισμό υψηλότερα. Πράγματι, η ευέλικτη σειρά ΔΤΚ βρίσκεται στην πραγματικότητα σε αποπληθωριστικό έδαφος.

Παρόμοια επιχειρήματα μπορούν να προβληθούν στην Ευρώπη. Στη ζώνη του ευρώ, ο πληθωρισμός αγαθών κυμαίνεται μόλις στο +1,4%, αλλά ο πληθωρισμός των υπηρεσιών (που τείνει να είναι πιο επίμονος) εξακολουθεί να είναι πάνω από το 4%. Η σειρά υπηρεσιών σημείωσε άνοδο σε ετήσια βάση τον Αύγουστο, φτάνοντας στο υψηλότερο επίπεδό της από τον Οκτώβριο του 2023.

3. Οι γεωπολιτικοί κλυδωνισμοί εξακολουθούν να έχουν τη δυνατότητα να ωθήσουν τον πληθωρισμό μέσω των τιμών των εμπορευμάτων

Τα τελευταία χρόνια επέφεραν διάφορα γεωπολιτικά σοκ που συνέβαλαν στον πληθωρισμό. Πιο συγκεκριμένα, η εισβολή της Ρωσίας στην Ουκρανία τον Φεβρουάριο του 2022 οδήγησε σε απότομη αύξηση του κόστους τροφίμων και ενέργειας.

Στην αλλαγή του τρέχοντος έτους, οι επιθέσεις στην εμπορική ναυτιλία στην Ερυθρά Θάλασσα οδήγησαν σε αύξηση του κόστους αποστολής. Και πιο πρόσφατα τον Απρίλιο, οι τιμές του πετρελαίου έφτασαν στο ενδοημερήσιο υψηλό τους για το έτος πάνω από τα 92 δολάρια/βαρέλι, λίγο πριν το Ιράν εξαπολύσει επίθεση με drone και πυραύλους στο Ισραήλ στις 13 Απριλίου.

Έχουμε λοιπόν την πρόσφατη εμπειρία για το πώς η γεωπολιτική μπορεί να προκαλέσει κλυδωνισμούς στην προσφορά και να ωθήσει τον πληθωρισμό χωρίς προηγούμενη προειδοποίηση. Δεδομένου του αριθμού των τρεχόντων κινδύνων στο γεωπολιτικό τοπίο, αυτός ο ανοδικός κίνδυνος για τις τιμές είναι κάτι που πρέπει να έχουμε κατά νου.

4. Οι αυστηρότεροι περιορισμοί στη δημοσιονομική πολιτική

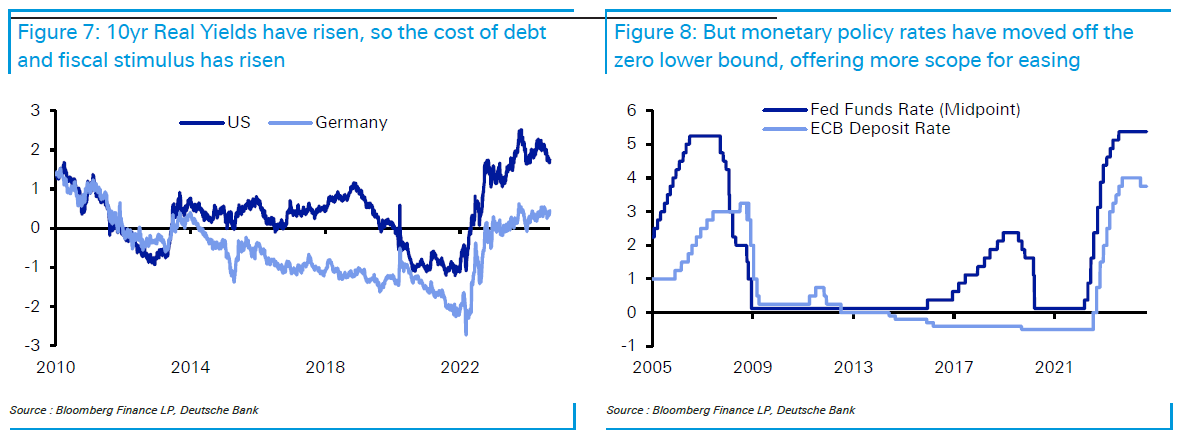

Η αυστηρότερη δημοσιονομική πολιτική σημαίνει ότι η νομισματική πολιτική είναι πλέον πιο πιθανό να παράσχει οικονομικά κίνητρα όταν απαιτείται.

Η μεταπανδημική εποχή έχει δει μια μεγάλη αλλαγή σε σχέση με τη δεκαετία του 2010. Οι υπεύθυνοι χάραξης νομισματικής πολιτικής δεν βρίσκονται πλέον στο μηδενικό κατώτερο όριο για τα επιτόκια, πράγμα που σημαίνει ότι έχουν αρκετά περιθώρια να διευκολύνουν την πολιτική εάν είναι απαραίτητο.

Αντίθετα, οι φορείς χάραξης δημοσιονομικής πολιτικής είναι πολύ πιο περιορισμένοι. Οι πραγματικές αποδόσεις έχουν σημειώσει αξιοσημείωτη αύξηση και οι λόγοι χρέους προς ΑΕΠ είναι επίσης υψηλότεροι ως αποτέλεσμα της πανδημίας.

Επομένως, εάν υπάρξει μελλοντικό αναπτυξιακό σοκ, είναι εύλογο ότι η χαλάρωση θα προέλθει από τη νομισματική πολιτική περισσότερο από ό,τι στο πρόσφατο παρελθόν. Φυσικά, ανάλογα με το πώς γίνεται αυτό και πώς αλληλεπιδρά με άλλες πολιτικές, αυτό θα μπορούσε να έχει άμεσες πληθωριστικές συνέπειες, εξηγεί η Deutsche Bank.

Latest News

Το Χονγκ Κονγκ σταματάει την αποστολή δεμάτων στις ΗΠΑ, λόγω των δασμών Τραμπ

Οι ΗΠΑ είναι παράλογες, εκφοβίζουν και επιβάλλουν δασμούς καταχρηστικά, ανακοίνωσαν τα ταχυδρομεία του Χονγκ Κονγκ

Χαμηλότερος από τον αναμενόμενο ο πληθωρισμός στη Βρετανία τον Μάρτιο

Τι θα κάνει η Τράπεζα της Αγγλίας με τα επιτόκια

Η Κίνα αντικαθιστά τον κορυφαίο διεθνή εμπορικό διαπραγματευτή της

Ποιος είναι ο νέος επικεφαλής για την Κίνα στις εμπορικές διαπραγματεύσεις - Τι σηματοδοτεί η αλλαγή

Η Nvidia θα «χάσει» 5,5 δισ. καθώς οι ΗΠΑ περιορίζουν τις πωλήσεις chip στην Κίνα

Η Nvidia ανακοίνωσε ότι οι ΗΠΑ έχουν ξεκαθαρίσει ότι οι νέοι περιορισμοί είναι απαραίτητοι για την αντιμετώπιση του κινδύνου χρήσης τσιπ H20 σε «έναν υπερυπολογιστή στην Κίνα»

Οι ταχύτερα αναπτυσσόμενες κατηγορίες FMCG στην Ευρώπη - Έρευνα Circana

Η Circana δημοσιεύει σε συνεργασία με το περιοδικό ESM τις κατηγορίες προϊόντων που κατέγραψαν τη μεγαλύτερη ανάπτυξη τον τελευταίο χρόνο

Το Εμπορικό Επιμελητήριο της ΕΕ στην Κίνα ζητάει από το Πεκίνο να αλλάξει εμπορική πολιτική

Τι ζητούν οι επιχειρήσεις που δραστηριοποιούνται στην Κίνα, στον απόηχο του εμπορικού πολέμου που κήρυξε ο Τραμπ

Οι ΗΠΑ αντιδρούν, αλλά συνεχίζουν τις συζητήσεις για τον παγκόσμιο φόρο - Τι λέει ο ΟΟΣΑ

Περισσότερες από 135 χώρες υπέγραψαν τη μεγαλύτερη εταιρική φορολογική μεταρρύθμιση εδώ και περισσότερα από τέσσερα χρόνια πριν

Η PwC αποχωρεί από την Αφρική για να αποφύγει τα σκάνδαλα

Ο παγκόσμιος πρόεδρος της PwC, Mohamed Kande, αντιμετωπίζει τις συνέπειες των σκανδάλων σε πολλές ηπείρους από τότε που ανέλαβε τον ρόλο τον Ιούλιο

Και τα κρίσιμα ορυκτά στο έλεος των δασμών Τραμπ

Η έρευνα που ξεκινούν οι Ηνωμένες Πολιτείες απειλεί να πυροδοτήσει έναν νέο κρίσιμο εμπορικό πόλεμο ορυκτών

Με ρυθμό 5,4% έτρεξε η κινεζική οικονομία το α' τρίμηνο

Η UBS εκτίμησε ότι λίγο λιγότερο από το 60% των εισαγωγών των ΗΠΑ από την Κίνα υπόκεινται σε μέγιστο δασμό 145%

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης