Απαντήσεις στα 4 ζητήματα τα οποία απασχολούν περισσότερο τους επενδυτές για τις ελληνικές τράπεζες δίνει η Morgan Stanley στην τελευταία ανάλυσή της για τον κλάδο, στην οποία μάλιστα επιβεβαιώνει τη σύσταση overweight, δηλαδή για αποδόσεις μεγαλύτερες της αγοράς.

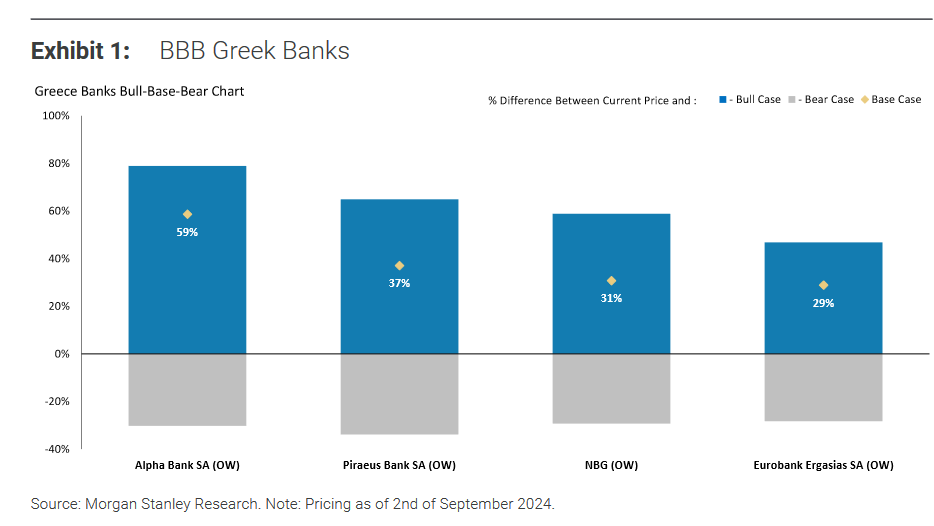

Στο μέτωπο των τιμών στόχων, στο βασικό σενάριο, για την Πειραιώς ορίζει τα 5,51 ευρώ, για την Alpha Βank τα 2,5 ευρώ, για την Εθνική τα 10,43 ευρώ και για τη Eurobank τα 2,66 ευρώ. Οι τιμές στόχοι υποδηλώνουν περιθώριο ανόδου έως και 39%.

Ωστόσο, στο θετικό σενάριο μπορεί να φτάσει έως και το 59%.

Ανάλυση της ευαισθησίας σε μειώσεις επιτοκίων

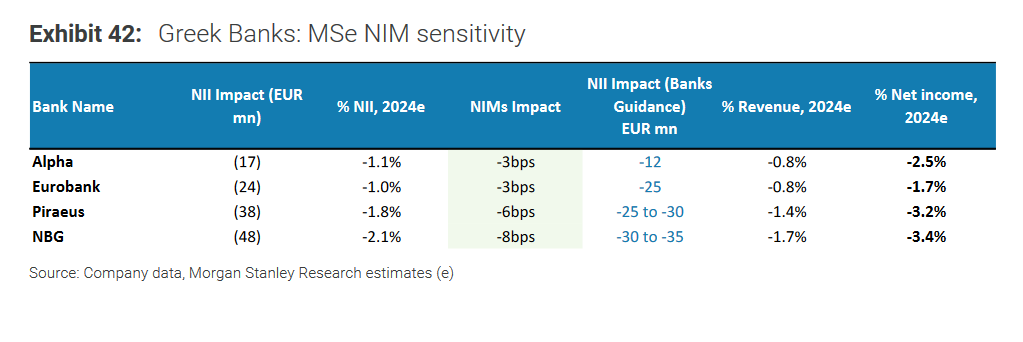

H Morgan Stanley αναγνωρίζει ότι οι ελληνικές τράπεζες έχουν κάνει πρόοδο στην αντιστάθμιση της ευαισθησίας τους ως προς τη μείωση των επιτοκίων μέσω 1) της αύξησης του χαρτοφυλακίου τίτλων τους – κατά μέσο όρο οι τίτλοι ως ποσοστό του ενεργητικού αυξήθηκαν από 16% το 2022 σε 21% από το 1ο εξάμηνο του 2024, 2) την εισαγωγή αντιστάθμισης επιτοκίου από το τέλος του 2023, οι οποίες επί του παρόντος έχουν αρνητική επίδραση στα επιτοκιακά εσοδα από το 1ο εξάμηνο του 2024, αλλά, καθώς τα επιτόκια μειώνονται, αναμένεται να αρχίσουν να συνεισφέρουν θετικά.

Με βάση επίσης την καθοδήγηση των ελληνικών τραπεζών για το 2026 οι μειώσεις επιτοκίων θα αντισταθμιστούν σε μεγάλο βαθμό από i) την αύξηση του CAGR των δανείων κατά ~6%, ii) την εκ νέου μετακύληση τίτλων λήξεως σε άλλους υψηλότερης απόδοσης και iii) τις αντισταθμίσεις.

Με βάση τα παραπάνω, η Morgan Stanley βλέπει ότι η Alpha και η Eurobank έχουν τη χαμηλότερη ευαισθησία περιθωρίου (ΝΙΜ) στα επιτόκια.

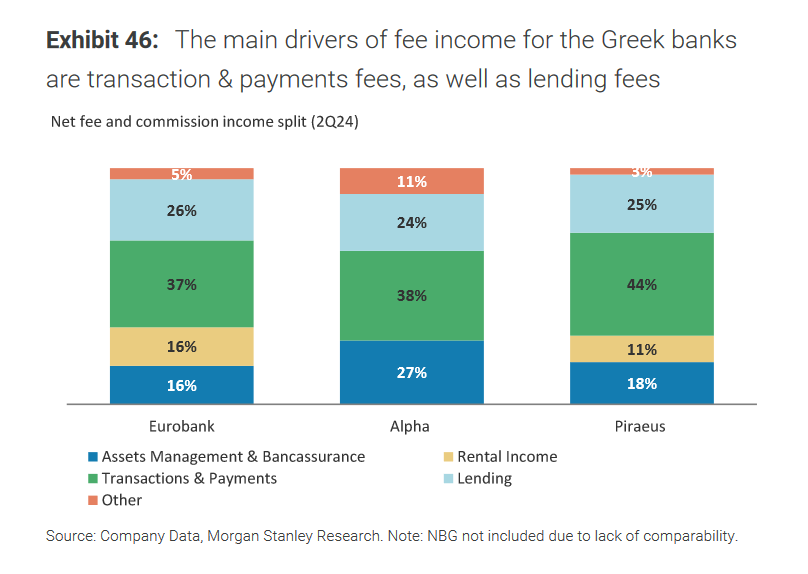

Για τα έσοδα από αμοιβές και προμήθειες

Κατά την Morgan Stanley τα έσοδα από αμοιβές και προμήθειες θα μπορούσαν να παρέχουν περαιτέρω υποστήριξη στα βασικά έσοδα. Σε σχέση με τις ευρωπαϊκές όμοιες τράπεζες, οι ελληνικές τράπεζες παράγουν χαμηλότερο ποσοστό των λειτουργικών εσόδων τους από προμήθειες, γεγονός που δικαιολογεί την προσοχή που επιδεικνύουν στις μειώσεις επιτοκίων.

Ταυτόχρονα, οι ελληνικές τράπεζες παρουσιάζουν σημαντική υποδιείσδυση σε σχέση με τις αντίστοιχες ευρωπαϊκές τράπεζες, υποδηλώνοντας περισσότερες δυνατότητες αύξησης των εσόδων από προμήθειες τα επόμενα χρόνια.

Στο μέλλον, η Morgan Stanley αναμένει μέση αύξηση στα F&C κατά 10% την περίοδο 2024-26.

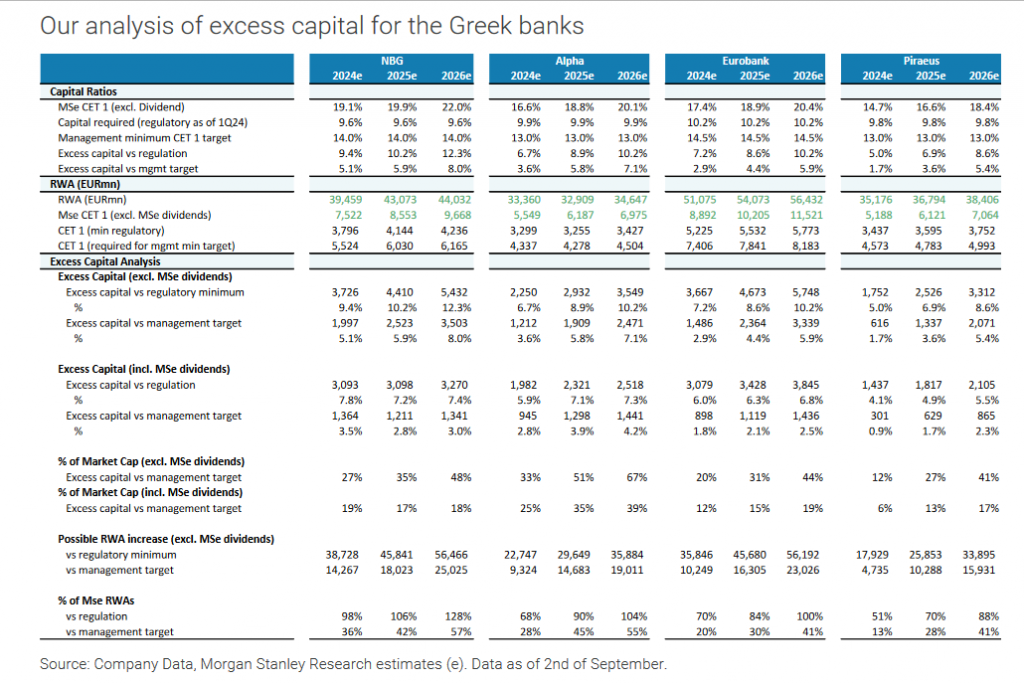

Η πιθανότητα απόδοσης κεφαλαίου υποτιμήθηκε

Τον Ιούνιο του 2024, η ΕΚΤ ενέκρινε τις πρώτες πληρωμές ελληνικών μερισμάτων μετά από 16 χρόνια. Οι δείκτες αποπληρωμής για τις τράπεζες διαμορφώθηκαν στο 30% για τη Eurobank και την Εθνική, στο 20% για την Alpha (μισό μέρισμα σε μετρητά, μισή επαναγορά μετοχών) και 10% για την Πειραιώς.

Με τους αυξανόμενους δείκτες κεφαλαίου που καθοδηγούνται από τη δημιουργία οργανικών κεφαλαίων, η Morgan Stanley βλέπει σημαντικά περιθώρια διανομής πλεονάζοντος κεφαλαίου για τις ελληνικές τράπεζες έως το 2026 – ιδίως για την Εθνική. Με βάση την ανάλυσή της μάλιστα, το υπερβάλλον κεφάλαιο (εκτός μερισμάτων) πάνω από τους στόχους των διοικήσεων θα ανέρχεται σε ~ 50% της κεφαλαιοποίησης της αγοράς κατά μέσο όρο για τις ελληνικές τράπεζες έως το 2026.

Στο βασικό σενάριο, βλέπει τις μερισματικές αποδόσεις να διαμορφώνονται στο ~7% το 2024 κατά μέσο όρο και στο ~9% το 2025 με βάση τους δείκτες πληρωμών 30-50% το 2024 και 40-60% το 2025. Η Εθνική ξεχωρίζει με τον υψηλότερο δείκτη συνολικού κεφαλαίου στον κλάδο.

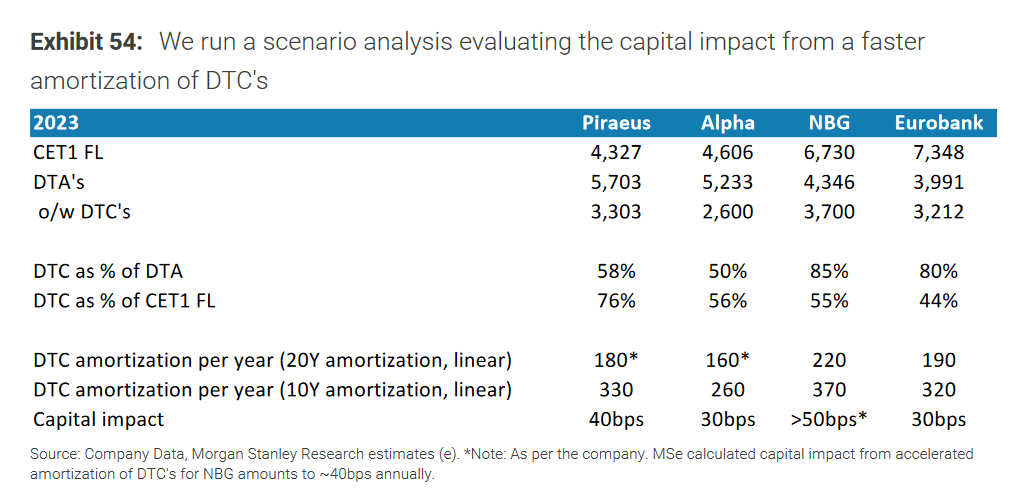

Τι γίνεται με τα DTC;

Οι επενδυτές ρωτούν σχετικά με τα DTC στο κεφάλαιο των ελληνικών τραπεζών, με την Morgan Stanley να βλέπει το μερίδιο τους ως ποσοστό του κεφαλαίου να μειώνεται κατά ~ 16 ποσοστιαίες μονάδες μεταξύ 2023-26 και να ανέρχονται στο ~42% του κεφαλαίου των ελληνικών τραπεζών κατά μέσο όρο έως το 2026 (έναντι 58% το 2023).

Με βάση την ανάλυσή της, η διαδικασία αυτή θα έχει μέσο αντίκτυπο ~40 μ.β. στο CET 1, το οποίο η Morgan Stanley θεωρεί ότι είναι διαχειρίσιμο. Σημειώνει ότι η Eurobank έχει το χαμηλότερο μερίδιο DTC στο κεφαλαιακό της μείγμα με 44% από το 2023, το οποίο βλέπει να μειώνεται στο 31% έως το 2026.

Latest News

Πράσινο φως στον Στάσση για άλλα τρία χρόνια στο τιμόνι της ΔΕΗ - Η απόφαση των μετόχων

Η Έκτακτη Γενική Συνέλευση των μετόχων της ΔΕΗ ανανέωσε τη θητεία του Γιώργου Στάσση ως CEO της εταιρείας μέχρι της 15 Απριλίου 2028 - Οι νέες μπίζνες του ομίλου

Η Intralot επεκτείνει το συμβόλαιό της με τη Λοταρία του New Hampshire μέχρι το 2033

Στο πλαίσιο της συμφωνίας, η τεχνολογική υποδομή της Λοταρίας θα αναβαθμιστεί με νέα τερματικά της Intralot

Συνεργασία ψηφιακής διασύνδεσης στη Νοτιοανατολική Μεσόγειο Digital Realty - Space Hellas

Η συνεργασία Digital Realty - Space Hellas ενισχύει περαιτέρω το δίκτυο της δεύτερης και αναδεικνύει την Κρήτη σε κομβικό σημείο διασύνδεσης στην Νοτιοανατολική Μεσόγειο

Ψήφος εμπιστοσύνης στον Στάσση – Νέα τριετής θητεία για τον Πρόεδρο και CEO της ΔΕΗ

Πραγματοποιείται σήμερα 16 Απριλίου η ΕΓΣ των μετόχων για τη σύνθεση του νέου ΔΣ της ΔΕΗ – «Άρωμα γυναίκας» στη διοίκηση – Ο νέος ρόλος για Καρακούση

Ευκαιρίες και κίνδυνοι για τις τράπεζες από νέες μειώσεις επιτοκίων

Σε ετοιμότητα για τα επιτόκια βρίσκονται οι διοικήσεις των τραπεζών - Τα σχέδια που επεξεργάζονται και τα σενάρια

Έδωσαν τα χέρια «Γαλαξίας» και Παπαγεωργίου - Τι απομένει για την εξαγορά

Σύμφωνα με πληροφορίες του ΟΤ, ο Γαλαξίας έχει υπογράψει προσύμφωνο εξαγοράς - Έχει γίνει οικονομικός έλεγχος και έχει καθοριστεί το τίμημα

S&P Global: Υψηλές οι αποδόσεις των ελληνικών τραπεζών – Οδηγός τα υψηλά κεφάλαια και η μείωση του κινδύνου

Όπως εξηγεί η Tedeschi, οι τέσσερις μεγαλύτερες τράπεζες της Ελλάδας θα επιστρέψουν περισσότερα κεφάλαια στους επενδυτές το 2025

Δεσμεύσεις του υπουργείου Ανάπτυξης για τη βελτίωση του θεσμικού πλαισίου λειτουργίας των ΒΙΠΕ

Δεσμεύσεις από το υπουργείο Ανάπτυξης μετα την κοινοβουλευτική ερώτηση των βουλευτών Λευτέρη Αυγενάκη και Γιώργου Κοτρωνιά

Κρι Κρι: Στα 256 εκατ. ευρώ ο τζίρος το 2024, αυξημένος κατά 18,5%

Το Διοικητικό Συμβούλιο της ΚΡΙ ΚΡΙ πρότεινε τη διανομή μερίσματος μικτού ποσού 0,40 ευρώ ανά μετοχή

Alpha Trust Ανδρομέδα: Τη διανομή μερίσματος 0,32 ευρώ/ μετοχή ενέκρινε η ΓΣ

Η καταβολή θα αρχίσει την Παρασκευή 13.06.2025 και θα πραγματοποιηθεί μέσω της Τράπεζας Πειραιώς

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης