Η συνεχιζόμενη πρόοδος στον ελληνικό τραπεζικό τομέα, ο οποίος ενισχύει την ανθεκτικότητά του, ήταν ένας σημαντικός παράγοντας για την αλλαγή της προοπτικής (τάσης) της ελληνικής οικονομίας από «Σταθερή» σε «Θετική». Αυτό εξηγεί ο οίκος DBRS, σε νέα ανάλυσή της, κατά την οποία υποστηρίζει ότι η πρόοδος των ελληνικών τραπεζών είναι καθοριστική για την αξιολόγηση της ελληνικής οικονομίας.

«Οι συνεχείς προσπάθειες για να γίνει ο τραπεζικός τομέας πιο ανθεκτικός και κερδοφόρος είναι καθοριστικής σημασίας υπό το πρίσμα της επιτυχούς κατανομής των κεφαλαίων του Recovery and Resilience Facility (Ταμείου Ανάκαμψης)», δήλωσε χαρακτηριστικά η Σπυριδούλα Τζίμα, Αντιπρόεδρος του Sovereign Group της Morningstar DBRS.

JP Morgan: Παραμένει ουδέτερη για την Ελλάδα – Εξαντλούνται οι ανοδικοί καταλύτες

DBRS: Μειώνονται οι δεσμοί των τραπεζών με το κράτος

Η αποεπένδυση των συμμετοχών του ΤΧΣ, που επιταχύνθηκε από τα τέλη του 2023, ήταν μια θετική εξέλιξη στον κλάδο, καθώς οδήγησε σε πιο διαφοροποιημένες ιδιοκτησιακές δομές, προσέλκυσε ξένους επενδυτές και μείωσε τη διασύνδεση του κλάδου με το ελληνικό κράτος, εξηγεί ο οίκος.

Το ΤΧΣ εκχώρησε πλήρως τις μετοχές του σε Eurobank, Τράπεζα Πειραιώς, Alpha Bank και εν μέρει στην Εθνική Τράπεζα επιστρέφοντας στο δημόσιο περίπου 3 δισ. ευρώ. Πλέον το ΤΧΣ, που είχε μεγάλα μερίδια σε μεγάλες ελληνικές τράπεζες, διατηρεί μερίδιο περίπου 18% στην Εθνική και ποσοστό περίπου 72,5% στην Attica Bank.

Μετά την πρόσφατη συγχώνευση της Attica Bank με την Παγκρήτια, το μερίδιο της κυβέρνησης είναι πιθανό να μειωθεί σε περίπου 35% και πιθανότατα θα βοηθήσει τον δείκτη μη εξυπηρετούμενων ανοιγμάτων NPEs του τραπεζικού συστήματος να υποχωρήσει περαιτέρω.

Περαιτέρω ενέργειες για τα NPEs

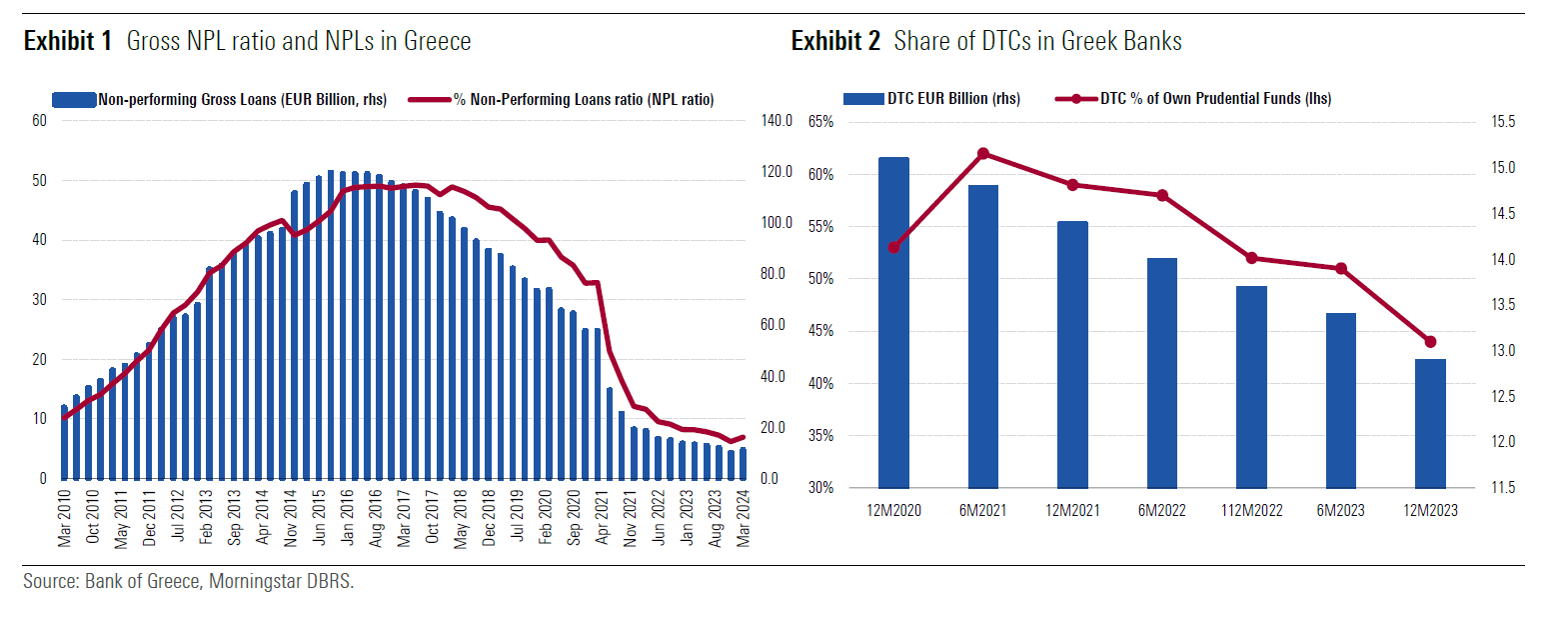

Υπό την καθοδήγηση κυρίως των πωλήσεων και των τιτλοποιήσεων δανείων στο πλαίσιο του Hercules Asset Protection Scheme (HAPS), το οποίο διαθέτει τις κρατικές εγγυήσεις, ο δείκτης NPEs μειώθηκε στο 7% τον Μάρτιο του 2024 από το ανώτατο όριο του 49,2% τον Ιούνιο του 2017. Έτσι ο δείκτης των συστημικών τραπεζών προσεγγίζει αυτόν των ομολόγων τους στη Νότια Ευρώπη.

Αν και, κατά την DBRS, ο δείκτης NPEs των μη συστημικά σημαντικών τραπεζών παραμένει αυξημένος, η σημαντική μείωση των μη εξυπηρετούμενων δανείων από τους ισολογισμούς των τραπεζών και η αποεπένδυση στον τραπεζικό τομέα σηματοδοτούν την επιστροφή του ελληνικού χρηματοπιστωτικού τομέα στην κανονικότητα και αναμένεται να διευκολύνει την αυξημένη πρόσβαση σε πίστωση για τα ελληνικά νοικοκυριά και τις επιχειρήσεις. Αυτό έχει ως αποτέλεσμα τη στήριξη της πραγματικής οικονομίας μέσω επενδύσεων, βελτιώνοντας έτσι τις προοπτικές ανάπτυξης της Ελλάδας.

Η πιστωτική επέκταση προς τις μη χρηματοπιστωτικές εταιρείες αυξήθηκε σε 9,7% ετησίως τον Ιούλιο του 2024 σε σύγκριση με 3,1% ετησίως τον Ιούλιο του 2023. Αυτό είναι το κλειδί υπό το πρίσμα της επιτυχούς κατανομής των κεφαλαίων του Ταμείου Ανάκαμψης, εξηγεί ο DBRS.

Μέχρι στιγμής, το τραπεζικό σύστημα έχει διοχετεύσει μόνο 2,2 δισ. ευρώ από 17,7 δισ. ευρώ, αλλά αναμένεται επιτάχυνση στο μέλλον. Η παροχή πιστώσεων σε ελληνικές εταιρείες θα βοηθήσει την Ελλάδα να μειώσει το επενδυτικό της χάσμα με τους Ευρωπαίους ομολόγους της, προσθέτει ο οίκος.

Η ισχυρότερη κερδοφορία θα βελτιώσει την ποιότητα του κεφαλαίου

Τέλος, οι μεγάλες ελληνικές τράπεζες επέστρεψαν στην κερδοφορία και άρχισαν επίσης να διανέμουν μερίσματα, ένα ακόμη σημάδι αποκατάστασης της κανονικότητας για το ελληνικό τραπεζικό σύστημα.

Η ισχυρότερη κερδοφορία επέτρεψε στις τράπεζες να μειώσουν το μερίδιο των αναβαλλόμενων φορολογικών πιστώσεων (DTC) στο κεφάλαιό τους, το οποίο μειώθηκε στο 44% των ιδίων κεφαλαίων προληπτικής εποπτείας στο τέλος του 2023, μειωμένο κατά 8 ποσοστιαίες μονάδες σε σύγκριση με το 2022.

Οι DTC αντιπροσωπεύουν κεφάλαιο χαμηλότερης ποιότητας που δεν παρέχει την ικανότητα απορρόφησης ζημιών και προσθέτει μια ενδεχόμενη υποχρέωση για την κυβέρνηση. Εάν οι τράπεζες συνεχίσουν να διατηρούν υγιή κερδοφορία, ανάλογα με τη μερισματική πολιτική, οι DTC αναμένεται να μειωθούν σταδιακά. Αυτό θα μείωνε περαιτέρω τη σύνδεση με το κράτος.

Ωστόσο, παρά τις βελτιώσεις στον τραπεζικό τομέα, εξακολουθούν να υπάρχουν τρωτά σημεία, συμπεριλαμβανομένου του μεγάλου όγκου εγχώριων κρατικών ομολόγων και κρατικών εγγυήσεων, καταλήγει ο οίκος.

Latest News

![Ακίνητα: Ποιοι παράγοντες ανεβάζουν τις τιμές – Οι πιο ακριβές περιοχές στην Αττική [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/akinita-600x384.jpg)

Οι 10 εστίες που πυροδοτούν τις τιμές στα ακίνητα - Οι πιο ακριβές περιοχές [γραφήματα]

Τι αναφέρει μελέτη της Alpha Bank για τα ακίνητα και τις προοπτικές της αγοράς

Δίκτυο Καταπολέμησης της Φτώχειας: Οι πολιτικές της κυβέρνησης διαιωνίζουν τη φτώχεια

Οι κοινωνικές πολιτικές που εφαρμόζονται συντηρούν τη φτώχεια και την ανισότητα, ενώ σε κάποιες περιπτώσεις υπάρχει επιδείνωση. Τι λέει το Δίκτυο Καταπολέμησης της Φτώχειας για την έκθεση της ΕΛΣΤΑΤ.

Η ρύθμιση που ξεκλειδώνει κουρέματα και ρυθμίσεις οφειλών σε νοικοκυριά κι επιχειρήσεις

Ο εξωδικαστικός μηχανισμός και η ένταξη περισσότερων υπερχρεωμένων νοικοκυριών κι επιχειρήσεων στις ρυθμίσεις οφειλών, το νέο στοίχημα ΥΠΕΘΟ και servicers

Ψηφιακό ευρώ: Ανεξαρτητοποίηση της Ευρώπης σε δύο φάσεις

Το όραμα για μια ΕΕ που δεν θα εξαρτάται από αμερικανικές και κινεζικές υποδομές για την πραγματοποίηση πληρωμών

Στα χέρια Premia, Dimand και AKTOR οι φοιτητικές εστίες του μέλλοντος

Γιατί developers και κατασκευαστικές εταιρείες εστιάζουν στις φοιτητικές εστίες - Κινήσεις ματ από Premia, Dimand και AKTOR

Τα δύο σχέδια για την αξιοποίηση των ακινήτων του Δημοσίου

Τι αλλάζει σε σχολάζουσες κληρονομιές, και δωρεές

Ο χάρτης πληρωμών της εβδομάδας - Ποιοι πάνε αύριο ταμείο

Το χρονοδιάγραμμα ΕΦΚΑ - ΔΥΠΑ - Θα καταβληθούν 1.253.742.257,83 ευρώ σε 2.530.742 δικαιούχους

Πώς η ρήτρα διαφυγής γεμίζει το καλάθι της ΔΕΘ - Ποια μέτρα ενίσχυσης εξετάζονται

Τι προβλέπει η Λευκή Βίβλος της Κομισιόν για την απόκλιση από τα όρια αύξησης δαπανών

![Καταθέσεις: Ποια επενδυτικά καταφύγια προτιμούν οι Έλληνες επενδυτές [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/04/epend-shutterstock_1117388978-600x399.jpg)

Ποια επενδυτικά καταφύγια προτιμούν οι Έλληνες επενδυτές [γραφήματα]

Τι δείχνουν τα στοιχεία που συγκέντρωσε ο ΟΤ – Πώς εξελίσσονται οι επενδύσεις στις καταθέσεις

![Χρυσές λίρες: Φρενίτιδα χωρίς τέλος – Πόσες πούλησαν και αγόρασαν οι Έλληνες [πίνακες]](https://www.ot.gr/wp-content/uploads/2022/12/xrises-lires-600x300.jpg)

Φρενίτιδα χωρίς τέλος - Πόσες λίρες πούλησαν και αγόρασαν οι Έλληνες [πίνακες]

Οι κλυδωνισμοί από τον «τυφώνα» των δασμών - Οι Ελληνες πουλάνε τις λίρες τους ενώ ο χρυσός καλπάζει

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης