Στην τελική ευθεία εισέρχεται η ενεργοποίηση του δεύτερου placement του TXΣ στην Εθνική Τράπεζα, για την πώληση του υπόλοιπου ποσοστού που κατέχει το Δημόσιο στη μεγαλύτερη τράπεζα της χώρας.

Πρόκειται για μια κίνηση που θα σηματοδοτήσει –σε μεγάλο βαθμό- την πλήρη επιστροφή του εγχώριου τραπεζικού συστήματος στον ιδιωτικό τομέα, σε συνδυασμό με την ολοκλήρωση της συγχώνευσης της Attica Bank με την Παγκρήτια και την είσοδο νέου στρατηγικού επενδυτή.

Ελληνικές τραπεζες: Μπαράζ θετικών εκθέσεων και υψηλότερες τιμές- στόχοι από ξένους οίκους

Συγκλίνουσες πληροφορίες αναφέρουν πως επίκειται συνεδρίαση της διοίκησης του ΤΧΣ, προκειμένου να ενημερωθεί από την JP Morgan που ηγείται του σχήματος των συμβούλων πώλησης σχετικά με το ενδιαφέρον του επενδυτικού κοινού.

Ισχυρό ενδιαφέρον για την Εθνική Τράπεζα

Πηγές που παρακολουθούν την υπόθεση αναφέρουν στον OT πως η επενδυτική κοινότητα δείχνει αρκετά θερμή στο ενδεχόμενο τοποθέτησης στην Εθνική Τράπεζα, διευκρινίζοντας πως αρκετοί περιμένουν τις τελικές αποφάσεις σχετικά με τους όρους διάθεσης των μετοχών (με επίκεντρο την τιμή).

Όλα δείχνουν πως το Ελληνικό Δημόσιο θα διαθέσει από 10% έως 13% από το συνολικό 18% που εξακολουθεί να κατέχει στην τράπεζα, διατηρώντας ένα ποσοστό μεταξύ 5% και 8% ως… «παρακαταθήκη».

Πληροφορίες της αγοράς υποστηρίζουν πως το συγκεκριμένο ποσοστό θα μεταβιβασθεί στο Υπερταμείο, το οποίο και θα αναλάβει πλέον την ευθύνη αξιοποίησής του ενώ φαίνεται να απομακρύνεται το ενδεχόμενο ενός buy back από την πλευρά της Εθνικής.

«Όταν έχεις όλα τα χρήματα στο τραπέζι, καλό είναι να τα παίρνεις γιατί δεν ξέρεις εάν σου ξαναδοθεί παρόμοια ευκαιρία στο μέλλον», λένε παράγοντες της αγοράς για το placement της Εθνικής

Παράγοντες της αγοράς υποστηρίζουν πως η κυβέρνηση φαίνεται να οδηγείται σε αυτή την απόφαση, προκειμένου να κατευνάσει τις φωνές που θεωρούν πως το κράτος θα πρέπει να διατηρήσει έστω και μια μικρή επιρροή στο εγχώριο τραπεζικό σύστημα και να μην αποχωρήσει πλήρως.

Η επενδυτική κοινότητα πάντως θέλει πλήρη αποχώρηση και αποεπένδυση του ΤΧΣ από την Εθνική, με παράγοντας της αγοράς να σημειώνουν πως «όταν έχεις όλα τα χρήματα στο τραπέζι, καλό είναι να τα παίρνεις γιατί δεν ξέρεις εάν σου ξαναδοθεί παρόμοια ευκαιρία στο μέλλον».

Πότε θα πατήσει το ΤΧΣ το κουμπί…

Το placement αναμένεται – εκτός συγκλονιστικού απροόπτου- να διενεργηθεί στις αρχές Οκτωβρίου, αφού πρόθεση όσων εμπλέκονται λέγεται πως είναι να πραγματοποιηθεί πριν τις αμερικάνικες προεδρικές εκλογές.

Η συγκυρία και το μομέντουμ, όπως λένε, φαντάζει εξαιρετική για την Εθνική να προσελκύσει διεθνή και εγχώρια κεφάλαια. Κάτι άλλωστε που φάνηκε και στο πρώτο placement που πραγματοποίησε το ΤΧΣ για τις μετοχές της τράπεζας πριν από περίπου ένα χρόνο.

Ένα placement, που κατά κοινή ομολογία άνοιξε το δρόμο για την επιτυχή υλοποίηση και της Πειραιώς στις αρχές του 2024. Οι διεθνείς συνθήκες άλλωστε παραμένουν ίδιες και δεν υπάρχει σοβαρή μεταστροφή στο παγκόσμιο περιβάλλον (οι προκλήσεις παραμένουν, όπως και οι πόλεμοι σε Ουκρανία και Μέση Ανατολή).

Υπενθυμίζεται ότι το πρώτο placement στην Εθνική διενεργήθηκε πέρυσι τον Νοέμβριο και αφορούσε στο 22% του ποσοστού που κατείχε το ΤΧΣ στην τράπεζα.

Στόχος πάνω από 1 δισ. ευρώ

Χαρακτηρίστηκε ως η πλέον πετυχημένη διάθεση μετοχών μέσω Δημόσιας Προσφοράς των τελευταίων ετών, σε ευρωπαϊκό επίπεδο, με τον τελικό τίμημα να διαμορφώνεται στα 1,067 δισ. ευρώ και την τελική υπερκάλυψη να διαμορφώνεται σε πάνω από 8 φορές μεσοσταθμικά για το διεθνές και το ελληνικό βιβλίο.

Στόχος του νέου placement όπως αναφέρουν πηγές με γνώση της υπόθεσης είναι να αντλήσει πάνω από 1 δισ. ευρώ από το επικείμενο placement.

Η έξοδος του Δημοσίου

Η προσπάθεια εξόδου του Δημοσίου από τις συστημικές τράπεζες ξεκίνησε πέρυσι τον Οκτώβριο, με το αίτημα της Eurobank στο ΤΧΣ για επαναγορά των μετοχών που κατείχε στο 1,8 ευρώ ανά μετοχή. Μετά την «εύκολη» διαδικασία της Eurobank, τα ύδατα τάραξε η UniCredit με μια προσφορά – πακέτο για την Alpha Bank, ανοίγοντας παράλληλα το δρόμο για τις απαιτητικές διαδικασίες σε Εθνική και Πειραιώς.

Σε μόλις έξι μήνες αφού άρχισε η διαδικασία της αποεπένδυσης, το ΤΧΣ έχει αποκομίσει περί τα 2,8 δισ. ευρώ.

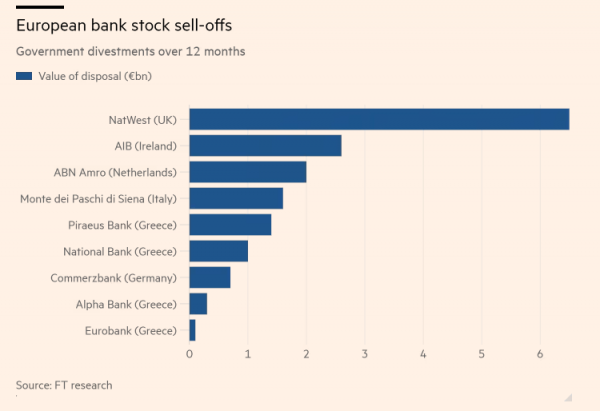

Ανάλογες κινήσεις γίνονται και σε πανευρωπαϊκό επίπεδο, με τις κυβερνήσεις να έχουν εισπράξει πάνω από 16 δισ. ευρώ από την πώληση μετοχών τραπεζών που είχαν διασώσει στη διάρκεια της βαθιάς χρηματοπιστωτικής κρίσης την προηγούμενη δεκαετία.

Οι ευρωπαϊκές κυβερνήσεις πωλούν τα μερίδια τους

Ο μεγαλύτερος πωλητής κατά το τελευταίο έτος ήταν το βρετανικό υπουργείο Οικονομικών, το οποίο πούλησε μετοχές ύψους 5,5 δισ. λιρών (6,5 δισ. ευρώ) από τη NatWest και μείωσε το μερίδιό του από 38,5% σε λίγο κάτω από 18% από τον Δεκέμβριο.

Η ολλανδική κυβέρνηση πούλησε την περασμένη εβδομάδα μετοχές της ABN Amro αξίας 1,2 δισ. ευρώ, αν και διατηρεί μερίδιο 40,5% σε μια τράπεζα για τη διάσωση της οποίας δαπάνησε 22 δισ. ευρώ το 2008.

Η ιρλανδική κυβέρνηση συγκέντρωσε επίσης 2,6 δισ. ευρώ τους τελευταίους 12 μήνες μειώνοντας το μερίδιό της στην AIB, η οποία έλαβε 21 δισ. ευρώ από τη στήριξη των φορολογουμένων, από 46% σε 22%.

Και το ιταλικό υπουργείο Οικονομικών μείωσε το μερίδιό του στη Monte dei Paschi di Siena από το Νοέμβριο από 64% σε 27%, συγκεντρώνοντας 1,6 δισ. ευρώ, και θα μπορούσε να εκποιήσει το υπόλοιπο μερίδιό του μέχρι το τέλος του έτους.

Latest News

Οι άξονες του στρατηγικού σχεδίου της Πειραιώς ως το 2028 - Τι αποκάλυψε ο Χρ. Μεγάλου

Ο CEO της Πειραιώς αναφέρθηκε και στη συμφωνία για την απόκτηση του 90% της μητρικής εταιρείας της Εθνικής Ασφαλιστικής

Θετικοί οι οιωνοί για τα AUMs των ελληνικών τραπεζών το 2025 - Τι εκτιμά η Jefferies

Τα υπό διαχείριση κεφάλαια (AUM) αυξήθηκαν κατά 9% το πρώτο τρίμηνο - Η Jefferies και οι ελληνικές τράπεζες

THEON: Αύξηση εσόδων 61%, νέες παραγγελίες ύψους 466 εκατ. ευρώ το 2024

Ισχυρά οικονομικά αποτελέσματα κατέγραψε η THEON το 2024 ενώ περαιτέρω ισχυρή ανάπτυξη προβλέπει για το 2025

Στο πλευρό 98 μαθητών και μαθητριών που φοιτούν σε σχολεία τυφλών η αλυσίδα Μασούτης

H οικογένεια της Διαμαντής Μασούτης Α.Ε. «αγκαλιάζει με αγάπη και ευαισθησία τα παιδιά με οπτική αναπηρία, αναλαμβάνοντας έναν ιδιαίτερο ρόλο: αυτόν του νονού και της νονάς»

Τι αλλάζει με την ασφάλιση επιχειρήσεων για φυσικές καταστροφές - Οδηγός ΕΑΕΕ

Όλες οι επιχειρήσεις με ετήσιο κύκλο εργασιών άνω των 500.000 ευρώ υποχρεούνται να συνάψουν ασφαλιστήριο συμβόλαιο

Εδραιώνει τη θέση της ως εργοδότης επιλογής η HELLENiQ ENERGY

Προσέλκυση ταλέντων, σύνδεση με Έλληνες του εξωτερικού και συνεργασία με κορυφαία πανεπιστήμια

Tρόφιμα πρώτης ανάγκης διένειμε σε 598 οικογένειες η PCT

Έμπρακτη στήριξη ευάλωτων οικογενειών την πασχαλινή περίοδο από την COSCO - PCT

Εξάρχου (AKTOR): Ψυχραιμία στο χρηματιστήριο

Ο κ. Εξάρχου τόνισε ότι χρειάζεται ψυχραιμία και επισήμανε ότι η ελληνική οικονομία είναι προς το παρόν σε καλή θέση, υποδέχεται σημαντικές ξένες και ελληνικές επενδύσεις και οι εταιρείες της χώρας αναπτύσσονται

Ο ΗΡΩΝ εγκαινιάζει τη νέα υπηρεσία αντλιών θερμότητας EcoHeat Pump

Μέσω της νέας υπηρεσίας EcoHeat Pump προσφέρει ολοκληρωμένες υπηρεσίες ενεργειακού συμβούλου για την προμήθεια, πιστοποιημένη εγκατάσταση και θέση σε λειτουργία, ενεργειακά αποδοτικών αντλιών θερμότητας

Ο Βασίλης Αναστασόπουλος νέος πρόεδρος της Henkel για Ελλάδα - Κύπρο

Ο Βασίλης Αναστασόπουλος θα διατηρήσει τις αρμοδιότητές του στη Henkel ως Head of Sales HCB Cluster WE South για Ελλάδα και Κύπρο

![Εξοχική κατοικία: Κέρδη από την αξιοποίηση στην Ελλάδα – Οι αποδόσεις των νεόδμητων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/paros-768x512-1-600x400.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης