Από τη Δευτέρα ξημερώνει μια νέα εβδομάδα για τις αγορές, μία που έρχεται μετά την ιστορική μείωση επιτοκίων από τη Fed για πρώτη φορά μετά το 2020.

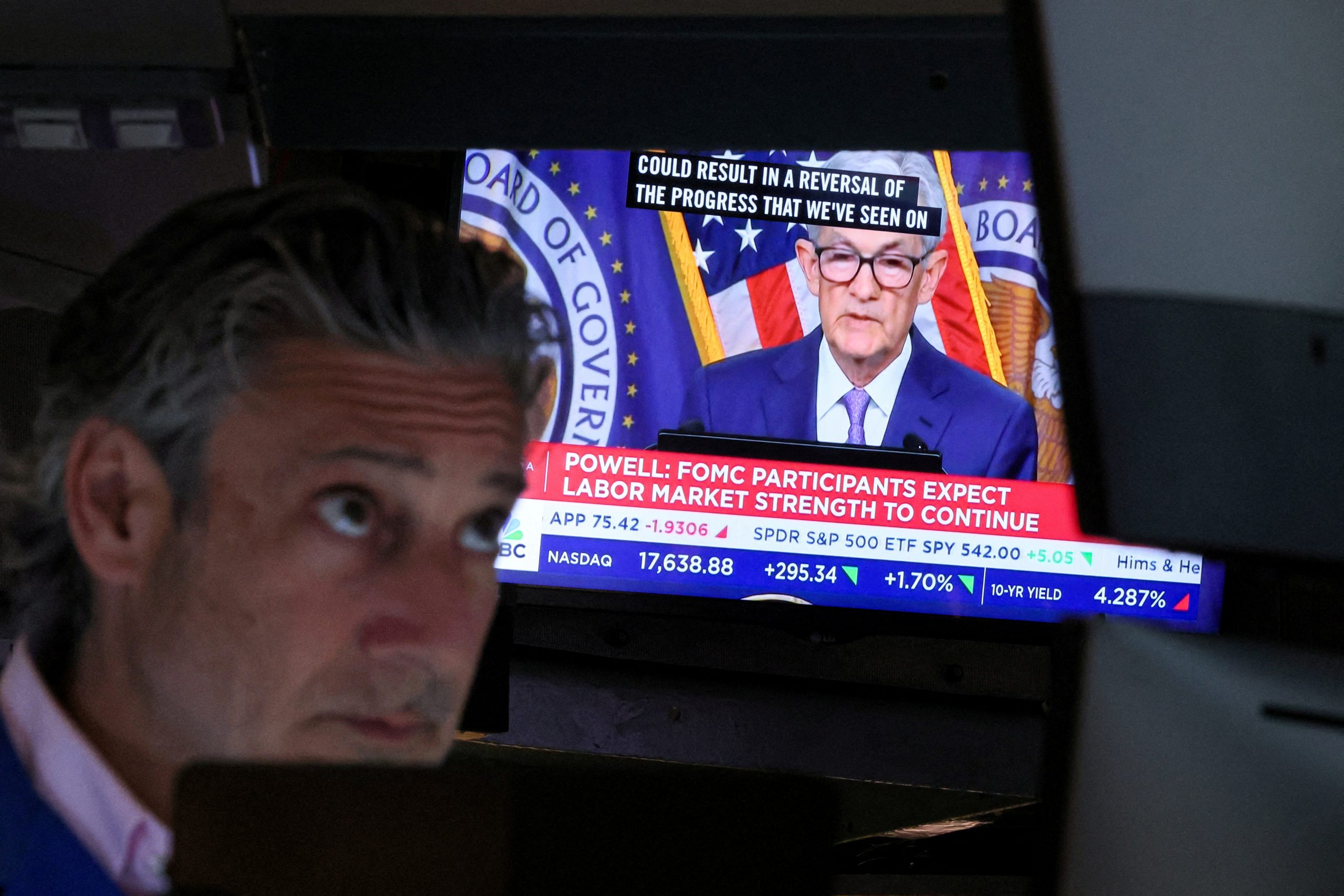

Ο προτιμώμενος δείκτης της Ομοσπονδιακής Τράπεζας των ΗΠΑ και ένας δείκτης που αποτυπώνει την καταναλωτική ζήτηση επιβεβαιώνουν τόσο την επιθετική μείωση των επιτοκίων της κεντρικής τράπεζας όσο και την άποψη του προέδρου Τζερόμ Πάουελ. ότι η οικονομία παραμένει ισχυρή.

Διόρθωσε… λίγο μετά τα ιστορικά υψηλά η Wall Street

Οι οικονομολόγοι βλέπουν τον δείκτη τιμών προσωπικών καταναλωτικών δαπανών να αυξάνεται μόλις 0,1% τον Αύγουστο για δεύτερη φορά μέσα σε τρεις μήνες. Ο δείκτης πληθωρισμού πιθανόν να αναρριχηθεί κατά 2,3% σε σχέση με ένα χρόνο νωρίτερα, η μικρότερη ετήσια αύξηση από τις αρχές του 2021 και λίγο υψηλότερα από τον στόχο της κεντρικής τράπεζας για 2%.

Η επιβράδυνση του πληθωρισμού σε σχέση με ένα χρόνο πριν αντανακλά την πτώση των τιμών της ενέργειας και την εξασθένηση των τιμών των τροφίμων, μαζί με τη συγκράτηση του βασικού κόστους. Ο δείκτης τιμών PCE εξαιρουμένων των τροφίμων και των καυσίμων αυξήθηκε πιθανότατα κατά 0,2% για τρίτο μήνα, αναμένουν οι οικονομολόγοι ότι τα κυβερνητικά στοιχεία θα δείξουν την Παρασκευή.

Νέο playbook

Οι traders της Wall Street αντιμετωπίζουν μια μοναδική πρόκληση στην τοποθέτηση στοιχημάτων στη χρηματιστηριακή αγορά τώρα που η Ομοσπονδιακή Τράπεζα των ΗΠΑ έχει αρχίσει να μειώνει τα επιτόκια: Η ιστορία δεν αποτελεί πλέον οδηγό, σημειώνει το Bloomberg.

Το κλασικό εγχειρίδιο συναλλαγών για τις περιπτώσεις που τα επιτόκια μειώνονται είναι η αγορά μετοχών σε τομείς που θεωρούνται αμυντικοί στη φύση τους, επειδή η ζήτησή τους είναι αδιαπέραστη από τις οικονομικές συνθήκες, όπως τα βασικά καταναλωτικά αγαθά και η υγειονομική περίθαλψη. Ένα άλλο δημοφιλές παιχνίδι είναι οι μετοχές κλάδων που πληρώνουν μεγάλα μερίσματα, όπως οι επιχειρήσεις κοινής ωφέλειας.

Ο λόγος είναι ότι η Fed συνήθως μειώνει το κόστος δανεισμού για να καταπολεμήσει μια οικονομία που εξασθενεί ή να ενισχύσει μια οικονομία που έχει ήδη βυθιστεί σε ύφεση. Κατά τη διάρκεια αυτών των περιόδων, οι εταιρείες σε αναπτυσσόμενους κλάδους όπως η τεχνολογία τείνουν να υποφέρουν. Αλλά αυτό δεν συμβαίνει τώρα.

Αντίθετα, η οικονομία αναπτύσσεται, οι δείκτες μετοχών σημειώνουν ιστορικά υψηλά, τα εταιρικά κέρδη αναμένεται να συνεχίσουν να επεκτείνονται και η Fed μόλις προχώρησε σε μεγάλη μείωση των επιτοκίων κατά μισή ποσοστιαία μονάδα για να ξεκινήσει τον κύκλο χαλάρωσης. Δεν υπάρχει κανένα εγχειρίδιο για αυτό.

«Με τη Fed να επιλέγει μια γιγαντιαία μείωση εν μέσω αρκετά χαλαρών χρηματοπιστωτικών συνθηκών, είναι ένα σαφές μήνυμα για τους επενδυτές μετοχών να τοποθετηθούν μάλλον επιθετικά», δήλωσε ο Φρανκ Μόνκαμ, ανώτερος διαχειριστής χαρτοφυλακίου στην Antimo. «Το παραδοσιακό παιχνίδι των αμυντικών μετοχών, όπως η αγορά επιχειρήσεων κοινής ωφέλειας ή καταναλωτικών αγαθών, θα μπορούσε να μην έχει μεγάλη απήχηση».

Εν τω μεταξύ, άλλοι έλκονται από μετοχές που θα επωφεληθούν από την αύξηση των δαπανών των Αμερικανών τώρα που τα επιτόκια πέφτουν.

«Θα έχετε έναν χαρούμενο καταναλωτή», δήλωσε ο Phil Blancato, διευθύνων σύμβουλος της Ladenburg Thalmann Asset Management. «Βλέποντας τις περικοπές να μειώνονται και βλέποντας την ευκαιρία να βγουν και να πάρουν ένα στεγαστικό δάνειο θα ωθήσει τις δαπάνες είτε πρόκειται για την αγορά κατοικίας, είτε για την αγορά αυτοκινήτων είτε απλώς για τις δαπάνες στο τέλος του έτους».

Ο Joe Gilbert, διαχειριστής χαρτοφυλακίου στην Integrity Asset Management, βλέπει ευκαιρίες σε φορείς εκμετάλλευσης εμπορικών κέντρων όπως η Simon Property Group Inc. και στο βιομηχανικό τμήμα του τομέα ακινήτων, συμπεριλαμβανομένης της Prologis Inc. «Πολλές από αυτές τις εταιρείες ακινήτων έχουν χρέος που πρέπει να αναχρηματοδοτήσουν», δήλωσε ο Gilbert. «Πιστεύουμε ότι τα χαμηλότερα επιτόκια θα τις βοηθήσουν σίγουρα».

Οι επιχειρήσεις κοινής ωφέλειας ήταν επίσης ένα δημοφιλές στοίχημα, αλλά όχι λόγω των μερισμάτων τους. Είναι η έκθεσή τους στην τεχνητή νοημοσύνη με την τροφοδοσία της ανάπτυξης της τεχνολογίας που προσελκύει τους επενδυτές, σύμφωνα με τον Mike Bailey, διευθυντή ερευνών της Fulton Breakefield Broenniman LLC. Στην πραγματικότητα, οι επιχειρήσεις κοινής ωφέλειας τα πήγαν τόσο καλά φέτος, σημειώνοντας άνοδο 26% ως η δεύτερη ομάδα με τις καλύτερες επιδόσεις στον S&P 500, που οι αποτιμήσεις τους μπορεί να τεντώνονται.

Τα βασικότερα μάκρο της εβδομάδας για τη Wall Street

Στις 23 Σεπτεμβρίου (Δευτέρα), θα δημοσιευθούν ξεχωριστές εκθέσεις για τον S&P flash US Services PMI και τον S&P flash US Manufacturing PMI για τον Σεπτέμβριο.

Στις 24 Σεπτεμβρίου (Τρίτη), θα δημοσιευθούν ξεχωριστές εκθέσεις για την καταναλωτική εμπιστοσύνη για τον Σεπτέμβριο και τον δείκτη τιμών κατοικιών S&P Case-Shiller (20 πόλεις) για τον Ιούλιο. Την ίδια ημέρα θα πραγματοποιήσει ομιλία και η διοικητής της Ομοσπονδιακής Τράπεζας των ΗΠΑ Μισέλ Μπόουμαν.

Στις 25 Σεπτεμβρίου (Τετάρτη), θα ανακοινωθούν τα στοιχεία για τις πωλήσεις νέων κατοικιών για τον Αύγουστο. Η διοικητής της Ομοσπονδιακής Τράπεζας των ΗΠΑ, Αντριάνα Κούγκλερ, θα εκφωνήσει επίσης ομιλία την ίδια ημέρα.

Στις 26 Σεπτεμβρίου (Πέμπτη), θα ανακοινωθούν τα στοιχεία για το ΑΕΠ του δεύτερου τριμήνου (δεύτερη αναθεώρηση). Ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ Τζερόμ Πάουελ θα εκφωνήσει εναρκτήρια ομιλία την ίδια ημέρα.

Στις 27 Σεπτεμβρίου (Παρασκευή), θα δημοσιευθούν τα στοιχεία για το προσωπικό εισόδημα και τις προσωπικές δαπάνες για τον Αύγουστο, ο δείκτης PCE (προσωπικές καταναλωτικές δαπάνες) για τον Αύγουστο και το καταναλωτικό κλίμα (τελικό) για τον Σεπτέμβριο.

Latest News

«Βαθύ κόκκινο» έφερε ο Τραμπ στη Wall Street - Πόνος για το δολάριο και ράλι σε χρυσό και Bitcoin

Η Wall Street προσπαθεί να βρει πατήματα, όμως οι παρεμβάσεις του Τραμπ κατά του Πάουελ την φέρνουν σε περιδίνηση

Χάνει πάνω από 1.000 μονάδες ο Dow μετά τη νέα επίθεση Τραμπ σε Πάουελ - Πτώση άνω του 3% για S&P 500 και Nasdaq

Τα νέα σχόλια του Τραμπ κατά του επικεφαλής της Fed έφεραν νέα αναστάτωση στη Wall Street με νέες μεγάλες απώλειες - Ξανά ρεκόρ για χρυσό

Με πτώση άνω του 1% αρχίζει την εβδομάδα η Wall Street

Ο Dow Jones σημειώνει απώλειες 0,99% στις 38.753 μονάδες, ο S&P 500 καταγράφει πτώση 1,13% στις 5.223 μονάδες

Ποιοι CEO πούλησαν μετοχές αξίας δισ. δολαρίων

Τι δείχνουν τα στοιχεία της Washington Service, η οποία παρακολουθεί τις αγορές και τις πωλήσεις των ανθρώπων που έχουν πρόσβαση σε εμπιστευτικές πληροφορίες

Βουτιά 500 μονάδων για τον Dow, παρέμειναν οι αυξομειώσεις και η αβεβαιότητα

Αστάθεια χαρακτήρισε τις συναλλατές του S&P 500 την Πέμπτη, την τελευταία ημέρα διαπραγμάτευσης της εβδομάδας στη Wall Street

Βουτιά για τον Dow Jones - Προσπαθούν θετικά οι S&P 500 και Nasdaq

Στο επίκεντρο σήμερα είναι η UnitedHealth Group, η οποία χάνει πάνω από 17%

Πτώση για τους αμερικανικούς δείκτες στη Wall Street - Τι συνέβη με τη Nvidia

Οι μετοχές της Nvidia υποχώρησαν κατά 10%, σε τροχιά προς τη χειρότερη ημέρα τους από τον Ιανουάριο

Υπό το βάρος της Nvidia η Wall Street - Μικρές στηρίξεις από τα μάκρο

Ο Nasdaq υποχωρεί κατά 1,80% στις 16.519 μονάδες - Οδηγεί σε πτώση και άλλες μετοχές τσιπ της Wall Street

Μικρή πτώση για τη Wall Street και «ξεκούραση» μετά τις φρενήρεις εβδομάδες - Ανάσα για δολάριο και ομόλογα

Η Wall Street ξεκουράζετε μετά από φρενήρης εβδομάδες μεταβλητότητας - Ανάσα για δολάριο και ομόλογα

Νευρικότητα και ήπια κέρδη στη Wall Street

Η Wall Street αξιολογεί τη νέα δέσμη των εταιρικών αποτελεσμάτων

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης