Για πρώτη φορά από το 2008, η ΕΚΤ ενέκρινε τα αιτήματα των ελληνικών τραπεζών για καταβολή μερισμάτων, σηματοδοτώντας ένα τελευταίο βήμα προς την επιστροφή του κλάδου στην κανονικότητα. Ωστόσο, μια κληρονομιά της κρίσης παραμένει: οι Αναβαλλόμενες φορολογικές απαιτήσεις (DTAs).

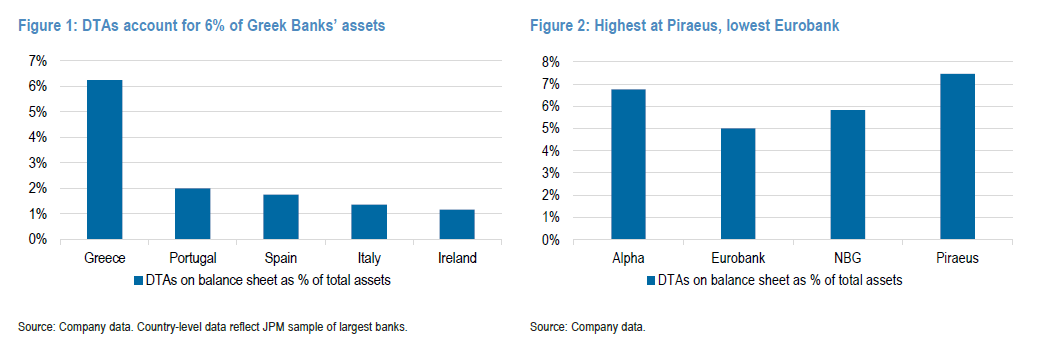

Αυτό υπενθυμίζει η JP Morgan στην τελευταία ανάλυσή της στην οποία προσπαθεί να «απομυθοποιήσει» τα DTCs, όπως χαρακτηριστικά αναφέρει, τονίζοντας μεταξύ άλλων ότι τα DTAs αντιπροσωπεύουν το 6% των ισολογισμών των ελληνικών τραπεζών και είναι σημαντικό ότι περίπου 15 δισ. ευρώ αναγνωρίζονται ως κεφάλαιο σύμφωνα με τους κανόνες της Βασιλείας ΙΙΙ, αντιπροσωπεύοντας πάνω από το 70% του εποπτικού κεφαλαίου.

Αυτό εγείρει βάσιμες ανησυχίες σχετικά με την ποιότητα του κεφαλαίου των ελληνικών τραπεζών και εάν θα μπορούσε να επηρεάσει την ικανότητά τους να πετύχουν τους ευρωπαϊκούς δείκτες πληρωμών τα επόμενα 2-3 χρόνια. Με τη συζήτηση να επανέρχεται, η JP Morgan επιχειρεί να διαλευκάνει κοινές παρανοήσεις σχετικά με τις DTA (και πιο συγκεκριμένα τις Αναβαλλόμενες Φορολογικές Πιστώσεις ή DTC) και να εξηγήσει γιατί δεν τις βλέπει ως εμπόδιο για τη σταδιακά υψηλότερη διανομή κεφαλαίου από τις ελληνικές τράπεζες.

Οι επισημάνσεις

Σε αυτό το πλαίσιο, τρεις είναι οι επισημάνσεις:

• Κατηγορία ενεργητικού χαμηλής ποιότητας: Το 6% των ισολογισμών των ελληνικών τραπεζών αποτελείται από DTA από τα χρόνια της κρίσης, σημαντικά υψηλότερο από άλλες τράπεζες της περιφέρειας, στις οποίες είναι στο 2%.

Ως κατηγορία περιουσιακών στοιχείων, τα DTA παρουσιάζουν σημαντικά μειονεκτήματα. Δεν παράγουν εισόδημα (δηλαδή, το 6% του ισολογισμού αποτελείται από 0% περιουσιακά στοιχεία ROA). Έχουν επίσης υψηλό βάρος κινδύνου στον υπολογισμό του εποπτικού κεφαλαίου, που κυμαίνεται από 100% έως 250%, αντιπροσωπεύοντας το 14% των RWA.

• Δεν αποτελεί εμπόδιο για υψηλότερη απόδοση κεφαλαίου: Ένα σημαντικό μέρος των DTA των ελληνικών τραπεζών απολαμβάνει κρατική εγγύηση (DTC), που τις χαρακτηρίζει ως κεφάλαιο CET1.

Ενώ οι DTC αντιμετωπίζονται με τον ίδιο τρόπο όπως κάθε άλλος τύπος CET1, το ασυνήθιστα υψηλό μερίδιό τους στο κεφάλαιο των ελληνικών τραπεζών μπορεί να αποτελέσει πηγή ρυθμιστικών ανησυχιών.

Ωστόσο, η JP Morgan βλέπει αρκετούς λόγους για τους οποίους τα DTC δεν θα εμποδίσουν σταδιακά υψηλότερες πληρωμές:

1) Η υγιής προοπτική κερδοφορίας των ελληνικών τραπεζών σημαίνει ότι τα κεφαλαιακά αποθέματα θα συνεχίσουν να αυξάνονται, ενώ το μερίδιο των DTC στο CET1 θα πέσει απότομα στο μέλλον.

2) Τα επίπεδα πληρωμής από μόνα τους δεν αλλάζουν σημαντικά την τροχιά του DTC.

3) Οι τράπεζες θα μπορούσαν να επιταχύνουν τα προγράμματα απόσβεσης για να αποδείξουν την άνεση του κεφαλαίου.

4) Τα DTC δεν εμπόδισαν άλλες τράπεζες της Νότιας Ευρώπης να κάνουν υγιείς διανομές.

• Κάθε 1 ευρώ DTC αξίζει 0,77- 0,85 ευρώ μετρητά, τα οποία η JP Morgan εφαρμόζει στην αποτίμησή της.

Η αξιολόγηση

Κατά την άποψη της JP Morgan, ο καλύτερος τρόπος για την αποτίμηση των DTC είναι μέσω της αξιολόγησης της οικονομικής αξίας.

Εάν δινόταν στις τράπεζες η επιλογή να αντικαταστήσουν όλα τα DTC με μετρητά σήμερα , ποια έκπτωση θα ήταν διατεθειμένοι να δεχτούν;

Σε αυτό το ερώτημα η JP Morgan υπολογίζει ότι η απάντηση βρίσκεται μεταξύ 15%-23%, που προέρχεται από το κεφαλαιουχικό κόστος της κατοχής DTC και το NPV του διαφυγόντος εισοδήματος σε σύγκριση με τα μετρητά. Στα μοντέλα της, εφαρμόζει αυτήν την έκπτωση στο ποσό DTC στο TBV για να καταλήξει στις εύλογες αξίες και τους στόχους τιμών της.

Υπενθυμίζεται εδώ ότι η JP Morgan δίνει για την Alpha Bank τιμή στόχο τα 2,30 ευρώ, για την Eurobank τα 2,80 ευρώ, για την Εθνική τα 9,70 ευρώ και για την Πειραιώς τα 5,90 ευρώ.

Σαν να μην υπήρξε κρίση…

Κοιτάζοντας τους ισολογισμούς των ελληνικών τραπεζών σήμερα, είναι σχεδόν σαν να μην υπήρξε ποτέ ελληνική οικονομική κρίση. Αυτό επισημαίνει επίσης εμφατικά η JP Morgan, εξηγώντας ότι τα δάνεια αυξάνονται σε υγιή επίπεδα, η ποιότητα του ενεργητικού έχει συγκλίνει σε μεγάλο βαθμό με την Ευρώπη, τα κεφαλαιακά αποθέματα έχουν βελτιωθεί και η ΕΚΤ ενέκρινε πρόσφατα τα αιτήματα των τραπεζών να πληρώσουν μερίσματα για πρώτη φορά από το 2008.

Τόσο η ΕΚΤ όσο και η Τράπεζα της Ελλάδος έχουν περιγράψει στο παρελθόν το υψηλό ποσοστό DTC στους δείκτες CET1 των ελληνικών τραπεζών ως σημείο εποπτικής ανησυχίας. Κατά την άποψη της JP Morgan, η ανησυχία δεν σχετίζεται με την επιλεξιμότητα των DTC ως μορφή CET1 ή την ικανότητα απορρόφησης ζημιών, αλλά με την υψηλή σύνδεση κυβέρνησης-κλάδου, την οποία οι ρυθμιστικές αρχές προσπαθούν να μειώσουν.

Ταυτόχρονα, βλέπει αρκετούς λόγους για τους οποίους οι ρυθμιστικές αρχές θα δουν πιθανώς ευνοϊκά τα σχέδια διανομής κεφαλαίου των ελληνικών τραπεζών:

1) Όσον αφορά την απόδοση κεφαλαίου, οι ρυθμιστικές αρχές δεν εξετάζουν τα DTC μεμονωμένα, αλλά σε συνδυασμό με άλλους παράγοντες, συμπεριλαμβανομένης της βιώσιμης κερδοφορίας και κεφαλαιακά αποθέματα ασφαλείας. Οι προοπτικές υγιούς κερδοφορίας των ελληνικών τραπεζών σημαίνει ότι το μερίδιο των DTC στο CET1 θα μειωθεί απότομα τα επόμενα χρόνια.

2) Η αυξητική πληρωμή δεν αλλάζει ουσιαστικά την τροχιά του DTC.

3) Τα DTC δεν εμπόδισαν άλλες τράπεζες της Νότιας Ευρώπης να πραγματοποιούν υγιή επίπεδα πληρωμών.

Latest News

Motor Oil: Ανθεκτικότητα το 2024 με EBITDA 995 εκατ. – Προτεινόμενο μέρισμα 1,40 ευρώ/μετοχή

Η Motor Oil ανάρτησε τα οικονομικά αποτελέσματα του 2024 – Ανθεκτικότητα παρά τη μείωση των περιθωρίων διύλισης και τη χαμηλότερη παραγωγικότητα λόγω της πυρκαγιάς στο διυλιστήριο

Profile: Αύξηση τζίρου 33% το 2024 και επενδύσεις 100 εκατ. στην τριετία

H Profile είχε τζίρο 40,1 εκατ. το 2024, ενώ το ανεκτέλεστο ανέρχεται σε 130 εκατ ευρώ - Στόχος ο υπερδιπλασιασμός εσόδων στην τριετία

Νικολακόπουλος (Intralot): Δεν μας επηρεάζουν οι εξελίξεις στις ΗΠΑ – Σημαντικές αγορές Κροατία και Τουρκία

O κ. Νικολόπουλος τόνισε ότι δεν υφίσταται κίνδυνος από τη δασμολογική πολιτική Τραμπ καθώς η εταιρεία συμμετέχει μέσω θυγατρικής σε διαγωνισμούς που διενεργούνται από πολιτειακές κυβερνήσεις

Βαριά «καμπάνα» σε εταιρεία της Deutsche Bank για greenwashing

Βαρύ το πρόστιμο για την asset manager της Deutsche Bank μετά από μακροχρόνιες έρευνες από τις αρχές των ΗΠΑ και της Γερμανίας

Στάσιμος ο τζίρος στο εμπόριο εν μέσω αβεβαιότητας - Αγκάθι το κόστος [γραφήματα]

Τα αποτελέσματα της Ετήσιας Έκθεσης Ελληνικού Εμπορίου 2024 για την πορεία που έχει το εμπόριο στη χώρα μας

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

Μειώσεις σε φόρους και εισφορές επιχειρήσεων ανακοίνωσε ο Θεοδωρικάκος

Πλαφόν 3% στην ετήσια αύξηση των εμπορικών μισθώσεων, ανακοίνωσε ο Θεοδωρικάκος στην παρουσίαση της Ετήσιας Έκθεσης Ελληνικού Εμπορίου στην ΕΣΕΕ

ΔΕΗ: Το πρώτο σταθερό διζωνικό τιμολόγιο 24μηνης διάρκειας

ΔΕΗ myHome EnterTwo: Σταθερή διζωνική χρέωση (κανονική: 0,145€/kWh και μειωμένη: 0,095€/kWh) για 24 ολόκληρους μήνες και έκπτωση €50 στον πρώτο λογαριασμό και άλλα €50 έκπτωση στον 6ο μήνα με εγγραφή στο myΔΕΗ

Νέα συνεργασία EY Ελλάδος και Microsoft

Οι δύο επιχειρήσεις ενώνουν ξανά τις δυνάμεις τους, παρουσιάζοντας δύο δωρεάν online εκπαιδευτικά προγράμματα

Αλλαγή σκυτάλης στον ΑΔΜΗΕ

Τι αναφέρει η εισηγμένη εταιρεία

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης