Reuters Breakingviews

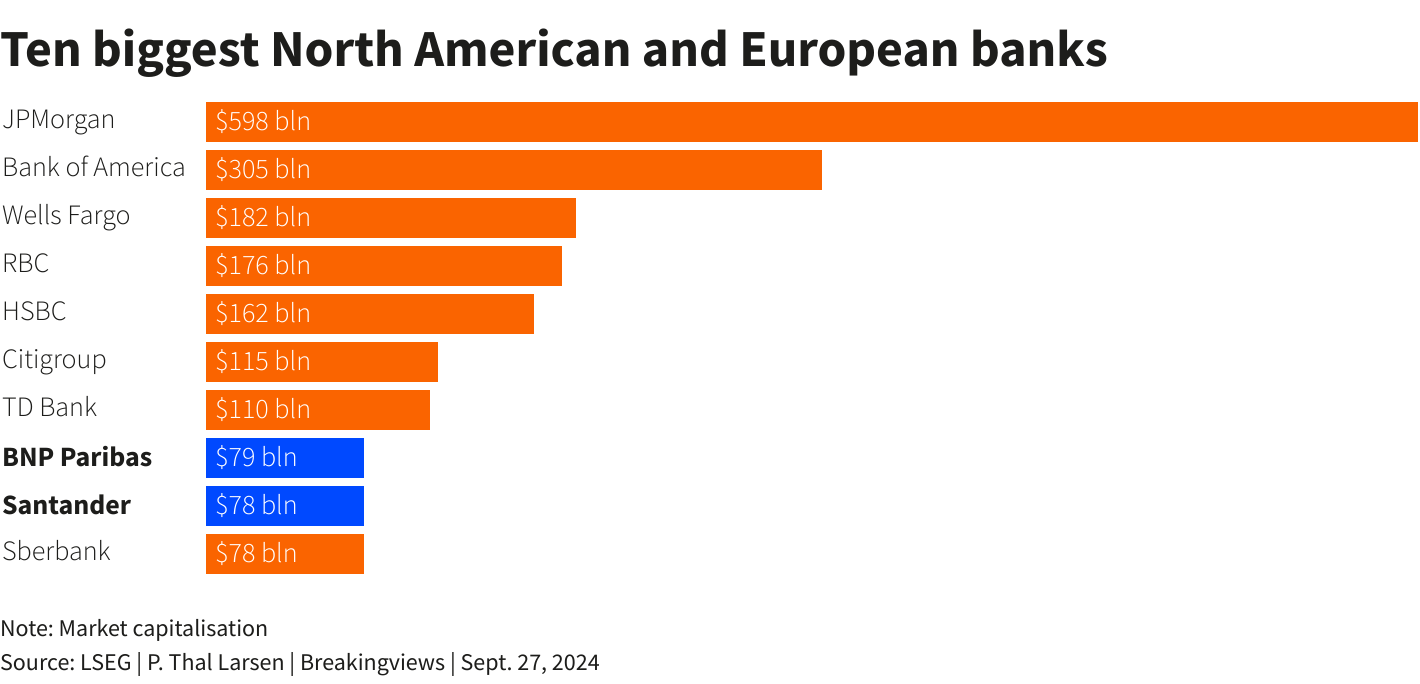

H Commerzbank παρουσιάζεται εδώ και καιρό ως «ηττημένη» στο ευρωπαϊκό τραπεζικό σύστημα. Ο ισολογισμός της είναι περίπου το ένα πέμπτο από αυτόν την γαλλικής ανταγωνίστριά της BNP Paribas. Η χρηματιστηριακή της αξία είναι μόλις το ένα τέταρτο της ισπανικής Banco Santander.

Η δεύτερη μεγαλύτερη ιδιωτική τράπεζα της Γερμανίας βρίσκεται στο επίκεντρο μιας μάχης που θα μπορούσε να καθορίσει το αποτέλεσμα μιας δεκαετούς προσπάθειας να εξισωθούν οι όροι ανταγωνισμού για τα χρηματοπιστωτικά ιδρύματα στη ζώνη του ευρώ. Εάν πολιτικοί με επικεφαλής τον καγκελάριο Όλαφ Σολτς ματαιώσουν μια πιθανή προσφορά εξαγοράς από την αντίπαλη UniCredit, το όνειρο για περισσότερες διασυνοριακές τραπεζικές συναλλαγές θα είναι νεκρό.

Οι φιλοδοξίες του ιταλικού δανειστή ύψους 60 δισεκατομμυρίων ευρώ να επεκταθεί στη μεγαλύτερη οικονομία της Ευρώπης χρονολογούνται από το 2005, όταν ολοκλήρωσε μια επιτυχημένη προσφορά για την HypoVereinsbank (HVB) με έδρα το Μόναχο. Ήταν μέρος ενός φιλόδοξου σχεδίου για τη μετατροπή της UniCredit σε πανευρωπαϊκό δανειστή, που θα τροφοδοτείτο από το νέο ενιαίο νόμισμα της ηπείρου.

Ο σύμβουλος του ομίλου εκείνη την εποχή ήταν ένας επενδυτικός τραπεζίτης της Merrill Lynch ονόματι Andrea Orcel. Δύο δεκαετίες μετά, ο Ιταλός dealmaker καταλαμβάνει το γωνιακό γραφείο του δανειστή με έδρα το Μιλάνο. Αυτόν τον μήνα πολιόρκησε την Commerzbank, αγοράζοντας μερίδιο 4,5% από τη γερμανική κυβέρνηση και χτίζοντας ένα οικονομικό μερίδιο 21%. Η προτίμηση της UniCredit είναι μια πλήρης προσφορά εξαγοράς, δήλωσε στο Breakingviews άτομο που γνωρίζει το θέμα.

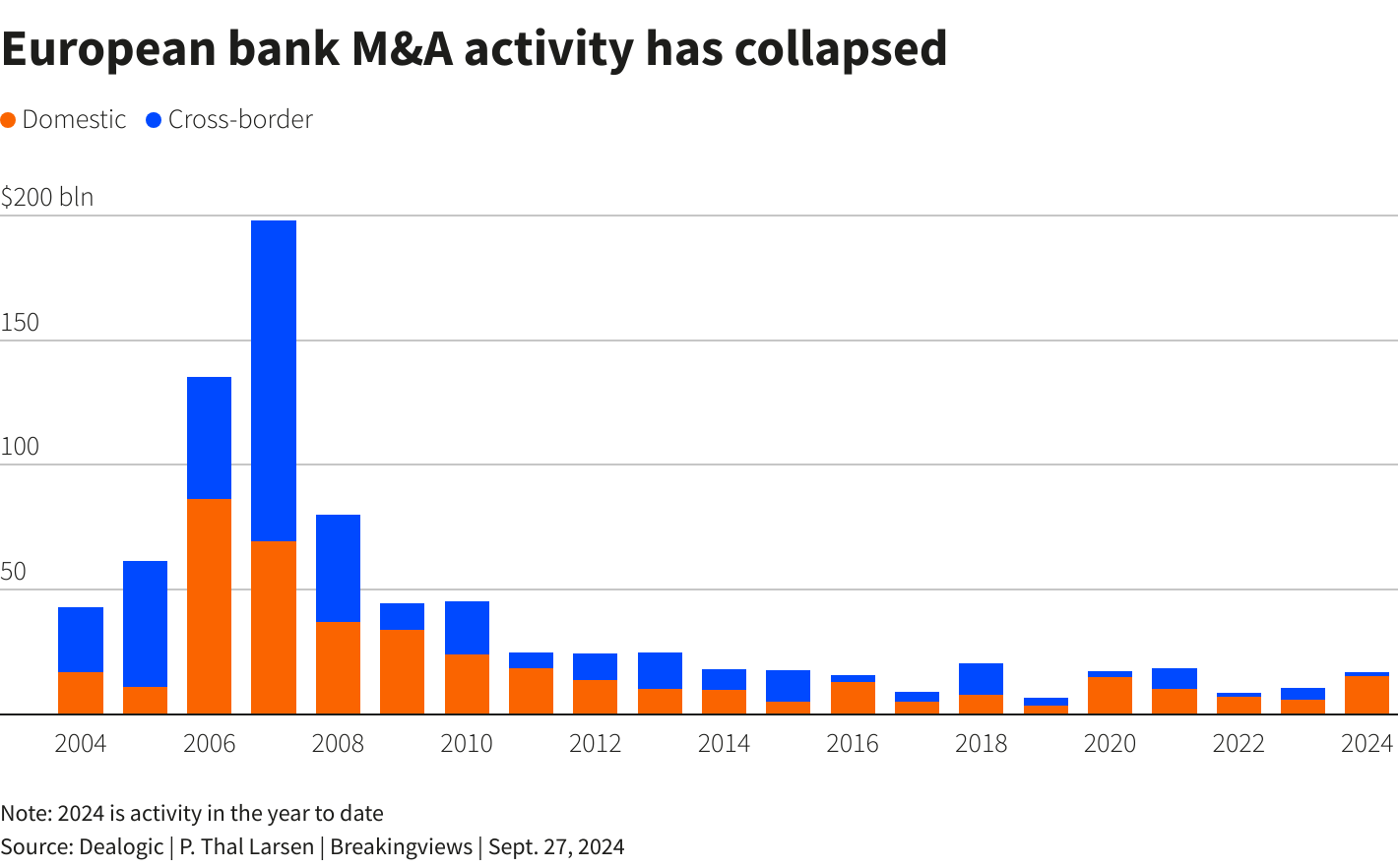

Η παράτολμη κίνηση του Orcel είναι μια σχετικά σπάνια πρόσφατη περίπτωση διευθύνοντος συμβούλου ευρωπαϊκής τράπεζας που ελπίζει να αγοράσει έναν μεγάλο δανειστή σε άλλη χώρα. Ο ενθουσιασμός για τέτοιες συναλλαγές πάγωσε μετά την οικονομική κρίση του 2008 και την επακόλουθη ύφεση της ευρωζώνης, όταν οι ρυθμιστικές αρχές και τα στελέχη έμαθαν με τον σκληρό τρόπο ότι όταν οι τράπεζες αντιμετωπίζουν προβλήματα, οι εγχώριοι φορολογούμενοι επιβαρύνονται με το λογαριασμό.

Η προσφορά διάλυσης του 2007 για τον ολλανδικό δανειστή ABN Amro από τρεις ευρωπαίους ανταγωνιστές – τη Royal Bank of Scotland, τη Fortis του Βελγίου και τη Santander – προσέφερε μια ζωντανή απεικόνιση των κινδύνων που προκύπτουν όταν οι τράπεζες ξεπερνούν τα εθνικά σύνορα. Η κοινοπραξία, της οποίας οι βασικοί σύμβουλοι περιλάμβαναν τον Orcel, διαλύθηκε στο χάος του 2008. Οι RBS, Fortis και ABN Amro εθνικοποιήθηκαν από τις αντίστοιχες κυβερνήσεις τους. Μόνο η Santader γλίτωσε σχετικά αλώβητη.

Από τότε, ωστόσο, οι φύλακες της ευρωζώνης έχουν αναθεωρήσει τους κανόνες. Οι κυβερνήσεις δημιούργησαν ένα ενιαίο εποπτικό όργανο υπό την Ευρωπαϊκή Κεντρική Τράπεζα στη Φρανκφούρτη, και μια ενιαία οντότητα με ευθύνη για το χειρισμό πτωχεύσεων τραπεζών. Η ιδέα ήταν ότι οι μεγάλοι ευρωπαίοι δανειστές θα έπρεπε να λαμβάνουν συνεπή μεταχείριση, ανεξάρτητα από την τοποθεσία της έδρας τους.

Ωστόσο, τα εμπόδια στην ενοποίηση παραμένουν. Οι πολιτικοί απέτυχαν να συμφωνήσουν σε ένα κοινό σύστημα για την ασφάλιση των τραπεζικών καταθέσεων στη ζώνη του ενιαίου νομίσματος, ενώ ο λεγόμενος Ενιαίος Μηχανισμός Εξυγίανσης στερείται χρηματοοικονομικής υποστήριξης που θα μπορούσε να τον βοηθήσει να απορροφήσει τις ζημίες που προκλήθηκαν από μια μεγάλη τραπεζική πτώχευση.

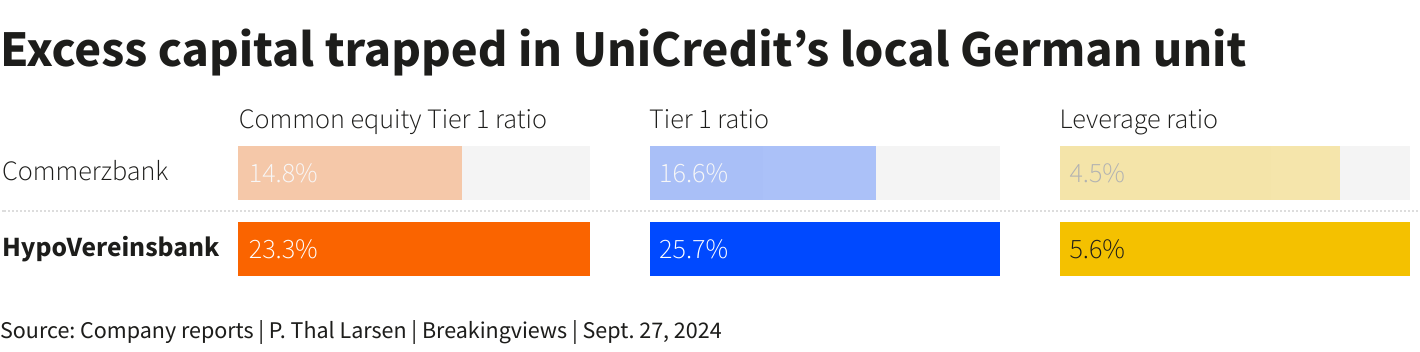

Η γερμανική μονάδα της ιταλικής τράπεζας έχει έναν κοινό δείκτη κεφαλαίου Tier 1, 23%, πολύ περισσότερο από το επίπεδο που απαιτούν οι ρυθμιστικές αρχές από άλλους δανειστές.

Τα αφεντικά των τραπεζών έχουν άλλους λόγους να είναι προσεκτικοί. Τα περισσότερα διευθυντικά στελέχη ξόδεψαν χρόνια για να καθαρίσουν τους ισολογισμούς και να μειώσουν το κόστος για να προσαρμοστούν στην εποχή των χαμηλών επιτοκίων. Οι αποτιμήσεις στο χρηματιστήριο ήταν πτητικές. Και εκτός από τις πολιτικές ευαισθησίες, οι διασυνοριακές συμφωνίες γενικά παράγουν λιγότερη εξοικονόμηση κόστους, καθιστώντας πιο δύσκολο να δικαιολογηθούν σε επιφυλακτικούς μετόχους.

Ως αποτέλεσμα, η δραστηριότητα συγχωνεύσεων και εξαγορών έχει καταρρεύσει. Από το 2009, οι ευρωπαϊκές τράπεζες έχουν ολοκληρώσει εγχώριες συγχωνεύσεις αξίας 198 δισεκατομμυρίων δολαρίων, σύμφωνα με στοιχεία της Dealogic. Αυτό είναι λιγότερο από ό,τι σε μόλις πέντε χρόνια πριν από την οικονομική κρίση. Η αξία των διασυνοριακών συγχωνεύσεων από το 2009 είναι μικρότερη από το ήμισυ του συνόλου μεταξύ 2004 και 2008. Οι τράπεζες έχουν επικεντρωθεί ως επί το πλείστον στην εξαγορά μικρότερων εγχώριων αντιπάλων ή στην αγορά μικρών θυγατρικών της άλλης – όπως η πρόσφατη εξαγορά της HSBC από την γερμανική μονάδα ιδιωτικής τραπεζικής της BNP.

Σε αυτό το υποτονικό σκηνικό, το ενδιαφέρον της UniCredit για την Commerzbank φαίνεται τολμηρό. Ωστόσο, δεν είναι σχεδόν ριζοσπαστικό. Πρώτον, θα ήταν ουσιαστικά μια εγχώρια συγχώνευση. Η ένωση της δεύτερης και της τρίτης μεγαλύτερης ιδιωτικής τράπεζας στη Γερμανία θα δυσαρεστούσε τα εργατικά συνδικάτα προκαλώντας απώλειες θέσεων εργασίας, αλλά θα προκαλούσε εξοικονόμηση κόστους που θα βοηθούσε στην πώληση της συμφωνίας στους μετόχους. Εξάλλου, η ιταλική τράπεζα έχει προτείνει αρκετές φορές παρόμοιο συνδυασμό, με πιο πρόσφατη περίπτωση το 2019.

Η δυναμική τακτική του Orcel έχει πέσει βαριά στους Γερμανούς πολιτικούς, οι οποίοι αιφνιδιάστηκαν από μια αντίπαλη τράπεζα που αγόρασε μετοχές που το κράτος είχε ανακοινώσει ότι ήθελε να πουλήσει. «Οι μη φιλικές επιθέσεις, οι εχθρικές εξαγορές δεν είναι καλό για τις τράπεζες», δήλωσε ο Σολτς νωρίτερα αυτή την εβδομάδα. Ο Φρίντριχ Μερτς, ο ηγέτης της αντιπολίτευσης των Χριστιανοδημοκρατών, κήρυξε την εξαγορά «καταστροφή για την τραπεζική αγορά της Γερμανίας».

Ωστόσο, παρ’ όλη τη φασαρία, οι γερμανικές αρχές έχουν λίγους αποτελεσματικούς τρόπους για να ματαιώσουν μια συμφωνία πέρα από την άρνηση να πουλήσουν το υπόλοιπο 12% των μετοχών τους στην Commerzbank. Οι ρυθμιστικές αρχές της ΕΚΤ, η οποία εδώ και καιρό υποστηρίζει τις συγχωνεύσεις τραπεζών, είναι απίθανο να σταθούν εμπόδιο. Πράγματι, έξι φορείς χάραξης πολιτικής της ΕΚΤ είναι υπέρ του συνδυασμού, ανέφερε το Reuters την Τετάρτη.

Αυτό δεν εγγυάται ότι μια συμφωνία θα προχωρήσει. Οι μέτοχοι της Commerzbank μπορεί να αποφασίσουν ότι μια προσφορά είναι πολύ τσιμπημένη. Εναλλακτικά, μπορούν να επιλέξουν να πουλήσουν σε διαφορετικό πλειοδότη. Οι επενδυτές στην UniCredit θα μπορούσαν να ασκήσουν βέτο σε έναν συνδυασμό, ενώ οι ρυθμιστικές αρχές μπορούν να αρνηθούν την έγκριση εάν το κρίνουν πολύ επικίνδυνο. Κανένα από αυτά τα αποτελέσματα δεν θα υπονόμευε την ενιαία χρηματοπιστωτική αγορά της Ευρώπης.

Αντίθετα, εάν οι Γερμανοί πολιτικοί ηγέτες καταφέρουν να αποθαρρύνουν την εξαγορά της Commerzbank από έναν αντίπαλο με έδρα σε διαφορετική χώρα, ο τραπεζικός κλάδος της Ευρώπης θα κατακερματιστεί και πάλι. Οι πολιτικοί και οι εθνικές ρυθμιστικές αρχές θα χρειάζονταν λίγη ενθάρρυνση για να επιβεβαιώσουν εκ νέου την εξουσία τους στις τοπικές τράπεζες, επινοώντας παράλληλα νέους τρόπους για να απωθήσουν ξένους αντιπάλους.

Νωρίτερα αυτό το μήνα, ο πρώην πρόεδρος της ΕΚΤ Μάριο Ντράγκι δημοσίευσε την πολυαναμενόμενη έκθεσή του για την ενίσχυση της ανταγωνιστικότητας της ΕΕ. Η μελέτη του θρηνούσε την έλλειψη κλίμακας και τη χαμηλή κερδοφορία των ευρωπαϊκών τραπεζών σε σύγκριση με τους αντιπάλους των ΗΠΑ: η κεφαλαιοποίηση της JPMorgan, ύψους 600 δισεκατομμυρίων δολαρίων είναι περίπου η ίδια με τους 10 μεγαλύτερους δανειστές της ευρωζώνης μαζί.

Η λύση που προτείνει ο Ντράγκι είναι η δημιουργία μιας νέας πανευρωπαϊκής δικαιοδοσίας για τους μεγαλύτερους διεθνείς τραπεζικούς ομίλους. Όποια και αν είναι τα πλεονεκτήματα της ιδέας, είναι ενδεικτική της ανάγκης για την Ευρώπη να αναθεωρήσει την οικονομική της αρχιτεκτονική. Ένα ίδρυμα όπως η Commerzbank είναι ένας μικρός παίκτης σε τέτοια προγράμματα. Αλλά εάν οι Γερμανοί πολιτικοί καταφέρουν να αποτρέψουν την εξαγορά του ομίλου, τα μικρά βήματα της Ευρώπης προς μια τραπεζική ένωση θα μπορούσαν γρήγορα να αντιστραφούν.

Latest News

Το χάος των δασμών αφήνει το σημάδι του στο κόστος του αμερικανικού χρέους

Το σενάριο που πρέπει να εξετάσουν οι επενδυτές και ο θείος Σαμ

Γιατί η ΕΚΤ πρέπει να μειώσει επιθετικά τα επιτόκια στις 17 Απριλίου

Πριν από τους δασμούς, η πρόεδρος της ΕΚΤ Κριστίν Λαγκάρντ είχε αποφύγει τη δέσμευση για μείωση του βασικού επιτοκίου

Η βεβαιότητα της... αβεβαιότητας - Τι συμβαίνει με αγορές και δασμούς

Οι συνέπειες μιας κίνησης όπως αυτή του Τραμπ είναι εξαιρετικά δύσκολο να προβλεφθούν

Τώρα είναι η ώρα για μια τολμηρή νέα σχέση Ηνωμένου Βασιλείου-ΕΕ

Η Βρετανία και η ΕΕ, φυσικά, έχουν μια οδυνηρή πρόσφατη ιστορία, που άφησε τραύματα

Ένας «Κορλεόνε» στον Λευκό Οίκο - Οι μαφιόζικες τακτικές του Τραμπ

Ο πρόεδρος των ΗΠΑ ανακαλύπτει ότι είναι πιο εύκολο να κλονίσει μια δικηγορική εταιρεία παρά να αναδιαμορφώσει το διεθνές εμπορικό σύστημα

Γιατί θέλω οι μετοχές να χορέψουν ξανά σαν τον Νουρέγιεφ

Άλλα χρηματιστήρια έχουν καλύτερη απόδοση, αλλά κοιτάζω μια ευκαιρία να πουλήσω

Ψεύτικη σοκολάτα vs φυτικά μπιφτέκια, σημειώσατε 1

Η Lindt υποστηρίζει μια πρωτοεμφανιζόμενη εταιρεία που καλλιεργεί κακάο σε ένα εργαστήριο, με λίγα μόνο κύτταρα

Πώς ο Ερντογάν φρενάρει την Τουρκία

Τα κύρια θύματα της καταστολής του Ερντογάν είναι σαφώς οι πολιτικοί του αντίπαλοι - αλλά υπάρχουν και οικονομικά ζητήματα που διακυβεύονται

![Εξοχική κατοικία: Κέρδη από την αξιοποίηση στην Ελλάδα – Οι αποδόσεις των νεόδμητων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/paros-768x512-1-600x400.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης