Στο ερώτημα γιατί οι ευρωπαϊκές τράπεζες προσπαθούν μέσω συγχωνεύσεων να αυξήσουν το μέγεθος τους και τι μειονεκτήματα μπορεί να έχει αυτή προσπάθεια απαντούν με ανάλυση τους οι Financial Times.

Οι κορυφαίες τράπεζες στην Ευρώπη έχουν την ίδια συνολική χρηματιστηριακή αξία με τις πέντε κορυφαίες στις ΗΠΑ. Ταυτόχρονα η κερδοφορία των αμερικανικών πιστωτικών ιδρυμάτων είναι υψηλότερη έναντι των ευρωπαϊκών κι αυτό θα μπορούσε να είναι ένα κίνητρο για την κινητικότητα που παρουσιάζεται στον ευρωπαϊκό τραπεζικό κλάδο με τις προσπάθειες εξαγορών και τη δημιουργία μεγαλύτερων τραπεζών.

Ευρωπαϊκές Τράπεζες: Οι κυβερνήσεις πωλούν τα μερίδια τους – Πόσα εισέπραξε η Ελλάδα

Αυτό φαίνεται να επιχειρούν ο Onur Genç, διευθύνων σύμβουλος της BBVA, ή ο Andrea Orcel, CEO της UniCredit. Και οι δύο τράπεζες επιχειρούν επί του παρόντος εξαγορές των αντιπάλων τους, της Sabadell και της Commerzbank, αντίστοιχα. Η πρώτη είναι περισσότερο εγχώρια υπόθεση, ενώ η διαμάχη UniCredit-Commerzbank μοιάζει πολύ πιο κοντά σε μια επιθετική διασυνοριακή συναλλαγή. Αν και αξιωματούχοι της γερμανικής κυβέρνησης την έχουν χαρακτηρίσει «μη συνετή», αν προχωρήσει, θα είναι η μεγαλύτερη τέτοια συναλλαγή μετά την καταστροφική εχθρική εξαγορά της ABN Amro από τη Royal Bank of Scotland (RBS) το 2007, μια κίνηση που συνέβαλε στην κατάρρευση της τελευταίας.

Οι συγχωνεύσεις και οι εξαγορές επανέρχονται στην ατζέντα

Τι οδηγεί τις εξαγορές

Οι κινητήριοι μοχλοί των πρόσφατων τραπεζικών συναλλαγών είναι πολλοί από αυτούς που διαμόρφωσαν τον ευρωπαϊκό τραπεζικό κλάδο τα τελευταία 15 χρόνια: υποτονικές προοπτικές εσόδων καθώς η κερδοφορία που προσέφεραν τα υψηλότερα επιτόκια τείνει να μειωθεί και αυξανόμενο κόστος καθώς η υπόσχεση της αποδοτικότητας που οδηγείται από την πληροφορική αντισταθμίζεται συνεχώς από υψηλότερες επενδυτικές δαπάνες, σε ένα σκηνικό κατακερματισμένων μεριδίων αγοράς, με την «αγορά» να αναφέρεται στην ευρωζώνη.

Επομένως, δεν αποτελεί έκπληξη το γεγονός ότι οι επενδυτικοί τραπεζίτες βγάζουν τα βιβλία τους και ότι οι συγχωνεύσεις και οι εξαγορές επανέρχονται στην ατζέντα, παρά τις μελέτες δεκαετιών που δείχνουν ότι οι μισές ή και περισσότερες συμφωνίες καταστρέφουν την αξία των μετόχων.

Οι μεγάλες τράπεζες είναι «πολύ μεγάλες για να χρεοκοπήσουν»

Τα μαθήματα από την κρίση του 2008

Τίθεται λοιπόν το ερώτημα αν είναι οι μεγαλύτερες τράπεζες είναι μια καλή ιδέα.Ένα από τα σημαντικότερα διδάγματα της χρηματοπιστωτικής κρίσης στα τέλη της δεκαετίας του 2000, όπως το έθεσε ο τότε διοικητής της Τράπεζας της Αγγλίας Mervyn King, ήταν ότι «τα περισσότερα μεγάλα και πολύπλοκα χρηματοπιστωτικά ιδρύματα είναι παγκόσμια τουλάχιστον εν ζωή, αν όχι εν θάνατον». Το κόστος της διάσωσης της παγκοσμίως δραστηριοποιούμενης RBS το 2008 έπεσε εξ ολοκλήρου στους ώμους των φορολογουμένων της Βρετανίας. Οι Αμερικανοί φορολογούμενοι δεν χρειάστηκε να πληρώσουν ούτε ένα δολάριο, παρά το γεγονός ότι η RBS ήταν μια από τις 10 κορυφαίες αμερικανικές τράπεζες, η πτώχευση της οποίας θα είχε σαφείς επιπτώσεις στην αμερικανική οικονομία.

Στην πραγματικότητα, η θεωρία ότι οι μεγάλες τράπεζες είναι «πολύ μεγάλες για να χρεοκοπήσουν» φαίνεται να ισχύει ακόμη.

Και ενώ οι νέοι κανόνες σήμερα σημαίνουν ότι το κόστος διάσωσης μιας τράπεζας θεωρητικά επιβαρύνει τους μετόχους και τους ομολογιούχους και όχι τους φορολογούμενους, στην πράξη είναι σαφές ότι μια μεγάλη τράπεζα που αντιμετωπίζει επικείμενη κατάρρευση δεν θα μπορούσε απλώς να αφεθεί να πτωχεύσει μόλις οι άλλοι φορείς παροχής κεφαλαίων εξαλειφθούν πλήρως.

Όσο μεγαλύτερες είναι οι τράπεζες, τόσο πιο προβληματικά γίνονται τα ζητήματα. Ενώ οι σημερινές οικονομικές και χρηματοπιστωτικές συνθήκες, σε συνδυασμό με τη σημαντική ενίσχυση των ισολογισμών, σημαίνουν ότι απέχουμε πολύ από το να ανησυχούμε για μια ενδεχόμενη τραπεζική χρεοκοπία, οι τράπεζες παραμένουν μια εξαιρετικά κυκλική, υπερβολικά μοχλευμένη επιχείρηση με κινδύνους που παραμονεύουν.

Ποιος θα πληρώσει το μάρμαρο μιας ενδεχόμενης κατάρρευσης

Ορισμένοι θα μπορούσαν να υποστηρίξουν ότι ο σχηματισμός μιας ευρωπαϊκής τραπεζικής ένωσης σημαίνει ότι μια πιθανή συγχώνευση UniCredit-Commerzbank δεν αλλάζει τους κινδύνους: με τη Γερμανία και την Ιταλία να χρησιμοποιούν το ευρώ, οποιαδήποτε αποτυχία θα ήταν με τη σειρά της ευθύνη της ευρωζώνης. Αλλά και αυτό είναι μια χίμαιρα. Δεν υπάρχει σύστημα εγγύησης καταθέσεων σε επίπεδο ευρωζώνης, το οποίο στην πράξη σημαίνει ότι, εάν η UniCredit διακινδύνευε χρεοκοπία στο μέλλον, θα παρέμενε ένα πρόβλημα που θα έπρεπε να επιλύσει η ιταλική κυβέρνηση και οι φορολογούμενοι.

Για πολλές τράπεζες στην Ευρώπη που κοιτάζουν με ζήλια τις ομοειδείς τους στις ΗΠΑ, το να γίνουν μεγαλύτερες μπορεί να μοιάζει με ελκυστική επιλογή για να αντιμετωπίσουν τις προκλήσεις του σήμερα και να ανακτήσουν τη θέση τους στο τραπέζι των μεγαλομετοχών. Αυτό, ωστόσο, δεν ισχύει. Τέτοιες συναλλαγές σπάνια είναι καλές για τους μετόχους και, το σημαντικότερο, για τους φορολογούμενους και τις κυβερνήσεις της Ευρώπης, οι οποίοι παραμένουν οι δανειστές τελευταίας καταφυγής.

Latest News

Ισπανία: Η κυβέρνηση Σάντσεθ καταργεί το πρόγραμμα Golden Visa

Η ισπανική κυβέρνηση θέλει να αντιμετωπίσει το στεγαστικό πρόβλημα και την αύξηση στις τιμές των ακινήτων - Η στέγαση είναι δικαίωμα, λέει ο Ισπανός πρωθυπουργός

Το 16% του προσωπικού της σχεδιάζει να απολύσει η Automatic

Η Automatic, η εταιρεία του Tumblr και του WordPress, ανακοίνωσε τις απολύσεις λίγους μήνες μετα τις αποχωρήσεις στελεχών

Ο CEO της Volvo λέει ότι η εταιρεία θα παράγει περισσότερα αυτοκίνητα στις ΗΠΑ

Λίγες ώρες μετά την ανακοίνωση των αμερικανικών δασμών, η Volvo δηλώνει ότι θα αυξήσει την παραγωγή στο εργοστάσιό της στο Charleston της Νότιας Καρολίνας

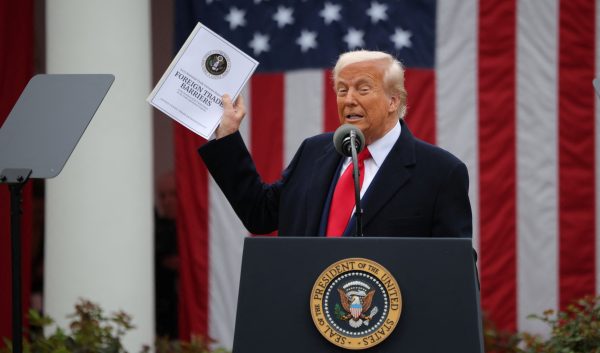

Τραμπ για δασμούς: Το χειρουργείο τελείωσε, ο ασθενής επέζησε και θα γίνει πιο δυνατός από ποτέ

Με χειρουργό και μάλιστα επιτυχημένο παρομοιάζει τον εαυτό του ο Ντόναλντ Τραμπ, ενώ αποκαλεί τις ΗΠΑ «ασθενή» τον οποίο ο ίδιος χειρούργησε μέσω της επιβολής… δεσμών

Η Ευρώπη ετοιμάζεται να βάλει «ψαλίδι» στον GDPR

Για τις μικρές και ταλαιπωρημένες επιχειρήσεις, οι όγκοι εγγράφων που ζητά ο GDPR από τις εταιρείες να παράγουν αποτελούν εδώ και καιρό ένα πρόβλημα

Πυρά Λούτνικ στους συμμάχους των ΗΠΑ για τους μη-δασμολογικούς φραγμούς στο εμπόριο

«Δεν καταλαβαίνετε την κλίμακα και το βάθος του τρόπου με τον οποίο κρατούν τα προϊόντα μας εκτός», δήλωσε ο Λούτνικ

Κοινή εταιρεία στην πυρηνική ενέργεια δημιουργούν Enel, Ansaldo και Leonardo

Η Ιταλία αποφάσισε να κάνει στροφή στην πυρηνική ενέργεια αλλάζοντας το νομικό πλαίσιο

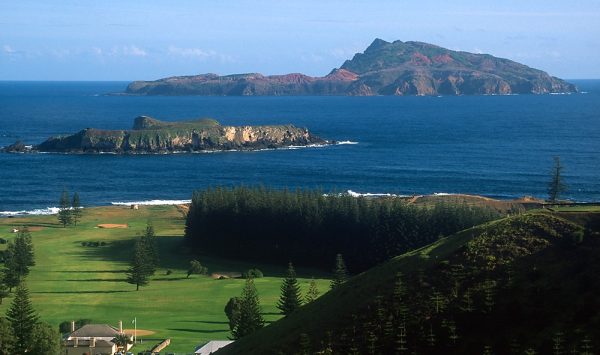

Οι δασμοί Τραμπ έφτασαν και σε απομονωμένα νησιά του Ειρηνικού

Ο εμπορικός πόλεμος της κυβέρνησης Τραμπ επεκτείνεται σε νησάκια με ανύπαρκτη βιομηχανική δραστηριότητα και μηδενικές εξαγωγές.

Κλιματική κρίση VS καπιταλισμός - Απειλούνται επενδύσεις, δάνεια, ασφαλιστικές εταιρείες

Οι ζημιές από ακραία καιρικά φαινόμενα για τη δεκαετία έως το 2023 έφθασαν τα 2 δισ. δολάρια - Συνολικά 400 δισ. δολάρια για το 2024

Χάμπεκ: Ο Τραμπ θα λυγίσει υπό την πίεση της ενωμένης Ευρώπης

Το να επιτρέψουμε στον Τραμπ να επιμείνει ή να προσπαθήσουμε να τον κατευνάσουμε δεν θα ήταν μια επιτυχημένη στρατηγική, είπε ο γερμανός αντικαγκελάριος Ρόμπερτ Χάμπεκ

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης