![Φέτα: Ποιοι και πώς μοιράζονται τον τζίρο – Ο παίκτης έκπληξη [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/10/feta_1707.jpg)

Φέτα… με ταυτότητα παρότι είναι ακριβότερη από την ανώνυμη εξακολουθούν να προτιμούν οι περισσότεροι καταναλωτές. Ο Σκλαβενίτης κατέχει τη μερίδα του λέοντος στις πωλήσεις επώνυμης φέτας, με μερίδια 40-45% ενώ η Lidl κατέχει με διαφορά τα ηνία στις πωλήσεις φέτας ιδιωτικής ετικέτας.

Σούπερ μάρκετ: Τι δείχνει το ταμείο των μεγάλων αλυσίδων – Η δύναμη πυρός και το «αγκάθι»

Ο συνεταιρισμός Καλαβρύτων είναι ο σημαντικότερος προμηθευτής των σούπερ μάρκετ και ακολουθούν Optima και Δωδώνη ενώ οι ακριβότερες τιμές εντοπίζονται στα επώνυμα συσκευασμένα προϊόντα, με την μέση τιμή να κυμαίνεται στα 13 ευρώ χωρίς ΦΠΑ ή στα 14,7 ευρώ συμπεριλαμβανομένου του ΦΠΑ.

ΔΕΙΤΕ ΕΔΩ ΟΛΟΚΛΗΡΗ ΤΗΝ ΕΡΕΥΝΑ ΤΗΣ ΕΠΙΤΡΟΠΗΣ ΑΝΤΑΓΩΝΙΣΜΟΥ ΓΙΑ ΤΗ ΦΕΤΑ

Πρόκειται για τα βασικά συμπεράσματα από την χαρτογράφηση που πραγματοποίησε η Επιτροπή Ανταγωνισμού στην ελληνική αγορά της φέτας και τις συνθήκες που επικρατούν, συγκεντρώνοντας στοιχεία από 11 σούπερ μάρκετ που ελέγχουν μερίδιο άνω του 95% του κλάδου λιανικού εμπορίου τροφίμων. Ελήφθησαν στοιχεία για την περίοδο μεταξύ 1/2/2023 και 30/6/2024.

Η πρωτοκαθεδρία Σκλαβενίτη στη φέτα

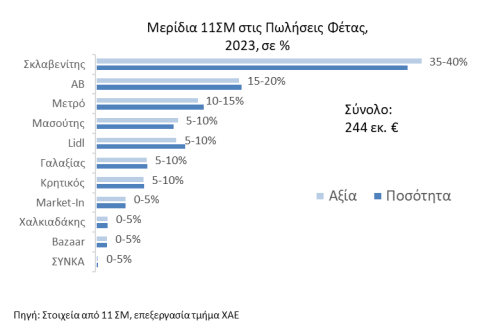

Αναλυτικότερα, όσον αφορά στη διάρθρωση των πωλήσεων και στα μερίδια το μεγαλύτερο κατέχει η Σκλαβενίτης (35-40% σε αξία και 35-40%σε ποσότητα) και ακολουθεί η ΑΒ-Βασιλόπουλος (15-20% σε αξία και σε ποσότητα) και η Μετρό (10-15% σε αξία και σε ποσότητα).

Μερίδιο μεταξύ 5%-10% κατέχουν η Μασούτης, η Lidl, η Γαλαξίας και ο Κρητικός. Μερίδιο κάτω του 5% κατέχουν οι Market-In, Χαλκιαδάκης, Bazaar και ΣΥΝΚΑ.

Επώνυμα προϊόντα VS Ιδιωτική Ετικέτα

Διαφορετική είναι η εικόνα όταν η σύγκριση γίνεται μεταξύ επώνυμων προϊόντων και ιδιωτικής ετικέτας. Έτσι, τo 2023, με βάση την αξία πωλήσεων στα επώνυμα προϊόντα Φέτας το μεγαλύτερο μερίδιο κατέχει η Σκλαβενίτης (40-45%) και ακολουθούν η METRO (10-15%), η ΑΒ Βασιλόπουλος (10-15%) και ο Μασούτης (10-15%). Μερίδιο μεταξύ 5% έως 10% κατέχει η Γαλαξίας και ο Κρητικός.

Μερίδιο κάτω του 5% τα σούπερ μάρκετ MARKET-IN, ΧΑΛΚΙΑΔΑΚΗΣ, Lidl, BAZAAR, ΣΥΝΚΑ.

Με βάση την αξία πωλήσεων στα προϊόντα ιδιωτικής ετικέτας το μεγαλύτερο μερίδιο κατέχει η Lild (40-45%). Ακολουθούν ΑΒ Βασιλόπουλος (30-35%), MARKET-IN (10-15%), Μασούτης (5-10%).

Τα μερίδια των υπόλοιπων κυμαίνονται μεταξύ 0%-5%. Σημειώνεται ότι Σκλαβενίτης και Χαλκιαδάκης (που ανήκουν στον ίδιο όμιλο) δεν ανέφεραν ότι εμπορεύονται Φέτα ιδιωτικής ετικέτας.

Η έκπληξη από τον συνεταιρισμό Καλαβρύτων

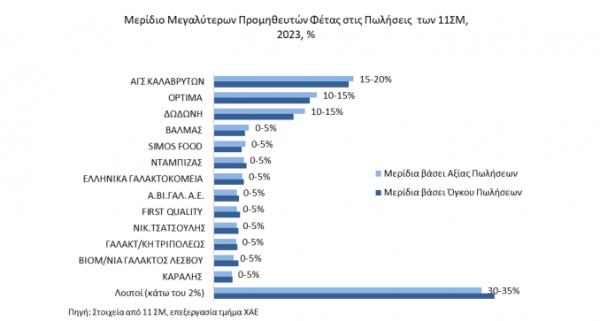

Όσον αφορά στους μεγαλύτερους προμηθευτές φέτας, σύμφωνα με την έρευνα υπάρχουν συνολικά περίπου 150 προμηθευτές που παρουσιάζουν μερίδιο άνω του 2%. Οι 13 εξ αυτών αντιπροσωπεύουν το 70% του συνόλου των πωλήσεων Φέτας.

Ο σημαντικότερος προμηθευτής είναι η ΑΓΣ ΚΑΛΑΒΡΥΤΩΝ (με εύρος μεριδίου 15-20% περίπου ως προς την αξία και ως την προς ποσότητα). Ακολουθούν η εταιρεία ΟΠΤΙΜΑ που κατέχει μερίδιο 10-15%, ενώ η ΔΩΔΩΝΗ κατέχει μερίδιο 10-15% σε αξία και 5-10% σε ποσότητα.

Μερίδια κάτω του 5% κατέχουν οι εταιρίες, ΒΑΛΜΑΣ, SIMOS FOOD, ΝΤΑΜΠΙΖΑΣ, ΕΛΛΗΝΙΚΑ ΓΑΛΑΚΤΟΚΟΜΕΙΑ, Α.ΒΙ.ΓΑΛ., FIRST QUALITY, ΝΙΚ.ΤΣΑΤΣΟΥΛΗΣ, GALAKTOKOMIKI TRIPOL, ΒΙΟΜ/ΝΙΑ ΓΑΛΑΚΤΟΣ ΛΕΣΒΟΥ και ΚΑΡΑΛΗΣ.

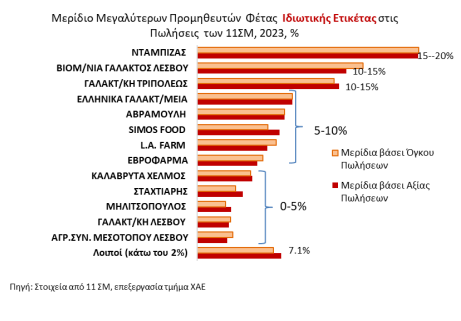

Η Ν. Νταμπίζας κυριαρχεί στο PL

Η εταιρεία Η. ΝΤΑΜΠΙΖΑΣ είναι ο σημαντικότερος προμηθευτής Φέτας ιδιωτικής ετικέτας (μεταξύ 15-20% ως προς την αξία και ποσότητα). Ακολουθούν η Βιομηχανία Γάλακτος Λέσβου και η Γαλακτοκομική Τριπόλεως (10-15% ως προς την αξία και ποσότητα). Στην συνέχεια της κατάταξης βρίσκονται 5 εταιρίες με εύρος μεριδίων μεταξύ 5-10% ως προς την αξία και ποσότητα

Από 7,2 ευρώ έως 14,7 ευρώ το κιλό

Ιδιαίτερο ενδιαφέρον παρουσιάζουν τα ευρήματα της έρευνας ως προς τις τιμές, με τις διαφορές ανάμεσα σε επώνυμα και ιδιωτική ετικέτα αλλά και ζυγιζόμενη και συσκευασμένη να παρουσιάζει σημαντική απόκλιση.

Συγκριτικά, οι χαμηλότερες τιμές, παρουσιάζονται στην κατηγορία ιδιωτικής ετικέτας, ζυγιζόμενη, εντός Καλαθιού του Νοικοκυριού, με τιμή περίπου 7,2 έως 9,4 Ευρώ χωρίς ΦΠΑ ή 8,1 και 10,6 ευρώ συμπεριλαμβανομένου του ΦΠΑ.

Φέτα: Τι συμβαίνει με τις τιμές – Το πρόσχημα της πανώλης για αισχροκέρδεια

Η ακριβότερη τιμή αφορά στα επώνυμα συσκευασμένα προϊόντα, εκτός Καλαθιού του Νοικοκυριού, με μέση τιμή περί τα 13 ευρώ χωρίς ΦΠΑ ή στα 14,7 ευρώ συμπεριλαμβανομένου του ΦΠΑ.

Διαφορά 2 έως 3 ευρώ στο Καλάθι του Νοικοκυριού

Τα εντός Καλαθιού του Νοικοκυριού προϊόντα παρουσιάζουν χαμηλότερη τιμή σε σχέση με τα έκτος (περί τα 2-3 ευρώ) αλλά δεν υπάρχει σημαντική διαφοροποίηση τιμής μεταξύ επωνύμων και ιδιωτικής ετικέτας προϊόντα εντός Καλαθιού του Νοικοκυριού.

Το «φλέρτ» με την ιδιωτική ετικέτα

Ως προς τις προτιμήσεις, οι καταναλωτές προτιμούν κατά κύριο λόγο την επώνυμη Φέτα (περίπου 82%, εντός και εκτός καλαθιού του νοικοκυριού).

Ωστόσο, κατά τη διάρκεια της περιόδου αναφοράς 2/2023-6/2024 παρατηρήθηκε μεταστροφή προς τα προϊόντα ιδιωτικής ετικέτας. Η τάση αυτή που ξεκίνησε το 2022 και συνεχίστηκε το 2023 και το πρώτο εξάμηνο του 2024.

Το καλάθι του νοικοκυριού δεν φαίνεται να επηρέασε τις προτιμήσεις των καταναλωτών (παρά μόνο περιστασιακά σε περιόδους εορτών και καλοκαιριού).

Tο καταναλωτικό κοινό μπορεί να πετύχει τις χαμηλότερες δυνατές τιμές αγοράζοντας προϊόντα ιδιωτικής ετικέτας ή επώνυμα και ιδιωτικής ετικέτας προϊόντα από το Καλάθι του Νοικοκυριού

Το μερίδιο προϊόντων εντός καλάθι του νοικοκυριού κυμάνθηκε κατά μέσο όρο στο 10% ως προς την αξία πωλήσεων.

Εξετάζοντας τη δυνατότητα αγοράς προϊόντων ιδιωτικής ετικέτας ή/και επωνύμων και ιδιωτικής ετικέτας προϊόντων εντός καλαθιού του νοικοκυριού, η Επιτροπή Ανταγωνισμού καταλήγει στο συμπέρασμα ότι το καταναλωτικό κοινό μπορεί να πετύχει τις χαμηλότερες δυνατές τιμές.

Η αντίσταση των επώνυμων

Σε διάστημα σχεδόν ενάμιση έτους (1/2/23-31/6/2024), ο όγκος των πωλήσεων επώνυμων προϊόντων μειώθηκε από περίπου 85% στην αρχή της υπό εξέταση περιόδου, στο 79% στο τέλος της, αντίστοιχα ο όγκος πωλήσεων προϊόντων ιδιωτικής ετικέτας αυξήθηκε από 15% σε περίπου 21%.

Σούπερ μάρκετ: Πώς έφθασαν από το περιθώριο… στην κορυφή και σε τζίρο 3,7 δισ.

Κατά το 2023 και το πρώτο εξάμηνο του 2024 συνεχίστηκε η σταδιακή υποκατάσταση, που είχε ήδη ξεκινήσει από το 2022 (με βάση τα αποτελέσματα προηγούμενης χαρτογράφησης), στις προτιμήσεις των καταναλωτών προς όφελος των προϊόντων Φέτας ιδιωτικής ετικέτας.

Τις γιορτές το ρίχνουμε έξω…

Επίσης παρατηρήθηκε ακόμη μεγαλύτερη υποκατάσταση της επώνυμης φέτας με φέτα ιδιωτικής ετικέτας σε περιόδους αυξημένης ζήτησης όπως πχ. την περίοδο των εορτών (Πάσχα και Χριστουγέννων) και του καλοκαιριού.

Το Καλάθι του Νοικοκυριού δεν φαίνεται να επηρέασε τις προτιμήσεις των καταναλωτών, παρά μόνο περιστασιακά σε περιόδους εορτών και καλοκαιριού. Το μερίδιο προϊόντων εντός Καλάθι του Νοικοκυριού κυμάνθηκε κατά μέσο όρο στο 12%, με μέγιστο ποσοστό το 24% και ελάχιστο το 4%.

Την πρώτη εβδομάδα των παρατηρήσεων διαμορφώθηκε σε 17% και την τελευταία στο 10%. Το αυξημένο ποσοστό των πωλήσεων ιδιωτικής ετικέτας εντός Καλάθι του Νοικοκυριού, από 3% σε 7-8% για τέσσερις εβδομάδες αρχής γενομένης την δεύτερη εβδομάδα του Φεβρουαρίου 2024, οφείλεται στις πωλήσεις ενός σούπερ μάρκετ σε Φέτα ιδιωτικής ετικέτας.

«Πατάνε φρένο» οι πωλήσεις φέτας

Αναφορικά τέλος με την πορεία των πωλήσεων, το σύνολο των πωλήσεων φέτας από τα σούπερ μάρκετ το 2023 ανήλθε σε 244,1 εκατ. ευρώ παρουσιάζοντας ετήσια αύξηση κατά 13,8%. Ωστόσο, το πρώτο εξάμηνο του 2024 η αύξηση των πωλήσεων μειώθηκε στο 3% σε ετήσια βάση.

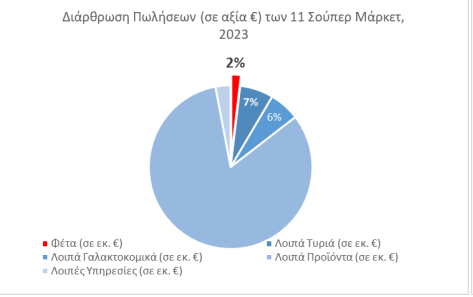

Σημειώνεται πως οι πωλήσεις φέτας αποτελούν το 2% των συνολικών πωλήσεων των 11 σούπερ μάρκετ της έρευνας, τα λοιπά τυριά αποτελούν το 7% ή €855,5 εκατ. και τα λοιπά γαλακτοκομικά αποτελούν το 6% ή €782,2 εκατ..

Το 2023, τα επώνυμα προϊόντα φέτας αποτελούσαν το 80% των συνολικών πωλήσεων στην αγορά και τα προϊόντα ιδιωτικής ετικέτας αποτελούν το 20% (εντός ή/και εκτός καλαθιού του Νοικοκυριού) ενώ το 10% περίπου των συνολικών πωλήσεων Φέτας των 11 σούπερ μάρκετ προέρχεται από πωλήσεις φέτας εντός του Καλαθιού του Νοικοκυριού.

Latest News

ΔΥΠΑ: Έναρξη υποβολής προτάσεων για νέα δράση κατάρτισης σε κλάδους αιχμής

H υποβολή προτάσεων ξεκινά σήμερα και η προθεσμία υποβολής θα λήξει την Πέμπτη 8 Μαΐου 2025, σύμφωνα με την πρόσκληση της ΔΥΠΑ

Alter Ego Media: Οι 4 πυλώνες που φέρνουν ανάπτυξη και μερίσματα

Η διοίκηση της Alter Ego Media παρουσίασε στους αναλυτές τα αποτελέσματα της χρήσης του 2024 και το στρατηγικό πλάνο ανάπτυξης του Ομίλου

Ανεβάζει τον πήχη για Eurobank και Πειραιώς η Goldman Sachs - Τι βλέπει για Εθνική

Η Goldman Sachs έδωσε νέες τιμές στόχους για τις ελληνικές τράπεζες

Οι 9 τάσεις της ευρωπαϊκής αγοράς λιανικού εμπορίου τροφίμων την επόμενη πενταετία

Η κατάσταση κρίνεται εξαιρετικά κρίσιμη, με αβεβαιότητα γύρω από τις παγκόσμιες εμπορικές ροές, σύμφωνα με το ΕΒΕΠ

Mega-deal της Metlen με την Glenfarne για υβριδικό έργο ΑΠΕ στη Χιλή

Η συνολική αξία της συναλλαγής συμφωνήθηκε στα 815 εκ. δολάρια, στη βάση συγκεκριμένων χρηματοδοτικών όρων και αναπροσαρμογών

Η ελληνική σταδιοδρομία της Unilever – Από την «Ελαϊς» σε hub για 14 χώρες

Η Unilever Hellas είναι μία από τις λίγες πολυεθνικές εταιρείες στην Ελλάδα, που συνεχίζουν να έχουν παραγωγική δραστηριότητα μετά από τα χρόνια της οικονομικής κρίσης

Ψάχνουν… χρυσάφι στον Ασπρόπυργο - Ο «πυρετός» επενδύσεων σε logistics και το αγκάθι

Εκτοξεύθηκαν οι τιμές των οικοπέδων στον Ασπρόπυργο – Τα projects για τη δημιουργία logistics που μεταμορφώνουν την περιοχή

VIDCAST – BizSound: Το marketplace όλης της Ελλάδας | Η ιστορία του SHOPFLIX

Σε αυτό το επεισόδιο φιλοξενούμε τον νέο CEO της SHOPFLIX, Γιάννη Στάθη. Συζητάμε για τα νέα καθήκοντα και για τα επόμενα σχέδια της εταιρείας.

To όραμα του Βαρδή Βαρδινογιάννη - Γιατί επενδύει στο ελληνικό eGaming

Παρά την ισχυρή οικογενειακή παράδοση, ο Βαρδής Βαρδινογιάννης ο νεότερος επενδύει σε eGaming και κυβερνοσφάλεια - Το ελληνικό όραμα και η συμμετοχή της ALTER EGO VENTURES

ΚΕΕΕ: Η υπεραπόδοση τους πλεονάσματος πρέπει να επιστρέφει στην κοινωνία

Κάθε μέτρο ενίσχυσης της μικρομεσαίας τάξης μας βρίσκει σύμφωνους, λέει ο πρόεδρος της ΚΕΕΕ, Γιάννης Βουτσινάς

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης