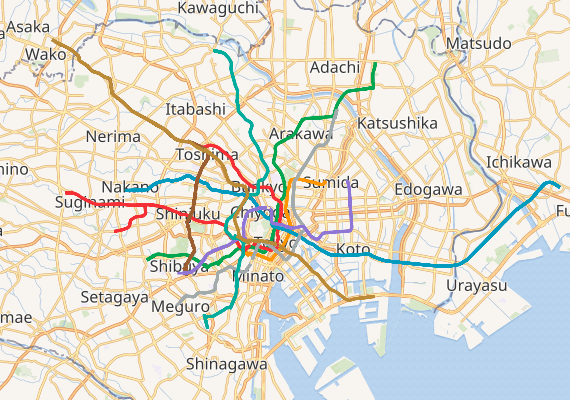

Η Tokyo Metro, η οποία ιδρύθηκε το 2004, λειτουργεί εννέα γραμμές τρένων και μεταφέρει κατά μέσο όρο περίπου 6,52 εκατομμύρια επιβάτες την ημέρα.

Η Tokyo Metro αντλεί 348,6 δισεκατομμύρια γεν (2,3 δισεκατομμύρια δολάρια) αφού η εταιρεία τιμολόγησε τις μετοχές στην κορυφή της αγοράς, είπαν στο Bloomberg άνθρωποι που γνωρίζουν το θέμα, σε μια επίδειξη θερμής ζήτησης για τη μεγαλύτερη εισαγωγή στο χρηματιστήριο στην Ιαπωνία τα τελευταία έξι χρόνια.

Χρηματιστήριο Τόκιο: Η επιστροφή των ξένων επενδυτών

Η κυβέρνηση της Ιαπωνίας κατέχει το 53,42% της εταιρείας ενώ η Μητροπολιτική κυβέρνηση του Τόκιο κατέχει το υπόλοιπο 46,58%. Η συνδυασμένη συμμετοχή τους θα μειωθεί κατά το ήμισυ μετά την προσφορά.

Στις 23 Οκτωβρίου η ΙΡΟ της Tokyo Metro

Ο φορέας εκμετάλλευσης του μετρό τιμολόγησε τις μετοχές στα ¥1.200 το τεμάχιο, είπαν οι πηγές. Η εταιρεία αναμένει να εισαγάγει μετοχές στο χρηματιστήριο του Τόκιο στις 23 Οκτωβρίου.

Η δημόσια εγγραφή είναι η μεγαλύτερη της Ιαπωνίας από την εισαγωγή της SoftBank Corp. 21 δισεκατομμυρίων δολαρίων τον Δεκέμβριο του 2018, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg. Οι IPO στην Ιαπωνία έχουν συγκεντρώσει 1,6 δισεκατομμύρια δολάρια φέτος και η εισαγωγή της Tokyo Metro, σε συνδυασμό με άλλες συμφωνίες, θα μπορούσε να ανεβάσει αυτό το ποσό πιο κοντά στα 4,4 δισεκατομμύρια δολάρια που συγκεντρώθηκαν το 2023.

Η Tokyo Metro αντλεί ¥348,6 δισεκατομμύρια (2,3 δισεκατομμύρια δολάρια) από την IPO

Ο Κατσούμι Ουνταγκάγουα του Τμήματος Επενδυτικών Πληροφοριών της Ichiyoshi Securities Co. είπε στο Bloomberg ότι αναμένει ότι «αν η επιτυχία συνεχιστεί, η αγορά θα αναζωογονηθεί», καθώς αναμένει περισσότερες IPO μεγάλης κλίμακας μετά την Tokyo Metro.

Υπερκάλυψη παραγγελιών

Η συμφωνία έχει τραβήξει την προσοχή των παγκόσμιων επενδυτών, με κεφάλαια μακροπρόθεσμων επενδύσεων να έχουν καλύψει ολόκληρο το βιβλίο παραγγελιών της IPO, ανέφερε το Bloomberg News την περασμένη εβδομάδα. Το εγχώριο τμήμα της IPO, που αποτελεί το 80% της συμφωνίας, έχει επίσης καλυφθεί, είπαν άνθρωποι που γνωρίζουν το θέμα.

Εκτός από το ελκυστικό μέρισμα, υπάρχει μια αίσθηση ασφάλειας για την απόδοση της εταιρείας και ότι «η μετοχή μπορεί να αγοραστεί σαν ομόλογο», δήλωσε ο Τακαμάσα Ικέντα, ανώτερος διαχειριστής χαρτοφυλακίου στην GCI Asset Management.

Η Nomura Holdings Inc., η Mizuho Financial Group Inc. και η Goldman Sachs Group Inc. είναι κοινοί παγκόσμιοι συντονιστές για την IPO της Tokyo Metro.

Latest News

Γιατί γερουσιαστές ζητούν από την Fed να παραδώσει αρχεία σχετικά με την αποτυχία της fintech Synapse

Η Fed κατηγορείται για εποπτική αμέλεια καθώς εκατομμύρια σε κεφάλαια πελατών εξακολουθούν να βρίσκονται χαμένα

Ποιος είναι ο «εγκέφαλος» πίσω από τον Αμερικανό Πρόεδρο

Ο Ράσελ Βόουτ θεωρείται δεύτερος μόνο από τον ίδιο τον Τραμπ

Πως ο Ρούμπιο μεταμορφώνει το Στέιτ Ντιπάρτμεντ

Ο υπουργός εκθέτει σχέδια για περικοπή θέσεων και συρρίκνωση αυτού που ονόμασε διογκωμένη γραφειοκρατία στο Στέιτ Ντιπάρτμεντ

Μετά τα τσιπ, οι φαρμακευτικές - Γιατί μπαίνουν στο στόχαστρο Τραμπ

Η έρευνα για τις εισαγωγές φαρμακευτικών προϊόντων - Οι επιπτώσεις και οι εκτιμήσεις σημειώματος της ελληνικής πρεσβείας στην Ουάσιγκτον

Deutsche Bank: Κι όμως… οι αγορές δεν βλέπουν ακόμη ύφεση λόγω δασμών

Η ιστορία δείχνει ξεκάθαρα ότι αν τελικά υπάρξει ύφεση, τότε υπάρχει ακόμα πολύς χώρος για περαιτέρω πτώση στις αγορές, εξηγεί η Deutsche Bank

H Πορτογαλία ζητά την ενεργοποίηση της ρήτρας διαφυγής για τις αμυντικές δαπάνες

Η Πορτογαλία δαπανά το 1,55% του ΑΕΠ για την Αμυνα, κάτω απο το 2% που ζητά το ΝΑΤΟ

Λαγκάρντ: Είναι πιθανόν οι δασμοί να επιδράσουν αποπληθωριστικά για την Ευρώπη

Το ακριβές αποτέλεσμα στον πληθωρισμό είναι ακόμα αβέβαιο δεδομένου του μεγάλου εύρους των παραγόντων, είπε η επικεφαλής της ΕΚΤ Κριστίν Λαγκάρντ

Κατακόρυφη η πτώση για την Gucci - Διψήφια η μείωση πωλήσεων το πρώτο τρίμηνο

Οι πωλήσεις της Gucci κατακρημνίζονται καθώς o μητρικός όμιλος Kering προσπαθεί -χωρίς επιτυχία- να αναζωογονήσει τη ζήτηση

Η Nissan θα επενδύσει 1,4 δισ δολ στην Κίνα για να αυξήσει τις πωλήσεις

H Nissan θα λανσάρει 10 νέα οχήματα στην Κίνα μέχρι το καλοκαίρι του 2027

Σκοτ Μπέσεντ: Υπάρχει ευκαιρία για μια «μεγάλη εμπορική συμφωνία» μεταξύ Κίνας και ΗΠΑ

Ο Μπέσεντ παρουσίασε αυτό που ονόμασε «σχέδιο για την αποκατάσταση της ισορροπίας στο παγκόσμιο χρηματοοικονομικό σύστημα

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης