Το βασικό ερώτημα για πως μπορεί να επηρεαστούν οι ελληνικές τράπεζες από τις μειώσεις επιτοκίων επιχειρεί να απαντήσει η Morgan Stanley, μετά τις συναντήσεις της ομάδας της με τις διοικήσεις των τραπεζών, κυβερνητικούς αξιωματούχους και παράγοντες του κλάδου.

Σύμφωνα με την Morgan Stanley, η οποία επιβεβαιώνει την εποικοδομητική στάση της για τον κλάδο, ενώ οι μειώσεις των επιτοκίων είναι αρνητικός καταλύτης για τα επιτοκιακά έσοδα (ΝΙΙ) του κλάδου, οι διοικήσεις έχουν εστιάσει στην αντιστάθμιση αυτών μέσω της αύξησης των δανείων, των προμηθειών και των χαμηλότερων από τα αναμενόμενα beta καταθέσεων έναντι της καθοδήγησης για το 2026.

Morgan Stanley: Overweight για τις ελληνικές τράπεζες – Οι 4 απαντήσεις προς τους επενδυτές

Είναι σημαντικό ότι η δέσμευση για απόδοση κεφαλαίου παραμένει υψηλή, αναφέρει η Morgan Stanley.

Η ισχύς της αύξησης των δανείων αναμένεται να συνεχιστεί

Σύμφωνα με την Morgan Stanley το α’ εξάμηνο του 2024 ο ρυθμός αύξησης των δανείων για τις ελληνικές τράπεζες ήταν +6,6% σε ετήσια βάση. Αν και η αύξηση των δανείων του κλάδου μειώθηκε κατά -0,6% από το τέλος του 2ου τριμήνου του 2024 (+4,7% ετησίως), αυτό πιθανότατα οφείλεται στην εποχικότητα, δεδομένης της αναμενόμενης ανάκαμψης της αύξησης των δανείων τους επόμενους μήνες.

Οι διοικήσεις των ελληνικών τραπεζών παραμένουν βέβαιες για την επίτευξη του 5-7% της αύξησης των δανείων CAGR για το 2023-26, σύμφωνα με τις οδηγίες. Ο «αγωγός» των χορηγήσεων παραμένει ισχυρός και αναμένουν επιτάχυνση της αύξησης των εταιρικών δανείων από το δεύτερο εξάμηνο του έτους και μετά, καθώς αυτές συνδέονται με το Ταμείο Ανάκαμψης (RRF). Οι εταιρικές χορηγήσεις αναμένεται να παραμείνουν ο βασικός μοχλός της ανάπτυξης, με μικρές βελτιώσεις στον καταναλωτικό δανεισμό.

Επίσης, οι διοικήσεις στοχεύουν στην υιοθέτηση μιας πιο ψηφιακής προσέγγισης με γνώμονα τα δεδομένα για την προώθηση του καταναλωτικού δανεισμού.

Η πίεση των στεγαστικών δανείων αναμένεται να συνεχιστεί (τα στεγαστικά δάνεια μειώθηκαν κατά -4,1% σε ετήσια βάση), αν και αναμένουν ότι ο ρυθμός μείωσης θα επιβραδυνθεί.

Οι «αντισταθμίσεις»

Απαντώντας σε ερωτήσεις επενδυτών, η ευαισθησία των NII είναι η βασική συζήτηση για τις ελληνικές τράπεζες, καθώς με κάθε μείωση επιτοκίων 25 μ.β. να αναμένεται να έχει -0,8% – 1,7% επίπτωση στα καθαρά έσοδα, σύμφωνα με τις καθοδηγήσεις των διοικήσεων.

Μολονότι οι ομάδες διαχείρισης αναγνωρίζουν ότι το 2024 ήταν η κορύφωση για τα NII, ανέφεραν αντισταθμιστικούς παράγοντες όπως:

i) μεγαλύτερη από την αναμενόμενη αύξηση των δανείων,

ii) βελτίωση στα έσοδα από προμήθειες και λόγω μετατόπισης καταθέσεων σε AUM, αυξημένης διείσδυσης προϊόντων όπως τραπεζοασφάλειες, υψηλότερα έσοδα από προμήθειες δανεισμού και συναλλαγών,

iii) μείωση της ευαισθησίας των ΝΙΙ με αντιστάθμιση κινδύνου, αύξηση των χαρτοφυλακίων ομολόγων κατά τη διάρκεια υψηλότερων επιτοκίων, και

iv) χαμηλότερα από τα προβλεπόμενα beta καταθέσεων για το 2026.

Σύμφωνα με την καθοδήγηση της περιόδου 2024-2026, το μερίδιο προθεσμιακών καταθέσεων για τις ελληνικές τράπεζες υποτίθεται ότι θα κυμανθεί μεταξύ ~34% (Πειραιώς) έως ~44% (Eurobank) έναντι σε μεγάλο βαθμό σταθερών επιπέδων ~23 % σε ~37% από το 1ο εξάμηνο του έτους.

Ισχυρή δέσμευση για επιστροφή κεφαλαίου

Οι ομάδες διοίκησης των ελληνικών τραπεζών παραμένουν προσηλωμένες στην επίτευξη των σχεδίων πληρωμών μερισμάτων για το 2026. Μάλιστα, απαντώντας σε ερωτήσεις επενδυτών, η Morgan Stanley δεν βλέπει τα DTC ως εμπόδιο για υψηλότερες πληρωμές για τις ελληνικές τράπεζες και οι συναντήσεις της στην Αθήνα ενίσχυσαν αυτήν την άποψη.

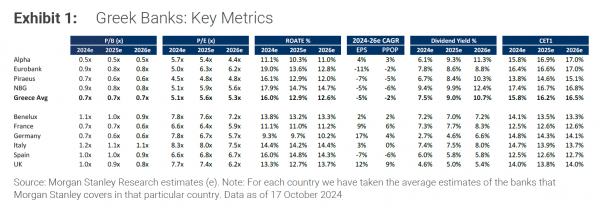

Σύμφωνα με τις εκτιμήσεις της, η Εθνική προσφέρει την υψηλότερη μέση ετήσια απόδοση ~10,3% το 2024-2026. Αυτό συνεπάγεται πληρωμή ~2 δισ. ευρώ (~31% της κεφαλαιοποίησης της αγοράς) στους μετόχους, σύμφωνα με τους στόχους της τράπεζας.

Κατά μέσο όρο, οι προβλέψεις της Morgan Stanley υποδηλώνουν ~8,9% συνολική απόδοση το 2024-2026 για τις ελληνικές τράπεζες, αλλά αναμένει ότι η σαφήνεια στις υψηλότερες πληρωμές θα είναι βασικός καταλύτης για τις μετοχές των ελληνικών τραπεζών.

Η ενσωμάτωση χαμηλότερων επιτοκίων

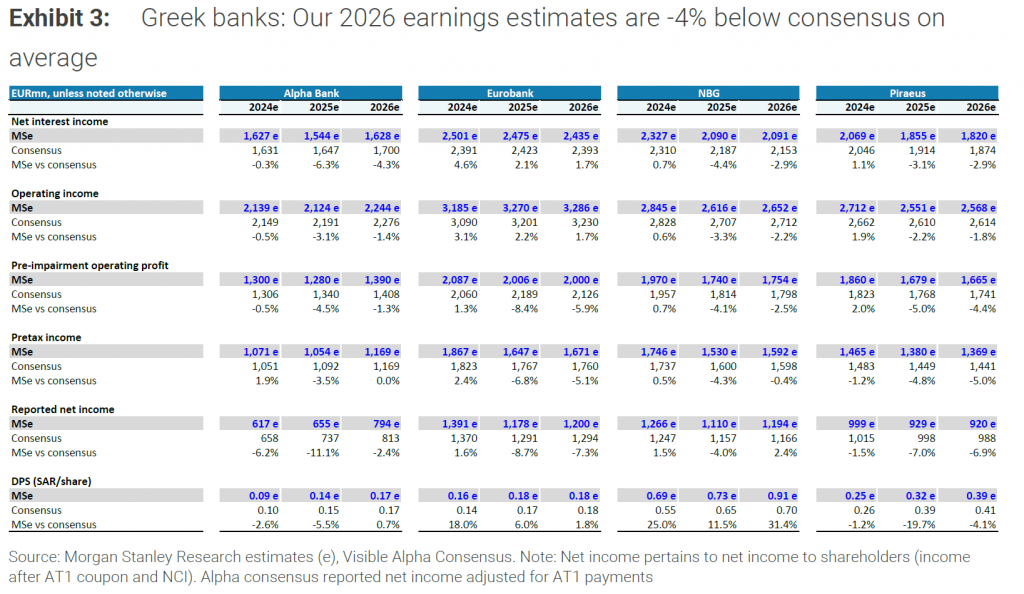

Οι αναλυτές της Morgan Stanley αναμένουν ότι τα επιτόκια της ΕΚΤ θα φτάσουν στο 1,75% μέχρι το τέλος του έτους 2025 (έναντι 2,25% προηγουμένως) και 1,5% το 2026. Αν και το NII είναι χαμηλότερο κατά 2,6% κατά μέσο όρο για το 2025-26, οι καλύτερες υποθέσεις για την αύξηση των εσόδων από τις αμοιβές και τις προβλέψεις σημαίνουν ότι η μέση περικοπή στις εκτιμήσεις της για το 2025-26 είναι -2,4%.

Σε αυτό το πλαίσιο, μειώνει τις τιμές στόχους, με την Morgan Stanley να παραμένει overweight για τον κλάδο, καθώς και οι τέσσερις ελληνικές τράπεζες διαπραγματεύονται με φθηνές αποτιμήσεις στο 5,6x σε όρους P/E και στο 0,7x σε όρους P/BV.

Ειδικότερα, η νέα τιμή στόχος για την Alpha Bank είναι στα 2,28 ευρώ, από 2,50 ευρώ προηγουμένως, για την Εθνική στα 10,25 ευρώ, από 10,43 ευρώ, για την Πειραιώς στα 5,39 ευρώ, από 5,51 ευρώ και για την Eurobank στα 2,63 ευρώ, από 2,66 ευρώ προηγουμένως.

Latest News

Performance Technologies: Ανέλαβε έργο 3,47 εκατ. για το Εθνικό Μετσόβιο Πολυτεχνείο

Το έργο, συνολικού προϋπολογισμού 3.472.000 ευρώ, αφορά την εγκατάσταση και λειτουργία ενός υπερσύγχρονου συστήματος που αξιοποιεί προηγμένες τεχνολογίες των κορυφαίων κατασκευαστών HPE, NetApp και NVidia

Χρηματοδότηση ελληνικής οικονομίας και επιχειρείν | Εθνική Τράπεζα

Σε αυτό το επεισόδιο του VIDCAST BizSound φιλοξενούμε την Χριστίνα Θεοφιλίδη, Γενική Διευθύντρια Λιανικής Τραπεζικής και Εκτελεστικό Μέλος του Διοικητικού Συμβουλίου της Εθνικής Τράπεζας.

Τράπεζα Κύπρου: Εξαγοράζει την Εθνική Ασφαλιστική Κύπρου

Το τίμημα για τη Συναλλαγή ανέρχεται σε 29,5 εκατ. ευρώ σε μετρητά - Η Συναλλαγή υπόκειται στη λήψη εποπτικών εγκρίσεων και αναμένεται να ολοκληρωθεί εντός του β’ εξάμηνου 2025.

HELLENiQ ENERGY: Πού και γιατί επενδύει 4 δισ. την επόμενη πενταετία

Ο Όμιλος HELLENiQ ENERGY χτίζει στο διυλιστήριο της Θεσσαλονίκης το «Green Hub North», αναπτύσσει μονάδα αεροπορικών βιοκαυσίμων και έργα ΑΠΕ

Ακάθεκτο το real estate κόντρα στις αναταράξεις – Το μήνυμα Dimand και Premia

Σε δημιουργικό αναβρασμό παραμένουν οι εγχώριες εταιρείες real estate κόντρα στην αβεβαιότητα που φέρνουν οι δασμοί Τραμπ – Οι ευκαιρίες που αναζητούν και οι προβληματισμοί για το κόστος

Επί ποδός τα σούπερ μάρκετ για τον «στενό κορσέ» του πλαφόν - Τι εξετάζει το υπουργείο Ανάπτυξης

Με ιδιαίτερη αγωνία περιμένουν οι διοικήσεις των σούπερ μάρκετ την άρση του μέτρου για το περιθώριο κέρδους - Ποιοι μπαίνουν στο μικροσκόπιο

Καταφύγιο στην... καταιγίδα Τραμπ - Οι Έλληνες τραπεζίτες «ανοίγουν τα χαρτιά τους»

Η ανατροπή σκηνικού φέρνει τις ελληικές τράπεζες μπροστά σε νέα δεδομένα - Οι πρώτες εμφανίσεις

Μάρκος Βερέμης (Big Pi Ventures): Nα αλλάξουμε τον τρόπο που δανείζουν οι τράπεζες

«Υπάρχει σοβαρό χρηματοδοτικό κενό. Πρέπει να είμαστε πρωτότυποι για να το κλείσουμε», είπε στο πλαίσιο του Οικονομικού Φόρουμ των Δελφών ο Μάρκος Βερέμης, εταίρος της Big Pi Ventures

Τι έδειξε το ταμείο των σούπερ μάρκετ το πρώτο δίμηνο - Πόσο αυξήθηκαν οι τιμές

Τα τελευταία στοιχεία της Circana καταγράφουν αύξηση του τζίρου των σούπερ μάρκετ κατά 7,5% και άνοδο των τιμών κατα 1,9%

Πώς θα λειτουργήσουν μαγαζιά και σούπερ μάρκετ τη Μεγάλη Εβδομάδα

Πού αναμένεται να κινηθεί ο πασχαλινός τζίρος

![ΤτΕ: Στο 2,3% η ανάπτυξη της ελληνικής οικονομίας το 2025 [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/03/oikonomia-768x536-1-600x419.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης