Μία ανάσα από τα χαμηλά του Αυγούστου βρίσκονται πλέον οι τραπεζικές μετοχές, με την εβδομάδα που έληξε να είναι από τις χειρότερες του έτους, μετά από τις δραματικές συνεδριάσεις της 2ας και 5ης Αυγούστου.

Ο κλάδος βρίσκεται πλέον σε σαφή πτωτική τάση, απέχοντας πάνω από 20 μονάδες από το να καταφέρει να επαναφέρει τους long στις τάξεις του και να σταματήσει τις εκροές.

Φρένο στην πτωτική πορεία του αναζητά το ΧΑ

Ο κλάδος βαρόμετρο για το Χρηματιστήριο Αθηνών

Με την συμπεριφορά του κλάδου – σηματωρού να καθηλώνει όλη την αγορά, το ΧΑ πλέον έχει μετεξελιχθεί σε μια εξίσωση για δυνατούς λύτες, προς αναζήτηση των τίτλων που μπορούν να αμυνθούν στην πτωτική κίνηση της αγοράς.

Τεχνικά, αγορά σε κάθε περίπτωση για να αλλάξει επίπεδο και να πάρει τάση θα πρέπει να κατοχυρώσει το επίπεδο των 1.470 μονάδων, αλλά αν ο τραπεζικός κλάδος δεν «σφυρίξει» λήξη της πτώσης του δεν πρόκειται να δούμε την αγορά να αλλάζει ρότα. Κάτι που μπορεί να έρθει από 1η Νοεμβρίου, όταν και θα ανοίξει την αυλαία των αποτελεσμάτων η Πειραιώς, για να συνεχίσουν στις 7 Νοεμβρίου η Εθνική και η Eurobank και μία ημέρα αργότερα η Alpha.

Η επίδραση των επιτοκίων

Το παράδοξο είναι ότι ενώ την τελευταία διετία ο κλάδος «εξαργύρωνε» ακόμη και την πιο μικρή θετική είδηση, δεν φαίνεται να αντιδρά πλέον στα τόσα καθησυχαστικά σχόλια των ξένων για τα ανοιχτά μέτωπα. Δηλαδή τα επιτοκιακά έσοδα και τον αναβαλλόμενο φόρο (DTCs).

Για το πρώτο μέτωπο, αυτό που διαμηνύεται στον κλάδο είναι ότι η τάση μείωσης των επιτοκίων από την ΕΚΤ, ίσως ενισχύσει και την πιστωτική επέκταση, η οποία τους τελευταίους μήνες έχει επιβραδύνει. Θετικά επίσης θα λειτουργήσει και η επιστροφή στο σύστημα των 4 τραπεζών θεραπευμένων πρώην κόκκινων δανείων.

Ειδικότερα, σύμφωνα με την Goldman Sachs, η επίδραση των επιτοκίων στα μεγέθη των τραπεζών, εκτιμώντας τώρα ότι το επιτόκιο της ΕΚΤ στο τέλος του έτους 2024, του 2025 και του 2026 θα κινηθεί στο 3%, στο 2% και στο 2% (έναντι της προηγούμενης πρόβλεψης για 3,25%/2,25%/2,25% αντίστοιχα), θα μεταφραστεί σε 0%/-5%/-2%/-1% μέση αναθεώρηση στα επιτοκιακά έσοδα (NII) τα τέσσερα έτη έως το 2027 και 0%/-6%/-3%/-1% αναθεώρηση στα κέρδη ανά μετοχή (EPS) την ίδια περίοδο.

Τι λέει η JP Morgan για τα κέρδη

Πιο καθησυχαστική είναι η JP Morgan, η οποία επισημαίνει ότι δεν ανησυχεί για τις προοπτικές των κερδών του κλάδου εφόσον τα επιτόκια ομαλοποιηθούν πάνω από το 2%.

Όπως εξηγεί, στα σενάρια της, υποθέτει ότι το DFR της ΕΚΤ είναι στο 2%/2% στο 2025 και 2026. Μέχρι το σημείο αυτό, θεωρεί ότι η σταθερή αύξηση των δανείων (5-7% CAGR έως το 2026), η ισχυρή απόδοση των προμηθειών (10%+ ετησίως) και η βελτίωση του κόστους κινδύνου θα αντισταθμίσουν σε μεγάλο βαθμό τις επιπτώσεις στα περιθώρια κέρδους και θα στηρίξουν τις κατώτατες γραμμές από τα υψηλά επίπεδα του 2024.

Τα κέρδη του γ’ τριμήνου του 2024 θα πρέπει να αντικατοπτρίζουν σε γενικές γραμμές αυτές τις τάσεις.

Επίσης, πριν την τελευταία μείωση επιτοκίου από την ΕΚΤ, η Morgan Stanley είχε αναγνωρίσει ότι οι ελληνικές τράπεζες έχουν κάνει πρόοδο στην αντιστάθμιση της ευαισθησίας τους ως προς τη μείωση των επιτοκίων μέσω 1) της αύξησης του χαρτοφυλακίου τίτλων τους – κατά μέσο όρο οι τίτλοι ως ποσοστό του ενεργητικού αυξήθηκαν από 16% το 2022 σε 21% από το 1ο εξάμηνο του 2024, 2) την εισαγωγή αντιστάθμισης επιτοκίου από το τέλος του 2023, οι οποίες επί του παρόντος έχουν αρνητική επίδραση στα επιτοκιακά εσοδα από το 1ο εξάμηνο του 2024, αλλά, καθώς τα επιτόκια μειώνονται, αναμένεται να αρχίσουν να συνεισφέρουν θετικά.

Με βάση επίσης την καθοδήγηση των ελληνικών τραπεζών για το 2026 οι μειώσεις επιτοκίων θα αντισταθμιστούν σε μεγάλο βαθμό από i) την αύξηση του CAGR των δανείων κατά ~6%, ii) την εκ νέου μετακύληση τίτλων λήξεως σε άλλους υψηλότερης απόδοσης και iii) τις αντισταθμίσεις.

Το «αγκάθι» των DTCs

Το δεύτερο μέτωπο που έχει επιβαρύνει τον κλάδο είναι το ζήτημα της αναβαλλόμενης φορολογίας, για το οποίο υπάρχουν διεργασίες, ώστε οι διοικήσεις να ανακοινώσουν ενέργειες επίσπευσης των αποσβέσεων των DTCs.

Οι προσδοκίες βέβαια είναι χαμηλές ακόμη, αφού θα πρέπει να υπάρξουν συνεννοήσεις με Φρανκφούρτη, ωστόσο, δεν αποκλείεται να δούμε έναν οδικό χάρτη κατά την ανακοίνωση των αποτελεσμάτων γ’ 3μηνου.

Παρόλα αυτά, όπως είναι αναφέρει η JP Morgan, ένας παράγοντας που διατηρεί το κόστος κεφαλαίου (COE) σε υψηλά επίπεδα θα μπορούσε να είναι οι ανησυχίες σχετικά με τις πιθανές επιπτώσεις των DTCs στη μελλοντική απόδοση του κεφαλαίου.

Ωστόσο, η JP Morgan επαναλαμβάνει την εκτίμηση ότι η αγορά είναι πολύ συντηρητική θεωρώντας τα DTCs ως εμπόδιο για υψηλότερη διανομή κεφαλαίου. Επιπλέον, αμφισβητεί την εφαρμογή υψηλότερου COE στις ελληνικές τράπεζες λόγω των DTCs και προτιμά μια ποσοτικοποιήσιμη μέθοδο οικονομικής αξίας.

Η έγκριση της ΕΚΤ

Σε αυτό το πλαίσιο, αναμένει ότι οι ανησυχίες σχετικά με τα DTCs θα μειωθούν καθώς οι τράπεζες θα λάβουν την έγκριση της ΕΚΤ για σταδιακά υψηλότερες πληρωμές. Επιπλέον, οι τράπεζες είναι ανοιχτές στην εθελοντική επιτάχυνση των αποσβέσεων των DTC στο κεφάλαιο, εάν αυτό οδηγήσει στην έγκριση της ΕΚΤ για υψηλότερες από τις προγραμματισμένες πληρωμές.

Θετική ήταν και η Morgan Stanley, εκτιμώντας ότι το μερίδιο τους ως ποσοστό του κεφαλαίου να μειώνεται κατά ~ 16 ποσοστιαίες μονάδες μεταξύ 2023-26 και να ανέρχονται στο ~42% του κεφαλαίου των ελληνικών τραπεζών κατά μέσο όρο έως το 2026 (έναντι 58% το 2023).

Με βάση την ανάλυσή της, η διαδικασία αυτή θα έχει μέσο αντίκτυπο ~40 μ.β. στο CET 1, το οποίο η Morgan Stanley θεωρεί ότι είναι διαχειρίσιμο. Σημειώνει ότι η Eurobank έχει το χαμηλότερο μερίδιο DTC στο κεφαλαιακό της μείγμα με 44% από το 2023, το οποίο βλέπει να μειώνεται στο 31% έως το 2026.

Ο καταλύτης και οι διανομές μερισμάτων

Τέλος, η UBS είχε αναγνωρίσει ότι περισσότερη σαφήνεια σχετικά με την πιθανή επιτάχυνση της απόσβεσης των DTC θα μπορούσε να είναι καταλύτης, ενώ υπενθύμισε πρόσφατα ότι υπάρχει μια πρωτοβουλία του κλάδου για την εξέταση πιθανής επιτάχυνσης της απόσβεσης DTC, η οποία θα μπορούσε ενδεχομένως να ανοίξει το δρόμο για υψηλότερες διανομές με την πάροδο του χρόνου.

Υπενθυμίζεται εδώ ότι 1η Νοεμβρίου ανακοινώνει αποτελέσματα η Πειραιώς, στις 7 Νοεμβρίου η Εθνική και η Eurobank και μία ημέρα αργότερα η Alpha.

Το «αντιστάθμισμα»

Σε κάθε περίπτωση, ένα μεγάλο αντιστάθμισμα στα παραπάνω μέτωπα είναι η ενίσχυση της πιστωτικής επέκτασης. Άλλωστε, οι δείκτες ρευστότητας και κεφαλαίου που διαθέτουν τα εγχώρια πιστωτικά ιδρύματα, επιτρέπουν την περαιτέρω αύξηση των χορηγήσεων προς την πραγματική οικονομία.

Όσον αφορά την αύξηση των δανείων, η Goldman Sachs έχει αναφέρει ότι η ανάπτυξη την περίοδο Ιουλίου-Αυγούστου ήταν -0,9%, αλλά αναμένει κάποια επιτάχυνση στον δανεισμό από τον Σεπτέμβριο, προβλέποντας αύξηση καθαρού δανεισμού 0,7% το γ’ τρίμηνο του έτους.

Στο ίδιο μήκος και η UBS, η οποία επισήμανε ότι η αύξηση των δανείων παρέμεινε σταθερή το τρίτο τρίμηνο, λαμβάνοντας υπόψη τους εποχικά υποτονικούς καλοκαιρινούς μήνες Ιουλίου και Αυγούστου. Ωστόσο, κάνει αναφορά στις υποτονικές εκταμιεύσεις εταιρικής πίστης τον Ιούλιο και τον Αύγουστο, γεγονός που θα μπορούσε να αποτελέσει πρόκληση για τον στόχο των επιτοκιακών εσόδων των ελληνικών τραπεζών.

Latest News

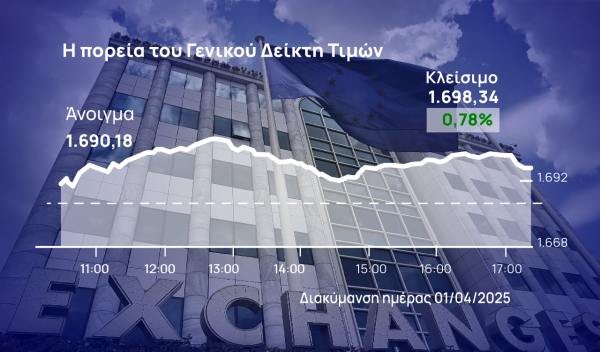

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

Νευρική αναμονή και κινήσεις risk off στο ΧΑ

Το Χρηματιστήριο Αθηνών προσπαθεί να μην χάσει την επαφή του με τις 1.700 μονάδες

Παλεύει με τη διεθνή αβεβαιότητα το ΧΑ - Νευρικότητα λόγω Τραμπ

Όπως και στην Ευρώπη, έτσι και στην Αθήνα, η νευρικότητα και η αναζήτηση θέσεων χαμηλού ρίσκου είναι στις προτεραιότητες αρκετών χαρτοφυλακίων που περιμένουν τις εξαγγελίες του Ντοναλντ Τραμπ

Ανοδική αντίδραση με αρκετά ερωτήματα και ανησυχίες στο ΧΑ

Η αβεβαιότητα συνεχίζει να κυριαρχεί και σε ευρωπαϊκό επίπεδο με τους επενδυτές να αναζητούν έναν «οδηγό επιβίωσης» σε ένα διαρκώς μεταβαλλόμενο περιβάλλον

Λαζαράκου: Οι επενδυτές πρέπει να νιώθουν ότι τα δικαιώματά τους προστατεύονται

Για το πλαίσιο της εταιρικής διακυβέρνησης και τις δυνητικές βελτιώσεις μίλησε η πρόεδρος της Επιτροπής Κεφαλαιαγοράς Βασιλική Λαζαράκου

Στα 51 ευρώ ανεβάζει την τιμή στόχο για την Metlen η Eurobank Equities

Η Eurobank Equities αναφέρεται στο επερχόμενο Capital Markets Day της Metlen (28 Απριλίου), αναμένοντας σημαντικό περαιτέρω upside όσων αφορά στις μελλοντικές προβλέψεις για την κερδοφορία της εταιρείας

Συντηρεί την ανοδική του κίνηση το ΧΑ

Η αγορά διατηρεί την ανοδική της τάση σήμερα, εντούτοις παραμένει το ερωτηματικό για το αν η εικόνα της είναι περισσότερο αποτέλεσμα αποχής των πωλητών ή επιφυλακτικότητας των αγοραστών

Στη Βουλή το νομοσχέδιο για την Κεφαλαιαγορά - Οι 12 ερωτήσεις και απαντήσεις

Ποια είναι τα φορολογικά κίνητρα που παρέχονται σε εταιρίες προκειμένου να εμπιστευθούν το Χρηματιστήριο και να εισαχθούν σε αυτό - Τι θα ισχύει για τα crypto

Αντίδραση στο Χρηματιστήριο Αθηνών - «Bλέπει» και πάλι τις 1.700 μονάδες

Ο τζίρος είναι στα 21,4 εκατ. ευρώ και ο όγκος στα 5 εκατ. τεμάχια - Άνοδο 0,93% καταγράφει και ο FTSE 25

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης