Οι εκλογές στις ΗΠΑ στις 5 Νοεμβρίου θα είναι κομβικές για τις αγορές – ιδίως δεδομένων των πιθανών επιπτώσεων για το εμπόριο και τη δημοσιονομική πολιτική.

Γι’ αυτό και οι αναλυτές της Deutsche Bank, ανέτρεξαν στην ιστορία, προκειμένου να καταρτίσουν έναν οδηγό για το πώς θα μπορούσε να εξελιχθεί η αντίδραση των αγορών.

Τέσσερα μαθήματα

1. Η υπερβολική εξάρτηση από το playbook της αγοράς του 2016 θα μπορούσε να αποδειχθεί επικίνδυνη, δεδομένου ότι η νίκη του Τραμπ ήταν μια μεγάλη έκπληξη εκείνη την εποχή.

Ένας λόγος για τη σημαντική αντίδραση της αγοράς το 2016 ήταν επειδή η νίκη του Τραμπ ήταν ένα σημαντικό σοκ. Οι τελικές δημοσκοπήσεις και η πρόβλεψη για το FiveThirtyEight του έδιναν μόνο 28% πιθανότητες για νίκη και οι δημοσκοπήσεις σε πολιτείες πεδίου μάχης όπως το Ουισκόνσιν, το Μίσιγκαν και η Πενσυλβάνια σχεδόν όλες έδειχναν ένα προβάδισμα για τη Χίλαρι Κλίντον.

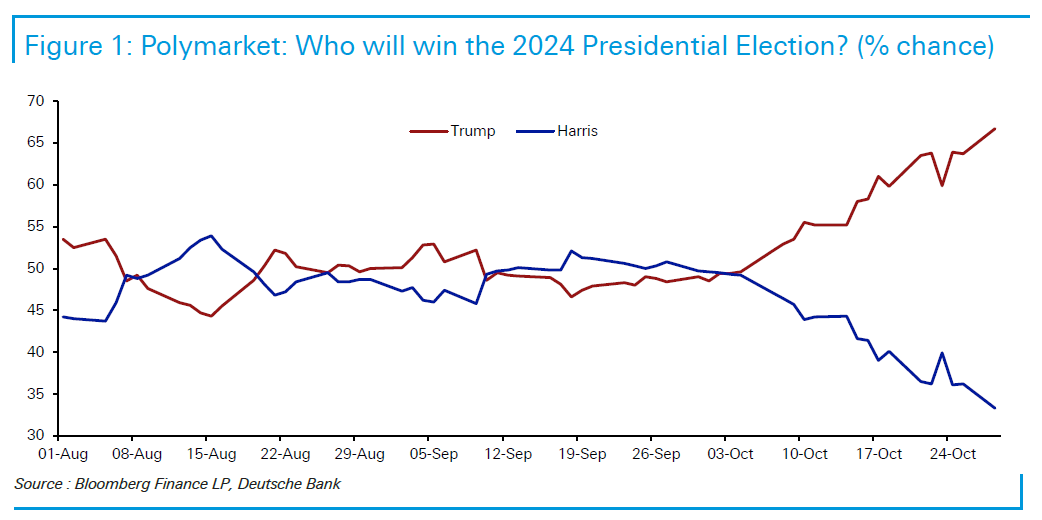

Αντίθετα το 2024, η τρέχουσα πρόβλεψη FiveThirtyEight υποδηλώνει ότι ο Τραμπ έχει 54% πιθανότητες νίκης. Επιπλέον, ο μέσος όρος στοιχημάτων στο RealClearPolitics δίνει επί του παρόντος στον Τραμπ πιθανότητα νίκης 61%.

Έτσι, ενώ οι επενδυτές είναι πολύ επικεντρωμένοι στην αντίδραση του 2016 και σε αυτό που συνέβη, α ξίζει να θυμόμαστε ότι ήταν ως απάντηση σε ένα αποτέλεσμα έκπληξη.

Είναι σαφές ότι οι αγορές θα έχουν κάποια αντίδραση στο αποτέλεσμα, δεδομένης της επικρατούσας αβεβαιότητας, αλλά μια νίκη Τραμπ δεν θα προκαλούσε την ίδια έκπληξη που έκανε την προηγούμενη φορά.

2. Ιστορικά, τα αμφισβητούμενα εκλογικά αποτελέσματα που ενισχύουν την αβεβαιότητα ήταν ένα δύσκολο σκηνικό για τις αμερικανικές μετοχές

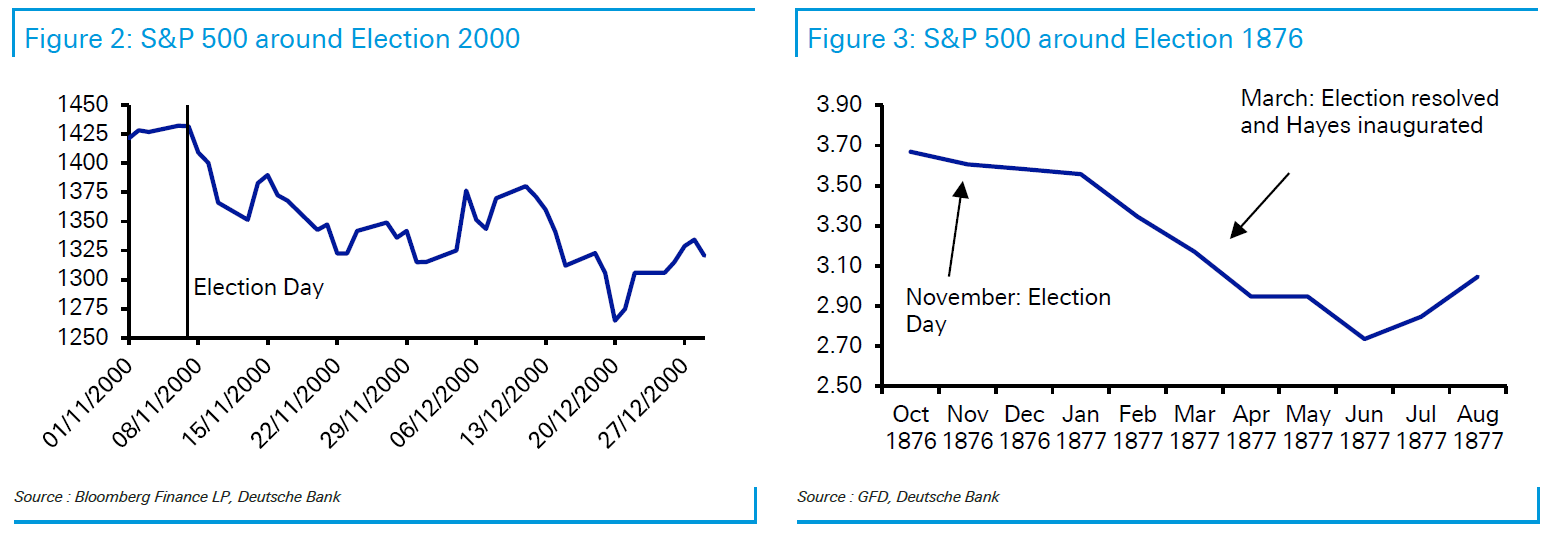

Το 2000 και το 1876, το αποτέλεσμα ήταν αμφίβολο πολύ μετά την ημέρα των εκλογών, καθώς ο νικητής δεν είχε αναδειχθεί για περισσότερο από ένα μήνα μετά και στις δύο περιπτώσεις. Ένα τέτοιο σενάριο σήμερα θα απαιτούσε απλώς να κερδίσει μια κρίσιμη πολιτεία ακόμη και με μικρή διαφορά.

Αυτό συνέβη στη Φλόριντα το 2000, όπου ο Τζορτζ Μπους κέρδισε με μια μικρή διαφορά 0,009%. Εν μέσω της αβεβαιότητας, ο S&P 500 υποχώρησε 1,6% την επόμενη μέρα (8 Νοεμβρίου) και είχε περαιτέρω πτώση 0,7% και 2,4% την Πέμπτη και την Παρασκευή αντίστοιχα. Στην πραγματικότητα, ο Νοέμβριος του 2000 είχε τη χειρότερη μηνιαία απόδοση του S&P 500 εκείνης της χρονιάς, με πτώση 8% από την αρχή μέχρι το τέλος.

Το 1876 η εκλογική μάχη ήταν ακόμη χειρότερη, καθώς δεν υπήρχε βεβαιότητα για τον νικητή για μήνες μετά. Οι 20 ψήφοι του Εκλογικού Κολλεγίου ήταν αμφίβολες και το Κογκρέσο δημιούργησε τελικά μια 15μελή Εκλογική Επιτροπή για να διευθετήσει τις εκλογές.

Όπως και με τις εκλογές του 2000, οι αγορές μετοχών υποχώρησαν. Είναι δύσκολο να εξακριβωθεί εάν αυτό συνέβη παρά ή λόγω των αμφισβητούμενων εκλογών, αφού οι εκλογές του 1876 έλαβαν χώρα ακριβώς στη μέση αυτού που σήμερα είναι γνωστό ως «Μακρά Ύφεση» του 1873-79. Αλλά το προηγούμενο είναι αξιοσημείωτο.

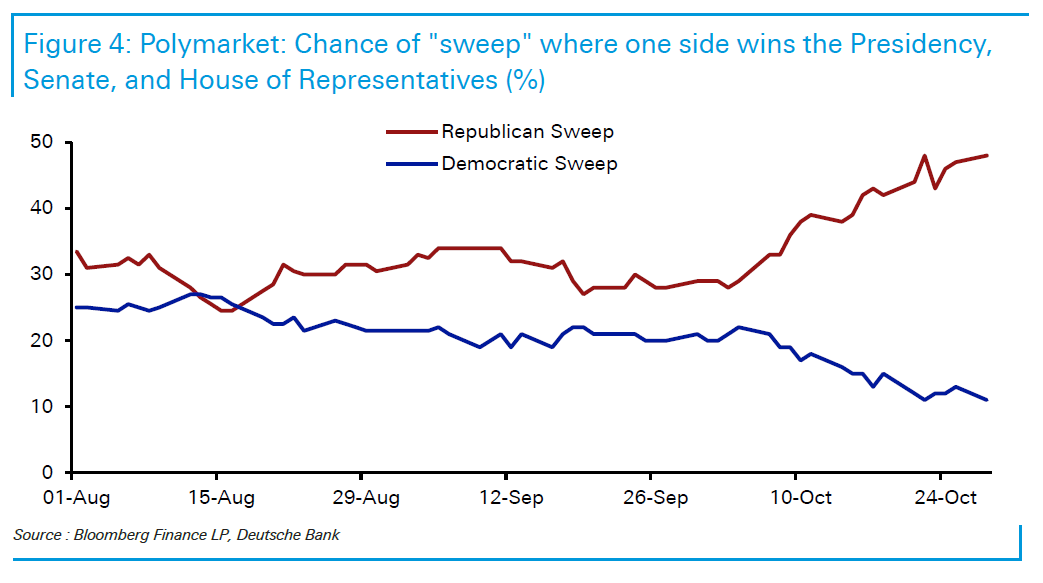

3. Ο έλεγχος του Κογκρέσου έχει επίσης θέματα – εάν ο νέος Πρόεδρος δεν έχει τον έλεγχο σε κανένα από τα δύο σώματα, αυτό θα είχε ουσιαστικό αντίκτυπο στην ικανότητά του να εφαρμόσει την ατζέντα του.

Τον τελευταίο καιρό, κάθε νέος Πρόεδρος από τον Μπιλ Κλίντον ξεκίνησε τη θητεία του με το κόμμα του ελέγχοντας και τα δύο σώματα του Κογκρέσου. Αυτό συχνά χάνεται στα μέσα της προεδρίας τους, αλλά στην αρχή είχαν πάντα τον έλεγχο, και επομένως την ικανότητα να εφαρμόσουν τη νομοθετική τους ατζέντα.

Αυτό είναι ένα βασικό ζήτημα σχετικά με τη δημοσιονομική πολιτική, συμπεριλαμβανομένων των λογαριασμών δαπανών (χωρίς τους οποίους μπορεί να υπάρξει shutdown) ή της ανάγκης να αυξηθεί το ανώτατο όριο του χρέους, κάτι που απαιτεί νομοθεσία.

Απαιτείται επίσης πλειοψηφία στη Γερουσία για την έγκριση των μελών του Υπουργικού Συμβουλίου, των δικαστών του Ανωτάτου Δικαστηρίου και των Διοικητών της Ομοσπονδιακής Τράπεζας.

Όμως, σε ένα σενάριο διχασμένης κυβέρνησης, δίνεται στο άλλο κόμμα ένα αποτελεσματικό δικαίωμα αρνησικυρίας σε σημαντικούς τομείς πολιτικής που θα μπορούσε να εμποδίσει τον Πρόεδρο να εφαρμόσει το νομοθετικό του πρόγραμμα.

Αυξάνει επίσης την προοπτική περισσότερων μαχών για τομείς όπως το ανώτατο όριο του χρέους, που συνήθως συμβαίνουν υπό διχασμένη κυβέρνηση και όχι με ενοποιημένη κυβέρνηση.

Η διαιρεμένη κυβέρνηση θεωρείται εύλογη πιθανότητα στις αγορές προβλέψεων. Για παράδειγμα στο Polymarket, τα δύο σενάρια «sweep» όπου η μία πλευρά κερδίζει την Προεδρία, τη Γερουσία και τη Βουλή αξιολογούνται επί του παρόντος περίπου στο 60%.

Έτσι, η ενιαία κυβέρνηση θεωρείται πιο πιθανή από τις αγορές προβλέψεων, αλλά απέχει πολύ από το σίγουρο σενάριο.

4. Οι πρόσφατες εκλογές δείχνουν ότι τα λάθη στις δημοσκοπήσεις είναι σοβαρά

Το 2016 προσφέρει ένα καλό παράδειγμα αυτού. Οι δημοσκοπήσεις υποτίμησαν τον Τραμπ σε όλες τις μεσοδυτικές πολιτείες που κέρδισε οριακά, με την ίδια ιστορία να επαναλαμβάνεται στην Πενσυλβάνια, το Μίσιγκαν και το Ουισκόνσιν. Αυτό ισχύει και για τη Γερουσία, όπου οι Ρεπουμπλικάνοι ξεπέρασαν τις προσδοκίες και κατέληξαν με πλειοψηφία 52-48.

Ήταν μια παρόμοια ιστορία το 2020, όπου οι δημοσκοπήσεις υποτίμησαν επίσης τον Τραμπ και τους Ρεπουμπλικάνους, αν και όχι αρκετά για να κερδίσει ο Τραμπ.

Αυτό συνέβη και στη Βουλή των Αντιπροσώπων, όπου οι Δημοκρατικοί δεν ικανοποίησαν τις προσδοκίες για να κερδίσουν μόνο 222 έδρες.

Έτσι και πάλι, τα λάθη στις δημοσκοπήσεις συνεχίστηκαν, με τη μία πλευρά να ξεπερνά τις προσδοκίες σε πολλούς τομείς.

Latest News

Ιαπωνία: Δεν παρεμβαίνει για να υποτιμήσει το γεν

Ενδεχόμενη συνάντηση των υπουργών Οικονομικών ΗΠΑ και Ιαπωνίας

Μικτά πρόσημα στις ασιατικές αγορές - Σε στάση αναμονής οι επενδυτές

Κλειστές οι αγορές του Χονγκ Κονγκ και της Σιγκαπούρης.

Βουτιά 500 μονάδων για τον Dow, παρέμειναν οι αυξομειώσεις και η αβεβαιότητα

Αστάθεια χαρακτήρισε τις συναλλατές του S&P 500 την Πέμπτη, την τελευταία ημέρα διαπραγμάτευσης της εβδομάδας στη Wall Street

Από το «σοκ Νίξον» στο «σοκ Τραμπ» - Οι 100 ημέρες που άλλαξαν 100 χρόνια για το δολάριο

Ήρθε το τέλος της κυριαρχίας του δολαρίου, ή απλώς είναι... πολύ σκληρό για να πεθάνει;

Μικτά πρόσημα στις ευρωαγορές, υποχώρησαν στο τέλος οι πιέσεις

Τα ευρωπαϊκά χρηματιστήρια έκλεισαν με μικτά πρόσημα μετά και την εκτίμηση της Ευρωπαϊκής Κεντρικής Τράπεζας ότι οι κίνδυνοι για την οικονομία της Ευρωζώνης αυξάνονται

«Έσπασε» στο τέλος καθοδικά το ΧΑ - Βουτιά για τράπεζες, Cenergy

Στο δεύτερο «μισό» της συνεδρίασης, το ΧΑ υπέκυψε στις λιγοστές, μεν, αλλά περισσότερες εντολές πώλησης

Βουτιά για τον Dow Jones - Προσπαθούν θετικά οι S&P 500 και Nasdaq

Στο επίκεντρο σήμερα είναι η UnitedHealth Group, η οποία χάνει πάνω από 17%

Μικρές απώλειες με μικρό τζίρο στο ΧΑ

Η αγορά θα πρέπει να επιβεβαιώσει την παραμονή της πάνω από τις 1.650 μονάδες

Αδύναμες οι συναλλαγές στο ΧΑ - Ελαφρύ το προβάδισμα των πωλητών

O Γενικός Δείκτης καταγράφει απώλειες 0,33% στις 1.649,77 μονάδες, ενώ ο τζίρος είναι στα 6,2 εκατ. ευρώ και ο όγκος στα 1,6 εκατ. τεμάχια

Υπό πίεση οι ευρωαγορές - Στηρίζει τον DAX η Siemens Energy

Οι αγορές αναμένουν την επικείμενη ανακοίνωση νομισματικής πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![ΙΟΒΕ: Πώς το δημογραφικό υπονομεύει την ανάπτυξη – Τι συμβαίνει στις ελληνικές περιφέρειες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/dimografiko-600x375.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-600x500.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης