![Μετοχές: Μόλις 1 στις 3 κρατούν το θετικό πρόσημο από την αρχή του [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/08/xa3-scaled.jpg)

Να επιβεβαιώσει την θετική του «ιστορία» αναμένουν από τον Νοέμβριο οι ελάχιστοι αισιόδοξοι που έχουν απομείνει στη Λ. Αθηνών, μετά από ένα 9μηνο κατά το οποίο πολλές προσδοκίες κατέρρευσαν και πολλά θετικά νέα «κάηκαν».

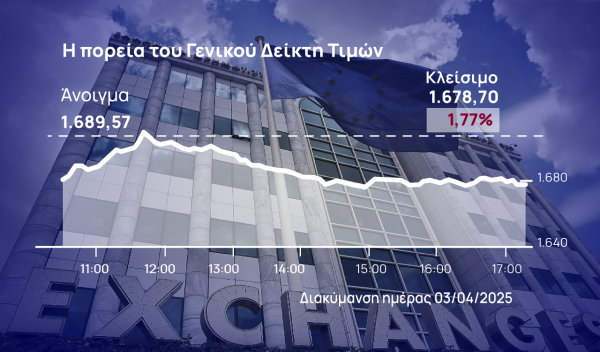

Ο Οκτώβριος έφυγε με την «ψαλίδα» του Γενικού Δείκτη από τα πολυετή υψηλά των 1.502 μονάδων του Μαΐου να έχει ανοίξει πλέον σημαντικά μετά και το πρόσφατο σερί πτωτικών συνεδριάσεων. Ο ΓΔ πλέον παλεύει να φύγει από το χαμηλότερο επίπεδο των τελευταίων δυόμιση μηνών, αλλά και να υπερασπιστεί τα κέρδη του… Ιανουαρίου, τα οποία κρατούνται κυριολεκτικά με νύχια και με δόντια.

Goldman Sachs: Υψηλότερα των εκτιμήσεων τα αποτελέσματα της Πειραιώς [πίνακας]

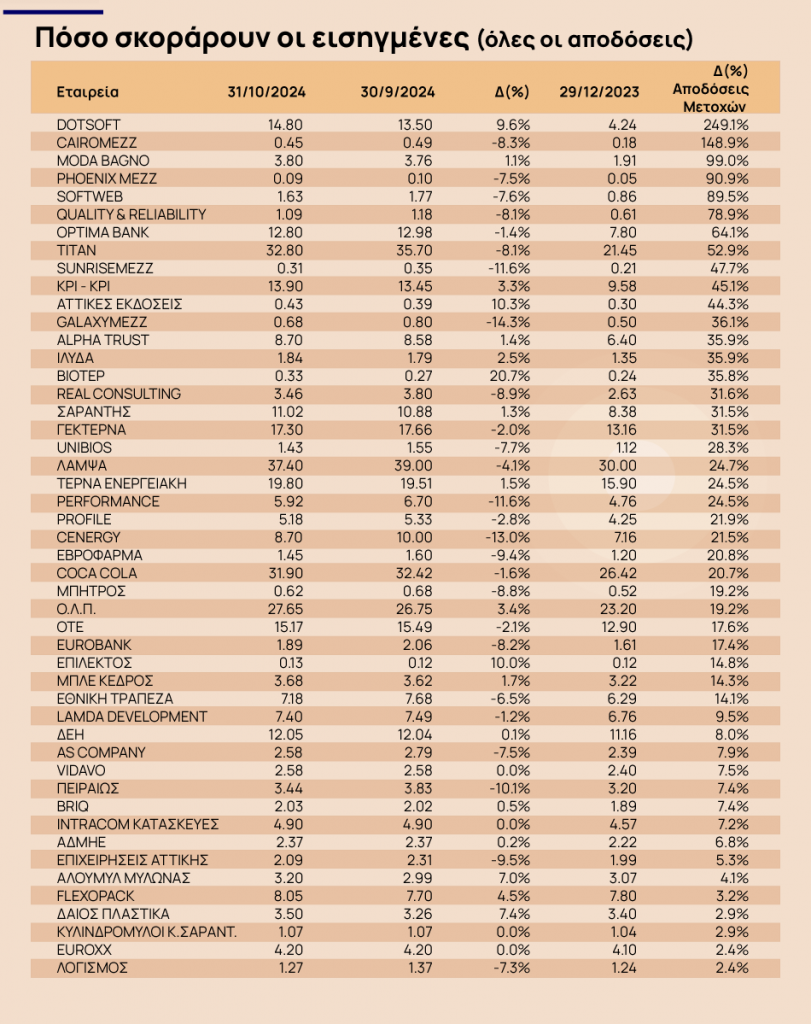

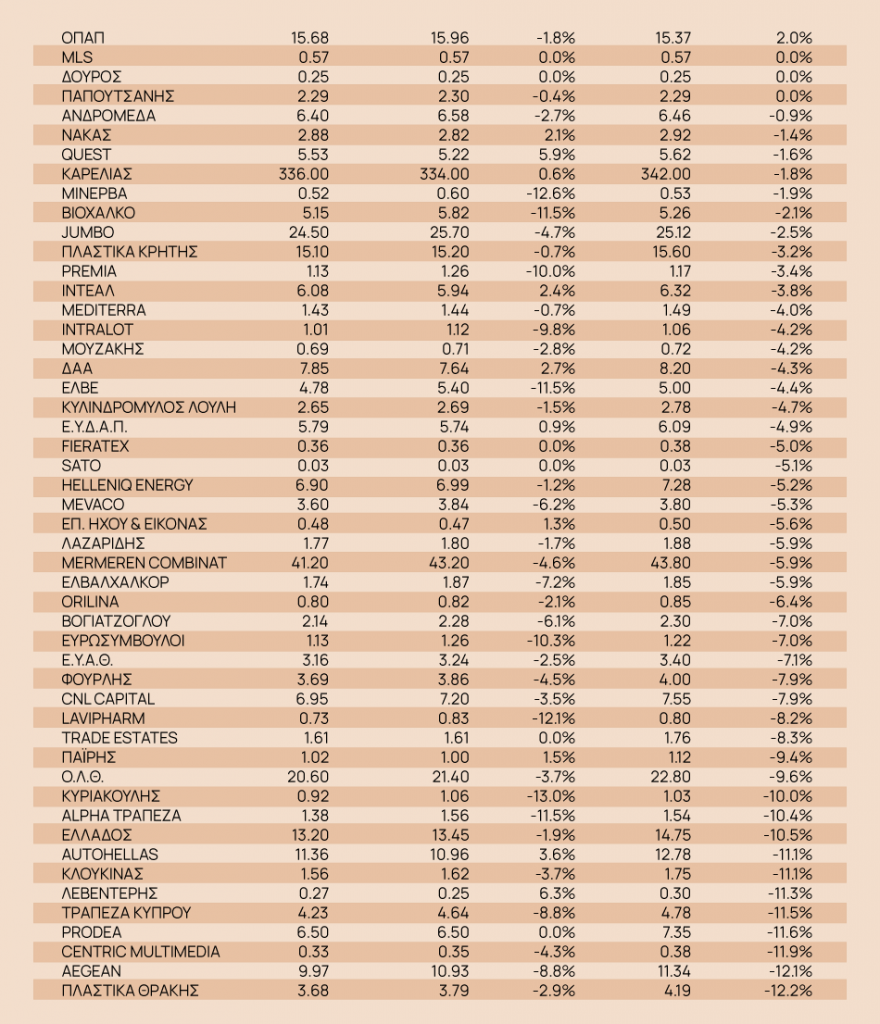

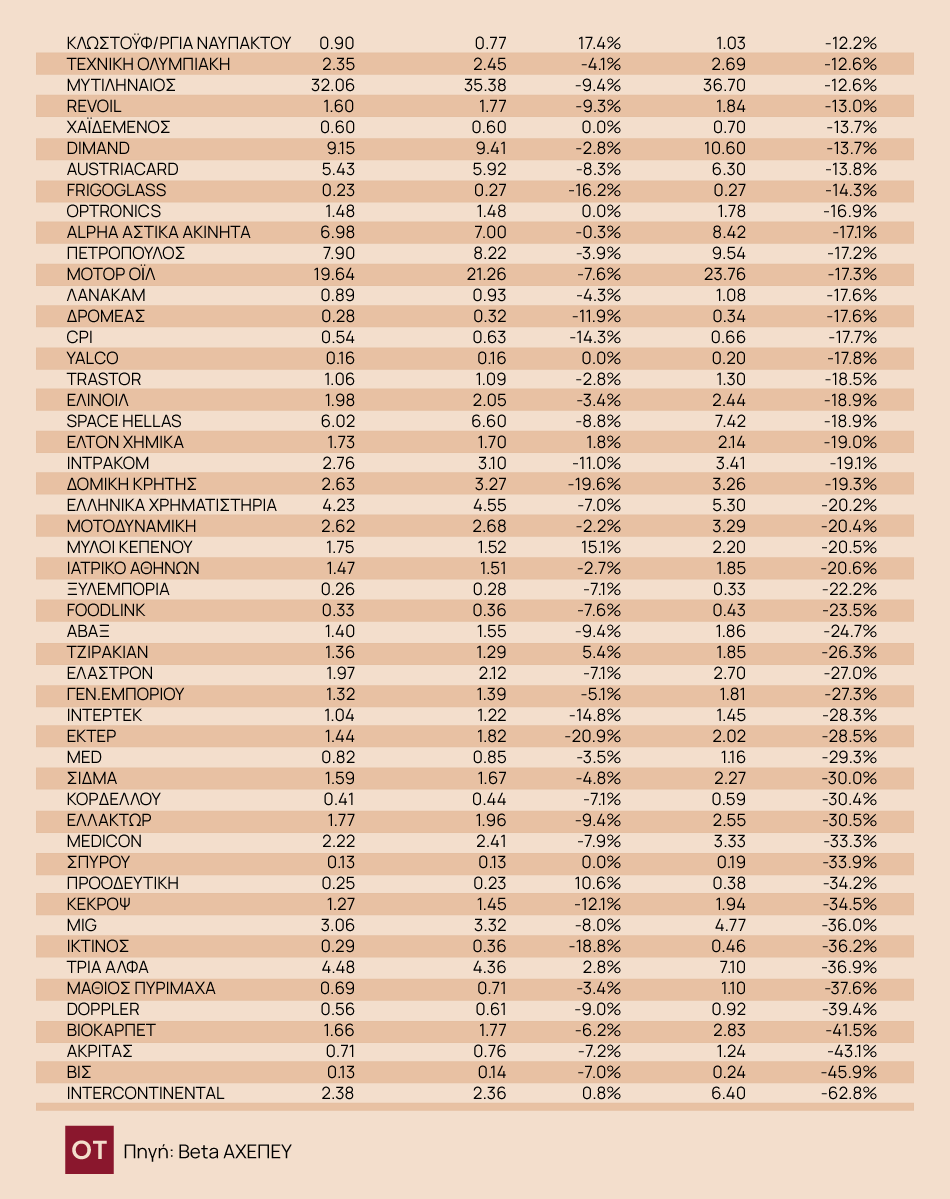

Όχι για όλους όμως, καθώς πλέον μόλις μία στις τρεις μετοχές του ταμπλό κρατούν το θετικό πρόσημο από την αρχή του έτους, με τις 14 εξ αυτών να είναι στον δείκτη FTSE 25. Και με οδηγό την τραπεζική πτώση του Οκτωβρίου, η οποία σε επίπεδο κλαδικού δείκτη ξεπέρασε το 8%, η ψυχολογία «βαραίνει» και η πίεση μεταφέρεται στους τίτλους άλλων, αξιόλογων εισηγμένων οι οποίες – σε ένα βαθμό και δίχως δική τους υπαιτιότητα – «καίγονται» στο τρέχον πλαγιοκαθοδικό διαγραμματικό περιβάλλον της ελληνικής αγοράς.

Απαραίτητη η αντίδραση

Με μια παρατεταμένη πλαγιολίσθηση, ο Γενικός Δείκτης συνάντησε με συνοπτικές διαδικασίες τη ζώνη των 1.380 μονάδων, εκεί όπου υπάρχουν δηλαδή οι στηρίξεις, οι οποίες εάν και εφόσον διαρραγούν πειστικά, θα δούμε τις 1.300 με ευκολία. Μένει να δούμε όμως αν ο Νοέμβριος και ο Δεκέμβριος είναι ικανοί να συντηρήσουν τα στατιστικά τους που θέλουν την αγορά να κλείνει με σημαντικά κέρδη.

Για να αναιρεθεί το σενάριο, η αγορά πρέπει να εισέλθει και πάλι, και να παραμείνει, πάνω από το επίπεδο των 1.400 μονάδων. Δεδομένου όμως ότι ο σχηματισμός του γενικού δείκτη δεν είναι και ο καλύτερος, αν δεν αναιρεθεί έγκαιρα μπορεί να στοχεύσει και πάλι την ζώνη των 1.300 -1.320 μονάδων.

Βέβαια, ο τραπεζικός κλάδος ήδη έχει πλησιάσει στον αντίστοιχο στόχο του, κάτι που δεν συνάδει με την αντίστοιχη κίνηση του ΓΔ. Χαρακτηριστικό παράδειγμα είναι ότι μέσα στην χρονιά ο τραπεζικός απέδιδε σχεδόν διπλάσια απόδοση από τον ΓΔ και σήμερα τα κέρδη για το 2024 είναι περίπου 8% και για τους δύο. Η στήριξή του είναι στην ζώνη των 1.123 μονάδων, ενώ θα πρέπει να περάσει, πειστικά πάνω από τις 1.170 μονάδες και να δοκιμάσει μία κίνηση στο επίπεδο των 1.200 μονάδων.

Οι καταλύτες που «κάηκαν»

Το μεγάλο ζήτημα είναι για την εγχώρια αγορά είναι τα πολύ χαμηλά επενδυτικά αντανακλαστικά που επιδεικνύει, τα οποία για πολλούς αναλυτές συνδέονται με την ολοκλήρωση του κύκλου αποεπένδυσης δεικτοβαρών χαρτοφυλακίων ενόψει της αλλαγής του status της Ελληνικής Αγοράς.

Χαρακτηριστικό άλλωστε είναι ότι έχουν «καεί» πολύ καλά νέα, όπως και σημαντικές επιδόσεις από την πλευρά των εισηγμένων, ειδικά στο μέτωπο των αποτελεσμάτων. Μάλιστα, οι εκτιμήσεις διεθνών οίκων, που παρακολουθούν και αναλύουν τα στοιχεία της ελληνικής αγοράς, συγκρίνοντάς τα με τα αντίστοιχα των ευρωπαϊκών και των αναδυόμενων, διαπιστώνουν ότι οι ελληνικές μετοχές είναι “φθηνότερες”, με βάση την κερδοφορία των επιχειρήσεων, τα ανά μετοχή κέρδη (EPS) και τη σχέση τιμής προς λογιστική αξία (P/BV).

Οι διανομές και οι ξένοι

Την ίδια ώρα, οι χρηματικές διανομές έχουν ανέλθει από την αρχή του έτους στα 3,7 δισ. ευρώ και όλα δείχνουν ότι μέχρι το τέλος του 2024 θα έχουν φτάσει τα 4 δισ. ευρώ.

Η μέση μερισματική απόδοση να εκτιμάται πέριξ του 4%-5%, αν και δεν λείπουν και οι περιπτώσεις που οι αποδόσεις φτάνουν τα διψήφια ποσοστά. Παρόλα αυτά όμως, στο σύνολο της αγοράς (και όχι σε συγκρίσιμη βάση), οι χρηματικές διανομές ξεπερνούν το 2,6%, ενώ αναμένεται να φτάσουν έως και το 3,3%.

Βέβαια, σε αυτό το περιβάλλον οι διαθέσεις μετοχών, οι νέες εισαγωγές μετοχών και εταιρικών ομολόγων και οι αυξήσεις κεφαλαίου φέτος «τράβηκαν» από εγχώριους και ξένους κωδικούς μέσα στο 2024 συνολικά κεφάλαια ύψους 4,2 δισ. ευρώ καθιστώντας εξαιρετικά ευάλωτη την εγχώρια αγορά στην διαχείριση όλων αυτών των εταιρικών πράξεων. Αλλά δίνοντας και το μήνυμα ότι το ενδιαφέρον υπάρχει.

Υπάρχουν και άλλοι «μπαλαντέρ», όπως η πορεία αναβάθμισης του ελληνικού αξιόχρεου και ίσως του ΧΑ, η διαφαινόμενη πολιτική σταθερότητα, η αποκλιμάκωση του spread του κρατικού ομολόγου, οι υψηλές μερισματικές διανομές κλπ., παράγοντες όμως οι οποίοι έχουν αρχίσει να θεωρούνται «δεδομένοι», να μην εκπλήσσουν και σε τελική ανάλυση να μην προκαλούν «βιασύνη εισόδου» στις ελληνικές κεφαλαιαγορές.

Latest News

Παγκόσμια καθίζηση έφεραν οι δασμοί Τραμπ στις αγορές - 1.600 μονάδες κάτω ο Dow, η χειρότερη μέρα από το 2020 για S&P 500

Οι αγορές καθολικά κινήθηκαν καθοδικά μετά την ανακοίνωση των σαρωτικών ανταποδοτικών δασμών - Σε bear market οι αμερικανικές smallcaps

Πλαγιοκόπησαν (και) το ΧΑ οι δασμοί Τραμπ - Μαζικές οι πωλήσεις σε όλο το ταμπλό

Η πίεση της αβεβαιότητας ήταν τέτοια που το ΧΑ δεν μπόρεσε να κρατήσει τη ζώνη των 1.700 μονάδων

«Λυγίζει» και πάλι υπό τη διεθνή αβεβαιότητα το ΧΑ

Το ΧΑ δεν μπόρεσε να κρατήσει την προσπάθεια αντίδρασης που εκδήλωσε λίγο πριν τις 12 το μεσημέρι

Σβήνει τις απώλειες το ΧΑ, ισχυρές στηρίξεις από Coca Cola, Metlen

Η ελληνική αγορά φαίνεται να μπορεί να διαφοροποιηθεί από το παγκόσμιο sell off που πυροδότησε το δασμολογικό τσουνάμι του Αμερικανού προέδρου

Βράχος η Coca Cola συγκρατεί τη βουτιά του ΧΑ

Τα περιθώρια της πτώσης, χωρίς να κινδυνεύσει η μεσομακροπρόθεσμη τάση του ΧΑ, είναι έως τις 1.660 μονάδες

Ο «καυτός» Απρίλιος του Χρηματιστηρίου… reality check της bull market

Η αναβάθμιση της ελληνικής οικονομίας σε επενδυτική βαθμίδα από τη Moody’s στις 14 Μαρτίου επιτάχυνε μια τάση που φαινόταν κατά τη διάρκεια των ημερών που προηγήθηκαν

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

Νευρική αναμονή και κινήσεις risk off στο ΧΑ

Το Χρηματιστήριο Αθηνών προσπαθεί να μην χάσει την επαφή του με τις 1.700 μονάδες

Παλεύει με τη διεθνή αβεβαιότητα το ΧΑ - Νευρικότητα λόγω Τραμπ

Όπως και στην Ευρώπη, έτσι και στην Αθήνα, η νευρικότητα και η αναζήτηση θέσεων χαμηλού ρίσκου είναι στις προτεραιότητες αρκετών χαρτοφυλακίων που περιμένουν τις εξαγγελίες του Ντοναλντ Τραμπ

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης