Σε λίγες ώρες η Federal Reserve αναμένεται να ανακοινώσει -εκτός απροόπτου- μία ακόμα μείωση επιτοκίων κατά 25 μονάδες βάσης. Ωστόσο, σε αντίθεση με προηγούμενες συνεδρίασης της, η συνέντευξη Τύπου του Τζερόμ Πάουελ που θα ακολουθήσει, θα έχει μία θεμελιώδη διαφορά: οι ερωτήσεις που θα δεχθεί δεν θα περιοριστούν στις επόμενες κινήσεις όσον αφορά τη νομισματική πολιτική. Ο πρόεδρος Πάουελ αναμένεται να δεχθεί ένα μπαράζ ερωτήσεων σχετικά με το τι θα σημαίνει η επιστροφή του Ντόναλντ Τραμπ στον Λευκό Οίκο για την ανάπτυξη, τον πληθωρισμό, το κόστος δανεισμού, αλλά και τον ίδιον προσωπικά.

Κι αυτό γιατί ο 47ος πρόεδρος των ΗΠΑ έχει εκφράσει την άποψη ότι οι νομισματικές αποφάσεις θα πρέπει να είναι πρωτίστως πολιτικές, τασσόμενος επί της ουσίας κατά της ανεξαρτησίας της κεντρικής τράπεζας.

Παράλληλα, ο Πάουελ θα χρειαστεί να καθησυχάσει τους παγκόσμιους επενδυτές ότι η Fed μπορεί να διαχειριστεί τον αντίκτυπο μιας δεύτερης θητείας Τραμπ – ίσως συνοδευόμενη από μια σάρωση των Ρεπουμπλικανών στο Κογκρέσο – που ήδη αλλάζει τις προσδοκίες για την πορεία της νομισματικής πολιτικής.

Federal Reserve: Το μεγάλο διακύβευμα των αμερικανικών εκλογών για την ανεξαρτησία της

Ο εκλεγμένος πρόεδρος έχει υποσχεθεί ότι θα επιβάλει γενικούς δασμούς στις εισαγωγές των ΗΠΑ και θα μειώσει τους φόρους σε όλα, από τα εταιρικά κέρδη έως τις υπερωρίες, πολιτικές που θεωρούνται ευρέως πληθωριστικές. Έχει επίσης εκφράσει προβληματισμούς για το ποιος θα διαδεχθεί τον Πάουελ μετά τη λήξη της θητείας του και διεκδικεί το δικαίωμα να έχει ο ίδιος κάποιο λόγο για τα επιτόκια.

Οι επενδυτές ενίσχυσαν τα στοιχήματα στο λεγόμενο Trump Trade – με βάση την ταχύτερη οικονομική ανάπτυξη αλλά και τον υψηλότερο πληθωρισμό. Οι αποδόσεις των μακροπρόθεσμων ομολόγων του Δημοσίου εκτινάχθηκαν σχεδόν κατά 20 μονάδες βάσης, ενώ οι αμερικανικές μετοχές έφτασαν σε υψηλά ρεκόρ και το δολάριο ανέβηκε.

Οι οικονομολόγοι της Wall Street βλέπουν τώρα λιγότερες περικοπές της Fed από ό,τι πριν από τις εκλογές, λόγω του μείγματος πολιτικής Τραμπ που βρίσκεται τώρα στα σκαριά. Η JPMorgan Chase & Co. εξακολουθεί να προβλέπει χαλάρωση κατά 25 μονάδες βάσης αυτή την εβδομάδα και άλλη μια φορά τον επόμενο μήνα, αλλά βλέπει τη Fed στη συνέχεια να επιβραδύνει.

«Για την Πέμπτη δεν σημαίνει τίποτα και πιθανότατα σημαίνει λίγα για τον Δεκέμβριο», δήλωσε σε συνέντευξή του στο Bloomberg ο Michael Feroli , επικεφαλής οικονομολόγος της JPMorgan στις ΗΠΑ. «Πέρα από τον Δεκέμβριο, γίνεται πιο ενδιαφέρον».

Η Fed δεν μπορεί να γνωρίζει ποιες από τις προτεινόμενες πολιτικές του Τραμπ θα εφαρμοστούν ή με ποια σειρά, και αυτό από μόνο του θα μπορούσε να κάνει τους αξιωματούχους να κινηθούν πιο προσεκτικά, εξήγησε.

Οι προβλέψεις της Federal Reserve για ήπια προσγείωση

Πριν από τις εκλογές, η αμερικανική οικονομία βρισκόταν σε καλό δρόμο για να πετύχει μια πολυαναμενόμενη ήπια προσγείωση. Ο πληθωρισμός έχει υποχωρήσει προς τον στόχο του 2% της Fed χωρίς άνοδο της ανεργίας, παρόλο που η αγορά εργασίας έχει δείξει σημάδια αδυναμίας. Αλλά τώρα υπάρχει ένα εντελώς νέο σύνολο κινδύνων.

Όπως επισημαίνει το Bloomberg σε ανάλυσή του, οι δασμοί που αυξάνουν το κόστος των εισαγόμενων αγαθών για τους Αμερικανούς και οι φορολογικές περικοπές που τονώνουν τη ζήτηση των καταναλωτών, θεωρούνται και οι δύο ως πληθωριστικοί από τους περισσότερους οικονομολόγους.

Σε πρόσφατη έκθεση, η Nomura Holdings Inc. προέβλεψε ότι ο πληθωρισμός θα ήταν 75 μονάδες βάσης υψηλότερος το 2025 υπό την προεδρία Τραμπ. Η τράπεζα αναμένει τώρα μόνο μία περικοπή από τη Fed το επόμενο έτος, από τέσσερις που είχαν προβλεφθεί πριν από τις εκλογές. «Αναμένουμε από τον Τραμπ να ακολουθήσει τις προτάσεις της προεκλογικής του εκστρατείας για αύξηση των δασμών, οδηγώντας σε σημαντική βραχυπρόθεσμη ώθηση του πληθωρισμού και συγκρατημένα χαμηλότερη ανάπτυξη», έγραψαν οικονομολόγοι της Nomura.

Οι εκτιμήσεις για τον πληθωρισμό

Η απόφαση της Fed να αρχίσει να μειώνει τα επιτόκια τον Σεπτέμβριο – αφού τα αύξησε σε υψηλό 20 ετών πέρυσι – ήρθε εν μέσω αυξανόμενων ενδείξεων ότι η έκτακτη ανάγκη για τον πληθωρισμό στις ΗΠΑ έχει παρέλθει. Αλλά για πολλούς ψηφοφόρους, η επιβάρυνση από το υψηλότερο κόστος ζωής αποδείχθηκε καθοριστική. Ένα exit poll σε βασικές πολιτείες από το NBC News έδειξε ότι περίπου το 22% των ψηφοφόρων είπε ότι ο πληθωρισμός τους είχε προκαλέσει «σοβαρές δυσκολίες» και το 53% «μέτριες δυσκολίες» τον περασμένο χρόνο.

Η εμπειρία του πληθωρισμού μετά την Covid άφησε τους υπεύθυνους χάραξης πολιτικής της Fed πιο ευαίσθητους στις αυξήσεις των τιμών. Κι αυτό σημαίνει ότι συνεδριάσεις της Fed είναι πιθανό να γίνουν πολύ πιο δύσκολο να προβλεφθούν. Οικονομολόγοι και επενδυτές βλέπουν την κεντρική τράπεζα να μειώνει το επιτόκιο αναφοράς κατά ένα τέταρτο της ποσοστιαίας μονάδας την Πέμπτη, σε ένα εύρος από 4,5% έως 4,75%, μετά από μείωση κατά μισή μονάδα τον Σεπτέμβριο.

Η Fed θα ανακοινώσει την απόφασή της στις 9 το βράδυ (ώρα Ελλάδος) στην Ουάσιγκτον και ο Πάουελ θα μιλήσει στους δημοσιογράφους 30 λεπτά αργότερα.

Ο πρόεδρος διατηρώντας την τακτική που έχει υιοθετήσει από την ανάληψη των καθηκόντων του, πιθανότατα θα προσπαθήσει να εμφανιστεί όσο το δυνατόν πιο apolitic, ωστόσο τα διακυβεύματα αυτή τη φορά είναι πολλά και ίσως να μην καταφέρει να αποφύγει κάποιες ερωτήσεις.

«Δεν είμαστε πολιτικοί», λέει η Federal Reserve

Όπως οι περισσότερες κεντρικές τράπεζες σε όλο τον κόσμο, η Fed επιδιώκει να λειτουργεί εκτός κομματικής γραμμής. Ο Πάουελ έχει επανειλημμένα πει ότι η δουλειά της Fed είναι να αντιδρά και να ανταποκρίνεται στην οικονομία και όχι να το κάνει προληπτικά με βάση τα σχέδια πολιτικής που δεν έχουν ακόμη εφαρμοστεί. «Είμαστε μια μη πολιτική υπηρεσία», είπε νωρίτερα φέτος. «Δεν θέλουμε να εμπλακούμε στην πολιτική με κανέναν τρόπο».

Αλλά δεν υπάρχει αμφιβολία ότι η επιστροφή του Τραμπ στον Λευκό Οίκο στις 20 Ιανουαρίου έχει τη δυνατότητα να αναδιαμορφώσει το οικονομικό περιβάλλον, στο οποίο πρέπει να περιηγηθεί η Fed.

Ο Πάουελ και οι συνάδελφοί του δεν είναι οι μόνοι κεντρικοί τραπεζίτες που θα παλέψουν με τον αντίκτυπο μιας άλλης προεδρίας Τραμπ. Λόγω του κυρίαρχου ρόλου του δολαρίου στο εμπόριο και τα χρηματοοικονομικά, οι αποφάσεις νομισματικής πολιτικής στην Ουάσιγκτον επηρεάζουν τις συναλλαγματικές ισοτιμίες και συχνά πιέζουν άλλες χώρες να ανταποκριθούν. Αυτή την εβδομάδα, περίπου 20 κεντρικές τράπεζες σε όλο τον κόσμο – που αντιπροσωπεύουν περισσότερο από το ένα τρίτο του παγκόσμιου ΑΕΠ – αποφασίζουν για τα επιτόκια, συμπεριλαμβανομένης της Τράπεζας της Αγγλίας και της σουηδικής Riksbank.

Οι ανησυχίες της ΕΚΤ

Ο αντιπρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας Λουίς ντε Γκίντος δήλωσε ότι ο κόσμος θα βρέθει αντιμέτωπος με ένα σοκ στην ανάπτυξη και τον πληθωρισμό εάν ο Τραμπ προχωρήσει στις υποσχέσεις του για τους δασμούς.

Προς το παρόν, η Fed μπορεί να διατηρήσει την εστίασή της στις θέσεις εργασίας και τις τιμές. Και ακόμη και από τη στιγμή που η κυβέρνηση Τραμπ αναλάβει τα καθήκοντά της, μπορεί να χρειαστεί χρόνος για να θεσπιστούν νέες πολιτικές από τον πρόεδρο ή να ψηφιστούν από το Κογκρέσο.

«Η πολιτική θα επηρεάσει τη Fed καθώς κινούμαστε προς το 2025, αλλά μπορούν να αντιδράσουν σε αυτήν μόνο αφού ολοκληρωθεί», σχολίασε η Diane Swonk , επικεφαλής οικονομολόγος της KPMG.

Η Federal Reserve δεν θα ενημερώσει τις προβλέψεις της για την οικονομία και τα επιτόκια στη συνεδρίαση αυτού του μήνα – οι νέες προβλέψεις θα έρθουν τον Δεκέμβριο – και ο Πάουελ πιθανότατα θα υποδείξει ότι όλες οι επιλογές είναι στο τραπέζι για την τελευταία συνεδρίαση του έτους, συμπεριλαμβανομένης της διατήρησης των επιτοκίων στα ίδια επίπεδα εάν η οικονομία αρχίσει να θερμαίνεται εκ νέου.

Η συνεδρίαση της Πέμπτης

Εκτός από την νομισματική πολιτική πάντως, οι υπεύθυνοι χάραξης πολιτικής της Fed θα έχουν επίσης την ευκαιρία να συζητήσουν τις επιπτώσεις της εκλογής Τραμπ, με βασικό ερώτημα, το πόσο μακριά θα φτάσει. Όπως επισημαίνει το Yahoo Finance το αν ο Ρεπουμπλικανός υποψήφιος θα απειλήσει ανοιχτά την ανεξαρτησία της Fed δεν είναι ξεκάθαρο, αλλά μια νίκη του θα προκαλούσε αμέσως τεράστια αβεβαιότητα, εν μέρει λόγω των πολλών μικτών μηνυμάτων που έχει στείλει.

Έχει μιλήσει για αυτό που θεωρεί ως εξουσία του να απολύσει τον Πάουελ, αλλά στη συνέχεια υποβάθμισε την ιδέα. Έχει πει ότι θα ήθελε να έχει «λόγο» στον καθορισμό των επιτοκίων, αλλά στη συνέχεια απέσυρε αμέσως αυτό το σχόλιο.

Προσέφερε επίσης διαφορετικά επίπεδα ανταγωνισμού για τη μείωση των επιτοκίων του Σεπτεμβρίου, λέγοντας πιο πρόσφατα στις αρχές Οκτωβρίου ότι ήταν “πολύ μεγάλη περικοπή και όλοι γνωρίζουν ότι ήταν ένας πολιτικός ελιγμός”.

Οι σύμμαχοι του Τραμπ έχουν επίσης διατυπώσει μια σειρά από άλλες ιδέες που θα μπορούσαν να δημιουργήσουν νέα αβεβαιότητα, συμπεριλαμβανομένων νέων ελέγχων στη Fed που θα ήταν δυνατοί χωρίς καν να απολύσουν τον Πάουελ.

Ίσως το μόνο πράγμα που ήταν σαφές είναι ότι θα υπήρχε μια έντονη συζήτηση μεταξύ των συμμάχων του Τραμπ σχετικά με το πόσο μακριά πρέπει να πάει για να φέρει περισσότερη πολιτική σε μια κεντρική τράπεζα που προσπαθεί εδώ και καιρό να είναι απαλλαγμένη από αυτήν.

«Συμφωνώ ή διαφωνώ, θα πρέπει οι εκλεγμένοι ηγέτες της Αμερικής να έχουν τη γνώμη τους για τις πιο σημαντικές αποφάσεις που αντιμετωπίζει η χώρα μας», δήλωσε ο υποψήφιος για αντιπρόεδρος JD Vance στο CNN τον Αύγουστο. Και πρόσθεσε ότι η άποψή του είναι πως η νομισματική πολιτική «θα πρέπει ουσιαστικά να είναι μια πολιτική απόφαση». Ο Τραμπ έχει επίσης καταστήσει σαφές ότι παρά το ότι αρχικά ανέβασε τον Πάουελ στην τρέχουσα θέση του, δεν προτίθεται να τον προτείνει για τρίτη θητεία εάν κερδίσει.

Σταυροδρόμι για τη Federal Reserve

Πρόκειται για ένα σημαντικό «σταυροδρόμι για την τράπεζα» δήλωσε σε πρόσφατη συνέντευξή του ο Mark Spindel, επικεφαλής επενδύσεων στην Potomac River Capital και επίσης ιστορικός της Fed και της πολιτικής.

Για τον ίδιο τον Πάουελ, «απλά έχω την αίσθηση η θητεία του τελειώνει», είπε ο Spindel, προσθέτοντας για ένα πιθανό οικονομικό σενάριο ομαλής προσγείωσης ότι «αν μπορέσει να προσγειώσει αυτό το πουλί, όπως ο [Sully] Sullenberger στον ποταμό Hudson και να πάρει πίσω τον πληθωρισμό υπό έλεγχο, νομίζω ότι θα δηλώσει τη νίκη του και θα αποσυρθεί».

Latest News

Νέα επίθεση Τραμπ στον «πολύ αργό» Πάουελ - Τον καλεί να μειώσει τα επιτόκια

Ο Ντόναλντ Τραμπ έχει προκαλέσει αναστάτωση στη Wall Street με τις επανειλημμένες επικρίσεις του προς τον Πάουελ

Τα κινεζικά funds σταματούν τις επενδύσεις στις ΗΠΑ εν μέσω δασμών

Τα κρατικά επενδυτικά κεφάλαια στην Κίνα έχουν αποσύρει επενδύσεις από ιδιωτικά κεφάλαια με έδρα τις ΗΠΑ τις τελευταίες εβδομάδες

Επίσκεψη του αμερικανού αντιπροέδρου στην Ινδία, στη σκιά των δασμών

Ο αμερικανός αντιπροέδρος θα συζητήσει στην Ινδία με τον Ναρέντρα Μόντι την πρόοδο των θεμάτων που εξετάστηκαν τον περασμένο Φεβρουάριο στο Λευκό Οίκο

Το Brexit, οι δασμοί των ΗΠΑ και η αναπόφευκτη σύγκριση

Οι υποστηρικτές του Brexit προέβαλαν το εγχείρημα ως «μαγική λύση» που θα αντιμετώπιζε τα προβλήματα της παγκοσμιοποιημένης οικονομίας

Νέα άνοδος για το Bitcoin - Κέρδη 3% απο τις αρχές Απριλίου

Με άλμα περίπου 3% το Bitcoin ξεπέρασε τα 87.600 δολάρια το πρωί της Δευτέρας στη Σιγκαπούρη- Η άνοδος εξάλειψε το μεγαλύτερο μέρος των απωλειών που είχε υποστεί από τις 2 Απριλίου

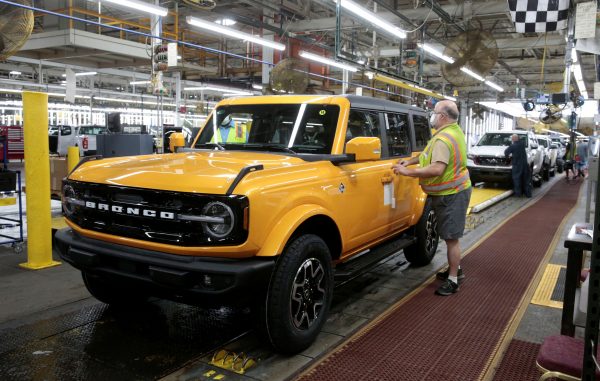

Η Ford σταματά τις αποστολές οχημάτων στην Κίνα λόγω δασμών

Η Ford ανακοίνωσε ότι σταμάτησε τις αποστολές των F-150 Raptor, Mustang και των SUV Bronco που κατασκευάζονται στο Μίσιγκαν προς την Κίνα

Στην αντεπίθεση περνά η Κίνα - Ποιους απειλεί με αντίποινα

Η Κίνα αντιτίθεται σθεναρά σε οποιοδήποτε απειλήσει τα συμφέροντα της χώρας

Βουτιά στην παγκόσμια εμπιστοσύνη - Τι δείχνει ο δείκτης FT Tiger

Το σοκ των δασμών και η διολίσθηση της αγοράς είναι μεταξύ των αυξανόμενων απειλών για την ανάπτυξη

Ο δασμολογικός πονοκέφαλος για τις μεγάλες κεντρικές τράπεζες

Ο Τραμπ αλλάζει τον τρόπο με τον οποίον λαμβάνονται οι νομισματικές αποφάσεις

Τι θα συμβούλευαν σήμερα τον Τραμπ οι Μπρεζίνσκι και Κίσινγκερ

Τι θα έλεγαν σήμερα στον Τραμπ οι δύο μεγάλοι «στρατηγοί» που συμβούλεψαν προέδρους και άλλαξαν το ρου του Ψυχρού Πολέμου

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-600x399.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης