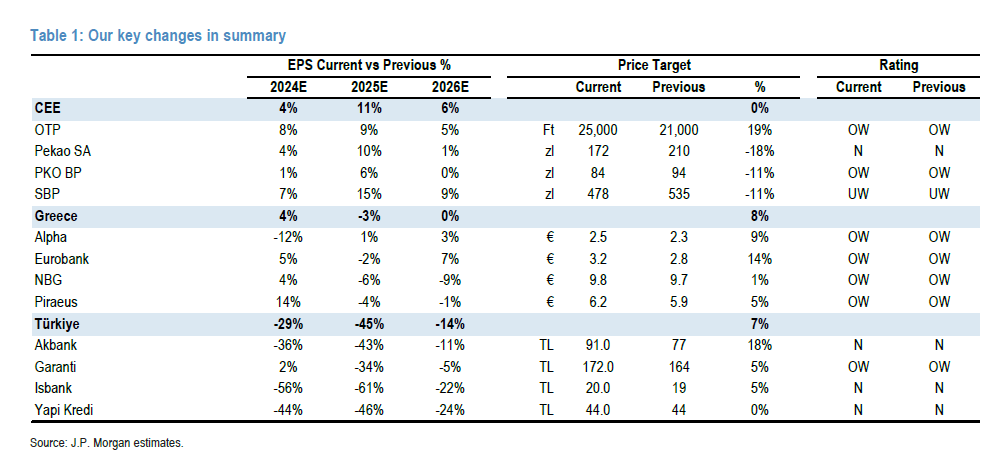

Σε αύξηση των τιμών στόχων των ελληνικών τραπεζών προχώρησε η JP Morgan, μετά την αναθεώρηση των μοντέλων αποτίμησης του κλάδου των αναδυόμενων αγορών. Η σύσταση για τον ελληνικό κλάδο είναι overweight, δηλαδή για αποδόσεις καλύτερες από αυτές της αγοράς.

Ειδικότερα, η νέα τιμή στόχος της Alpha Bank διαμορφώνεται στα 2,50 ευρώ, από 2,30 ευρώ προηγουμένως, της Eurobank στα 3,20 ευρώ, από 2,80 ευρώ, της Εθνικής στα 9,80 ευρώ, από 9,70 ευρώ, και της Πειραιώς στα 6,20 ευρώ, από 5,90 ευρώ προηγουμένως.

ΟΤ FORUM – Τράπεζες: Έτοιμες να χρηματοδοτήσουν νέες επενδύσεις – Οι νέοι στόχοι

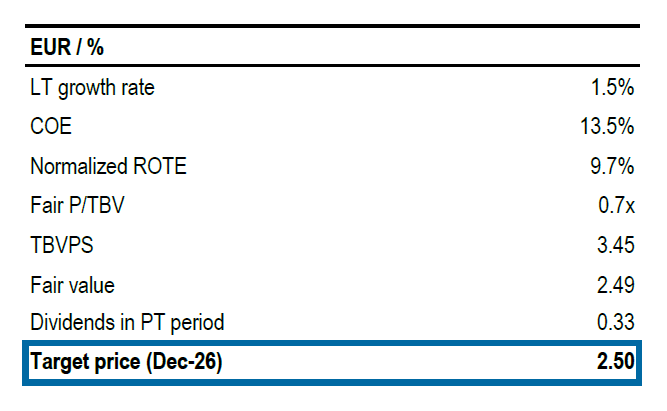

Alpha Bank (OW)

Οι μετοχές της Alpha έχουν χαμηλότερες επιδόσεις λόγω ενός συνδυασμού παραγόντων, όπως το χαμηλότερο προφίλ ROTE, τα υψηλότερα (αν και συγκλίνοντα) NPEs και χαμηλότερη κάλυψη προβλέψεων. Επιπλέον, η JP Morgan πιστεύει ότι οι μετοχές δυσκολεύτηκαν να προσφέρουν μια συγκεκριμένη οπτική σε έναν σχετικά «γεμάτο» χώρο (η Eurobank έδωσε για διαφοροποίηση, η Εθνική ισχυρό ισολογισμό και υψηλές δυνατότητες απόδοσης κεφαλαίου και η Πειραιώς μια σταθερή θεμελιώδη ανάκαμψη και χαμηλά πολλαπλάσια) καθώς και σημαντικές τοποθετήσεις στην ελληνική αγορά.

Όλα αυτά, ωστόσο, η JP Morgan πιστεύει ότι η χαμηλότερη ευαισθησία των επιτοκίων της Alpha σε έναν κύκλο μείωσης μπορεί να διαφοροποιήσει τη μετοχή από τις αντίστοιχες, ενώ η ισχυρή τροχιά CET1 του ομίλου προσφέρει σταθερή και σχετικά υποτιμημένη δυνατότητα απόδοσης κεφαλαίου.

Ειδικά στο τελευταίο, η JP Morgan βλέπει την απόδοση του 2025 στο 9,3% με παραδοχή πληρωμής 50%, ενώ το 17,5% CET1 της τράπεζας (2025) προσφέρει πλεονάζον κεφάλαιο ίσο με περίπου το ένα τρίτο της κεφαλαιοποίησης της αγοράς (πάνω από 14% υποτιθέμενο ελάχιστο).

Η νέα τιμή στόχος στα 2,50 ευρώ, από 2,30 ευρώ προηγουμένως, βασίζεται στις νέες προβλέψεις της για το 2027, που ενσωματώνουν 9,8% κανονικοποιημένο ROTE.

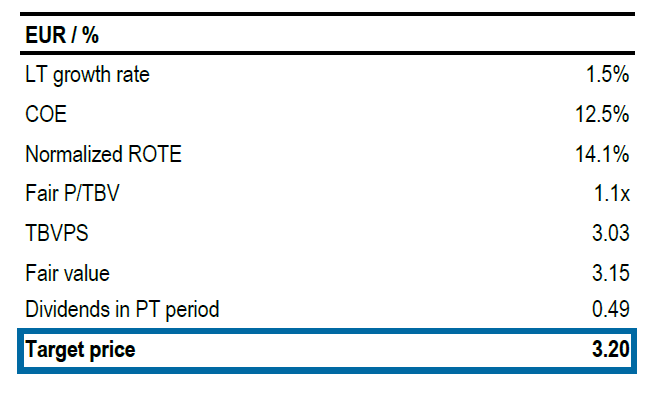

Eurobank (OW)

Οι μετοχές της Eurobank σημειώνουν άνοδο 39% έναντι της αγοράς, ξεπερνώντας σημαντικά τις υπόλοιπες (Alpha +6%, Εθνική +19%, Πειραιώς +19%) και την απόδοση του SX7P (+25%). Αυτό αντανακλά την ισχυρή δυναμική των βασικών κερδών και την πρόσφατη ενοποίηση της Ελληνικής Τράπεζας, την οποία η JP Morgan έχει επισημάνει ως βασικό καταλύτη.

Από την πρώτη φάση της ενοποίησης το 3ο τρίμηνο του 2024, η ιστορία εξελίχθηκε ταχύτερα από το αναμενόμενο, με τον όμιλο να υπογράφει πρόσφατα συμφωνίες για την αύξηση του μερίδιού του στο 93,5% από 55,6% και τη διοίκηση να εκτιμά το 100% μέχρι τα μέσα του 2025.

Αυτό θα μειώσει τον αντίκτυπο των P&L και θα ανοίξει το δρόμο για την εξαγωγή συνεργειών, προσθέτοντας τελικά ~2%, σύμφωνα με τις εκτιμήσεις της JP Morgan, στο κανονικοποιημένο ROTE της Eurobank, αυξάνοντας την καθοδήγηση στο ~15% από ~13%.

Η JP Morgan αναθεωρεί την εκτίμηση για τα κέρδη ανά μετοχή (EPS) κατά +5%/- 2%/+7% για το 2024/25/26, αντανακλώντας χαμηλότερο τερματικό επιτόκιο της ΕΚΤ στο 1,75% στο 2025, αντισταθμιζόμενο από υψηλότερη συνεισφορά από την HB. Η νέα τιμή στόχος είναι 3,20 ευρώ.

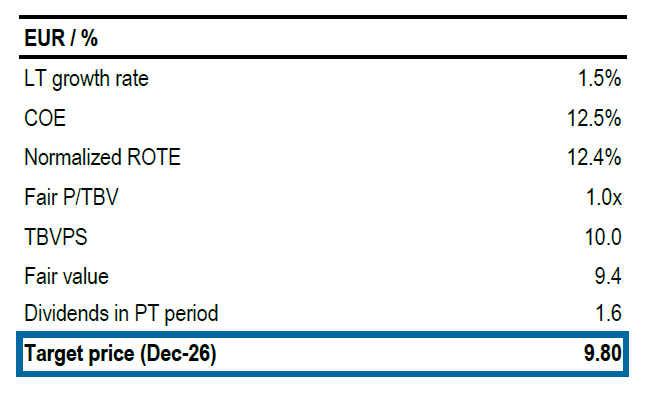

Εθνική Τράπεζα

Η JP Morgan αυξάνει την εκτίμηση για τα κέρδη ανά μετοχή του 2024 κατά 4%, αλλά μειώνει το EPS το 2025/26 κατά 6%/9%, αντανακλώντας ένα χαμηλότερο τερματικό επιτόκιο της ΕΚΤ στο 1,75% στο 2025.

Η νέα τιμή στόχος των 9,80 ευρώ βασίζεται στις νέες προβλέψεις για το οικονομικό έτος 2027 που ενσωματώνουν 12,4% κανονικοποιημένο ROTE, 12,5% COE και ρυθμό ανάπτυξης 1,5%. Ο βασικός κίνδυνος είναι οι ταχύτερες/περισσότερες μειώσεις επιτοκίων από την ΕΚΤ από ό,τι αναμένονται.

Πειραιώς (OW)

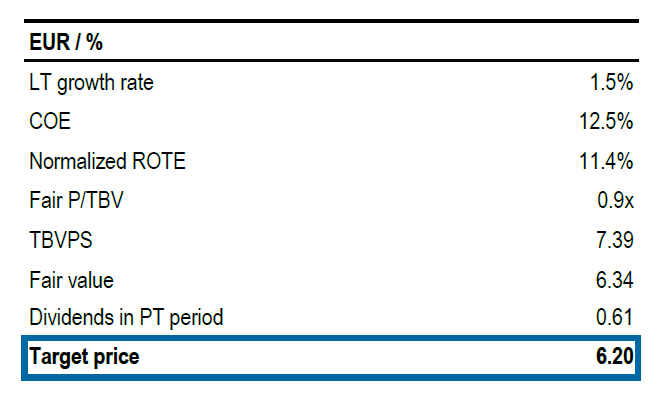

Η JP Morgan αυξάνει το EPS του 2024 για την Πειραιώς κατά 14%, αλλά μειώνει το EPS 2025/26 κατά 4%/1%, αντανακλώντας ένα χαμηλότερο τερματικό επιτόκιο της ΕΚΤ, στο 1,75%. Η νέα τιμή στόχος των 6,20 ευρώ βασίζεται στις νέες προβλέψεις της JP Morgan για το οικονομικό έτος 2027 που ενσωματώνουν 11,4% ROTE, 12,5% COE και ρυθμό ανάπτυξης 1,5%.

Η Πειραιώς πραγματοποίησε μια αξιοσημείωτη θεμελιώδη ανάκαμψη, μειώνοντας τα NPEs κατά >20 δισ. ευρώ από το τέλος του 2020 και παρέχοντας σημαντικές βελτιώσεις στο franchise της, με τα κανονικοποιημένα καθαρά κέρδη να φτάνουν το 1 δισ. ευρώ το 2023 που αντιστοιχεί σε ~17% ROTE.

Η φιλοδοξία της τράπεζας είναι να διατηρήσει την κερδοφορία στο τρέχον αποκορύφωμα είναι φιλόδοξη λαμβάνοντας υπόψη την τροχιά για χαμηλότερα επιτόκια, ωστόσο το σχέδιο είναι ισορροπημένο και συνεκτικό, με την JP Morgan να καθησυχάζει από το ισχυρό ιστορικό παράδοσης της διοίκησης τα τελευταία χρόνια.

Κλειδί για την επενδυτική περίπτωση είναι ο δείκτης CET1 της τράπεζας, ο οποίος προσέγγισε πρόσφατα το 15% συμπεριλαμβανομένου του 35% των δεδουλευμένων μερισμάτων για το 2024. Αυτό κατά την JP Morgan είναι ένα σημαντικό επίπεδο άνεσης τόσο για τη διοίκηση όσο και για τους επενδυτές και ένα σημαντικό έναυσμα για τη μείωση του χάσματος αποτίμησης της Πειραιώς.

Latest News

Η δημιουργία του 4ου πόλου από Prada και Versace - Τι συμβαίνει στην Ελλάδα

H Prada ενώνει τις δυνάμεις της με την Versace για να «χτυπήσει» LVMH, Kering, Capri - Ανοδική η πορεία της στην ελληνική αγορά

Επιμένουν στους στόχους τριετίας οι τράπεζες παρά την επίδραση Τραμπ

Η διοίκηση της Πειραιώς στη διάρκεια της ετήσιας γενικής συνέλευσης των μετόχων περιέγραψε τα νέα σενάρια για τη μείωση των επιτοκίων - Έμφαση στις νέες πηγές εσόδων από τις τράπεζες

Στα σκαριά νέα εξαγορά από την Performance Technologies - Στο ραντάρ εταιρεία AI

Μας ενδιαφέρει ιδιαίτερα ο κλάδος της τεχνητής νοημοσύνης, είπε ο CEO της Performance Technologies, για να διευκρινίσει ότι ήδη γίνονται συζητήσεις με ελληνική εταιρεία AI

Οι άξονες του στρατηγικού σχεδίου της Πειραιώς ως το 2028 - Τι αποκάλυψε ο Χρ. Μεγάλου

Ο CEO της Πειραιώς αναφέρθηκε και στη συμφωνία για την απόκτηση του 90% της μητρικής εταιρείας της Εθνικής Ασφαλιστικής

Θετικοί οι οιωνοί για τα AUMs των ελληνικών τραπεζών το 2025 - Τι εκτιμά η Jefferies

Τα υπό διαχείριση κεφάλαια (AUM) αυξήθηκαν κατά 9% το πρώτο τρίμηνο - Η Jefferies και οι ελληνικές τράπεζες

THEON: Αύξηση εσόδων 61%, νέες παραγγελίες ύψους 466 εκατ. ευρώ το 2024

Ισχυρά οικονομικά αποτελέσματα κατέγραψε η THEON το 2024 ενώ περαιτέρω ισχυρή ανάπτυξη προβλέπει για το 2025

Στο πλευρό 98 μαθητών και μαθητριών που φοιτούν σε σχολεία τυφλών η αλυσίδα Μασούτης

H οικογένεια της Διαμαντής Μασούτης Α.Ε. «αγκαλιάζει με αγάπη και ευαισθησία τα παιδιά με οπτική αναπηρία, αναλαμβάνοντας έναν ιδιαίτερο ρόλο: αυτόν του νονού και της νονάς»

Τι αλλάζει με την ασφάλιση επιχειρήσεων για φυσικές καταστροφές - Οδηγός ΕΑΕΕ

Όλες οι επιχειρήσεις με ετήσιο κύκλο εργασιών άνω των 500.000 ευρώ υποχρεούνται να συνάψουν ασφαλιστήριο συμβόλαιο

Εδραιώνει τη θέση της ως εργοδότης επιλογής η HELLENiQ ENERGY

Προσέλκυση ταλέντων, σύνδεση με Έλληνες του εξωτερικού και συνεργασία με κορυφαία πανεπιστήμια

Tρόφιμα πρώτης ανάγκης διένειμε σε 598 οικογένειες η PCT

Έμπρακτη στήριξη ευάλωτων οικογενειών την πασχαλινή περίοδο από την COSCO - PCT

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης