Κεφάλαια αξίας 617 δισ. δολαρίων προσείλκυσαν τα ομολογιακά αμοιβαία κεφάλαια παγκοσμίως από την αρχή του έτους λόγω των υψηλών αποδόσεων σε μια χρονιά που ονομάστηκε έτος του ομολόγου, σύμφωνα με ανάλυση του Reuters.

Η αποκλιμάκωση των πληθωριστικών πιέσεων επέτρεψε στις κεντρικές τράπεζες να χαλαρώσουν τη νομισματική πολιτική μειώνοντας τα επιτόκια. Οι αποδόσεις των ομολόγων τείνουν να μειώνονται και οι τιμές να αυξάνονται, καθώς οι κεντρικές τράπεζες μειώνουν το βραχυπρόθεσμο κόστος δανεισμού. Στο πλαίσιο αυτό οι επενδυτές έσπευσαν να «κλειδώσουν» τις υψηλές διαθέσιμες αποδόσεις τοποθετώντας κεφάλαια στα ομολογιακά α/κ. Μια εντελώς διαφορετική εικόνα από το 2022 όταν η κατηγορία κατέγραψε εκροές αξίας 250 δισ. δολάρια.

BIS: Μην περιμένετε τους «εκδικητές των ομολόγων» για να δράσετε – Έρχεται «τσουνάμι» ομολόγων

«Η ιστορία είναι το εισόδημα» εξηγεί η Βασιλική Παχατουρίδη, επικεφαλής της στρατηγικής EMEA iShares σταθερού εισοδήματος της BlackRock. «Βλέπουμε το εισόδημα να επιστρέφει στις επενδύσεις σταθερού εισοδήματος. Δεν έχουμε δει αυτά τα επίπεδα αποδόσεων εδώ και σχεδόν 20 χρόνια».

Αν και οι αποδόσεις του παγκόσμιου δείκτη ομολόγων ICE BofA ήταν μέτριες, περίπου 2% φέτος, η απόδοση ξεπέρασε το 4,5% στα τέλη του περασμένου έτους, την υψηλότερη από το 2008.

Μέχρι τα μέσα Δεκεμβρίου, 617 δισ. δολάρια είχαν εισρεύσει σε αμοιβαία κεφάλαια ομολόγων αναπτυγμένων και αναδυόμενων αγορών, σύμφωνα με τον πάροχο χρηματοοικονομικών δεδομένων EPFR, ξεπερνώντας τα 500 δισ. δολάρια του 2021 και θέτοντας το 2024 σε τροχιά ρεκόρ.

Οι μετοχές, εν τω μεταξύ, έχουν προσελκύσει εισροές 670 δισ. δολαρίων, καθώς οι χρηματιστηριακοί δείκτες στις ΗΠΑ και την Ευρώπη σημειώνουν νέα ύψη.

Τα αμοιβαία κεφάλαια Διαχείρισης Διαθεσίμων, η κατηγορία που αντιστοιχεί στα μετρητά ενός χαρτοφυλακίου, που προσφέρουν υψηλές αποδόσεις και μικρό κίνδυνο, συγκέντρωσαν κεφάλαια που ξεπέρασαν το 1 τρισ. δολάρια.

Τα εταιρικά ομόλογα

Τα εταιρικά ομόλογα, τα οποία προσφέρουν υψηλότερες αποδόσεις από το αντίστοιχο κρατικό χρέος, αποδείχθηκαν ιδιαίτερα δημοφιλή, καθώς πολλές εταιρείες κατάφεραν να βγουν αλώβητες από την άνοδο των επιτοκίων της κεντρικής τράπεζας.

«Πριν τα επιτόκια αρχίσουν να κινούνται προς τα πάνω πριν από μερικά χρόνια, πολλές εταιρείες κλείδωσαν τη χρηματοδότησή τους για μεγάλο χρονικό διάστημα», δήλωσε ο Willem Sels, παγκόσμιος επικεφαλής επενδύσεων στην ιδιωτική τράπεζα της HSBC.

«Ως εκ τούτου, ο αντίκτυπος της αύξησης του κόστους δανεισμού στις επιχειρήσεις ήταν πολύ μικρότερος από ό,τι περίμενε ο κόσμος. Ταυτόχρονα, πολλές εταιρείες κέρδισαν περισσότερα από τα ταμειακά τους διαθέσιμα».

Η απόδοση του παγκόσμιου δείκτη εταιρικών ομολόγων ICE BofA έχει μειωθεί στο χαμηλότερο επίπεδο έναντι του κρατικού χρέους χωρίς κίνδυνο από την περίοδο πριν από τη χρηματοπιστωτική κρίση του 2007.

Οι εταιρείες με τις μεγαλύτερες εισροές

Οι επενδυτές έχουν δείξει σαφή προτίμηση στα παθητικά διαπραγματεύσιμα αμοιβαία κεφάλαια (ETF), τα οποία βρίσκονται σε τροχιά για ένα έτος ρεκόρ με εισροές 350 δισ. δολαρίων μέχρι το τέλος Νοεμβρίου, σύμφωνα με τα στοιχεία της Morningstar Direct.

«Τα ETF παρέχουν στους επενδυτές πρόσβαση σε μια σειρά από περιουσιακά στοιχεία που προηγουμένως ήταν πιο δύσκολο να διαπραγματευτούν, συμπεριλαμβανομένων των ομολόγων» εξηγεί ο Martin Oehmke, καθηγητής χρηματοοικονομικών στο London School of Economics.

«Τα εταιρικά ομόλογα, για παράδειγμα, είναι διαβόητα μη ρευστοποιήσιμα και τα ETF προσφέρουν εύκολη πρόσβαση σε αυτή την αγορά σε πολύ πιο ρευστή μορφή».

Οι δύο μεγαλύτεροι παίκτες παθητικών αμοιβαίων κεφαλαίων η BlackRock και η Vanguard έχουν καρπωθεί τα οφέλη.

Το τμήμα ETF σταθερού εισοδήματος iShares της BlackRock προσέλκυσε εισροές ύψους 111 δισ. δολαρίων μεταξύ Ιανουαρίου και τέλους Οκτωβρίου, σύμφωνα με εκτιμήσεις της Morningstar Direct. Τα ομολογιακά αμοιβαία κεφάλαια της Vanguard έλαβαν περίπου 120 δισ. δολάρια, η συντριπτική πλειονότητα των οποίων κατευθύνθηκε στις δραστηριότητές της στον τομέα των δεικτών που περιλαμβάνει τα ETF.

Η PIMCO, παραδοσιακά γνωστή για την ενεργό διαχείρισή της, είχε επίσης μια ισχυρή χρονιά. Σύμφωνα με τη Morningstar, άντλησε περίπου 46 δισεκατομμύρια δολάρια στα ομολογιακά της κεφάλαια, μετά την απομάκρυνση περίπου 80 δισεκατομμυρίων δολαρίων το 2022.

Τι επιφυλάσσει το 2025

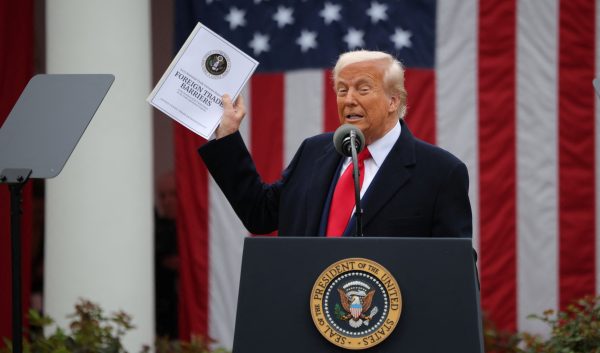

Αφήνοντας πίσω μια χρυσή χρονιά το 2025 έχει μπροστά του προσκόμματα. Η επιστροφή του Τραμπ στο Λευκό Οίκο τον Ιανουάριο έχει δώσει ώθηση στις μετοχές, καθώς το οικονομικό πρόγραμμα του προβλέπει μείωση των φόρων και πιο χαλαρό ρυθμιστικό πλαίσιο ωστόσο περιορίζει την ελκυστικότητα των ομολόγων.

Τα στοιχεία από την EPFR και την TD Securities δείχνουν ότι 117 δισεκατομμύρια δολάρια εισέρρευσαν σε αμερικανικά μετοχικά αμοιβαία κεφάλαια τις τέσσερις εβδομάδες μετά τη νίκη του Τραμπ στις 5 Νοεμβρίου, περισσότερο από τέσσερις φορές τα 27 δισεκατομμύρια δολάρια που εισέρρευσαν σε παγκόσμια ομόλογα.

Τέλος, οι επενδυτές είναι επιφυλακτικοί ότι τα εταιρικά ομόλογα μπορούν να σημειώσουν περαιτέρω ράλι μετά τις ισχυρές επιδόσεις του τρέχοντος έτους.

«Φαίνεται πολύ δύσκολο να συνεχίσουμε να περιμένουμε ότι τα spreads θα περιοριστούν πολύ περισσότερο και δεν πιστεύω ότι οι αποδόσεις των ομολόγων θα είναι πολύ χαμηλότερες από εκεί που βρισκόμαστε σήμερα» εξηγεί ο Carl Hammer, παγκόσμιος επικεφαλής της κατανομής περιουσιακών στοιχείων στη σουηδική τράπεζα SEB.

Latest News

Σβήνει τις απώλειες το ΧΑ, ισχυρές στηρίξεις από Coca Cola, Metlen

Η ελληνική αγορά φαίνεται να μπορεί να διαφοροποιηθεί από το παγκόσμιο sell off που πυροδότησε το δασμολογικό τσουνάμι του Αμερικανού προέδρου

Βράχος η Coca Cola συγκρατεί τη βουτιά του ΧΑ

Τα περιθώρια της πτώσης, χωρίς να κινδυνεύσει η μεσομακροπρόθεσμη τάση του ΧΑ, είναι έως τις 1.660 μονάδες

Από την Ασία έως την Ευρώπη - Παγκόσμια βουτιά φέρνουν οι δασμοί Τραμπ στις αγορές

Η εικόνα στα ευρωπαϊκά χρηματιστήρια είναι καθόλα αρνητική

Τριγμούς στην Ασία έφεραν οι δασμοί Τραμπ - Βουτιά άνω του 3% για Nikkei

Ενδεικτικό της βαρύτητας των δασμών είναι ότι ο νέος αμοιβαίος συντελεστής για την Κίνα θα προστεθεί στους υπάρχοντες δασμούς συνολικού ύψους 20%

Ο «καυτός» Απρίλιος του Χρηματιστηρίου… reality check της bull market

Η αναβάθμιση της ελληνικής οικονομίας σε επενδυτική βαθμίδα από τη Moody’s στις 14 Μαρτίου επιτάχυνε μια τάση που φαινόταν κατά τη διάρκεια των ημερών που προηγήθηκαν

Η «τρελή» πορεία της Newsmax που ανέβηκε πάνω από 2000% και κατέρρευσε - Η Wall Street και οι «μετοχές Τραμπ»

Τι οδήγησε την Newsmax στο να κάνει IPO στη Wall Street - Η «εξαργύρωση» του ονόματος Τραμπ

Ο χρυσός σπάει κάθε ρεκόρ - Πώς αντιδρούν οι αγορές στην επιβολή δασμών

Ισχυρό πλήγμα στις αγορές από τους δασμούς Τραμπ - Τι λένε οι αναλυτές

Wall Street: Έκλεισε πάνω από 200 μονάδες υψηλότερα ο Dow – Ανοδικά και οι S&P 500 και Nasdaq

O υπουργός Οικονομικών Scott Bessent δήλωσε ότι οι δασμοί της Τετάρτης θα χρησιμεύσουν ως «ανώτατο όριο» - Σε αναμονή η Wall Street

Σε αύξηση της παραγωγής πετρελαίου προσανατολίζεται ο ΟΠΕΚ+ τον Μάιο

Η παραγωγή στο πετρέλαιο αναμένεται να αυξηθεί στα 135.000 βαρέλια την ημέρα με βάση τον σχεδιασμό του Οργανισμού

Η δασμολογική αβεβαιότητα έριξε τις ευρωαγορές

Όλες οι αγορές αναμένουν τις νέες εξαγγελίες του Λευκού Οίκου για τους δασμούς (μετά το κλείσιμο των ευρωπαϊκών αγορών), με αρκετή αγωνία

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

![Σούπερ μάρκετ: Αυξήσεις τιμών 1,59% τον Μάρτιο [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/04/supermarketkarotsirafia-1-600x400.jpeg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης