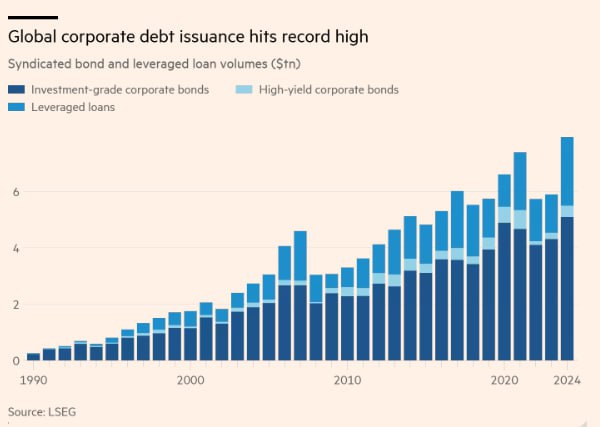

Στο ρεκόρ των 8 τρισ. δολαρίων ανήλθαν οι εκδόσεις εταιρικών ομολόγων, καθώς οι επιχειρήσεις επιτάχυναν τα δανειακά τους σχέδια και λόγω της ζήτησης αυτής της μορφής χρέους από τους επενδυτές, σύμφωνα με δημοσίευμα των Financial Times.

Σύμφωνα με στοιχεία της LSEG η έκδοση εταιρικών ομολόγων και δανείων με μόχλευση αυξήθηκε περισσότερο από το ένα τρίτο σε σχέση με το 2023 στα 7,93 τρισ. δολάρια. Καταλύτης υπήρξε η υποχώρηση του κόστους δανεισμού στο χαμηλότερο επίπεδο των τελευταίων ετών έναντι του κρατικού χρέους.

Η συρρίκνωση του spread

Είναι χαρακτηριστικό ότι τον Οκτώβριο το χάσμα μεταξύ των αποδόσεων των εταιρικών ομολόγων και των κρατικών ομολόγων στις ΗΠΑ έχει μειωθεί στο χαμηλότερο επίπεδο των τελευταίων σχεδόν 20 ετών, καθώς οι επενδυτές ποντάρουν πλέον σε μία «ήπια προσγείωση» (soft landing) για τη μεγαλύτερη οικονομία στον κόσμο.

Το spread — ή το πρόσθετο κόστος δανεισμού — που κατέβαλαν εταιρείες επενδυτικού επιπέδου σε σχέση με την κυβέρνηση των ΗΠΑ μειώθηκε σε μόλις 0,83 ποσοστιαίες μονάδες αυτή την εβδομάδα, στο χαμηλότερο επίπεδο από τον Μάρτιο του 2005.

Σύμφωνα μάλιστα με τα στοιχεία της ICE BofA, τα οποία παραθέτουν οι Financial Times, το spread για τους δανειολήπτες στην αγορά ομολόγων υψηλής απόδοσης ή «σκουπιδιών» είναι τώρα μόλις 2,89 ποσοστιαίες μονάδες, το χαμηλότερο από τα μέσα του 2007.

Φουλ οι μηχανές στις αγορές

Η αύξηση της δραστηριότητας ξεπέρασε την προηγούμενη κορύφωση το 2021, καθώς η ισχυρή ζήτηση των επενδυτών οδήγησε σε μείωση του κόστους για τους εταιρικούς δανειολήπτες, ακόμη και πριν η Ομοσπονδιακή Τράπεζα των ΗΠΑ και άλλες κεντρικές τράπεζες αρχίσουν να μειώνουν τα επιτόκια από τα υψηλά επίπεδα πολλών δεκαετιών.

«Οι αγορές λειτουργούν με όλους τους κυλίνδρους, και όχι μόνο» εξηγεί ο John McAuley, επικεφαλής της Citigroup για τις κεφαλαιαγορές χρέους στη Βόρεια Αμερική.

Ο φαρμακευτικός γίγαντας AbbVie άντλησε 15 δισ. δολάρια από την πώληση ομολόγων επενδυτικής διαβάθμισης τον Φεβρουάριο για να χρηματοδοτήσει τις εξαγορές των ImmunoGen και Cerevel Therapeutics, ενώ άλλοι μεγάλοι εκδότες το 2024 ήταν η Cisco Systems, ο φαρμακευτικός όμιλος Bristol Myers Squibb, ο ταλαιπωρημένος αεροδιαστημικός γίγαντας Boeing και η εταιρεία λιανικής Home Depot.

Οι τραπεζίτες λένε ότι αυτό το φθηνό κόστος χρηματοδότησης – τουλάχιστον σε σχέση με τα ασφαλή κρατικά ομόλογα – αρχικά έπεισε τις εταιρείες να επισπεύσουν την έκδοσή τους για να αποφύγουν τυχόν αναταράξεις στην αγορά γύρω από τις αμερικανικές εκλογές. Αλλά όταν τα spreads συσφίγγονταν περαιτέρω στον απόηχο της ηχηρής νίκης του Τραμπ, ορισμένοι αποφάσισαν να κλειδώσουν και τις δανειακές ανάγκες του επόμενου έτους. Επιπλέον οι επενδυτές στοιχημάτισαν ότι οι φορολογικές μειώσεις θα ενισχύσουν τα εταιρικά κέρδη.

«Αρχικά επρόκειτο απλώς για το «ας απορυθμίσουμε τη χρηματοδότησή μας για το έτος» τονίζει η Tammy Serbée, συν-επικεφαλής των κεφαλαιαγορών σταθερού εισοδήματος της Morgan Stanley. «Στη συνέχεια ήταν, ‘στην πραγματικότητα οι συνθήκες φαίνονται αρκετά ελκυστικές, γιατί να μην τραβήξουμε και το 2025 προς τα εμπρός;’».

Οι εισροές των επενδυτών

Παρά τα στενά spreads, το συνολικό κόστος δανεισμού παραμένει αυξημένο λόγω των υψηλών αποδόσεων των αμερικανικών ομολόγων, με τις αποδόσεις των εταιρικών ομολόγων επενδυτικής βαθμίδας να διαμορφώνονται στο 5,4%, έναντι 2,4% πριν από τρία χρόνια, σύμφωνα με τα στοιχεία της BofA.

Αυτές οι σχετικά υψηλές αποδόσεις του εταιρικού χρέους έχουν προσελκύσει μεγάλες εισροές, με τους επενδυτές να διοχετεύουν σχεδόν 170 δισ. δολάρια σε παγκόσμια αμοιβαία κεφάλαια εταιρικών ομολόγων το 2024, σύμφωνα με τα στοιχεία της EPFR, τα υψηλότερα που έχουν καταγραφεί ποτέ.

Ο Dan Mead, επικεφαλής της κοινοπραξίας επενδυτικής βαθμίδας της Bank of America, είπε ότι ήταν η πιο πολυσύχναστη χρονιά της τράπεζας για δανεισμό σε δολάρια υψηλής βαθμίδας εκτός από το 2020, όταν τα κίνητρα της πανδημίας προκάλεσαν φρενίτιδα εκδόσεων.

«Βγάλαμε μια εκτίμηση για κάθε μήνα σχετικά με το ποια αναμένεται να είναι η προσφορά … και κάθε μήνα η πραγματική προσφορά τις ξεπέρασε », πρόσθεσε.

Ακόμα και μετά την έκδοση του 2024, πολλοί τραπεζίτες αναμένουν μια σταθερή ροή δανεισμού το επόμενο έτος, καθώς οι εταιρείες αναχρηματοδοτούν το κύμα φθηνού χρέους που εξασφάλισαν κατά τη διάρκεια της πανδημίας.

Ο Marc Baigneres, παγκόσμιος συν-επικεφαλής της χρηματοδότησης επενδυτικής βαθμίδας στην JPMorgan, αναμένει ότι «η δραστηριότητα θα παραμείνει σταθερή» το επόμενο έτος. Αλλά τόνισε επίσης το «μπαλαντέρ» της «πιθανότητας για πιο σημαντικές, μεγάλης κλίμακας, χρηματοδοτούμενες με χρέος [συγχωνεύσεις και εξαγορές]».

Ωστόσο, ορισμένοι τραπεζίτες προειδοποίησαν ότι η φρενίτιδα του εταιρικού δανεισμού θα μπορούσε να επιβραδυνθεί εάν τα spreads διευρυνθούν σημαντικά από τα τρέχοντα επίπεδα.

«Η αγορά δεν τιμολογεί σχεδόν κανέναν καθοδικό κίνδυνο αυτή τη στιγμή», πρόσθεσε η Maureen O’Connor, παγκόσμια επικεφαλής της κοινοπραξίας χρέους υψηλής πιστοληπτικής διαβάθμισης της Wells Fargo. «Με τα spreads να έχουν τιμολογηθεί στην εντέλεια, βλέπετε να αυξάνεται ο ιδιοσυγκρατικός κίνδυνος».

Latest News

Σταθερά στο +5% ο Γενικός Δείκτης - Κατακτά και πάλι τις 1.600 μονάδες

Η αγορά έχει χωριστεί σήμερα σε αυτά τα χαρτοφυλάκια που θέλουν να αξιοποιήσουν το "παράθυρο" του ράλι ανακούφισης και να πάρουν μέρος στη βραχυπρόθεσμη έκθεση

Αποκλιμακώνονται οι αποδόσεις των αμερικανικών ομολόγων μετά το sell off

Οι ανησυχίες των επενδυτών αμβλύνθηκαν μετά την αναβολή για 90 μέρες των αμοιβαίων δασμών σε περισσότερες από 70 χώρες

Morgan Stanley: Φθηνές οι ελληνικές τράπεζες μετά την πτώση

Πώς θα επηρεαστούν από τη νέα πραγματικότητα οι ελληνικές τράπεζες, σύμφωνα με την Morgan Stanley

Γεν – Ελβετικό φράγκο: Κερδίζουν την εμπιστοσύνη των επενδυτών ως ασφαλή καταφύγια

Ανοδικά ο χρυσός πλησιάζει το υψηλό επίπεδο ρεκόρ

Στο άρμα του διεθνούς ράλι και το Χρηματιστήριο - Άλμα 6% για τον Γενικό Δείκτη

Το Χρηματιστήριο Αθηνών ακολουθεί με τη σειρά του το παγκόσμιο ράλι που πυροδότησε η τελευταία απόφαση του Αμερικανού προέδρου Ντόναλντ Τραμπ να «παγώσει» για 90 ημέρες τους δασμούς

Τη σκυτάλη του ράλι παίρνουν οι ευρωαγορές - Άλμα 7& για τον Stoxx 600

Ο πανευρωπαϊκός δείκτης Stoxx 600 σημειώνει άνοδο 6,96% - Αφορμή στάθηκε η τελευταία εξαγγελία του Αμερικανού προέδρου να μειώσει προσωρινά

Άλμα άνω του 9% για τον Nikkei - Ράλι στις αγορές της Ασίας

Ο δείκτης CSI 300 της ηπειρωτικής Κίνας σημείωσε άνοδο 1,45%, ενώ ο δείκτης Hang Seng του Χονγκ Κονγκ κέρδισε 2,96%

Ο Τραμπ «παγώνει» τους δασμούς και η Wall Street εκτοξεύεται - Σε ιστορικά υψηλά οι δείκτες

Ο Dow Jones σημείωσε τη μεγαλύτερη άνοδό του από τον Μάρτιο του 2020, ο Nasdaq Composite είχε τη δεύτερη καλύτερη συνεδρίαση όλων των εποχών ενώ ο S&P 500 σημείωσε τη μεγαλύτερη ημερήσια άνοδο από το 2008

Γιατί οι επενδυτές πουλάνε τα «ασφαλή» κρατικά ομόλογα των ΗΠΑ

Τα hedge funds, η ύφεση και οι φόβοι για αντίποινα της Κίνας

Πάγωσε τους δασμούς ο Τραμπ… πρωτοφανές το ράλι στη Wall Street

Η Apple σημειώνει άνοδο 7%, η Nvidia κερδίζει 10% και η Walmart ενισχύεται κατά 9%

![Airbnb: Ρεκόρ διανυκτερεύσεων σε καταλύματα βραχυχρόνιας μίσθωσης – Στα ύψη η ζήτηση σε Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης