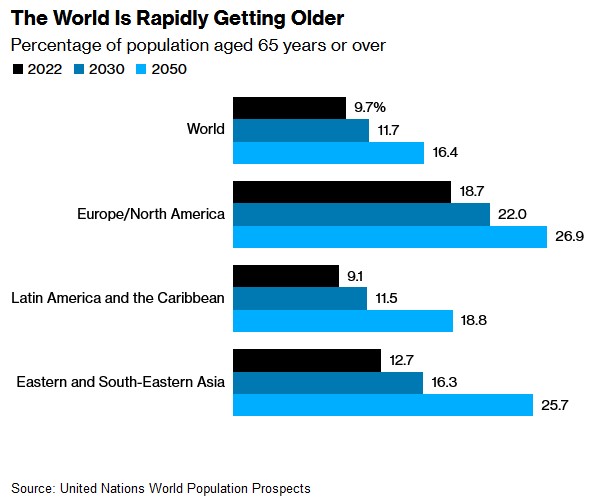

Μία πρόκληση την οποία καλούνται να αντιμετωπίσουν οι αγορές στο μέλλον, είναι το πώς θα προσαρμόσουν τις επενδύσεις τους σε ένα περιβάλλον ενός πληθυσμού που γίνεται ολοένα και πιο γερασμένος.

Όπως αναφέρει το Bloomberg, ήδη επενδυτικά ταμεία και χώρες έχουν προχωρήσει σε διαφοροποιήσεις στα επενδυτικά τους χαρτοφυλάκια, προετοιμαζόμενες για ένα μέλλον που μερικοί ξε αυτών σημειώνουν είναι πιο κοντά από ό,τι ορισμένοι νομίζουν.

Πώς Gen X και millennials αλλάζουν τις επενδύσεις του μέλλοντος

Για την Ιντάνα Άπιο, που πέρασε 15 χρόνια στην Ομοσπονδιακή Τράπεζα της Νέας Υόρκης αναλύοντας το ιστορικό των κρίσεων δημόσιου χρέους και τώρα εργάζεται ως διαχειρίστρια αμοιβαίων κεφαλαίων στην First Eagle Investments, (με κεφάλαια ύψους 138 δισεκατομμυρίων δολαρίων), το συμπέρασμα είναι ένα: Τα ομόλογα του αμερικανικού δημοσίου είναι πολύ επικίνδυνα για να τα κατέχει κανείς.

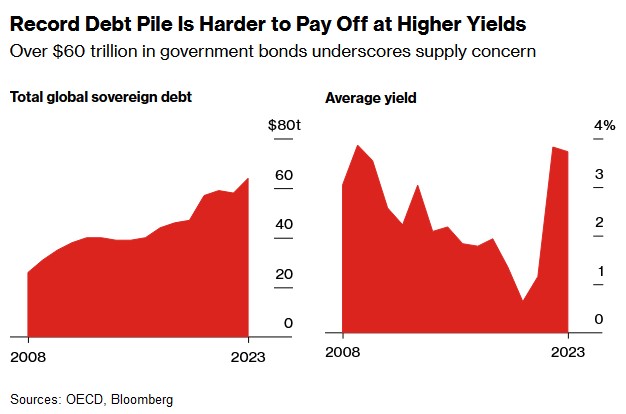

Η έκκληση αυτή ξεπερνά κατά πολύ τον χρόνο των πολυαναμενόμενων μειώσεων των επιτοκίων της Ομοσπονδιακής Τράπεζας των ΗΠΑ. Συνδέεται με μια νέα εποχή ταχύτερου πληθωρισμού, υψηλότερων κρατικών δαπανών για την υγεία και μεγαλύτερων ελλειμμάτων. Και πίσω από όλα αυτά; Το γεγονός ότι ο κόσμος γερνάει γρήγορα.

Στροφή σε μετοχές και εμπορεύματα

Αντί να αγοράζει αυτό που θεωρείται το ασφαλέστερο περιουσιακό στοιχείο στον κόσμο για να εξισορροπήσει τις μετοχές και τις πιστώσεις της, η Appio προσθέτει χρυσό. Οι αποδόσεις των κρατικών ομολόγων μακράς διάρκειας απλώς δεν προσφέρουν αρκετή αντιστάθμιση, εκτιμά, επισημαίνοντας την αύξηση του κρατικού δανεισμού των ΗΠΑ που πολλοί φοβούνται ότι θα μπορούσε να επισπεύσει μια κρίση χρέους τα επόμενα χρόνια.

Όμως η Άπιο δεν είναι η μόνη που ακολουθεί αυτή τη στρατηγική. Η στρατηγική της είναι να αποφύγει τα ομόλογα μεγαλύτερης διάρκειας, τα οποία θα μπορούσαν να δεχτούν το μεγαλύτερο πλήγμα εάν οι αυξανόμενες κρατικές δαπάνες που σχετίζονται με την ηλικία επιδεινώσουν την εικόνα του δημόσιου χρέους. Άλλοι μεγάλοι διαχειριστές κεφαλαίων, όπως η BlackRock Inc., η Royal London Asset Management και η γερμανική DWS Group, αναζητούν επίσης τρόπους για να επενδύσουν – και να προστατεύσουν – τα χρήματα των πελατών τους σε ένα τέτοιο περιβάλλον.

Ο αντίκτυπος στις χρηματοπιστωτικές αγορές θα γίνει αισθητός σε όλες τις κατηγορίες περιουσιακών στοιχείων και τις γεωγραφικές περιοχές και δεν υπάρχει μία λύση που να ταιριάζει σε όλους. Ωστόσο, πολλές από τις στρατηγικές που εφαρμόζονται για την αντιμετώπιση της γκριζοποίησης του κόσμου αντανακλούν τις ανησυχίες για τον πληθωρισμό: Λιγότερα ομόλογα, περισσότερες μετοχές και εμπορεύματα. Αυτό που είναι επίσης σαφές είναι ότι πρόκειται για μια πρόκληση που δεν μπορεί να αναβληθεί.

«Θεωρούμε ότι τα δημογραφικά στοιχεία είναι ένα τρένο που κινείται αργά, αλλά αυτό στην πραγματικότητα δεν ισχύει», δήλωσε ο Έρικ Βάισμαν, διαχειριστής χαρτοφυλακίου στην MFS Investment Management, η οποία διαχειρίζεται επενδύσεις ύψους 607 δισεκατομμυρίων δολαρίων στη Βοστώνη. «Είναι ένα τρένο που έρχεται με ορμή προς το μέρος μας και αν δεν κατέβεις από τις ράγες θα σε πατήσει».

Ο Βάισμαν είναι ένας από εκείνους που υιοθετούν την άποψη ότι καθώς τα ποσοστά γεννήσεων μειώνονται και οι πληθυσμοί γερνούν, οι εταιρείες θα ανταγωνίζονται περισσότερο για τους εργαζόμενους, αυξάνοντας τους μισθούς. Για τον ίδιο, αυτό σημαίνει τοποθέτηση για τόκους – και αποδόσεις ομολόγων – που ενδεχομένως θα είναι υψηλότερα τα επόμενα χρόνια από ό,τι πολλοί αναμένουν σήμερα.

Το ποσοστό γεννήσεων στη Νότια Κορέα βρίσκεται σε χαμηλό επίπεδο ρεκόρ, τόσο η Ιταλία όσο και η Γερμανία έχουν αναφέρει μειωμένους αριθμούς γεννήσεων και υπήρξαν προειδοποιήσεις από τον διευθύνοντα σύμβουλο της BlackRock, Λάρι Φινκ και τον επενδυτή Στάνλεϊ Ντράκενμιλερ για μια διαφαινόμενη κρίση συνταξιοδότησης. Όταν η Fitch υποβάθμισε τις ΗΠΑ πέρυσι, αναφέρθηκε στο κόστος της γήρανσης του πληθυσμού μεταξύ των λόγων της.

Οι αποδόσεις των κρατικών ομολόγων μεγαλύτερης διάρκειας «δεν αντισταθμίζουν πραγματικά τον μακροπρόθεσμο κίνδυνο», σημειώνει η Άπιο.

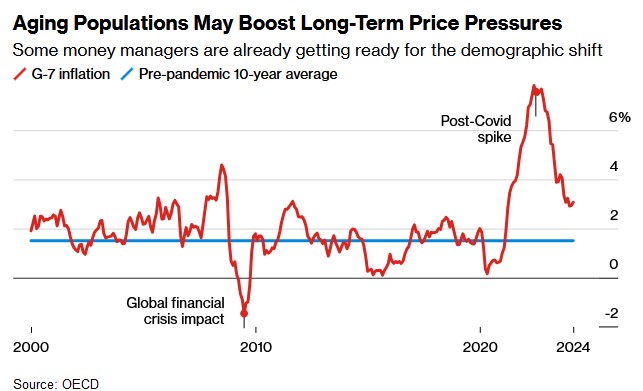

Ο πληθωρισμός και μια… εξαίρεση

Η υπόθεση του πληθωρισμού βασίζεται εν μέρει σε μια απλή ιδέα: περισσότεροι ηλικιωμένοι ξοδεύουν, λιγότεροι νέοι παράγουν. Δεδομένης αυτής της άποψης, η οποία είναι αρκετά διαδεδομένη μεταξύ επενδυτών, ορισμένες κατηγορίες περιουσιακών στοιχείων προσελκύουν ιδιαίτερη προσοχή.

Η Royal London Asset Management προσανατολίζεται στις αγορές μετοχών και εμπορευμάτων αντί για το χρέος. Ο Τρέβορ Γκρίθαμ, του βρετανικού διαχειριστή περιουσιακών στοιχείων ύψους 205 δισ. δολαρίων προτιμά τα εμπορεύματα, τα εμπορικά ακίνητα και τη βαριά σε πόρους βρετανική αγορά μετοχών για να διασφαλίσει το χαρτοφυλάκιό του σε έναν κόσμο με έναν πληθυσμό που γερνάει και υψηλότερο πληθωρισμό.

«Σκεφτόμαστε οπωσδήποτε τις πληθωριστικές συνέπειες της δημογραφικής εξέλιξης στη στρατηγική μας κατανομή περιουσιακών στοιχείων», δήλωσε στο Bloomberg. Ο πληθωρισμός τείνει να πλήττει τους επενδυτές ομολόγων διαβρώνοντας την αξία των χαρτοφυλακίων τους με την πάροδο του χρόνου. Αυτό οφείλεται στο γεγονός ότι το εισόδημα από το σταθερό κουπόνι αξίζει λιγότερο σε πραγματικούς όρους κάθε χρόνο, ενώ το ίδιο το ομόλογο μπορεί να υποτιμηθεί εάν οι κεντρικές τράπεζες αυστηροποιήσουν την πολιτική τους για να καταπνίξουν τις πιέσεις στις τιμές.

Η ιαπωνική εξαίρεση

Οι ανησυχίες για τον πληθωρισμό φαίνεται να έρχονται σε αντίθεση με την εμπειρία της Ιαπωνίας, με τον γηραιότερο πληθυσμό στον κόσμο και την εποχή της αργής ανάπτυξης και του αποπληθωρισμού, ένα σκηνικό που θα ευνοούσε τα ομόλογα.

Αλλά η εμπειρία της Ιαπωνίας ήταν πιθανότατα εξαίρεση και εν μέρει επηρεάστηκε από τις αποπληθωριστικές πιέσεις από τα φθηνά κινεζικά προϊόντα αυτόν τον αιώνα, σύμφωνα με το «The Great Demographic Reversal», ένα βιβλίο του 2020 των Μανόι Πραντχάν και Τσαρλς Γκούντχαρτ.

Τώρα, η συρρίκνωση του πληθυσμού και οι εμπορικές εντάσεις με τις ΗΠΑ και την Ευρώπη σημαίνουν ότι αυτές οι αποπληθωριστικές δυνάμεις από την Κίνα εξασθενούν. «Αν πάρουμε την Κίνα ως το πρόσωπο της δημογραφικής εξέλιξης, το μέλλον φαίνεται πιο πληθωριστικό», δήλωσε ο Πραντχάν, πρώην στρατηγικός αναλυτής της Morgan Stanley και ιδρυτής της Talking Heads Macroeconomics. «Σχεδόν κάθε οικονομία ακολουθεί πράσινες πολιτικές και η αποπαγκοσμιοποίηση έχει σημάνει περισσότερες δαπάνες για τις ένοπλες δυνάμεις. Υπάρχει διάθεση για τόνωση της ζήτησης και η Κίνα δεν είναι σε θέση να αντισταθμίσει αυτή τη ζήτηση τόσο επαρκώς όσο στο παρελθόν»

Μετοχές

Τα Ηνωμένα Έθνη προβλέπουν ότι ένας στους έξι ανθρώπους θα είναι 65 ετών και άνω μέχρι το 2050. Η σωστή προσαρμογή των επενδύσεων σε αυτόν τον κόσμο αποτελεί ιδιαίτερο μέλημα των συνταξιοδοτικών ταμείων, μιας τεράστιας ομάδας που διαχειρίζεται περίπου 50 τρισεκατομμύρια δολάρια παγκοσμίως και πρέπει να ευθυγραμμίσει τις επενδυτικές στρατηγικές για να διασφαλίσει ότι θα ανταποκριθεί στις υποχρεώσεις έναντι των μελλοντικών συνταξιούχων.

Για την DWS, η οποία εποπτεύει 941 δισεκατομμύρια ευρώ, αυτό σήμαινε τη μετατόπιση των συνταξιοδοτικών κεφαλαίων από το σταθερό εισόδημα στις μετοχές, σύμφωνα με τη Βέρα Φέλινγκ, CIO Δυτικής Ευρώπης. Παράλληλα, αγοράζει swaps πληθωρισμού και επενδύει σε έργα υποδομής με έσοδα που συνδέονται με τον μελλοντικό πληθωρισμό.

«Σε ένα περιβάλλον όπου έχουμε μακροπρόθεσμες προσδοκίες για τον πληθωρισμό σε υψηλότερο επίπεδο από ό,τι στο παρελθόν, τα συνταξιοδοτικά χαρτοφυλάκια θα χρειαστούν μεγαλύτερη έκθεση σε περιουσιακά στοιχεία που θα μπορούσαν να συμβάλουν στον μετριασμό αυτής της επίδρασης», δήλωσε η ίδια.

Συνήθως, καθώς οι άνθρωποι πλησιάζουν προς τη συνταξιοδότηση, οι διαχειριστές των συντάξεών τους προτιμούν να διατηρούν περισσότερα ομόλογα προκειμένου να προστατεύσουν το χαρτοφυλάκιο από τις διακυμάνσεις της αγοράς μετοχών. Αυτό μπορεί να χρειαστεί να αλλάξει, λέει ο Νέιθαν Θουφτ της Manulife Investment Management, όπου έχει γίνει στροφή προς τις μετοχές.

«Ακόμη και κατά τη συνταξιοδότηση, υποστηρίζουμε ότι οι πελάτες πρέπει να έχουν 50% ή περισσότερο σε μετοχές», δήλωσε. «Οι περισσότεροι άνθρωποι δεν αποταμιεύουν επαρκώς και έτσι χρειάζονται αυτό το μετοχικό ρίσκο».

Οι κυβερνήσεις πρέπει επίσης να προετοιμαστούν, κατά το πρότυπο της απόφασης της Ιαπωνίας (GPIF) το 2014 να αναλάβει μεγαλύτερο μετοχικό κίνδυνο στο κρατικό συνταξιοδοτικό επενδυτικό της ταμείο. Ο Στέφεν Γιεν της Eurizon SLJ Capital παροτρύνει τις ΗΠΑ και την Ευρώπη να είναι ακόμη πιο τολμηρές από το GPIF, το οποίο έχει κατανομή 50/50 μεταξύ μετοχών και ομολόγων- αντίθετα, λέει, θα πρέπει να μιμηθούν το μοντέλο 70/30 της Νορβηγίας.

Latest News

Η Κίνα αντικαθιστά τον κορυφαίο διεθνή εμπορικό διαπραγματευτή της

Ποιος είναι ο νέος επικεφαλής για την Κίνα στις εμπορικές διαπραγματεύσεις - Τι σηματοδοτεί η αλλαγή

Η Nvidia θα «χάσει» 5,5 δισ. καθώς οι ΗΠΑ περιορίζουν τις πωλήσεις chip στην Κίνα

Η Nvidia ανακοίνωσε ότι οι ΗΠΑ έχουν ξεκαθαρίσει ότι οι νέοι περιορισμοί είναι απαραίτητοι για την αντιμετώπιση του κινδύνου χρήσης τσιπ H20 σε «έναν υπερυπολογιστή στην Κίνα»

Οι ταχύτερα αναπτυσσόμενες κατηγορίες FMCG στην Ευρώπη - Έρευνα Circana

Η Circana δημοσιεύει σε συνεργασία με το περιοδικό ESM τις κατηγορίες προϊόντων που κατέγραψαν τη μεγαλύτερη ανάπτυξη τον τελευταίο χρόνο

Το Εμπορικό Επιμελητήριο της ΕΕ στην Κίνα ζητάει από το Πεκίνο να αλλάξει εμπορική πολιτική

Τι ζητούν οι επιχειρήσεις που δραστηριοποιούνται στην Κίνα, στον απόηχο του εμπορικού πολέμου που κήρυξε ο Τραμπ

Οι ΗΠΑ αντιδρούν, αλλά συνεχίζουν τις συζητήσεις για τον παγκόσμιο φόρο - Τι λέει ο ΟΟΣΑ

Περισσότερες από 135 χώρες υπέγραψαν τη μεγαλύτερη εταιρική φορολογική μεταρρύθμιση εδώ και περισσότερα από τέσσερα χρόνια πριν

Η PwC αποχωρεί από την Αφρική για να αποφύγει τα σκάνδαλα

Ο παγκόσμιος πρόεδρος της PwC, Mohamed Kande, αντιμετωπίζει τις συνέπειες των σκανδάλων σε πολλές ηπείρους από τότε που ανέλαβε τον ρόλο τον Ιούλιο

Και τα κρίσιμα ορυκτά στο έλεος των δασμών Τραμπ

Η έρευνα που ξεκινούν οι Ηνωμένες Πολιτείες απειλεί να πυροδοτήσει έναν νέο κρίσιμο εμπορικό πόλεμο ορυκτών

Με ρυθμό 5,4% έτρεξε η κινεζική οικονομία το α' τρίμηνο

Η UBS εκτίμησε ότι λίγο λιγότερο από το 60% των εισαγωγών των ΗΠΑ από την Κίνα υπόκεινται σε μέγιστο δασμό 145%

Κίνα για δασμούς: «Δεν θα πέσει δα και ο ουρανός να μας πλακώσει»

Η Κίνα δεν τρομάζει από τον εμπορικό πόλεμο με τις ΗΠΑ και βασίζεται στην «τεράστια εσωτερική αγορά» των 1,4 δισ. καταναλωτών

Τράπεζες: Τα γραφεία συναλλαγών βγάζουν τρελό χρήμα από το χάος των δασμών του Τραμπ

Οι τράπεζες Goldman Sachs, JPMorgan και Morgan Stanley σημείωσαν τεράστια άλματα στα έσοδα από συναλλαγές

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης