Ένας πρώην διαχειριστής hedge fund, του οποίου η εταιρεία κέρδισε δισεκατομμύρια κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης, είναι έτοιμος να «επιτεθεί» και πάλι, καθώς βλέπει απειλές για την σταθερότητα της αγοράς σε επίπεδο που δεν έχει παρατηρηθεί από το 2008.

Ο λόγος για τον Στιβ Ντιγκλ, που με το το οικογενειακό γραφείο του, Vulpes Investment Management, αναζητά έως και 250 εκατ. δολάρια από επενδυτές ήδη από το πρώτο τρίμηνο, δήλωσε ο επενδυτής με έδρα την Οξφόρδη του Ηνωμένου Βασιλείου στο Bloomberg.

Schroders: Ποιες ευκαιρίες φέρνει το 2025 στους επενδυτές – Ποιες μετοχές θα «λάμψουν»

Ο Ντιγκλ, η εταιρεία του οποίου κέρδισε 3 δισεκατομμύρια δολάρια μεταξύ 2007 και 2008, συγκεντρώνει τα χρήματα για ένα hedge fund και διαχειριζόμενους λογαριασμούς που έχουν σχεδιαστεί για να παράγουν υψηλές αποδόσεις σε περιόδους κατάρρευσης της αγοράς και να επωφελούνται από στοιχήματα σε ανοδικές και πτωτικές μετοχές σε πιο ήρεμες περιόδους.

Από τις παλιές στις νέες επενδύσεις

Η ιδέα για την ίδρυση του νέου ταμείου προέκυψε αφού η εταιρεία ανέπτυξε ένα μοντέλο για τη χρήση τεχνητής νοημοσύνης για την ανάγνωση μεγάλου όγκου δημόσιων πληροφοριών. Βοήθησε στον εντοπισμό εταιρειών στην ευρύτερη περιοχή Ασίας-Ειρηνικού με υψηλή πιθανότητα έκρηξης, λόγω επικίνδυνης συμπεριφοράς, όπως υψηλή μόχλευση, αναντιστοιχία ενεργητικού-παθητικού ή ακόμη και απόλυτη απάτη, όπως επισήμανε ο Ντιγκλ στο Bloomberg. Το χαρτοφυλάκιο μετοχών θα έχει επίσης μεμονωμένες μετοχές ή δείκτες ως ανοδικά στοιχήματα.

Ο Ντιγκλ πραγματοποιεί τη μεγαλύτερη ώθησή του στις συναλλαγές μεταβλητότητας, μετά το κλείσιμο τον Μάρτιο του 2011 της προηγούμενης εταιρείας του Artradis Fund Management Pte. Η τότε εταιρεία hedge fund με έδρα τη Σιγκαπούρη είδε τα περιουσιακά στοιχεία να διογκώνονται σε σχεδόν 5 δισεκατομμύρια δολάρια το 2008, ενισχυμένα από τα κέρδη από τα στοιχήματα στις ανατροπές των αγορών και τα προβλήματα των τραπεζών, για να πέσει αργότερα θύμα της στροφής των αγορών που προκάλεσε η πρωτοφανής παρέμβαση των κεντρικών τραπεζών.

Όπως τη διετία 2005-2007

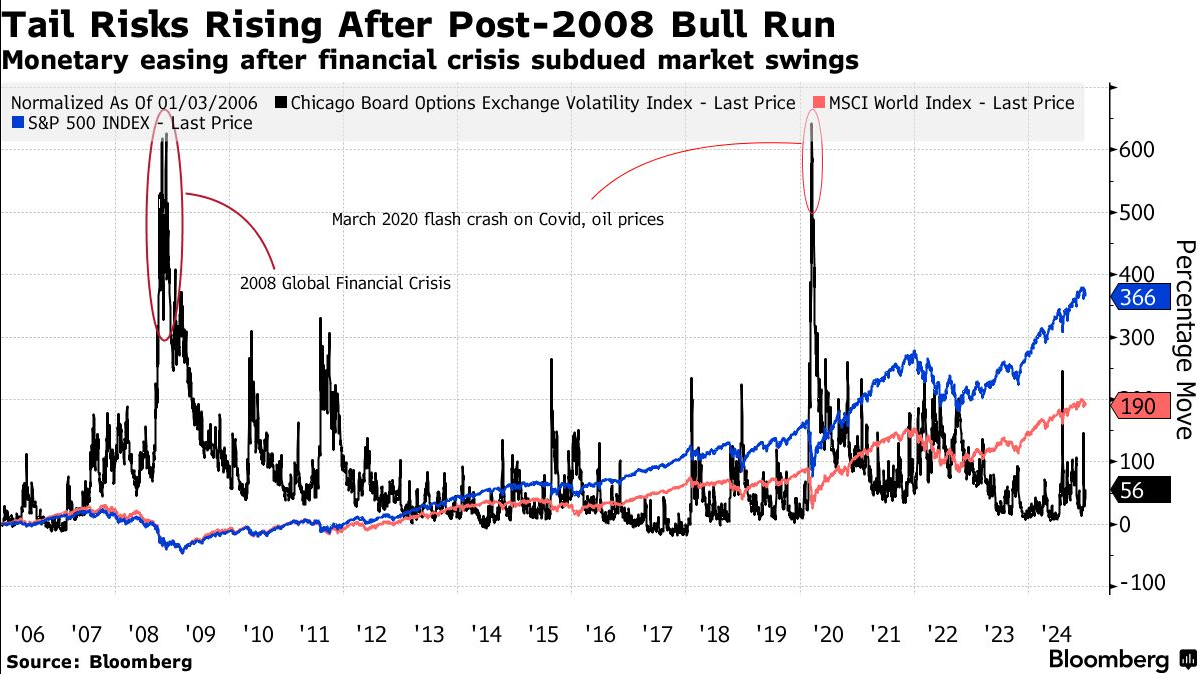

«Ο αριθμός των γραμμών αστοχίας εκεί έξω σήμερα είναι μεγαλύτερος και οι πιθανότητες να πάει κάτι στραβά είναι σημαντικά μεγαλύτερες, αλλά οι τιμές των κινδύνων έχουν μειωθεί», εξήγησε ο επενδυτής, κάνοντας σύγκριση με τις συνθήκες που επικρατούσαν κατά τη διάρκεια μιας δεκαετίας και πλέον της χαλαρής νομισματικής πολιτικής. «Έτσι, βρισκόμαστε κατά κάποιον τρόπο σε μια ανάλογη κατάσταση με αυτή που βρισκόμασταν το 2005 έως το 2007».

Μεταξύ των πιθανών σημείων ανάφλεξης είναι οι εκτεταμένες αποτιμήσεις των αμερικανικών μετοχών, η πληθώρα της αγοράς γραφείων πρώτης κατοικίας της χώρας, το αυξημένο ομοσπονδιακό χρέος και τα στενά πιστωτικά περιθώρια. Μια νέα «γενιά της αγοράς των ταύρων» από εμπόρους που εισήλθαν στον κλάδο μετά το 2008 έχουν οδηγήσει μια μικρή ομάδα αμερικανικών τεχνολογικών μετοχών και κρυπτογράφησης σε ιλιγγιώδη ύψη, όπως αναφέρει ο Ντιγκλ. Εν τω μεταξύ, είναι φθηνότερο να αγοράζει κανείς μέσα για να προστατεύεται από τις ροές, πρόσθεσε.

Η σκιά της Κίνας

Σε άλλα σημεία, ο επενδυτής αναφέρθηκε στις αυξανόμενες γεωπολιτικές εντάσεις και στα προβλήματα των σκιωδών τραπεζών της Κίνας. Οι ιδιώτες παίκτες, η αυξανόμενη δύναμη των παθητικών επενδυτικών κεφαλαίων και οι traders υψηλής συχνότητας θα επιδεινώσουν πιθανότατα τις ροές, όπως έκαναν τον Μάρτιο του 2020 και τον Αύγουστο του 2024, ανέφερε η Vulpes σε ένα έγγραφο μάρκετινγκ για το νέο αμοιβαίο κεφάλαιο.

Η κληρονομιά της Artradis

Πρώην επικεφαλής διαφόρων ομάδων της Lehman Brothers Holdings Inc., ο Ντιγκλ ίδρυσε την Artradis μαζί με τον Ρίτσαρντ Μαγίδης το 2001. Κατά την προετοιμασία της χρηματοπιστωτικής κρίσης, η εταιρεία του χρησιμοποίησε εξωχρηματιστηριακά δικαιώματα προαίρεσης και ανταλλαγές διακύμανσης που αγόρασε από τις τράπεζες ως στοιχήματα σε αιχμές στις διακυμάνσεις των τίτλων.

Η Artradis συσσώρευσε επίσης κάποια στιγμή συμβάσεις ανταλλαγής πιστωτικού κινδύνου με ονομαστική αξία άνω των 8 δισεκατομμυρίων δολαρίων στις ίδιες τράπεζες που της πούλησαν αυτά τα παράγωγα κινδύνου. Χρησιμοποιήθηκαν εν μέρει ως αντιστάθμισμα έναντι της αδυναμίας των τραπεζών να εκπληρώσουν τις υποχρεώσεις τους εάν οι αγορές κατέρρεαν και εν μέρει ως στοιχήματα στην κακή διαχείριση κινδύνου των δανειστών.

Το CDS της Lehman Brothers διακανονίστηκε σε 367 φορές την τιμή που πλήρωσε η Artradis αφού η τράπεζα κατέθεσε αίτηση πτώχευσης τον Σεπτέμβριο του 2008, ενώ το ίδιο μέσο για την UBS Group AG απέφερε απόδοση περίπου 20 φορές, όπως τόνισε ο επενδυτής.

Η ιδέα για την ίδρυση του νέου ταμείου προέκυψε αφού η εταιρεία ανέπτυξε ένα μοντέλο για τη χρήση τεχνητής νοημοσύνης για την ανάγνωση μεγάλου όγκου δημόσιων πληροφοριών

Η μεταβλητότητα

Τα hedge funds που ποντάρουν αμιγώς στην αύξηση της μεταβλητότητας, τείνουν να χάνουν χρήματα κατά τη διάρκεια των πιο ήρεμων ημερών των αγορών. Μετά το κλείσιμο της Artradis, το οικογενειακό γραφείο του Ντιγκλ έχει επενδύσει σε οπωρώνες αβοκάντο στη Νέα Ζηλανδία, σε ακίνητα στη Γερμανία, σε μια εταιρεία βιοτεχνολογίας στο Ηνωμένο Βασίλειο και σε μετοχές που θα μπορούσαν να επωφεληθούν από τον ευρωπαϊκό επανεξοπλισμό μετά τη ρωσική εισβολή στην Ουκρανία.

Αν και η Vulpes έπαιζε περιστασιακά με συναλλαγές μεταβλητότητας κατά τη διάρκεια των τελευταίων ετών, δεν κατέβαλε σοβαρή προσπάθεια στο παρελθόν, εν μέρει λόγω της απουσίας ευκαιριών συναλλαγών που θα μπορούσαν να βοηθήσουν στην αντιστάθμιση τέτοιων απωλειών. Οι συναλλαγές κεφαλαιακής διάρθρωσης που χρησιμοποιούσε η Artradis για να επιδοτεί τις απώλειες του tail risk τα πρώτα χρόνια της λειτουργίας της, έχουν γίνει λιγότερο κερδοφόρες.

Στα 60 του χρόνια, ο Ντιγκλ δεν θα επιστρέψει στις καθημερινές συναλλαγές, επιλέγοντας να παρέχει υπηρεσίες συμβουλευτικής για τη συνολική διαχείριση του κινδύνου του τμήματος μεταβλητότητας. Ο Ρόμπερτ Έβανς με έδρα τη Σιγκαπούρη, ο οποίος εργάστηκε σε εταιρείες όπως η Citigroup Inc. θα είναι ο κύριος διαχειριστής χαρτοφυλακίου του αμοιβαίου κεφαλαίου.

«Είναι ανόητο να προσπαθείς να πεις ότι η αγορά θα καταρρεύσει σίγουρα το 2025, επειδή πρόκειται για ανθρώπινη συμπεριφορά», δήλωσε ο Ντιγκλ. Παρόλα αυτά, «όλοι πρέπει να αρχίσουν να σκέφτονται ξανά τις αντισταθμίσεις τους».

Latest News

Γιατί η Sony αυξάνει τις τιμές του PlayStation 5 στην Ευρώπη και το Ηνωμένο Βασίλειο

Η Sony ανέφερε «ένα σκηνικό ενός δύσκολου οικονομικού περιβάλλοντος, συμπεριλαμβανομένου του υψηλού πληθωρισμού και των κυμαινόμενων συναλλαγματικών ισοτιμιών»

Σε κρίση το μεγαλύτερο διυλιστήριο της Ιταλίας τρία χρόνια μετά την πώληση από τη Lukoil

Η αναφορά των Financial Times σε γνωστό Έλληνα εφοπλιστή -το όνομα του οποίου έχει συνδεθεί με τη Lukoil- και το ρωσικό πετρέλαιο.

Υποψίες για χειραγώγηση της Wall Street από τον Ντόναλντ Τραμπ

Δημοκρατικοί βουλευτές καταγγέλλουν χοντρό χρηματιστηριακό παιχνίδι με τα «είπα-ξείπα» του πλανητάρχη για τους δασμούς

Βουτιά στις πωλήσεις της LVMH - Προ των πυλών μεγάλη ύφεση στην αγορά πολυτελείας

Η LVMH ελέγχεται από τον γάλλο δισεκατομμυριούχο Μπερνάρ Αρνό, διευθύνοντα σύμβουλο και πρόεδρο του ομίλου,

Ηχηρό όχι Χάρβαρντ σε συμφωνία με την κυβέρνηση Τραμπ

Το Χάρβαρντ δεν θα «διαπραγματευτεί την ανεξαρτησία του ή τα συνταγματικά του δικαιώματα»

Τι ανησυχεί την Γέλεν

Αμφισβητείται «η ασφάλεια του θεμελίου του παγκόσμιου χρηματοπιστωτικού συστήματος, δηλαδή των αμερικανικών ομολόγων», λέει η Γέλεν

Τρόμος στη Βρετανία για «πλημμυρίδα» κινεζικών προϊόντων μετά τους δασμούς Τραμπ

Οι εταιρείες στη Βρετανία σημαίνουν συναγερμό για τα φθηνότερα αγαθά που «ανακατευθύνονται» από τις ΗΠΑ προς άλλες αγορές

Η ΕΕ δίνει κινητά μίας χρήσης στο προσωπικό που ταξιδεύει στις ΗΠΑ

Η ΕΕ, φοβούμενη πιθανή κατασκοπεία από τις ΗΠΑ, άλλαξε τις ταξιδιωτικές οδηγίες για τους αξιωματούχους της, αναφέρουν οι FT

Σε δίκη ο δημιουργός της Meta - Γιατί εξαγόρασε Instagram και WhatsApp

Οι αμερικανικές αρχές επιβολής της αντιμονοπωλιακής νομοθεσίας επιδιώκουν να ακυρώσουν τις συμφωνίες απόκτησης των Instagram και WhatsApp απο τη Meta

Σε αναστολή τα αντίμετρα της ΕΕ στους δασμούς Τραμπ - Ποια είναι τα επόμενα βήματα

Τα αντίμετρα της ΕΕ που μπαίνουν σε αναστολή καλύπτουν αμερικανικές εξαγωγές αξίας 21 δισ. ευρώ

![Εξοχική κατοικία: Κέρδη από την αξιοποίηση στην Ελλάδα – Οι αποδόσεις των νεόδμητων [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/04/paros-768x512-1-600x400.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης