Το δολάριο ΗΠΑ έχει ισχυροποιηθεί σημαντικά έναντι όλων των υπολοίπων «μεγάλων» νομισμάτων, κάτι που ενδέχεται να συνεχιστεί στο εγγύς μέλλον.

Ενδεικτικά, ο Δείκτης Δολαρίου DX κερδίζει 10% σε λιγότερο από 4 μήνες, αρχής γενομένης της προεξόφλησης για την υστερόχρονη επικυριαρχία του Trump στις εκλογές του Νοεμβρίου. Επίσης, ο Δείκτης καταγράφει υψηλά διετίας και απέχει μόλις 4% από την πρόσφατη κορυφή του 2022, η οποία μάλιστα είναι υψηλά 20ετίας.

Τρεις είναι οι κύριοι παράγοντες που συντελούν αφενός στην έως τώρα ανοδική έκρηξη, αφετέρου στην αυξημένη πιθανότητα να συνεχιστεί αυτή η εικόνα: οι υψηλές αποδόσεις στα κρατικά χρεόγραφα, το μακροοικονομικό πλαίσιο στις ΗΠΑ και οι επικείμενες πολιτικές της νέας κυβέρνησης (από 20 Ιανουαρίου επισήμως).

Τρεις παράγοντες

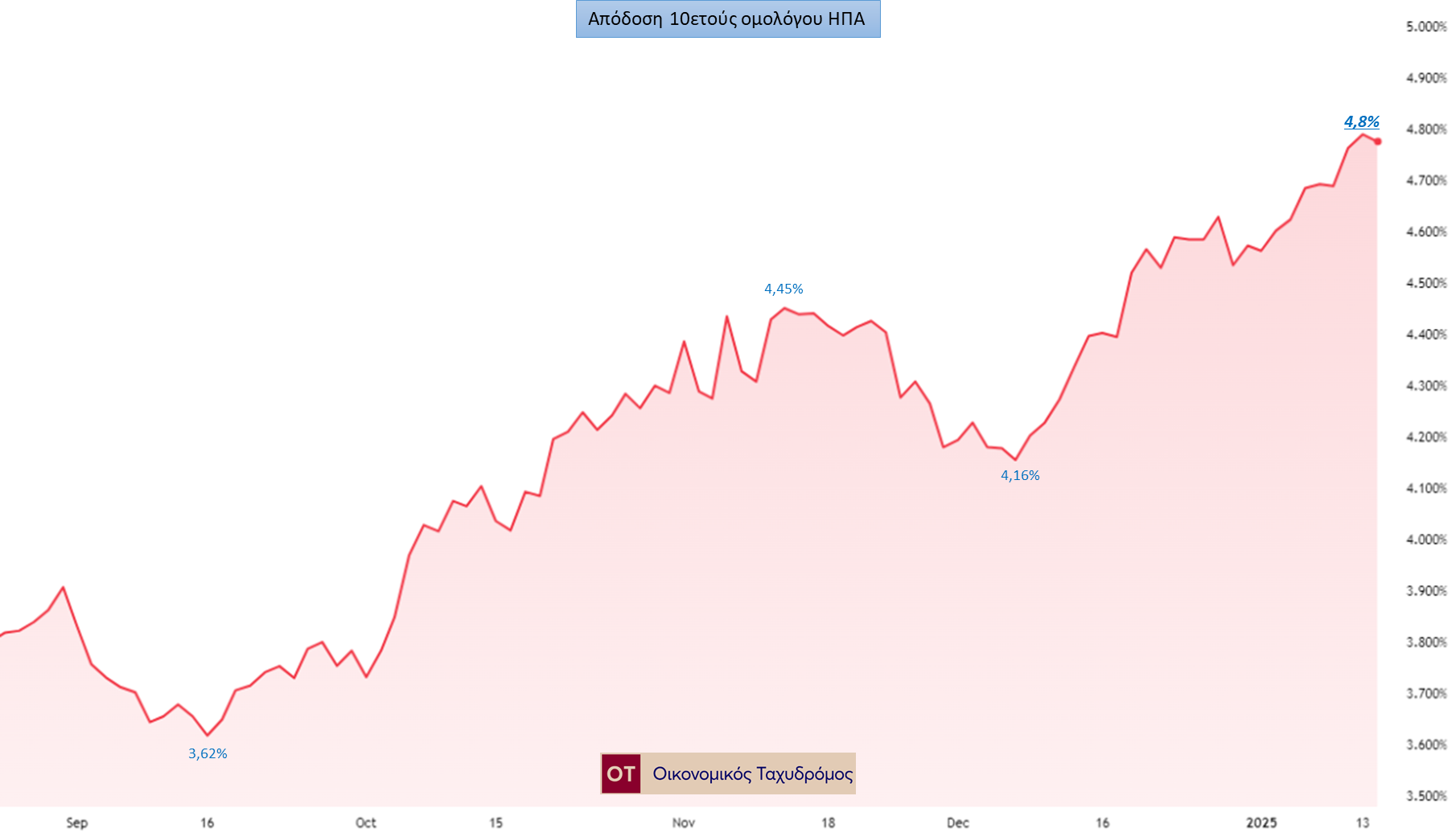

Καταρχάς, η κατάσταση στην αγορά κρατικών ομολόγων των ΗΠΑ δικαιολογεί τόσο την παραμονή των επενδυτών σε δολαριακό καθεστώς, όσο και την προσέλκυση νέων, τουλάχιστον εκείνων που αναζητούν σταθερές (και μάλλον ασφαλείς) αποδόσεις. Υπενθυμίζουμε ότι το 10ετές αμερικανικό κρατικό ομόλογο αναφοράς αποδίδει 4,8%, ενώ στα μέσα Σεπτεμβρίου 2024 απέδιδε 3,62%.

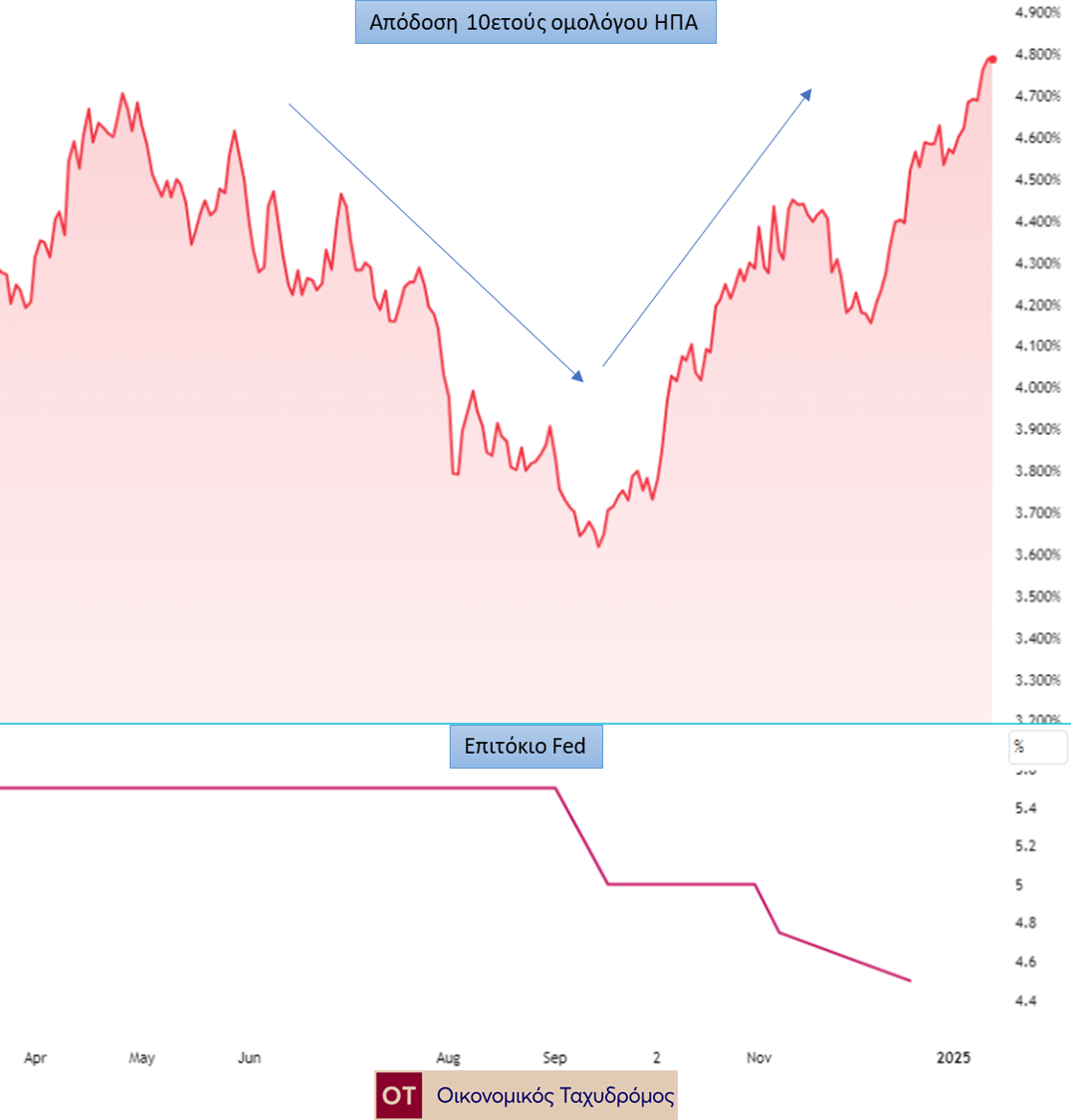

Η κατά 118 μ.β. (!) διαφορά σε μόλις 4 μήνες οφείλεται στο γεγονός ότι οι επενδυτές “πήραν πίσω” τα στοιχήματα για επιθετικότερη μείωση επιτοκίων της Ομοσπονδιακής Τράπεζας. Με λίγα λόγια, από τον Απρίλιο του 2024 είχε συνετελεσθή μια αντιστρόφου κατεύθυνσης τοποθέτηση σε κρατικό χρέος, καθώς όλοι είχαν πιστέψει ότι τα τότε υψηλά επιτόκια αναφοράς (5,5%) θα απομειώνονταν ταχύτατα, σπεύδοντας να αγοράσουν εκείνην την περίοδο, πιέζοντας χαμηλότερα τις αποδόσεις.

Κι όμως, μια τέτοια απόδοση σε τόσο “ασφαλές” περιβάλλον όπως έιναι το κρατικό χρεόγραφο των ΗΠΑ μαγνητίζει τους επενδυτές, καθώς παραμένει κατά πολύ υψηλότερο από άλλα, παρομοίου επενδυτικού κινδύνου, όπως για παράδειγμα το αντίστοιχο γερμανικό που αποδίδει 2.6%. Υπενθυμίζουμε δε ότι ο αλλοδαπός επενδυτής που αγοράζει αμερικανικό ομόλογο “αγοράζει” και δολάριο έναντι του εγχώριου για αυτόν νομίσματος, εξού και η ενδυνάμωση του αμερικανικού δολαρίου.

Το μακροοικονομικό πλαίσιο στις ΗΠΑ βοηθά στη συντήρηση αυτού του κλίματος. Ο επίμονος πληθωρισμός (2,7% YoY) και η ανθεκτική αγορά εργασίας λειτουργούν ανασταλτικά στις αποφάσεις της Fed να μειώσουν περαιτέρω τα επιτόκια αναφοράς, επισημαίνοντας ότι το ύψος αυτών είναι άμεσα συνυφασμένο με το ύψος των αποδόσεων στα κρατικά χρεόγραφα.

Ειδικότερα για την αγορά εργασίας, καθώς αφορά σε κύρια “πηγή” πληθωρισμού (οι μισθοί είναι “τιμές”), όσο η ζήτηση εργασίας παραμένει σε τόσο ακραία επίπεδα, τόσο δεν αναμένεται άμβλυνση κόστους εργασίας, μιας και οι εργαζόμενοι εύκολα ζητούν υψηλότερους μισθούς. Και ο φαύλος κύκλος πληθωρισμού συνεχίζεται, ώστε και τα επιτόκια της Fed να μην μειώνονται σημαντικά.

Τέλος, οι επιπλέον δασμοί που σχεδιάζει η κυβέρνηση των ΗΠΑ ενδέχεται να προσθέσει στην προαναφερθείσα εικόνα. Από πλευράς παγκόσμιου εμπορίου, είναι λογικό να υπάρξει απευθείας υπερτίμηση του δολαρίου ΗΠΑ λόγω αντίστοιχα “εξαγόμενου” προϊόντος κατ’ αντίθεση με τα εισαγόμενα προϊόντα, ενώ αντίστοιχη κατάσταση θα δούμε και στον εν καιρώ “εισαγόμενο” πληθωρισμό. Εξάλλου, η μειωμένη φορολογία φαίνεται να είναι ανακουφιστική για τις εγχώριες επιχειρήσεις, μην ξεχνάμε όμως ότι λειτουργεί και ως καταλύτης στη μετακόμιση άλλων, επιτείνοντας την υπερθέρμανση της οικονομίας.

Για την πληρότητα, να τονιστεί ότι η ενδυνάμωση ενός νομίσματος προϋποθέτει αποδυνάμωση ενός άλλου. Η συνθήκη αυτή φαίνεται να πληρούται, και ειδικότερα για το ευρώ, μιας και η Ευρωζώνη ήδη έχει χαμηλότερα επιτόκια (3,15% για πράξεις κύριας αναχρηματοδότησης της ΕΚΤ) ενώ και η οικονομία της προδιαθέτει ακόμα και για ποσοτική χαλάρωση (βλ. και έκθεση Draghi), άρα περαιτέρω αποδυνάμωση του ευρωπαϊκού νομίσματος.

Επενδυτικά

Σε αυτήν τη φάση, είναι λογικό να αναμένουμε συνέχιση της ενδυνάμωσης του δολαρίου. Διαφορετικά εκφερόμενο, φαντάζει δυσνόητο κάποιος κάτοχος αμερικανικών δολαρίων να ανταλλάξει αυτά με άλλο νόμισμα, ειδικότερα το ευρώ, μιας και στην Ευρωζώνη τα επιτόκια είναι χαμηλότερα με διαφορά και οι προβλέψεις για μεγέθυνση δεν είναι καλύτερες. Κατ’ αντιστοιχία, η ισοτιμία του ευρώ σε σχέση με το δολάριο έχει μεγαλύτερες πιθανότητες να συνεχίσει πτωτικά (ισχυρότερο δολάριο) παρά το αντίθετο, τουλάχιστον σε βάθος αρκετών μηνών και μέχρι ..νεοτέρας.

Διαγραμματικά, τα παραπάνω επιβεβαιώνονται. Η ισοτιμία έχει 9% από την κορυφή του Οκτωβρίου, ευρισκόμενη ούτως ή άλλως σε μακροπρόθεσμη πτωτικότητα. Και μάλιστα, μετά και την εκλογική νίκη του Trump, οι αγορές δολαρίου οδήγησαν την ισοτιμία κάτω από το μεσοπρόθεσμο όριο των 1,04-1,045, βάζοντας το διάγραμμα να “κοιτάει” τη ζώνη 0,94-0,92 (χαμηλά 20ετίας).

Ο Συμεών Μαυρουδής είναι Διαχειριστής Α/Κ και ιδιωτικών χαρτοφυλακίων στη Fast Finance ΑΕΠΕΥ

Latest News

Η μεγάλη εικόνα

Οι έμμεσες επιπτώσεις του δασμολογικού πολέμου για την ελληνική οικονομία φαίνονται να είναι σημαντικότερες από τις άμεσες

Οι εορτές του Πάσχα και λειτουργία των εμπορικών καταστημάτων

Με την ευκαιρία των εορτών του Πάσχα, κρίνουμε σκόπιμο να αναφερθούμε πως αντιμετωπίζονται από την εργατική νομοθεσία οι ημέρες αυτές

Πώς επηρεάστηκαν τα επενδυτικά καταφύγια από τη διεθνή οικονομική αναταραχή

Η άναρχη και συνάμα επικίνδυνη χάραξη της δασμολογικής πολιτικής των ΗΠΑ προκαλεί έντονη νευρικότητα στους επενδυτές. Κι εκείνοι, ενστικτωδώς αναζητούν χαμηλότερη μεταβλητότητα.

Πώς η λογιστική θα κάνει πιο «πλούσιους» τους φορείς γενικής κυβέρνησης από 1/1/2026;

To 2025 θεωρείται περίοδος προετοιμασίας, ή αλλιώς προπαρασκευαστική περίοδος

![Οι αλλαγές που υπάρχουν στα φορολογικά έντυπα για τα εισοδήματα του φορολογικού έτους 2024 από ακίνητα [Α]](https://www.ot.gr/wp-content/uploads/2025/03/akinita1-e1727899707686-1024x684-1-600x401.jpg)

Οι αλλαγές στα φορολογικά έντυπα για τα εισοδήματα από ακίνητα

Οι νέες διατάξεις για τα κίνητρα ώστε να μπουν στην αγορά νέα ακίνητα που προέρχονται είτε από βραχυχρόνια μίσθωση είτε ήταν κενά

Τα ελληνικά ομόλογα παραμένουν ελκυστικά παρά τις αναταράξεις στις μετοχικές αγορές

Ο τυφώνας Trump έχει σαρώσει τις χρηματαγορές παγκοσμίως, με τους επενδυτές να αντιμετωπίζουν σοβαρή μεταβλητότητα. Κάποιοι, όμως, βρίσκονται στο απυρόβλητο.

![Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]](https://www.ot.gr/wp-content/uploads/2024/08/ergazomenoi-768x512-1-600x400.jpg)

Ελάχιστο ετήσιο εισόδημα αυτοαπασχολούμενων [Α’ Μέρος]

Υπολογισμός του τεκμαιρόμενου ελάχιστου ετήσιου εισοδήματος (προ μειώσεων)

Πώς να υπολογίσετε το δώρο Πάσχα

Το δώρο Πάσχα πρέπει να καταβληθεί από τους εργοδότες του ιδιωτικού τομέα μέχρι τη Μεγάλη Τετάρτη, 16 Απριλίου

Μισθοί, αγοραστική δύναμη και επίπεδο φτώχειας

Με την αύξηση αυτή η Ελλάδα είναι στην 11η θέση μεταξύ των 22 χωρών της Ευρώπης που έχουν θεσμοθετημένο κατώτατο μισθό σε ονομαστικές τιμές και στην 13η θέση σε τιμές αγοραστικής δύναμης

Νέες πράξεις απαλλαγές από τον ΕΝΦΙΑ 2023 και 2024

Επανεκκαθάριση ΕΝΦΙΑ για οικισμούς μετά από αλλαγές στους συντελεστές αξιοποίησης οικοπέδου

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης