![UBS: Η Ευρώπη δεν κινδυνεύει με νέα κρίση χρέους – Τι λέει για τις μετοχές [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/03/2023-03-29T102407Z_569715622_RC2L30A0RZDU_RTRMADP_5_GLOBAL-BANKS-UBS-scaled.jpg)

Χαμηλό θεωρεί τον κίνδυνο μιας νέας κρίσης χρέους στην Ευρώπη η UBS, για την επόμενη διετία, αλλά εκτιμά ότι θα αυξηθούν οι πιθανότητες προς το τέλος της δεκαετίας. «Ενώ μπορούμε να αξιολογήσουμε τον κίνδυνο μιας κρίσης χρέους εκτιμώντας βασικές πιστωτικές μετρήσεις, η πρόβλεψη του ακριβούς χρόνου μιας κρίσης δημόσιου χρέους είναι πρόκληση», αναφέρει χαρακτηριστικά ο Mark Haefele, Chief Investment Officer της UBS Global Wealth Management.

Τέτοιες κρίσεις πυροδοτούνται συχνά από μετατοπίσεις του επενδυτικού κλίματος προς τα ομόλογα μιας κυβέρνησης, παρά από συγκεκριμένα οικονομικά ή πολιτικά γεγονότα, εξηγεί. «Θεωρούμε την κατάσταση του αμερικανικού δημόσιου χρέους, η οποία φαίνεται πιο τεταμένη από την Ευρώπη στις περισσότερες μετρήσεις, ως πιθανό έναυσμα για ανησυχίες των επενδυτών που θα μπορούσαν επίσης να επηρεάσουν τις ευρωπαϊκές αγορές ομολόγων», προσθέτει ο Haefele.

Ικμπάλ Καν (UBS): Η διαφοροποίηση επενδύσεων είναι κλειδί σε ασταθές περιβάλλον

UBS: Ο κίνδυνος κρίσης

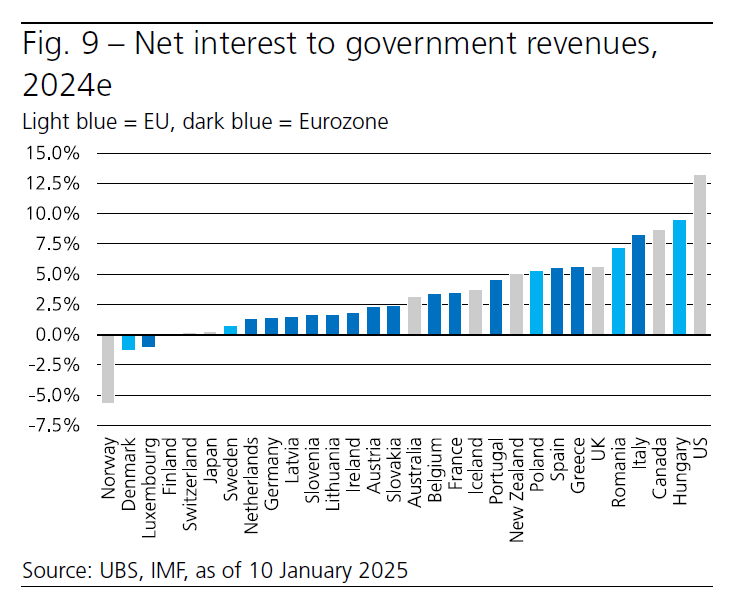

Ο βραχυπρόθεσμος κίνδυνος κρίσης μετριάζεται με τη μείωση των ευρωπαϊκών επιτοκίων και την αναμενόμενη περαιτέρω νομισματική χαλάρωση από την ΕΚΤ, η οποία υποστηρίζει την ελκυστικότητα του χρέους. Επιπλέον, οι περισσότερες ευρωπαϊκές χώρες εξασφάλισαν ιστορικά χαμηλές αποδόσεις ομολόγων κατά τη διάρκεια της περιόδου 2015-21 για μεγαλύτερο χρονικό διάστημα από τις ΗΠΑ, που σημαίνει ότι τα αποθέματα χρέους τους θα ανατιμηθούν πιο αργά ως απάντηση στις υψηλότερες αποδόσεις της αγοράς.

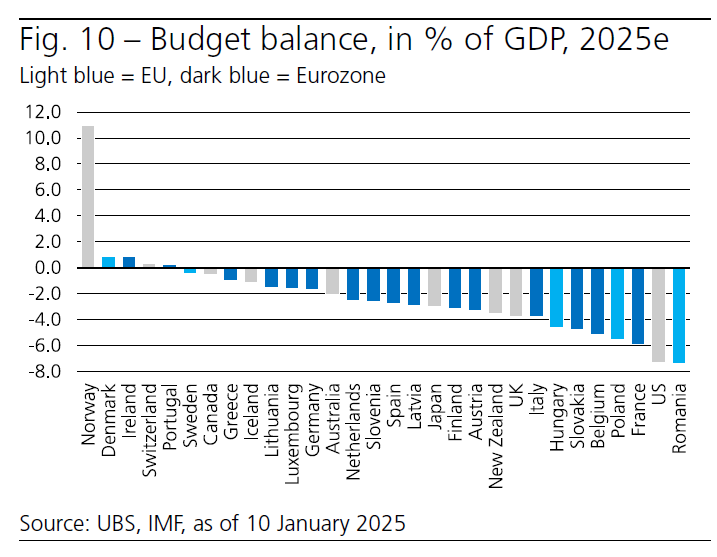

Ενώ οι μεγάλοι όγκοι μετατροπής χρέους αποτελούν σημαντικό παράγοντα κινδύνου, τα υψηλά δημοσιονομικά ελλείμματα προσελκύουν μεγαλύτερη προσοχή και αυξάνουν την ευαισθησία στην πίεση της αγοράς ομολόγων.

Οι ευρωπαϊκές χώρες που είναι πιο ευαίσθητες στο δημόσιο χρέος

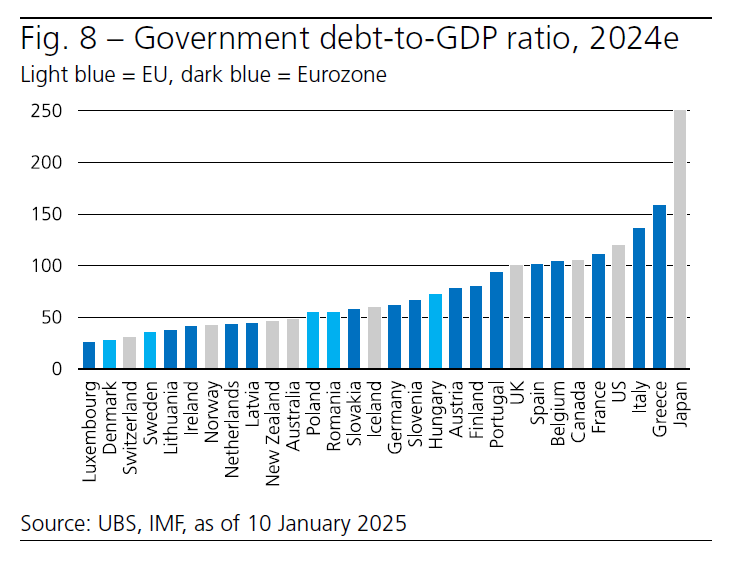

Οι ανησυχίες, κατά την άποψη του Haefele, είναι η Γαλλία, η Ιταλία, το Βέλγιο, η Ουγγαρία, η Ρουμανία, η Σλοβακία και, σε μικρότερο βαθμό, η Ισπανία. Οι χώρες που ήταν στο επίκεντρο της ευρωπαϊκής κρίσης χρέους του 2010-13 και έλαβαν εξωτερική υποστήριξη (Ελλάδα, Ιρλανδία, Πορτογαλία και Ισπανία) έχουν βελτιώσει σημαντικά τις δημοσιονομικές τους μετρήσεις, εμφανίζοντας υγιή δημοσιονομικά και μειούμενους δείκτες χρέους.

Αν και τα προγράμματά τους λιτότητας προκάλεσαν αρχικά οικονομικές δυσκολίες, αυτές οι οικονομίες αναπτύσσονται πλέον πάνω από τον μέσο όρο της Ευρωζώνης και επιδεικνύουν βελτιωμένη ανθεκτικότητα στο στρες της αγοράς ομολόγων.

Μεταξύ των τριών μεγαλύτερων οικονομιών της Ευρωζώνης, τόσο η Γαλλία όσο και η Ιταλία είναι πλέον ευαίσθητες στο αυξανόμενο κόστος χρηματοδότησης και η χαμηλή οικονομική ανάπτυξη της Γερμανίας και οι σημαντικές υστερήσεις στις δημόσιες επενδύσεις εγείρουν ερωτήματα σχετικά με την ικανότητα διατήρησης υγιών δημοσιονομικών μετρήσεων.

Ο ρόλος των ΗΠΑ

Αν δεν πυροδοτηθεί μια κρίση από τις ανησυχίες στις ΗΠΑ, η UBS εκτιμά ότι η κατάσταση του χρέους της Γαλλίας αποτελεί επί του παρόντος τη σημαντικότερη απειλή για τις ευρωπαϊκές αγορές χρέους βραχυπρόθεσμα.

Ενώ η Ιταλία και το Βέλγιο διαχειρίζονται αυξημένα κρατικά χρέη για δεκαετίες, κάνοντας αρκετά για να περιορίσουν τους δημοσιονομικούς κινδύνους, η Γαλλία παρουσιάζει επίμονα ελλείμματα, ωθώντας υψηλότερα το χρέος της τα τελευταία 30 χρόνια. Αξίζει εδώ να σημειωθεί ότι η Γαλλία έχει εκπληρώσει το όριο του ελλείμματος 3% της Συνθήκης του Μάαστριχτ μόνο σε επτά από τα τελευταία 24 χρόνια και δεν έχει επιστρέψει πλεόνασμα από το 1974. Επί του παρόντος, υπάρχει έλλειψη πολιτικής και δημόσιας υποστήριξης για υγιή δημόσια οικονομικά.

Από επενδυτική σκοπιά, η UBS προτείνει επιλεκτικά ομόλογα μικρότερης διάρκειας από χώρες με αποδυναμωμένα πιστωτικά προφίλ, ενώ ευνοεί πιο σταθερά και υψηλής αξιολόγησης ομόλογα μεσαίας έως μεγαλύτερης ημερομηνίας.

Είναι ακόμη αρκετά φθηνές οι μετοχές της Ευρωζώνης;

Σε διαφορετική ανάλυση, ο Mark Haefele, Chief Investment Officer της UBS Global Wealth Management, υπενθυμίζει ότι η σύσταση για τις μετοχές της Ευρωζώνης είναι ουδετερότητα, παρά το ότι ήταν σχετικά ανθεκτικές τους τελευταίους μήνες, κόντρα στην αύξηση της αβεβαιότητας για την ανάπτυξη λόγω της απειλής των εμπορικών δασμών, της χαλάρωσης των ευρωπαϊκών αγορών εργασίας και της αύξησης των αποδόσεων των ομολόγων. Αυτό μπορεί να εξηγηθεί εν μέρει από το ασθενέστερο ευρώ, έναντι του δολαρίου, με περίπου τα μισά από τα ευρωπαϊκά εταιρικά έσοδα να παράγονται εκτός Ευρώπης.

Επίσης, συνεχίζει να πιστεύει ότι τα ευρωπαϊκά κέρδη συμπιέστηκαν το 2024, αλλά η ανάπτυξη πιθανότατα θα παραμείνει υποτονική μέχρι υπάρξει πιο ουσιαστική ανάκαμψη των ευρωπαίων καταναλωτών ή ανάκαμψη στην παγκόσμια μεταποίηση. Προβλέπει, μάλιστα, αύξηση κερδών μόλις 5% για την Ευρωζώνη το 2025, περίπου το ήμισυ του ρυθμού ανάπτυξης που αναμένεται στις ΗΠΑ.

Παρόλο που οι μετοχές της Ευρωζώνης (δείκτης MSCI EMU) είναι φθηνές σε σχέση με τον ιστορικό μέσο όρο (13,2x P/E έναντι μακροπρόθεσμου μέσου όρου 13,4x), η UBS πιστεύει ότι οι τρέχουσες αποτιμήσεις δικαιολογούνται από τις αργές βραχυπρόθεσμες προοπτικές ανάπτυξης και το αυξημένο επίπεδο αποδόσεων ομολόγων επί του παρόντος.

Σε σχετική βάση, έναντι των παγκόσμιων μετοχών, οι αποτιμήσεις φαίνονται πολύ πιο ελκυστικές. Αλλά αυτό αφορά περισσότερο την ακριβή αποτίμηση της αγοράς των ΗΠΑ, παρά τις προφανώς φθηνές μετοχές της Ευρωζώνης, εξηγεί η UBS, η οποία θεωρεί ότι το premium των αποτιμήσεων των ΗΠΑ είναι δικαιολογημένο δεδομένης της υψηλής έκθεσης διαρθρωτικής ανάπτυξης, ιδιαίτερα στην τεχνητή νοημοσύνη.

Επιλεκτικότητα

Δεδομένης του βασικού σεναρίου της UBS για περιορισμένη άνοδο στις μετοχές της Ευρωζώνης, η επιλεκτικότητα έχει σημασία, όπως και πέρυσι, με τους επενδυτές να προτιμούν ευρωπαϊκές μετοχές με υψηλή έκθεση στις ΗΠΑ έναντι περισσότερων εγχώριων ή εκτεθειμένων στην Κίνα εταιρειών.

Ωστόσο, υπάρχουν ορισμένοι λόγοι ελπίδας στον ορίζοντα για αυτήν την αγορά. Οι γερμανικές εκλογές στις 23 Φεβρουαρίου αυξάνουν τις προοπτικές για μια πιο φιλική προς την ανάπτυξη δημοσιονομική στάση από τη μεγαλύτερη οικονομία της Ευρώπης.

Επίσης, η πιθανότητα μιας ειρηνευτικής συμφωνίας Ρωσίας/Ουκρανίας θα μπορούσε επίσης να τονώσει το συναίσθημα, ειδικά εάν οδηγήσει σε χαμηλότερες τιμές του φυσικού αερίου στην Ευρώπη.

Και, εάν οι εμπορικοί δασμοί αποδειχθούν λιγότερο αυστηροί ή υλοποιηθεί η πολυαναμενόμενη παγκόσμια ανάκαμψη της μεταποιητικής βιομηχανίας, τότε οι μετοχές της Ευρωζώνης θα μπορούσαν να έχουν μεγαλύτερη ανοδική πορεία.

Ως εκ τούτου, η UBS συνιστά στους επενδυτές δομημένες στρατηγικές που θα μπορούσαν να αποτυπώσουν δυνητικά ανοδικά περιθώρια, περιορίζοντας ταυτόχρονα τον καθοδικό κίνδυνο.

Latest News

Η δυναστεία των 39 δισ. ευρώ

Η δυναστεία των Brenninkmeijers, της αλυσίδας λιανικής C&A, απορρίπτει τη συνηθισμένη της μυστικότητα για να προσελκύσει περισσότερους εξωτερικούς επενδυτές, επιδιώκοντας τον διπλασιασμό των διαχειρίσιμων περιουσιακών της στοιχείων

Καθηγητές του Χαρβάρντ μηνύουν την κυβέρνηση Τραμπ

Το υπαρξιακό «πιστόλι στον κρόταφο» των Πανεπιστημίων

Ιαπωνία: Δεν θα χρησιμοποιήσει τα αμερικανικά ομόλογα ως μοχλό πίεσης στις συνομιλίες με τις ΗΠΑ

Ιαπωνία και ΗΠΑ θα καθίσουν στο τραπέζι των συνομιλιών για τους δασμούς στις 17 Απριλίου

Αύριο ανακοινώνει λεπτομέρειες για τις εξαιρέσεις στους δασμούς ο Τραμπ

Ο Τραμπ δήλωσε σε δημοσιογράφους επί του προεδρικού αεροσκάφους: «Θα σας δώσω αυτή την απάντηση τη Δευτέρα. Θα είμαι πολύ συγκεκριμένος τη Δευτέρα»

«90 deals σε 90 ημέρες» - Πού «σκοντάφτει» ο στόχος του Τραμπ

Τη Δευτέρα θα βρίσκεται στην Ουάσιγκτον για διαπραγματεύσεις ο επικεφαλής εμπορίου της Ευρωπαϊκής Ένωσης Μάρος Σέφκοβιτς

![ΗΠΑ: Σύγκρουση συμφερόντων για τον «πολύ» Ιλον Μάσκ [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/trump-musk-1-600x397.jpg)

Σύγκρουση συμφερόντων για τον «πολύ» Ιλον Μάσκ [γράφημα]

Ερωτηματικά και ανησυχία προκαλεί στις ΗΠΑ η πιθανή σύγκρουση συμφερόντων ανάμεσα στον επικεφαλής της DOGE Ιλον Μασκ και τις ομοσπονδιακές υπηρεσίες που ελέγχει

Τέλος για το «Μαύρο Μηδέν» - Η Γερμανία ξεκινά τις δαπάνες

Η Γερμανία που απεχθανόταν το δημόσιο χρέος τόσο ώστε έφτιαξε άγαλμα ένα μεγάλο μαύρο μηδέν, αλλάζει σελίδα

Ο Τραμπ και ο Σι προετοιμάζονται για έναν πόλεμο που δεν θέλει κανείς

Οι δασμοί των ΗΠΑ αποσκοπούν στην ενίσχυση της εθνικής ασφάλειας, αλλά ο Τραμπ αποξενώνει συμμάχους που θα χρειαζόταν σε οποιαδήποτε στρατιωτική σύγκρουση με την Κίνα

Ποια μοντέλα της Tesla δεν είναι διαθέσιμα στην Κίνα - Το πλήγμα από τους δασμούς

Τα μοντέλα που κατασκευάζει η Tesla στις ΗΠΑ αντιμετωπίζουν πλέον τους ανταποδοτικούς δασμούς της Κίνας σε αμερικανικά προϊόντα

Ο γητευτής των αγορών Ρέι Ντάλιο και η προφητεία για την παγκόσμια τάξη

Ο ιδρυτής του πιο πετυχημένου hedge fund στον κόσμο, χτυπά καμπανάκι όχι μόνο για δασμούς αλλά και για γεωπολιτική, κλίμα, δανεισμό, πολιτικά κατεστημένα

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης