Το μίγμα της δημοσιονομικής ισχύος, της έλλειψης τίτλων αλλά και των πιστωτικών αναβαθμίσεων, έχει δημιουργήσει ένα ελκυστικό σημείο εισόδου για τα ελληνικά ομόλογα, σύμφωνα με τη UBS, η οποία εκτιμά ότι αποτελούν ευκαιρία αγοράς με μια απόδοση κοντά στο 3,5%.

Πέρα από τους ευρύτερους παράγοντες της Ευρωζώνης, τα ελληνικά ομόλογα θα συνεχίσουν να διαπραγματεύονται καλά καθ’ όλη τη διάρκεια του έτους, υποστηριζόμενα από τις ευνοϊκές δημοσιονομικές προοπτικές της Ελλάδας, τις χαμηλές ανάγκες αναχρηματοδότησης για το 2025 και τις δυνατότητες περαιτέρω πιστωτικών αναβαθμίσεων, εξηγεί η UBS.

JP Morgan: Σιβυλλική για τα ελληνικά ομόλογα – Εποικοδομητική, αλλά και ουδέτερη

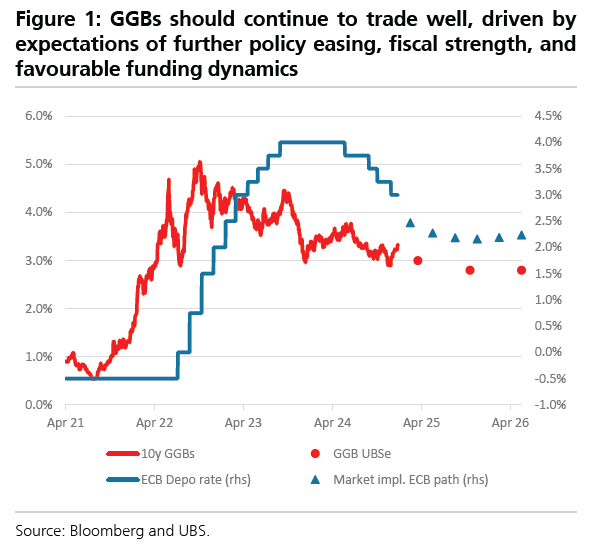

Υπενθυμίζει δε ότι τα ευρωπαϊκά κρατικά ομόλογα, συμπεριλαμβανομένων των ελληνικών, έχουν υποστεί ένα απότομο sell off από τις αρχές Δεκεμβρίου. Κι ενώ οι δημοσιονομικές αβεβαιότητες και οι αβεβαιότητες για τον πληθωρισμό στις ΗΠΑ ενδέχεται να συνεχίσουν να επηρεάζουν τις ευρωπαϊκές αγορές ομολόγων βραχυπρόθεσμα, τα τρέχοντα επίπεδα των επιτοκίων πολιτικής, προσαρμοσμένα στον ονομαστικό πληθωρισμό, παραμένουν υψηλά στη ζώνη του ευρώ.

Η UBS αναμένει ότι ο πληθωρισμός θα υποχωρεί και θα κυμανθεί γύρω στο 2% από τον Φεβρουάριο του 2025. Εν τω μεταξύ, οι προοπτικές ανάπτυξης της Ευρωζώνης παραμένουν αδύναμες, όπως δείχνουν οι τελευταίοι PMI. Αυτοί οι παράγοντες αναμένεται να υποστηρίξουν περαιτέρω χαλάρωση από την ΕΚΤ και να θέσουν ανώτατο όριο στη διακύμανση των ευρωπαϊκών αποδόσεων.

Σε αυτό το πλαίσιο, ο στόχος της για το 10ετές ελληνικό ομόλογο είναι 2,8% το 2025, σχεδόν 75 μ.β. χαμηλότερα σε σύγκριση με τα τρέχοντα επίπεδα.

Τέσσερις λόγοι για τους οποίους η UBS δηλώνει αισιόδοξη για την Ελλάδα

Στην ανάλυσή της η UBS επισημαίνει τέσσερα χαρακτηριστικά της ελληνικής οικονομίας που υποστηρίζουν την εποικοδομητική της στάση για τις προοπτικές.

Πρώτον, προβλέπει αύξηση του ΑΕΠ 2,8% για το 2025, η οποία δεν είναι μόνο η υψηλότερη σε σύγκριση με τις μεγάλες οικονομίες της Ευρωζώνης, αλλά είναι επίσης 70 μονάδες βάσης υψηλότερη από τη συναίνεση. Η αύξηση του ΑΕΠ θα πρέπει να επωφεληθεί από το αναμενόμενο άλμα στην εκταμίευση των επιχορηγήσεων και δανείων του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF) στους τελικούς δικαιούχους. Αυτές οι εκταμιεύσεις θα πρέπει να φτάσουν το 4% του ΑΕΠ το 2025 έναντι 2,3% του ΑΕΠ το 2024.

Η Ελλάδα έχει ήδη λάβει ή έχει ζητήσει περίπου το 60% του συνολικού πακέτου RRF (16% του ΑΕΠ). Αυτό επιτρέπει επίσης στην ελληνική ανάκαμψη να είναι λιγότερο ευαίσθητη στην ανάκαμψη της Ευρωζώνης από τον ιστορικό κανόνα.

Δεύτερον, πιστεύει ότι η ελληνική κυβέρνηση θα πρέπει να είναι σε θέση να επιτύχει εύκολα τον στόχο πρωτογενούς δημοσιονομικού πλεονάσματος 2,5% του ΑΕΠ για το 2025, δεδομένου ότι:

α) η Ελλάδα πιθανότατα έφτασε ήδη στο ίδιο επίπεδο πρωτογενούς πλεονάσματος το 2024.

β) η αύξηση των καθαρών εθνικών πρωτογενών δαπανών περιορίζεται στο 3,7% – δηλαδή κάτω από τον ρυθμό του ονομαστικού ΑΕΠ, και

γ) η Ελλάδα είναι πιθανό καταφέρει περί τα 500 εκατ. ευρώ αύξηση εσόδων από την καταπολέμηση της φοροδιαφυγής (πάνω από τα 1,8 δισ. ευρώ το 2024) δεδομένων των μικρομεταρρυθμίσεων.

Τρίτον, η επίμονη προσπάθεια της Ελλάδας να αναχρηματοδοτήσει το πιο ακριβό μέρος του αποθέματος χρέους, όπως η πρόωρη αποπληρωμή των 17,8 δισ. ευρώ από τα ευρωπαϊκά δάνεια GLF το 2024 – της επιτρέπει επίσης να διατηρεί το συνολικό κόστος εξυπηρέτησης του χρέους πιο ευνοϊκό και να επιτρέπει ταχύτερη μείωση του δημόσιου χρέους.

Τέταρτον, το ελληνικό τραπεζικό σύστημα έχει σαφές περιθώριο επαναμόχλευσης δεδομένης της μείωσης των NPLs στο 4,6% (το χαμηλότερο από τότε που ξεκίνησαν τα στοιχεία το 2002.

Η σπανιότητα αποτελεί παράγοντα υποστήριξης για τα ελληνικά ομόλογα

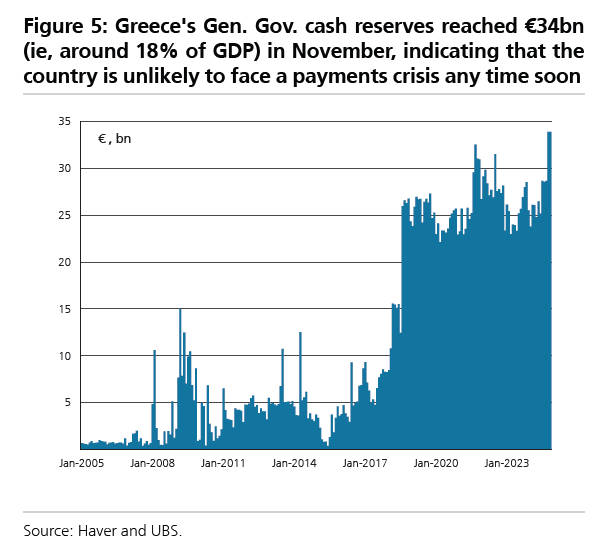

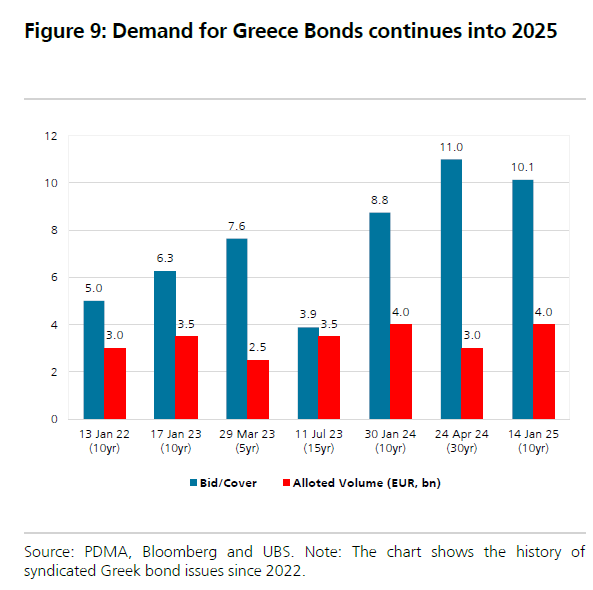

Η Ελλάδα έχει περιορισμένες ακαθάριστες χρηματοδοτικές ανάγκες για το 2025. Σύμφωνα με το σχέδιο χρηματοδότησης του 2025, οι ακαθάριστες χρηματοδοτικές ανάγκες της αναμένεται να φτάσουν τα 8 δισ. ευρώ το 2025, δηλαδή περίπου 1,5 δισ. ευρώ χαμηλότερα από πέρυσι. Αυτή η μείωση αντανακλά χαμηλότερα δημοσιονομικά ελλείμματα (-0,1% του ΑΕΠ το 2025 έναντι -0,6% του ΑΕΠ το 2023, σύμφωνα με τις προβλέψεις της Κομισιόν) και 1 δισ. ευρώ λιγότερες εξαγορές το 2025.

Παρά την πρόσφατη ανατιμολόγηση των αποδόσεων των ευρωπαϊκών ομολόγων, το νέο ελληνικό 10ετές που εκδόθηκε πριν λίγες ημέρες σημείωσε ζήτηση ρεκόρ, δηλαδή πάνω από 40,5 δισ. ευρώ.

Με αυτή την τοποθέτηση, ο Ελληνικός Οργανισμός Διαχείρισης Χρέους ολοκλήρωσε σχεδόν το 50% των σχεδιαζόμενων προς άντληση κεφαλαίων, ύψους 8 δισ..

Επιπλέον, η ΕΚΤ κατέχει σχεδόν 38 δισ. ευρώ του ελληνικού χρέους στο χαρτοφυλάκιό της μέσω του προγράμματος PEPP, το οποίο αποτελεί περίπου το 43% των ελληνικών ομολόγων σε κυκλοφορία. Η ΕΚΤ σχεδιάζει να καταργήσει πλήρως τις εξαγορές PEPP φέτος.

Την ίδια ώρα, η UBS υπολογίζει περίπου 2,2 δισ. ευρώ σε εξαγορές ελληνικών ομολόγων το 2025. Αυτό υποδηλώνει ότι η μείωση των ελληνικών ομολόγων στο χαρτοφυλάκιο PEPP της ΕΚΤ θα είναι ελάχιστη και, επομένως, τα ελληνικά ομόλογα θα πρέπει να συνεχίσουν να διαπραγματεύονται καλά λόγω της σπανιότητάς τους.

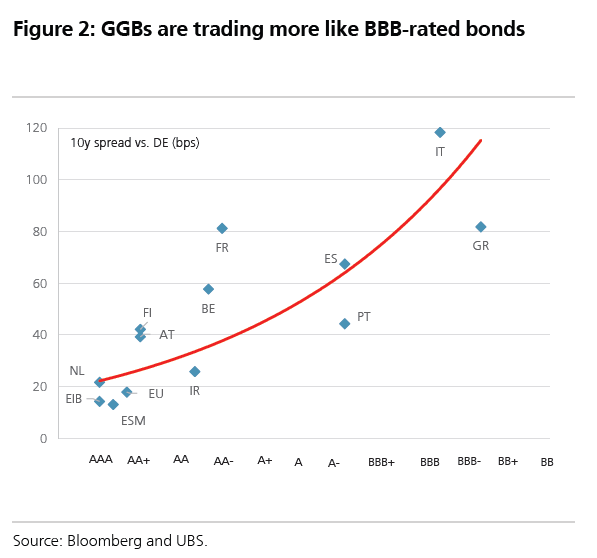

Πιστωτική αναβάθμιση της Ελλάδας

Η επιστροφή της Ελλάδας στην κατηγορία επενδυτικής βαθμίδας και η ένταξη των ομολόγων σε δείκτες επενδυτικής διαβάθμισης ομολόγων σηματοδότησε σημαντική θετική εξέλιξη για τα ελληνικά ομόλογα πέρυσι. Από τον Ιανουάριο του 2024, τα ελληνικά αντιπροσωπεύουν περίπου το 1% του εμβληματικού δείκτη Bloomberg Euro Aggregate Treasury Bond.

Επιπλέον, τον Σεπτέμβριο του 2024, τόσο ο Moody’s όσο και ο S&P αναθεώρησαν την προοπτική αξιολόγησης της Ελλάδας σε θετική. Ο Moody’s παραμένει ο μόνος από τους τρεις μεγάλους οίκους αξιολόγησης πιστοληπτικής ικανότητας που εξακολουθεί να κατατάσσει την Ελλάδα στο Ba1, δηλαδή μια βαθμίδα κάτω από την κατηγορία επενδυτικής βαθμίδας. Πέρυσι, η Scope Ratings αναβάθμισε την Ελλάδα σε BBB, που είναι δύο βαθμίδες πάνω από το όριο επενδυτικής βαθμίδας.

Ο Moody’s έχει προγραμματίσει να δημοσιοποιήσει την αξιολόγησή της για την Ελλάδα στις 14 Μαρτίου και στις 19 Σεπτεμβρίου του τρέχοντος έτους.

Επομένως, κατά την UBS ενώ μια πιθανή πιστωτική αναβάθμιση τον Μάρτιο φαίνεται λιγότερο πιθανή, η επιστροφή της Ελλάδας στην κατηγορία επενδυτικής βαθμίδας από τον Moody’s είναι πιθανή το δεύτερο εξάμηνο του 2024.

Στην πιο πρόσφατη έκθεσή του, ο οίκος αναγνώρισε τους ανοδικούς κινδύνους για τη δημοσιονομική απόδοση λόγω της δημοσιονομικής σύνεσης και της εφαρμογής των δημοσιονομικών μεταρρυθμίσεων.

Σε αυτό το πλαίσιο, τα ελληνικά ομόλογα διαπραγματεύονται περισσότερο σαν ομόλογα με βαθμολογία Β, ενώ πέρα από τη συμβολική της σημασία, μια αναβάθμιση από τον Moody’s θα μπορούσε να τονώσει περαιτέρω την αισιοδοξία και τη ζήτηση για τους ελληνικούς τίτλους.

Latest News

Ποιοι CEO πούλησαν μετοχές αξίας δισ. δολαρίων

Τι δείχνουν τα στοιχεία της Washington Service, η οποία παρακολουθεί τις αγορές και τις πωλήσεις των ανθρώπων που έχουν πρόσβαση σε εμπιστευτικές πληροφορίες

Εβδομαδιαία κέρδη για το πετρέλαιο

Το Brent παραμένει κάτω από τα 70 δολάρια το βαρέλι

Μεγάλη, έως και επικίνδυνη, η έκθεση των ξένων στις αγορές των ΗΠΑ

H προειδοποίηση που απευθύνει η Deutsche Bank σε όσους έχουν επενδύσει στα αμερικανικά περιουσιακά στοιχεία

Οι ρωγμές από την πολιτική Τραμπ χτίζουν την Ευρώπη ως ασφαλές καταφύγιο

Όλο και περισσότεροι επενδυτές εξετάζουν την Ευρώπη με τρόπο που πραγματικά δεν το είχαν κάνει στο παρελθόν

Ιαπωνία: Δεν παρεμβαίνει για να υποτιμήσει το γεν

Ενδεχόμενη συνάντηση των υπουργών Οικονομικών ΗΠΑ και Ιαπωνίας

Μικτά πρόσημα στις ασιατικές αγορές - Σε στάση αναμονής οι επενδυτές

Κλειστές οι αγορές του Χονγκ Κονγκ και της Σιγκαπούρης.

Βουτιά 500 μονάδων για τον Dow, παρέμειναν οι αυξομειώσεις και η αβεβαιότητα

Αστάθεια χαρακτήρισε τις συναλλατές του S&P 500 την Πέμπτη, την τελευταία ημέρα διαπραγμάτευσης της εβδομάδας στη Wall Street

Από το «σοκ Νίξον» στο «σοκ Τραμπ» - Οι 100 ημέρες που άλλαξαν 100 χρόνια για το δολάριο

Ήρθε το τέλος της κυριαρχίας του δολαρίου, ή απλώς είναι... πολύ σκληρό για να πεθάνει;

Μικτά πρόσημα στις ευρωαγορές, υποχώρησαν στο τέλος οι πιέσεις

Τα ευρωπαϊκά χρηματιστήρια έκλεισαν με μικτά πρόσημα μετά και την εκτίμηση της Ευρωπαϊκής Κεντρικής Τράπεζας ότι οι κίνδυνοι για την οικονομία της Ευρωζώνης αυξάνονται

«Έσπασε» στο τέλος καθοδικά το ΧΑ - Βουτιά για τράπεζες, Cenergy

Στο δεύτερο «μισό» της συνεδρίασης, το ΧΑ υπέκυψε στις λιγοστές, μεν, αλλά περισσότερες εντολές πώλησης

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Airbnb: Πτωτικά κινήθηκε η ζήτηση τον Μάρτιο – Τι δείχνουν τα στοιχεία [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/07/airbnb-gba8e58468_1280-1-90x90.jpg)

![Χρυσές λίρες: Φρενίτιδα χωρίς τέλος – Πόσες πούλησαν και αγόρασαν οι Έλληνες [πίνακες]](https://www.ot.gr/wp-content/uploads/2022/12/xrises-lires-600x300.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης