Θετικά είναι τα σημάδια επιτάχυνσης της εταιρικής πιστωτικής επέκτασης των ελληνικών τραπεζών, σύμφωνα με τη UBS, η οποία παραμένει αισιόδοξη για τον κλάδο μετά και τα τελευταία στοιχεία που ανακοινώθηκαν για τις χορηγήσεις και τις καταθέσεις από την Τράπεζα της Ελλάδος (πιο πρόσφατο διαθέσιμο δελτίο τον Νοέμβριο του 2024).

Η UBS εστιάζει στις τάσεις των δανείων και των καταθέσεων, τις αποδόσεις των δανείων και το κόστος χρηματοδότησης. Η ανάπτυξη της εταιρικής πίστης αποτελεί σημαντική κινητήρια δύναμη των κερδών του κλάδου και βασικό στοιχείο της επενδυτικής της σύστασης.

UBS: Μεταρρυθμίσεις και Ταμείο Ανάκαμψης καταλύτες για την Ελλάδα – Πώς θα κινηθεί το ΧΑ

Η ανάπτυξη επιταχύνθηκε με το αξιοσημείωτο 16,5% ετησίως (+2,2% μηνιαία βάση), το οποίο ξεχωρίζει ιδιαίτερα στο πλαίσιο των ευρωπαϊκών τραπεζών. Αυτό είναι ένα εξαιρετικό ξεκίνημα για τα τριετή σχέδια των τραπεζών (εκτίμηση UBS για απόδοση εταιρικών δανείων CAGR 9% ετησίως έως το 2026) και μπροστά από την πρόβλεψή της για το 2024 (εκτιμά +11%).

Εδώ υπενθυμίζει η UBS ότι οι αναλυτές της προβλέπουν ανάπτυξη για την ελληνική οικονομία το 2025 στο 2,8%, με την απόδοση του δεκαετούς ομολόγου να συμπιεστεί κατά 75 μονάδες βάσης φέτος στο 2,8%.

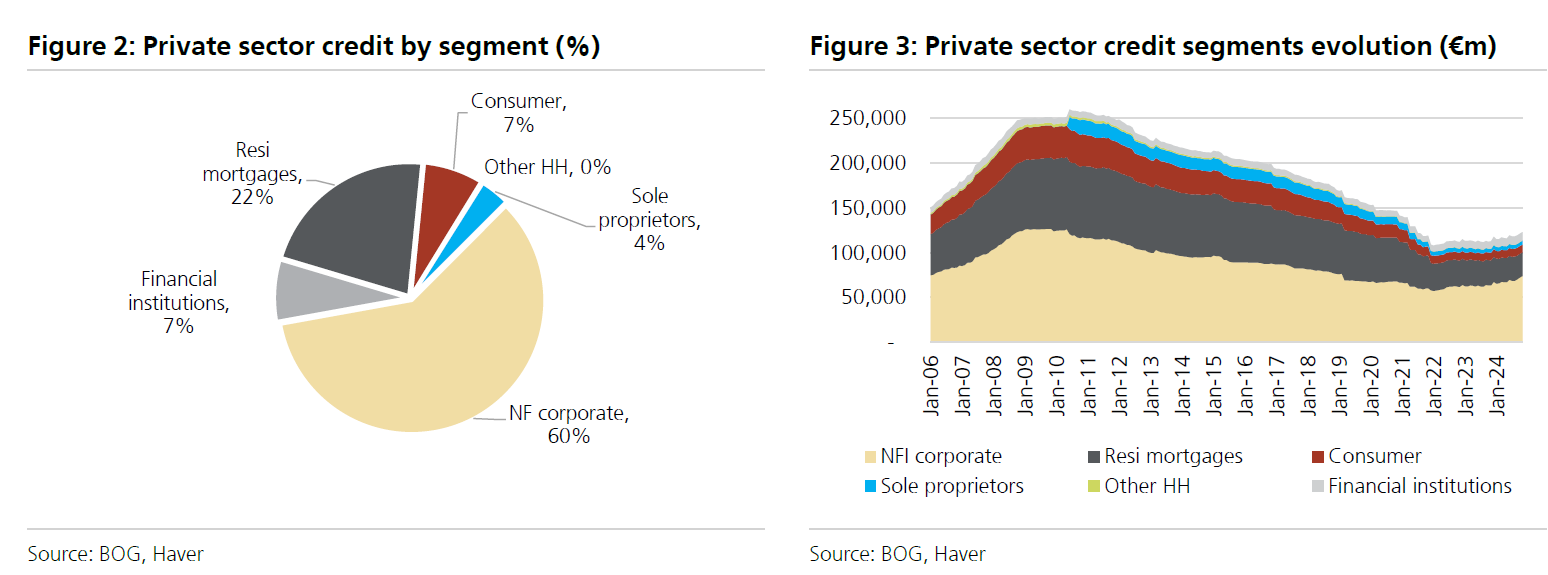

Η εταιρική πίστη είναι ισχυρή, η λιανική εξακολουθεί να συρρικνώνεται, το μείγμα καταθέσεων ευνοϊκό

Η συνολική αύξηση των πιστώσεων του ιδιωτικού τομέα επιταχύνθηκε στο 9,1% με τις εταιρικές πιστώσεις να φθάνουν στο 16,5%, ενώ η πίστωση των νοικοκυριών εξακολουθεί να συρρικνώνεται (-3,8% ετησίως), αν και σταθερή σε επίπεδο μήνα.

Σημαντικό επίσης στοιχείο, κατά τη UBS, είναι οι καθαρές πιστωτικές ροές που δείχνουν ισχυρό εταιρικό δανεισμό από τις 24 Σεπτεμβρίου, καθώς και την υποχώρηση της συρρίκνωσης των στεγαστικών δανείων.

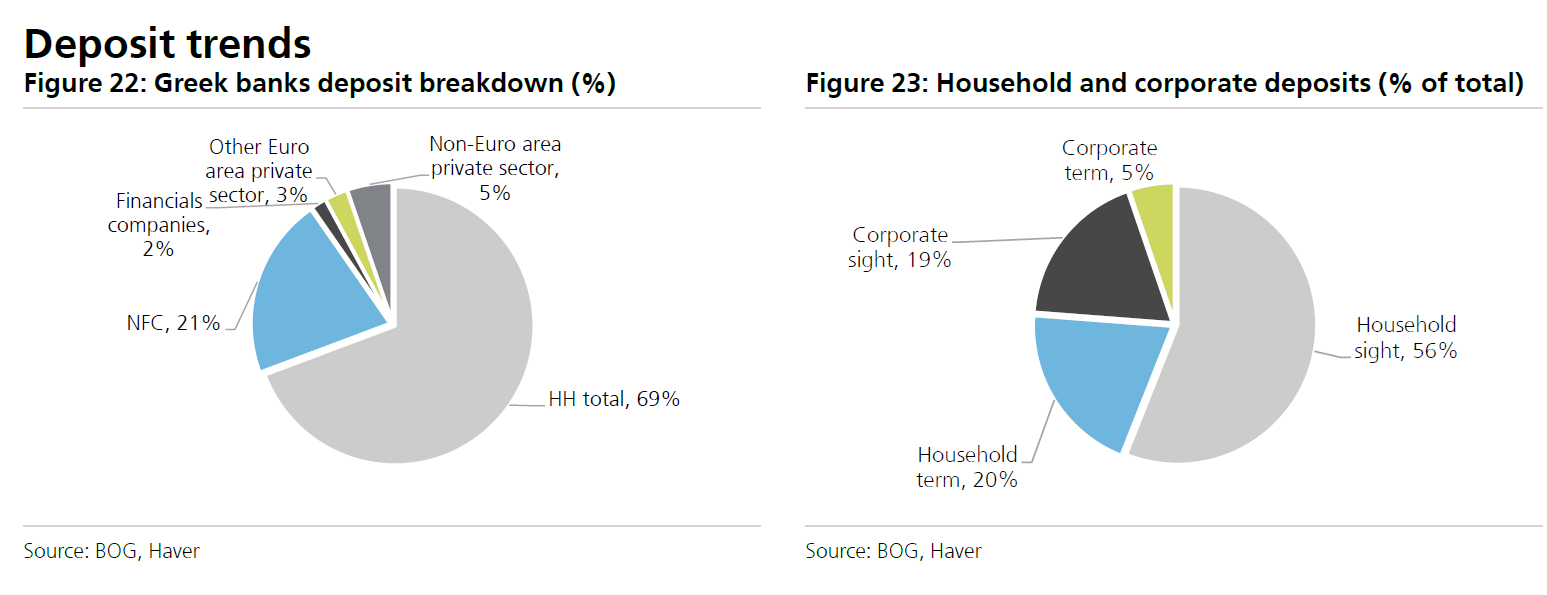

Το μείγμα καταθέσεων δεν έχει μετατοπιστεί προς τις προθεσμιακές καταθέσεις, όπως αναμενόταν αρχικά από τις τράπεζες, με τις καταθέσεις όψεως να παραμένουν στο ~75%, υποστηρίζοντας τα πιστωτικά περιθώρια (NIM) μεσοπρόθεσμα.

Στο επίκεντρο οι αποδόσεις δανείων και κόστος χρηματοδότησης καθώς τα επιτόκια μειώνονται

Σύμφωνα με τη UBS η εστίαση θα παραμείνει στη δυναμική της απόδοσης των δανείων και το κόστος χρηματοδότησης σε αυτόν τον κύκλο περικοπών. Όπως ήταν αναμενόμενο, η συνολική απόδοση των εταιρικών δανείων άρχισε να συμπιέζεται από τότε κορυφώθηκε τον Ιανουάριο του 2024, με πτώση 12 μ.β. τον Νοέμβριο. Οι αποδόσεις των δανείων των νοικοκυριών παρέμειναν πιο σταθερές στο 6,1%.

Η συνολική διαφορά δανείων επί του κόστους των καταθέσεων μειώθηκε μόνο κατά 7 μονάδες βάσης τον Νοέμβριο σε 5,25%. Το συνολικό κόστος χρηματοδότησης παραμένει χαμηλό στις 50 μονάδες βάσης, δεδομένου του υψηλού ποσοστού καταθέσεων όψεως νοικοκυριών που κοστίζουν μόνο 3 μονάδες βάσης.

Το κόστος των καταθέσεων έχει επίσης αρχίσει να μειώνεται καθώς μειώνονται τα επιτόκια, ιδίως οι εταιρικές προθεσμιακές καταθέσεις.

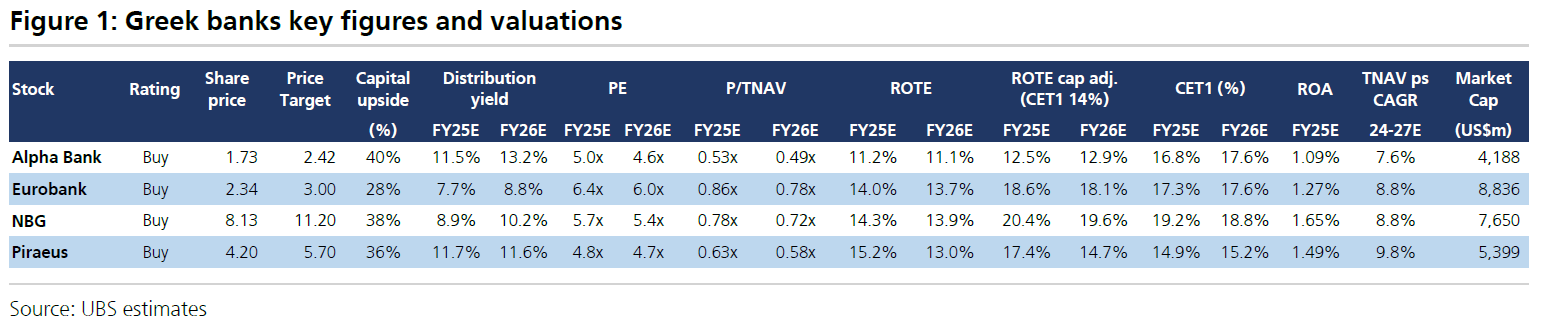

Σύσταση για αγορά ενόψει των αποτελεσμάτων του τέταρτου τριμήνου

Η UBS επιβεβαιώνει τις αξιολογήσεις Αγοράς και στις τέσσερις συστημικές ελληνικές τράπεζες, ενώ βλέπει περαιτέρω δυνατότητες rerating, καθώς οι αποτιμήσεις παραμένουν ακόμα ελκυστικές.

Επίσης, εκτιμά ότι τα ενημερωμένα επιχειρηματικά σχέδια που θα αποκαλυφθούν στα αποτελέσματα του τέταρτου τριμήνου θα μπορούσαν να είναι ένας περαιτέρω καταλύτης.

Οι δυνατότητες για υψηλότερες διανομές είναι σημαντικές, συμπεριλαμβανομένων των εξαγορών μετοχών που θα μπορούσαν να στηρίξουν τα κέρδη ανά μετοχή (EPS) στο μέλλον.

Τέλος, στο πλαίσιο των αναδυόμενων αγορών, οι ελληνικές τράπεζες προσφέρουν χαμηλότερο κίνδυνο και ελκυστικές αποτιμήσεις. Το τεκμαρτό κόστος των ιδίων κεφαλαίων είναι πολύ υψηλό αν ληφθεί υπόψη η απόδοση του δεκαετούς ομολόγου στο ~3,5%, καταλήγει η UBS.

Latest News

Βουτιά 500 μονάδων για τον Dow, παρέμειναν οι αυξομειώσεις και η αβεβαιότητα

Αστάθεια χαρακτήρισε τις συναλλατές του S&P 500 την Πέμπτη, την τελευταία ημέρα διαπραγμάτευσης της εβδομάδας στη Wall Street

Από το «σοκ Νίξον» στο «σοκ Τραμπ» - Οι 100 ημέρες που άλλαξαν 100 χρόνια για το δολάριο

Ήρθε το τέλος της κυριαρχίας του δολαρίου, ή απλώς είναι... πολύ σκληρό για να πεθάνει;

Μικτά πρόσημα στις ευρωαγορές, υποχώρησαν στο τέλος οι πιέσεις

Τα ευρωπαϊκά χρηματιστήρια έκλεισαν με μικτά πρόσημα μετά και την εκτίμηση της Ευρωπαϊκής Κεντρικής Τράπεζας ότι οι κίνδυνοι για την οικονομία της Ευρωζώνης αυξάνονται

«Έσπασε» στο τέλος καθοδικά το ΧΑ - Βουτιά για τράπεζες, Cenergy

Στο δεύτερο «μισό» της συνεδρίασης, το ΧΑ υπέκυψε στις λιγοστές, μεν, αλλά περισσότερες εντολές πώλησης

Βουτιά για τον Dow Jones - Προσπαθούν θετικά οι S&P 500 και Nasdaq

Στο επίκεντρο σήμερα είναι η UnitedHealth Group, η οποία χάνει πάνω από 17%

Μικρές απώλειες με μικρό τζίρο στο ΧΑ

Η αγορά θα πρέπει να επιβεβαιώσει την παραμονή της πάνω από τις 1.650 μονάδες

Αδύναμες οι συναλλαγές στο ΧΑ - Ελαφρύ το προβάδισμα των πωλητών

O Γενικός Δείκτης καταγράφει απώλειες 0,33% στις 1.649,77 μονάδες, ενώ ο τζίρος είναι στα 6,2 εκατ. ευρώ και ο όγκος στα 1,6 εκατ. τεμάχια

Υπό πίεση οι ευρωαγορές - Στηρίζει τον DAX η Siemens Energy

Οι αγορές αναμένουν την επικείμενη ανακοίνωση νομισματικής πολιτικής της Ευρωπαϊκής Κεντρικής Τράπεζας

Προς την πρώτη εβδομαδιαία άνοδο μετά το πρωτικό σερί οδεύει το πετρέλαιο

Τα συμβόλαια μελλοντικής εκπλήρωσης για το αργό πετρέλαιο τύπου Brent αυξήθηκαν κατά 55 σεντς ή 0,8% στα 66,40 δολάρια το βαρέλι

Τεχνολογική ώθηση έλαβαν οι ασιατικές αγορές

Εβαλε πλάτη η τεχνολογία στα ασιατικά χρηματιστήρια

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης