Παρά το sell off που σάρωσε τον τεχνολογικό κυρίως κλάδο των διεθνών αγορών σήμερα, η Deutsche Bank υπενθυμίζει ότι αξίζει να θυμόμαστε ότι τα περιουσιακά στοιχεία κινδύνου φαίνονται σε σχετικά ισχυρή θέση αυτή τη στιγμή, λαμβάνοντας υπόψη όλους τους καταλύτες. Μόλις την περασμένη εβδομάδα, ο S&P 500 και ο STOXX 600 της Ευρώπης σημείωσαν υψηλά όλων των εποχών, τα πιστωτικά περιθώρια στις ΗΠΑ ήταν στα χαμηλότερα επίπεδά τους από την μεγάλη χρηματοπιστωτική κρίση (GFC) και η Ευρώπη ήταν επίσης στο χαμηλότερο επίπεδο των τελευταίων 3 ετών.

Επιπλέον, ο S&P 500 δεν έχει δει διόρθωση 10% από τον Οκτώβριο του 2023. Όμως, όπως απέδειξαν οι τελευταίες 24 ώρες, οι αγορές παραμένουν πολύ ευαίσθητες σε καθοδικά νέα, επισημαίνει η Deutsche Bank. Αυτό ισχύει ιδιαίτερα για θέματα που σχετίζονται με την τεχνητή νοημοσύνη, δεδομένου του τρόπου με τον οποίο οδήγησε το ράλι από τα τέλη του 2022.

Το περασμένο καλοκαίρι έδειξε επίσης ότι εάν τα οικονομικά δεδομένα αρχίσουν να γίνονται ηπιότερα, αυτό θα μπορούσε να είναι βασικός καταλύτης για μια διόρθωση.

Συγκεκριμένα, αυτός ο συνδυασμός κακών ειδήσεων για την τεχνολογία και τα ευρύτερα οικονομικά δεδομένα έχει τη δυνατότητα να προκαλέσει μεγάλα προβλήματα, καθώς αξίζει να θυμόμαστε ότι το σκάσιμο της φούσκας dot.com έλαβε χώρα εν μέσω ευρύτερης επιβράδυνσης που κορυφώθηκε σε ύφεση το 2001, υπενθυμίζει η Deutsche Bank.

Ωστόσο, οι περιοδικές διορθώσεις είναι ένα φυσιολογικό χαρακτηριστικό των αγορών και καθώς προσβλέπουμε στο μέλλον, αρκετοί παράγοντες που θα μπορούσαν να έχουν προκαλέσει προβλήματα στο πρόσφατο παρελθόν φαίνονται τώρα πιο θετικοί, αν μη τι άλλο.

Για παράδειγμα, έχουν περάσει 18 μήνες από την τελευταία αύξηση των επιτοκίων από τη Fed, οπότε περνάμε από την περίοδο όπου οι καθυστερήσεις της νομισματικής πολιτικής θα είχαν κανονικά το μέγιστο αποτέλεσμα.

Διαφορετικά, το ράλι ήταν εντυπωσιακά ανθεκτικό έναντι του υψηλότερου μακροπρόθεσμου κόστους δανεισμού των τελευταίων εβδομάδων. Και η ίδια η οικονομική ανάπτυξη παραμένει εύρωστη, χωρίς ακόμη σημάδια των αρνητικών εκπλήξεων που προηγήθηκαν της αναταραχής το περασμένο καλοκαίρι.

Ποιοι παράγοντες λοιπόν θα μπορούσαν ενδεχομένως να μειώσουν το ράλι;

Κατά την Deutsche Bank, οι αρνητικοί καταλύτες που μπορούν να ανακόψουν ή και να αντιστρέψουν το τεχνολογικό ράλι ανόδου είναι οι εξής:

1. Οι καθυστερημένες επιπτώσεις των προηγούμενων αυξήσεων επιτοκίων γίνονται τελικά αισθητές και τα υψηλότερα πραγματικά επιτόκια προκαλούν ζητήματα που επί του παρόντος αγνοούμε.

Όταν οι κεντρικές τράπεζες άρχισαν να αυξάνουν τα επιτόκια επιθετικά το 2022, αυτό οδήγησε σε πολλούς φόβους για τις προοπτικές για το 2023 και το 2024, δεδομένου ότι τα πλήρη αποτελέσματα των αυξήσεων επιτοκίων ενσωματώνονται στην οικονομία με καθυστέρηση.

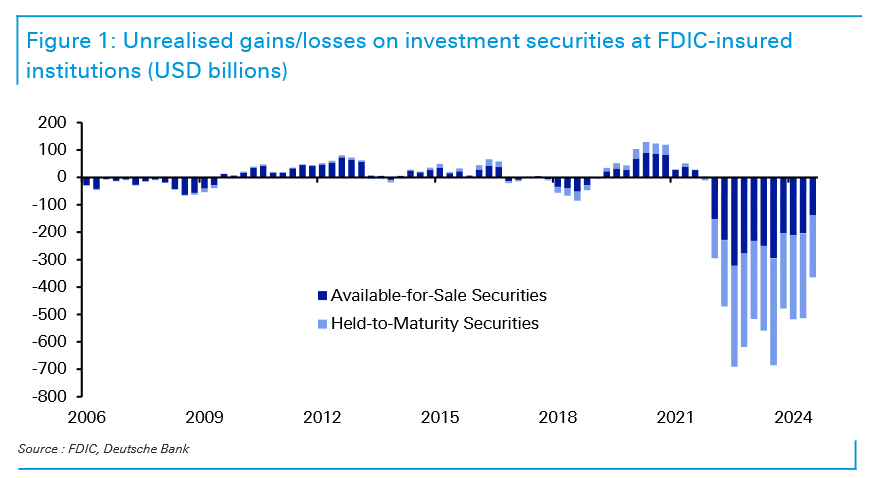

Ο μεγάλος φόβος ήταν ότι θα βλέπαμε περισσότερα γεγονότα, όπως η περιφερειακή τραπεζική αναταραχή του Μαρτίου 2023, όταν κατέρρευσε η SVB. Πολλά ιδρύματα αντιμετώπισαν μεγάλες λογιστικές ζημίες στους ισολογισμούς τους, οι οποίες αυξήθηκαν καθώς τα επιτόκια κινήθηκαν σημαντικά υψηλότερα.

Αλλά οι κίνδυνοι μιας άλλης κρίσης υποχωρούν, καθώς η μετακύλιση από υψηλότερα επιτόκια έχει ολοένα και περισσότερο αποτέλεσμα. Εξάλλου, η Fed δεν έχει κάνει αύξηση επιτοκίου από τον Ιούλιο του 2023 και η ΕΚΤ δεν έχει κάνει αύξηση από τον Σεπτέμβριο του 2023.

Ένα παράδειγμα αυτού μπορεί να φανεί μέσω των μη πραγματοποιηθεισών ζημιών στους ισολογισμούς. Μέχρι το τέλος του τρίτου τριμήνου, αυτά ήταν στο χαμηλότερο επίπεδο από τότε που ξεκίνησαν οι αυξήσεις (ομολογουμένως πριν από την πώληση ομολόγων του τέταρτου τριμήνου). Έτσι στα χαρτιά, οι κίνδυνοι επανάληψης μιας κρίσης μειώνονται και οι μειώσεις επιτοκίων από τον Σεπτέμβριο θα βοηθήσουν περαιτέρω.

2. Ο υψηλότερος πληθωρισμός/το μακροπρόθεσμο κόστος δανεισμού μειώνει τη φούσκα των περιουσιακών στοιχείων κινδύνου.

Αυτό προκάλεσε την τελευταία διόρθωση του S&P 500, περίπου τον Αύγουστο-Οκτώβριο του 2023. Τότε, ο πληθωρισμός αποδεικνυόταν επίμονος, η απόδοση του 10ετούς αμερικανικού ομολόγου κορυφώθηκε πάνω από το 5% εντός της ημέρας και το διάγραμμα dot plot της Fed τον Σεπτέμβριο είχε ακόμη μια αύξηση.

Οι προσδοκίες της αγοράς ήταν τα επιτόκια να παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα και η πραγματική απόδοση 2ετών έφτασε στο ανώτατο του 3,39% τον Οκτώβριο.

Αλλά σήμερα, η αύξηση των αποδόσεων από τον Σεπτέμβριο δεν συνέπεσε με ένα sell off μετοχών. Αντίθετα, στην πραγματικότητα ανέβηκαν στα υψηλά όλων των εποχών.

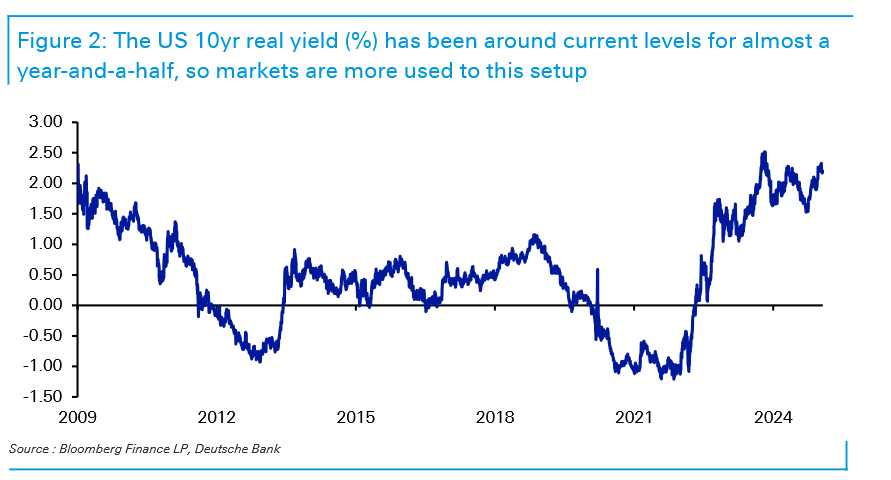

Ένας λόγος είναι ότι οι αγορές είναι πλέον πολύ πιο συνηθισμένες σε αυτές τις υψηλότερες αποδόσεις. Για παράδειγμα, όταν η πραγματική απόδοση 10ετών έκλεισε πάνω από το 2% τον Σεπτέμβριο του 2023, ήταν η πρώτη φορά που συνέβη από το 2009.

Αντίθετα σήμερα, είναι πλέον πάνω από το 2% για αρκετούς μήνες τον τελευταίο ενάμιση χρόνο. Επομένως, δεν προκαλεί το επίπεδο συναγερμού που προκαλούσε κάποτε.

3. Διαδραματίζονται τα πιο επιθετικά σενάρια δασμών, τα οποία μειώνουν την ανάπτυξη και αυξάνουν τον πληθωρισμό.

Μέχρι στιγμής στη δεύτερη προεδρία του Τραμπ, οι αγορές έχουν ανακουφιστεί από την μη επιβολή δασμών. Για παράδειγμα, ένας βασικός παράγοντας πίσω από το ράλι της περασμένης εβδομάδας ήταν ότι οι δασμοί δεν επιβλήθηκαν την πρώτη ημέρα της προεδρίας του και ο Τραμπ είπε επίσης ότι «θα προτιμούσε να μην χρειαστεί να τους χρησιμοποιήσει» όταν πρόκειται για δασμούς στην Κίνα.

Ωστόσο, αυτή παραμένει μια πραγματική κατάσταση και το Σαββατοκύριακο, οι ΗΠΑ απείλησαν να επιβάλουν δασμούς στην Κολομβία, προτού τους αποσύρουν τελικά αφού κατέληξαν σε συμφωνία για την επιστροφή των απελαθέντων μεταναστών. Ο Τραμπ μίλησε επίσης για το πώς θα μπορούσαν να επιβληθούν δασμοί στον Καναδά και το Μεξικό από τον Φεβρουάριο

4. Τα οικονομικά δεδομένα αρχίζουν να εκπλήσσουν από την αρνητική πλευρά όπως το περασμένο καλοκαίρι.

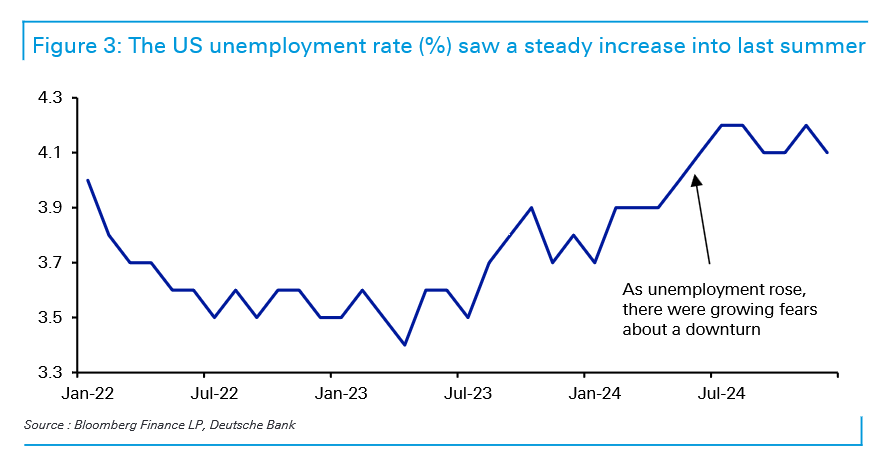

Όπως έγινε το περασμένο καλοκαίρι, πολλά οικονομικά δεδομένα άρχισαν να έρχονται πιο αρνητικά. Αυτό κορυφώθηκε με την ανακοίνωση για τις θέσεις εργασίας στις ΗΠΑ που δημοσιεύθηκε στις αρχές Αυγούστου, η οποία οδήγησε σε μεγάλες διορθώσεις.

Υπήρχαν αυξανόμενοι φόβοι για επιβράδυνση ή ύφεση των ΗΠΑ και η επιδείνωση της αγοράς εργασίας ήταν ένας παράγοντας πίσω από την απόφαση της Fed να μειώσει κατά 50 μονάδες βάσης όταν άρχισαν να μειώνουν τον Σεπτέμβριο.

Από εκείνη την στιγμή όμως, το περασμένο καλοκαίρι, τα παγκόσμια δεδομένα ήταν γενικά ισχυρά, με τις μισθοδοσίες στις ΗΠΑ σε υψηλό 9 μηνών τον Δεκέμβριο. Αυτό σημαίνει ότι οι αναλυτές συνέχισαν να αυξάνουν τις προσδοκίες τους, με τη συναινετική πρόβλεψη του Bloomberg στις ΗΠΑ για την ανάπτυξη για το 2025 από +1,7% στις αρχές Σεπτεμβρίου σε +2,2% σήμερα.

Αλλά αν αυτό αλλάξει ξανά, αυτό θα μπορούσε να είναι μεγάλο πρόβλημα. Όχι μόνο επειδή ο πληθωρισμός παραμένει πάνω από τον στόχο σε πολλές μεγάλες οικονομίες, πράγμα που σημαίνει ότι οι κεντρικές τράπεζες θα είναι πιο περιορισμένες στην ικανότητά τους να μειώσουν τα επιτόκια ως απάντηση σε μια ύφεση.

5. Η περίπτωση της DeepSeek

Η Deutsche Bank υπενθυμίζει ότι η πρώτη στις 27 Ιανουαρίου 20225, ήρθε μετά την ανακοίνωση της κινεζικής εταιρείας DeepSeek σχετικά με το τελευταίο της μοντέλο τεχνητής νοημοσύνης. Απαιτεί λιγότερο προηγμένα τσιπ και είναι πιο αποδοτικό σε σχέση με τα μοντέλα των αμερικανικών τεχνολογικών κολοσσών.

Αυτό εγείρει ερωτήματα σχετικά με την απαίτηση για σημαντικές κεφαλαιουχικές δαπάνες για την τεχνητή νοημοσύνη, καθώς και την κυριαρχία της τεχνολογίας των ΗΠΑ ευρύτερα.

Από την σκοπιά της αγοράς, αυτό οδήγησε σε ερωτήματα σχετικά με τις αποτιμήσεις αυτών των εταιρειών, ιδιαίτερα δεδομένου ότι οι Magnificent 7 έχουν αυξηθεί κατά +256% από τα τέλη του 2022.

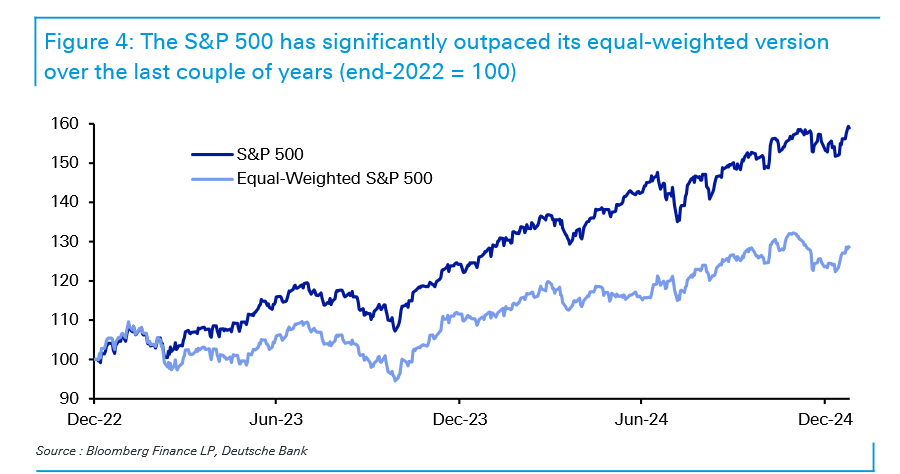

Μεγάλο μέρος του πρόσφατου ράλι μετοχών βασίστηκε σε αυτές τις εταιρείες, καθώς ήταν ένα ασυνήθιστα στενό ράλι για τα ιστορικά πρότυπα. Πράγματι, παρόλο που ο S&P 500 σημείωσε άνοδο +24% το 2023 και +23% το 2024, η ισοσταθμισμένη βαρύτητα του δείκτη ήταν μόλις +12% και 11% αντίστοιχα.

Ομοίως, αξίζει να σημειωθεί ότι αυτές οι διορθώσεις συμβαίνουν περιοδικά. Τον Ιούλιο/Αύγουστο, οι Magnificent 7 έπεσαν πάνω από -18% σε διάστημα ενός μήνα, πριν ανακάμψουν ξανά στα υψηλά όλων των εποχών.

6. Αρνητική γεωπολιτική έκπληξη ή κλιμάκωση.

Τα τελευταία 3 χρόνια, αρκετές διορθώσεις οφείλονται σε γεωπολιτικούς φόβους. Το πιο αξιοσημείωτο είναι ότι η εισβολή της Ρωσίας στην Ουκρανία στις αρχές του 2022 προκάλεσε ένα σημαντικό selloff και οι πληθωριστικές συνέπειες οδήγησαν επίσης τις κεντρικές τράπεζες σε επιθετική αύξηση των επιτοκίων.

Τον Απρίλιο του 2024, υπήρξε επίσης μια σαφής αναταραχή της αγοράς γύρω από τα γεγονότα στη Μέση Ανατολή, γύρω στο σημείο που το Ιράν εξαπέλυσε επίθεση με drone και πυραύλους στο Ισραήλ.

Ως επί το πλείστον, οι γεωπολιτικοί κλυδωνισμοί δεν τείνουν να έχουν διαρκή επίδραση στις παγκόσμιες αγορές, τουλάχιστον εκτός των χωρών που επηρεάζονται άμεσα. Όταν το κάνουν, είναι συνήθως επειδή επηρεάζει άλλες μακρομεταβλητές όπως η ανάπτυξη ή ο πληθωρισμός

Συμπέρασμα

Το σημαντικό sell off που άρχισε την 27η Ιανουαρίου 2025 οφείλεται κυρίως στο σημείο 5 αυτής της λίστας, εάν η διαφημιστική εκστρατεία γύρω από την τεχνητή νοημοσύνη αρχίσει να εξασθενεί. Σαφώς ο χρόνος θα δείξει τι θα συμβεί εκεί, αλλά εκεί που κινδυνεύει να γίνει μεγαλύτερο ζήτημα για τις αγορές είναι εάν αρχίσει να αλληλεπιδρά με το σημείο 4 και τα οικονομικά δεδομένα αρχίσουν να επιδεινώνονται ευρύτερα.

Αυτό ήταν που οδήγησε στο σκάσιμο της φούσκας dot com, καθώς ακολούθησε μια οικονομική ύφεση το 2000 παράλληλα με τον σκεπτικισμό σχετικά με τη δυνατότητα των μετοχών τεχνολογίας να οδηγήσουν σε μεγάλο sell off.

Ωστόσο, ακόμη και με αυτήν την τελευταία κίνηση χαμηλότερα, αξίζει να θυμόμαστε ότι οι μετοχές υποχωρούν από τα υψηλά όλων των εποχών την περασμένη εβδομάδα και τα πιστωτικά περιθώρια κυμαίνονται γύρω από τα χαμηλότερα επίπεδά τους εδώ και χρόνια. Έτσι, σε απόλυτες τιμές, τα περιουσιακά στοιχεία κινδύνου εξακολουθούν να βρίσκονται σε ισχυρή θέση αυτή τη στιγμή.

Επιπλέον, καθώς ξεπερνάμε τις κορυφαίες καθυστερήσεις από τη σύσφιξη της νομισματικής πολιτικής και νιώθουμε ενεργά τις επιπτώσεις της χαλάρωσης, υπάρχουν ορισμένοι θετικοί άνεμοι που βρίσκονται μπροστά μας, αναφέρει η Deutsche Bank.

Τα περιουσιακά στοιχεία συν κινδύνου έχουν ήδη επιδείξει μια εντυπωσιακή ανθεκτικότητα έναντι της πώλησης ομολόγων από τα τέλη Σεπτεμβρίου, επομένως δεν φαίνεται ότι το υψηλότερο μακροπρόθεσμο κόστος δανεισμού πρέπει να προκαλέσει sell off από μόνο του.

Latest News

Τριγμούς στην Ασία έφεραν οι δασμοί Τραμπ - Βουτιά άνω του 3% για Nikkei

Ενδεικτικό της βαρύτητας των δασμών είναι ότι ο νέος αμοιβαίος συντελεστής για την Κίνα θα προστεθεί στους υπάρχοντες δασμούς συνολικού ύψους 20%

Ο «καυτός» Απρίλιος του Χρηματιστηρίου… reality check της bull market

Η αναβάθμιση της ελληνικής οικονομίας σε επενδυτική βαθμίδα από τη Moody’s στις 14 Μαρτίου επιτάχυνε μια τάση που φαινόταν κατά τη διάρκεια των ημερών που προηγήθηκαν

Η «τρελή» πορεία της Newsmax που ανέβηκε πάνω από 2000% και κατέρρευσε - Η Wall Street και οι «μετοχές Τραμπ»

Τι οδήγησε την Newsmax στο να κάνει IPO στη Wall Street - Η «εξαργύρωση» του ονόματος Τραμπ

Ο χρυσός σπάει κάθε ρεκόρ - Πώς αντιδρούν οι αγορές στην επιβολή δασμών

Ισχυρό πλήγμα στις αγορές από τους δασμούς Τραμπ - Τι λένε οι αναλυτές

Wall Street: Έκλεισε πάνω από 200 μονάδες υψηλότερα ο Dow – Ανοδικά και οι S&P 500 και Nasdaq

O υπουργός Οικονομικών Scott Bessent δήλωσε ότι οι δασμοί της Τετάρτης θα χρησιμεύσουν ως «ανώτατο όριο» - Σε αναμονή η Wall Street

Σε αύξηση της παραγωγής πετρελαίου προσανατολίζεται ο ΟΠΕΚ+ τον Μάιο

Η παραγωγή στο πετρέλαιο αναμένεται να αυξηθεί στα 135.000 βαρέλια την ημέρα με βάση τον σχεδιασμό του Οργανισμού

Η δασμολογική αβεβαιότητα έριξε τις ευρωαγορές

Όλες οι αγορές αναμένουν τις νέες εξαγγελίες του Λευκού Οίκου για τους δασμούς (μετά το κλείσιμο των ευρωπαϊκών αγορών), με αρκετή αγωνία

Στο φίνις «φόρτσαραν» οι τράπεζες - Εκλεισε πάνω από τις 1.700 μονάδες ο Γενικός Δείκτης

Το βασικό συμπέρασμα από τη σημερινή συνεδρίαση του ΧΑ ήταν ότι οι συναλλαγές ήταν επιφυλακτικές και προσεκτικές

Παίρνει τη σκυτάλη της παγκόσμιας πτώσης η Wall Street

Οι πιέσεις στη Wall Street έχουν ενταθεί καθώς όλοι αναμένουν τις ανακοινώσεις Τραμπ για μια σειρά «αμοιβαίων δασμών» για «όλες τις χώρες»

Στα 52 ευρώ ανεβάζει την τιμή στόχο της Metlen η Pantelakis

H Pantelakis θεωρεί ότι η εισαγωγή της Metlen στο LSE είναι ένας βασικός βραχυπρόθεσμος καταλύτης που πιθανόν να υλοποιηθεί μέχρι το τέλος του έτους

![Τουρκία: Μεγάλες βλέψεις για παραγωγή ηλεκτρικών οχημάτων [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/03/ot_turkish_autos-90x90.png)

![ΕΛΣΤΑΤ: Αυξήθηκε η οικοδομική δραστηριότητα κατά 15,6% το Δεκέμβριο [πίνακες]](https://www.ot.gr/wp-content/uploads/2025/03/DSC9655-2-1024x569-1-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης