Σε αύξηση των τιμών στόχων των ελληνικών τραπεζών προχώρησε η Eurobank Equities, μετά τα αποτελέσματα του 2024 και την αναθεώρηση των business plans, ενώ η Πειραιώς παραμένει κορυφαία επιλογή της.

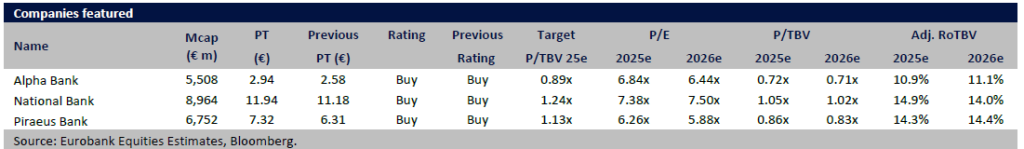

Ειδικότερα, η νέα τιμή στόχος της Alpha Bank είναι στα 2,94 ευρώ, της Εθνικής στα 11,94 ευρώ και της Πειραιώς στα 7,32 ευρώ, με τη σύσταση και των τριών να είναι για αγορά (buy).

Όπως εξηγεί η Eurobank Equities, μετά τις ανακοινώσεις των αποτελεσμάτων του δ’ 3μηνου του 2024 και τις καθοδηγήσεις, προχώρησε σε αύξηση των εκτιμήσεων καθαρών κερδών μας για το 2025 και το 2026 κατά μέσο όρο 5%/9%, οδηγώντας σε αναβαθμίσεις 7%/14%/16% στις τιμές στόχους της Εθνικής, της Alpha και της Πειραιώς.

Οι ελληνικές τράπεζες ήδη έχουν σημειώσει ράλι άνω του 25% από την αρχή του έτους, σχεδόν κλείνοντας τη διαφορά με τις περιφερειακές τράπεζες, υποστηριζόμενες από την ισχυρή υπεραπόδοση μετά το τέταρτο τρίμηνο.

Παρόλα αυτά, εξακολουθούν να διαπραγματεύονται με discount —0,91x σε όρους P/TBV και 6,6x σε όρους P/E με βάση τις εκτιμήσεις του 2025 —έναντι 1,3x και 9,0x των ομοτίμων της περιφέρειας, παρά το γεγονός ότι προσφέρουν συγκρίσιμες ή ισχυρότερες αποδόσεις RoTE και μετόχων.

Κατά την άποψη της Eurobank Equities, η επικείμενη αναθεώρηση της MSCI για την τοποθέτηση της ελληνικής αγοράς στη λίστα παρακολούθησης για πιθανή αναβάθμιση σε κατάσταση ανεπτυγμένης αγοράς, σε συνδυασμό με πιθανές συναινετικές αναθεωρήσεις προς τα πάνω για τα κέρδη, θα μπορούσε να οδηγήσει σε περαιτέρω επαναξιολόγηση.

Ανθεκτικά τα κέρδη για τις ελληνικές τράπεζες

Αναφορικά με το δ’ 3μηνο του 2024, η Eurobank Equities διαπίστωσε ότι οι ελληνικές τράπεζες σημείωσαν άλλο ένα σταθερό τρίμηνο, υπερβαίνοντας τόσο τις εκτιμήσεις της όσο και τη συναίνεση, υποστηριζόμενες από υψηλότερα από τα αναμενόμενα έσοδα από προμήθειες και χαμηλότερες απομειώσεις.

Παρά τους συνεχιζόμενους αντίθετους ανέμους στα επιτοκιακά έσοδα (ΝΙΙ), το επιτοκιακό περιθώριο αποδείχθηκε ανθεκτικό στο 2,65%, συρρικνώθηκε μόλις κατά 15 μ.β. σε τριμηνιαία βάση—με ταχύτερη ανατιμολόγηση δανείων σε σχέση με τις καταθέσεις, χαμηλό beta καταθέσεων (20% επί του συνόλου των καταθέσεων), σταθερά περιθώρια δανεισμού (-18 μ.β. ετησίως) και αυξητικές αποδόσεις επανεπένδυσης ομολόγων. Ως αποτέλεσμα αυτώ, τα NII μειώθηκαν μόλις 2,5% σε τριμηνιαία βάση, σε γενικές γραμμές σύμφωνα με τις προσδοκίες.

Επίσης, η ποιότητα του ενεργητικού συνέχισε να βελτιώνεται, ενώ τα έσοδα από τις προμήθειες παρέμειναν ισχυρά—οδηγούμενα από τη δανειοδοτική δραστηριότητα και την αύξηση κατά 18% ετησίως στα AuM—ενισχύοντας περαιτέρω τη λειτουργική δυναμική.

Η αποδοτικότητα παρέμεινε βασικό πλεονέκτημα, με τον δείκτη C/I του κλάδου στο 37%, να οδηγεί τα καθαρά κέρδη του τέταρτου τριμήνου σε 1,2 δισ. ευρώ (-7% τριμηνιαία) και να ανεβάζει τα προσαρμοσμένα καθαρά κέρδη της χρήσης στα 4,9 δισ. ευρώ, με RoTE 16,8%.

Για τη συνέχεια, ενώ η πίεση στα NII μπορεί να συνεχιστεί το 2025 (-5% σε ετήσια βάση), η αυξανόμενη ζήτηση πιστώσεων (2024–27 CAGR >8%) αναμένεται να οδηγήσει σε ανάκαμψη κατά 2% του NII το 2026.

Τα έσοδα από προμήθειες από μη τραπεζικές υπηρεσίες (CAGR c7%) θα στηρίξουν επίσης τη σταθερότητα των εσόδων. Εν τω μεταξύ, η νομισματική χαλάρωση και το ευνοϊκό μακροοικονομικό υπόβαθρο θα οδηγήσουν την ομαλοποίηση της CoR στις 40–50 μονάδες βάσης.

Ακόμη και αν συνυπολογιστεί η προβλεπόμενη πτώση του RoTE κατά 3 ποσοστιαίες μονάδες έως το 2027, οι ελληνικές τράπεζες παραμένουν σε καλή θέση για να προσφέρουν σταθερές αποδόσεις άνω του 13%, σύμφωνα με την Eurobank Equities.

Η ισχύς του κεφαλαίου

Η παραγωγή σταθερού κεφαλαίου συνεχίζει να ενισχύει τα αποθέματα ασφαλείας, επιτρέποντας μεγαλύτερη ευελιξία στην κατανομή κεφαλαίων, σύμφωνα με την Eurobank Equities. Και οι τέσσερις συστημικές τράπεζες στοχεύουν πλέον σε δείκτες πληρωμών 50% ή περισσότερο από το 2025.

Παράλληλα, και οι τέσσερις τράπεζες έχουν λάβει προληπτικά μέτρα για να επιταχύνουν την απόσβεση του DTC, στοχεύοντας τους δείκτες DTC/CET1 στο 15–34% μέχρι το τέλος του 2027 και την πλήρη απόσβεση έως το 2032–34.

Επιπλέον, η πρόσφατη δραστηριότητα συγχωνεύσεων και εξαγορών μπορεί επίσης να ενισχύσει το RoTE με διαχειρίσιμο κεφαλαιακό αντίκτυπο. Η εξαγορά της AstroBank από την Alpha θα κοστίσει 40 μ.β. στο CET1, ενώ η εξαγορά της Εθνικής Ασφαλιστικής από την Πειραιώς θα απορροφήσει 100–150 μ.β..

Latest News

ΔΥΠΑ: Έναρξη υποβολής προτάσεων για νέα δράση κατάρτισης σε κλάδους αιχμής

H υποβολή προτάσεων ξεκινά σήμερα και η προθεσμία υποβολής θα λήξει την Πέμπτη 8 Μαΐου 2025, σύμφωνα με την πρόσκληση της ΔΥΠΑ

Alter Ego Media: Οι 4 πυλώνες που φέρνουν ανάπτυξη και μερίσματα

Η διοίκηση της Alter Ego Media παρουσίασε στους αναλυτές τα αποτελέσματα της χρήσης του 2024 και το στρατηγικό πλάνο ανάπτυξης του Ομίλου

Ανεβάζει τον πήχη για Eurobank και Πειραιώς η Goldman Sachs - Τι βλέπει για Εθνική

Η Goldman Sachs έδωσε νέες τιμές στόχους για τις ελληνικές τράπεζες

Οι 9 τάσεις της ευρωπαϊκής αγοράς λιανικού εμπορίου τροφίμων την επόμενη πενταετία

Η κατάσταση κρίνεται εξαιρετικά κρίσιμη, με αβεβαιότητα γύρω από τις παγκόσμιες εμπορικές ροές, σύμφωνα με το ΕΒΕΠ

Mega-deal της Metlen με την Glenfarne για υβριδικό έργο ΑΠΕ στη Χιλή

Η συνολική αξία της συναλλαγής συμφωνήθηκε στα 815 εκ. δολάρια, στη βάση συγκεκριμένων χρηματοδοτικών όρων και αναπροσαρμογών

Η ελληνική σταδιοδρομία της Unilever – Από την «Ελαϊς» σε hub για 14 χώρες

Η Unilever Hellas είναι μία από τις λίγες πολυεθνικές εταιρείες στην Ελλάδα, που συνεχίζουν να έχουν παραγωγική δραστηριότητα μετά από τα χρόνια της οικονομικής κρίσης

Ψάχνουν… χρυσάφι στον Ασπρόπυργο - Ο «πυρετός» επενδύσεων σε logistics και το αγκάθι

Εκτοξεύθηκαν οι τιμές των οικοπέδων στον Ασπρόπυργο – Τα projects για τη δημιουργία logistics που μεταμορφώνουν την περιοχή

VIDCAST – BizSound: Το marketplace όλης της Ελλάδας | Η ιστορία του SHOPFLIX

Σε αυτό το επεισόδιο φιλοξενούμε τον νέο CEO της SHOPFLIX, Γιάννη Στάθη. Συζητάμε για τα νέα καθήκοντα και για τα επόμενα σχέδια της εταιρείας.

To όραμα του Βαρδή Βαρδινογιάννη - Γιατί επενδύει στο ελληνικό eGaming

Παρά την ισχυρή οικογενειακή παράδοση, ο Βαρδής Βαρδινογιάννης ο νεότερος επενδύει σε eGaming και κυβερνοσφάλεια - Το ελληνικό όραμα και η συμμετοχή της ALTER EGO VENTURES

ΚΕΕΕ: Η υπεραπόδοση τους πλεονάσματος πρέπει να επιστρέφει στην κοινωνία

Κάθε μέτρο ενίσχυσης της μικρομεσαίας τάξης μας βρίσκει σύμφωνους, λέει ο πρόεδρος της ΚΕΕΕ, Γιάννης Βουτσινάς

![Πλημμύρες: Σημειώθηκαν σε επίπεδα ρεκόρ στην Ευρώπη το 2024 [γράφημα]](https://www.ot.gr/wp-content/uploads/2025/04/FLOOD_HUNGRY-90x90.jpg)

![Ξενοδοχεία: Μεγάλο το ενδιαφέρον για επενδύσεις στην Ελλάδα – Η θέση της Αθήνας [γραφήματα]](https://www.ot.gr/wp-content/uploads/2025/03/Athens-hotels-90x90.jpg)

Αριθμός Πιστοποίησης

Αριθμός Πιστοποίησης